-

[경제] [월스트리트나우] 3분기 GDP 끝내줬지만…S&P+나스닥 조정 진입2023.10.27 PM 01:12

<10월 26일 목요일>

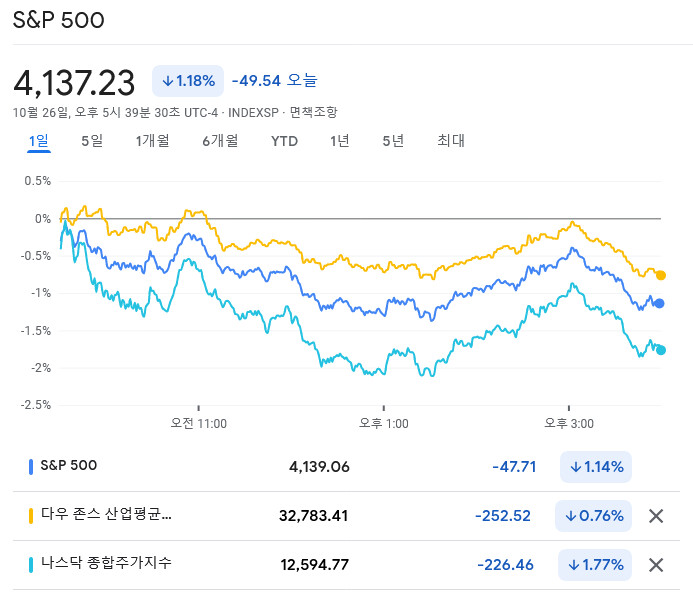

◆미국 주식 : 다우 -0.76%, S&P500 -1.18%, 나스닥 -1.76%

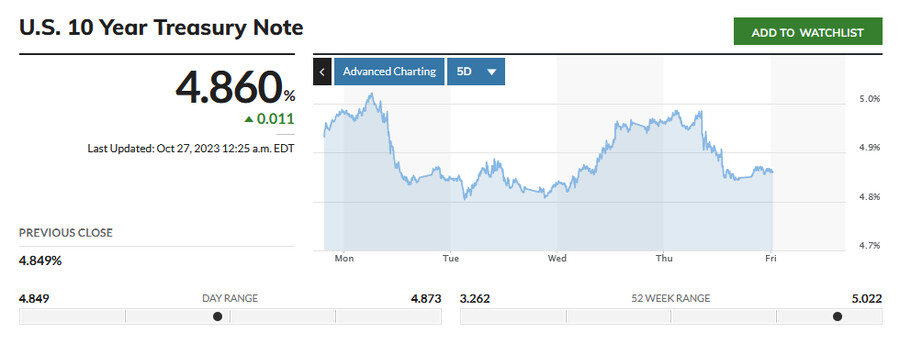

◆미국 채권 : 국채 10년물 4.849%(-10.8bp), 2년물 5.039%(-8.2bp)

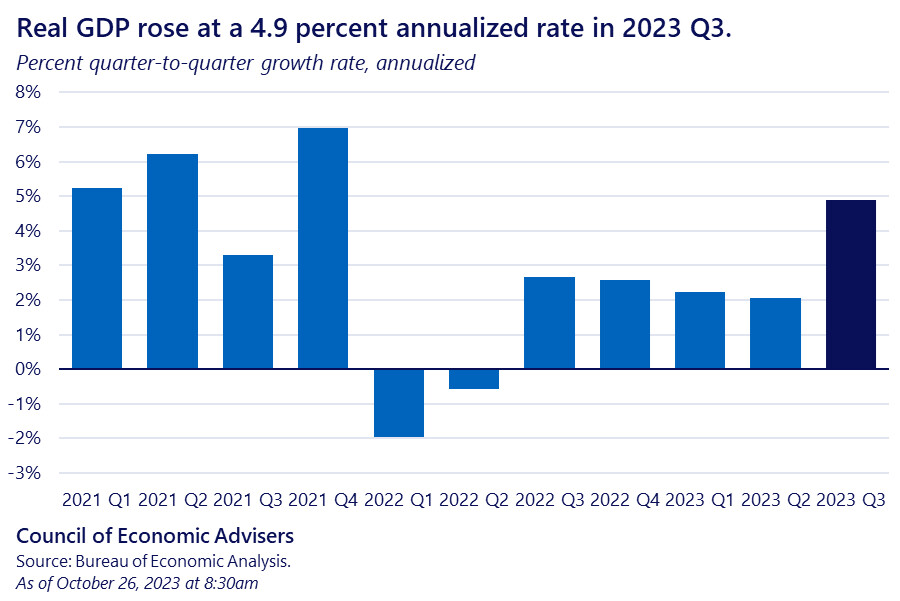

미국의 경제 데이터는 대단합니다. 26일(미 동부시간) 3분기 국내총생산(GDP) 증가율은 연율 4.9%로 발표됐습니다. 그런데도 금리는 내림세를 보였습니다. 문제는 주가도 동반 하락했다는 것입니다. 4분기에는 이런 강력한 성장이 이어지지 않을 것이란 전망이 지배한 탓입니다. 게다가 투자자 관심은 빅테크 등 기업 실적에 쏠리고 있는데, 3분기 실적은 괜찮지만 전망에 대해선 불확실성이 커지고 있습니다. 메타가 대표적이지요. S&P500 지수와 나스닥은 올해 고점으로부터 10% 이상 하락해 조정장에 진입했습니다.

▶3분기 국내총생산(GDP) 속보치는 월가 예상인 4.5%보다 높은 연율 4.9%로 집계됐습니다. 2분기 2.1%의 두 배 이상일 뿐 아니라 팬데믹 봉쇄가 풀리면서 경기가 튀어 오르던 021년 4분기 이후 가장 좋은 수치입니다.

美 3분기 성장률 4.9% ‘나 홀로 호황’

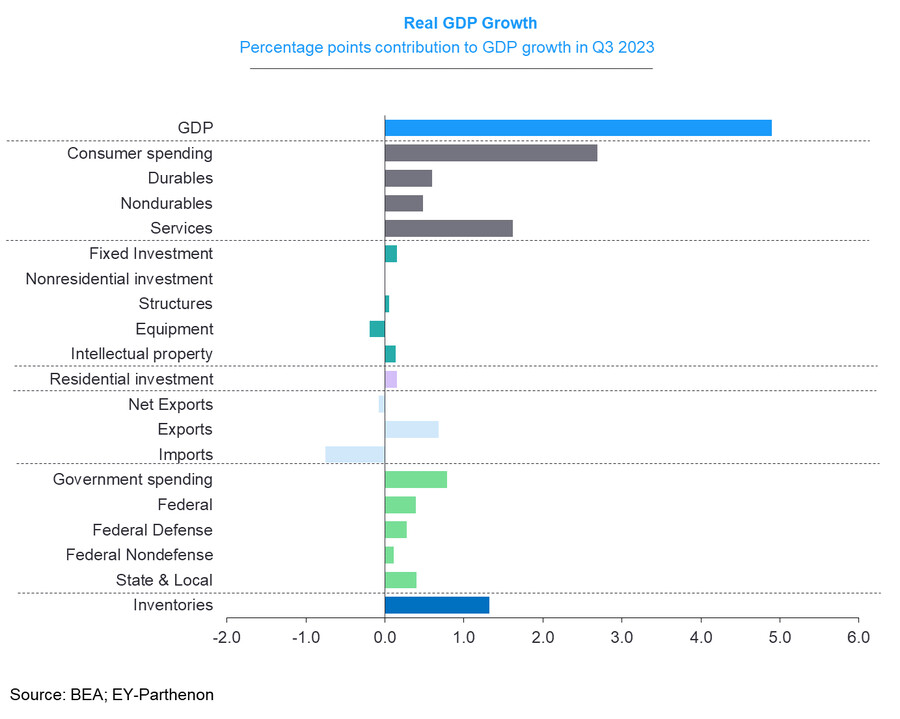

월가가 GDP가 이렇게 높을 것으로 예측하지 못했던 이유 중 하나는 소비자 지출이었습니다. 미국 경제의 70%가량을 차지하는 소비는 4%나 늘었습니다. 2분기 0.8%보다 크게 높은 것입니다. 예측하지 못했던 또 다른 하나는 재고였습니다. 월가는 기업들이 재고를 줄일 것으로 봤지만, 오히려 806억 달러어치가 증가했습니다. 이는 GDP 증가율에 1.3% 포인트를 추가했습니다.

주택 투자도 장기간 내림세를 보인 뒤 3.9% 상승해 강세를 보였습니다. 비거주 고정 투자(기본적으로 기업들의 자본 지출)는 -0.1%로 거의 유일하게 예상을 밑돌았던 영역이었습니다. 정부 지출은 4.6%나 늘었고요.

미국 GDP 섹터별 성장률 기여도

→ 고금리 속 소비 증가로 깜짝 성장

→ 비거주 고정 투자(기업 CAPEX) 감소

무디스의 마크 잔디 이코노미스트는 "GDP 보고서는 미국 경제의 놀라운 회복력을 보여준다. 소비자는 계속 소비하고 있고 기업은 잘 버티고 있으며, 인프라 법안과 반도체 법안은 순풍을 제공하고 있다. 재고 축적은 이어지지 않을 것이고 성장이 곧 둔화할 것이지만 이 보고서는 경기 침체에 대한 우려를 완화할 것"이라고 말했습니다.

소폭 상승세를 보이던 뉴욕 채권 시장의 국채 금리는 GDP가 발표된 뒤 오히려 하락세로 전환했습니다.

몇 가지 이유가 있는데요. 우선 GDP와 함께 발표된 3분기 근원 개인소비지출(PCE) 물가가 2.4%까지 떨어진 것으로 나온 덕분입니다. 2분기 3.7%에서 크게 둔화한 것이죠. Fed의 목표인 2%에 근접해 가고 있는 것이죠. 모건스탠리 자산운용은 "경기는 좋지만, 물가는 둔화하고 있다. Fed가 매파적이기보다는 비둘기파적일 가능성이 커졌다"라고 밝혔습니다.

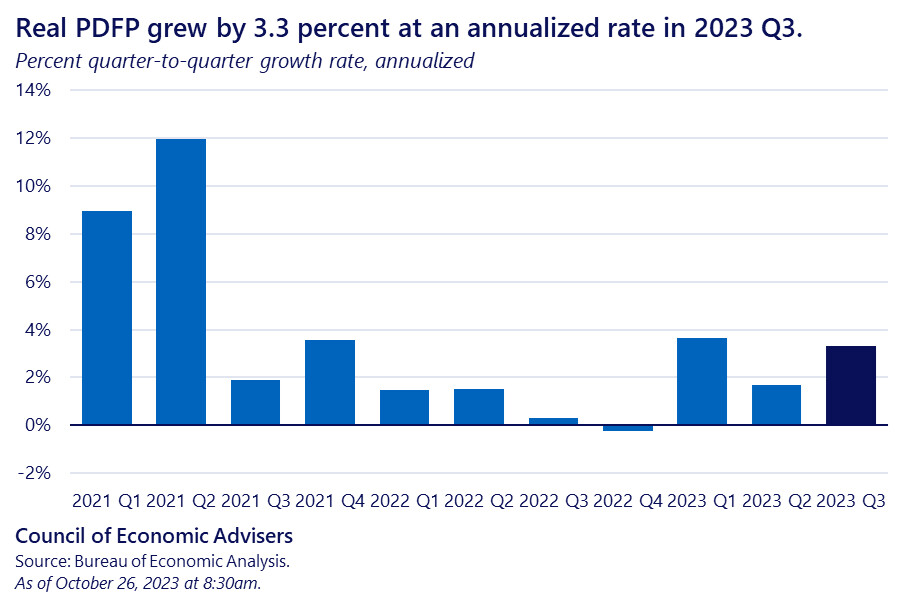

두 번째, GDP 증가에 기여한 요인들을 살펴보면 일부 둔화세가 나타나고 있다는 것이죠. 재고와 순 수출을 제외한 민간 국내 구매자에 대한 실질 최종 판매는 3.5% 증가했습니다. 또 정부 소비를 제외한 민간 국내 구매자에 대한 최종 판매는 3.3% 늘어났고요. 이게 실질적인 성장률이죠. 4%나 소비를 늘린 미국인들은 저축을 덜 했고(5.2%→3.8%), 실질 소득은 1% 감소했습니다.

민간 국내 구매자에 대한 최종 판매 3.3% (실질 성장률)

SMBC의 조셉 라노냐 수석 이코노미스트는 "매우 좋은 GDP 수치지만 보이는 것만큼 강하지는 않다. 국내 최종 판매는 3.5% 늘어나는 데 그쳤고 비주거 투자는 0.1% 감소했다"라면서 "긴축된 금융여건과 신용경색으로 인해 소비자 중심의 경제는 둔화 추세를 보이고 있다"라고 평가했습니다. 찰스 슈왑의 캐시 존스 채권 전략가도 "민간 재고와 비주거용 투자를 보면 약간의 둔화가 나타나고 있다"라고 진단했습니다.

세 번째, 월가는 이런 강한 수치가 4분기나 내년에도 이어질 것으로 보지 않습니다. 블룸버그 이코노믹스는 4분기 GDP 추정치를 1.1%로 내놓았고, 월스트리트저널(WSJ)이 실시한 이달 초 이코노미스트 조사에서는 0.9% 성장할 것으로 전망됐습니다.

웰스파고는 "미국 경제는 상당한 회복력을 보여줬지만, 우리는 여전히 미국이 경기 침체에 빠질 가능성이 가장 크다고 믿는다. 금융여건이 긴축됐고 가계 재정은 12개월 전만큼 견고하지 않을 수 있다. 실질 금리는 플러스 영역에 머물면서 가까운 미래에 긴축을 초래할 가능성이 크다. 다만 경기 침체가 내년 초보다는 2024년 2분기에 구체화할 것이라고 믿는다"라고 밝혔습니다.

자동차를 예로 들면 미국의 평균 신차 판매 가격은 현재 4만9000달러이고, 평균 자동차 할부 금리는 9.9%입니다. 그래서 구매자는 한 달 평균 730달러를 내고 있습니다. 자동차 대출 부도율은 최근 6.1%까지 올라갔습니다.

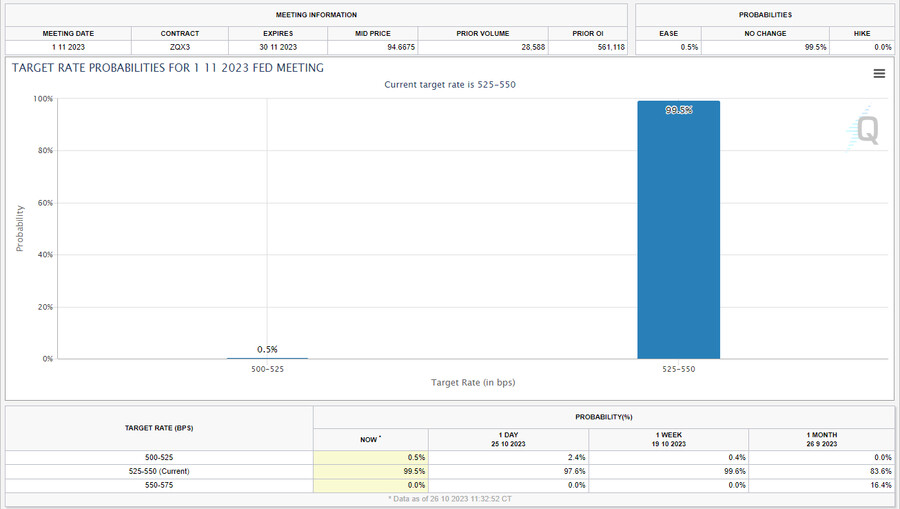

그러다 보니 3분기 GDP가 4.9% 성장했는데도 여전히 '미 중앙은행(Fed)이 11월 1일 기준금리를 동결할 것'이란 예상이 지배적입니다. 피치는 "깜짝 놀랄만한 3분기 GDP 성장률 4.9%는 Fed가 뭔가 조치를 취해야 함을 시사한다. 하지만 또 다른 주목할 만한 것은 근원 PCE 물가의 둔화였다. 이런 상황이라면 Fed는 기다릴 여유가 있다고 본다"라고 밝혔습니다. 시카고상품거래소의 Fed 워치 시장에서는 11월 동결 확률을 99.4%로 봤고, 12월 동결 확률은 79.8%(전날 69.1%)로 높였습니다.

FedWatch 11월 금리 동결 확률 99.5%

다른 경제 지표도 전반적으로 강한 가운데 일부 둔화세가 감지됐습니다.

▶지난주 신규 실업급여 청구 건수는 21만 건으로 전주보다 1만 건 증가했습니다. 예상 20만7000건을 소폭 넘었지만, 여전히 매우 낮은 수준이죠. 하지만 일주일 이상 실업급여를 청구한 지속 청구 건수는 6만3000건 늘어나 179만 건으로 올라갔습니다. 최근 5개월 내 가장 높은 것입니다. 네드 데이비스 리서치는 "노동시장은 여전히 빡빡하고 해고가 많이 늘고 있지 않지만, 해고된 사람들이 다시 일자리를 찾는데는 시간이 더 걸리고 있다"라고 분석했습니다.

▶9월 내구재 주문은 전달보다 4.7%나 급증했습니다. 8월의 0.1% 감소에서 크게 반등했으며, 시장 예상치인 1.7% 증가를 크게 상회했습니다. 이는 운송장비 수요 덕분입니다. 운송장비 주문은 변동성이 큰 민간 항공기 수요 증가(92.5%)에 힘입어 12.7%로 급증했습니다. 운송장비를 제외하고는 0.5% 증가하는 데 그쳤습니다.

▶전미부동산중개인협회(NAR)가 발표한 9월 잠정 주택 판매지수는 전월보다 1.1% 증가한 72.6을 기록했습니다. 예상은 2.0% 감소였습니다. 8월에는 7.1%나 감소했었지요.

강한 데이터에도 금리 내림세는 지속했습니다. 경기 둔화 우려 등에 따른 위험자산 회피 심리가 영향을 미친 것입니다. 언리미티드 펀드의 밥 엘리엇 설립자는 "오늘 강력한 경제 데이터에 대한 약한 시장 반등은 경제가 향후 몇 분기 동안 둔화할 것이란 예상이 반영된 것으로 본다. 이제 시장은 그런 영향을 느끼고 있지만 실물 경제 흐름에 그게 나타나는 데에는 시간이 걸릴 것"이라고 말했습니다.

투자자들이 걱정한 국채 7년물 경매(380억 달러)에는 수요가 몰렸습니다. 응찰률은 2.704배로 지난달 2.465배보다 높아졌고 발행 금리는 4.908%로 발행 당시의 시장 금리(WI) 4.910%보다 0.2bp 낮게 결정됐습니다. 해외 투자자 수요를 나타내는 간접 수요도 70.4%로 괜찮았습니다.

경매 결과가 성공적으로 나오자 금리는 추가 하락했습니다. 오후 4시 10분 국채 10년물 수익률은 10.8bp 하락한 4.849%를 기록했습니다. 2년물은 8.2bp 내린 5.039%에 거래됐습니다.

금리가 하락세를 보이는 가운데, 뉴욕 증시의 주요 지수는 아침 9시 30분 0~0.4% 내림세로 출발했습니다. 전날 장 마감 뒤 3분기 실적을 내놓았던 메타가 아침부터 최대 6% 넘게까지 급락하면서 시장 전체를 끌어내린 것입니다. 메타(-3.73%) 뿐 아니라 뛰어난 실적을 내놓아 전날 3% 올랐던 마이크로소프트(-3.75%)도 오늘은 내림세를 보였습니다.

인플레이션이 둔화세를 보이고 Fed의 금리 인상 사이클이 끝났다는 관측이 강해지면서 투자자 관심은 점점 기업 실적으로 이동하고 있습니다. 주가수익비율(P/E)이 여전히 18배에 달하는 상황에서 추가 상승하려면 월가가 예상하는 것처럼 3분기 기업 실적이 전년 대비 개선되고 4분기, 내년 가이던스는 10% 안팎으로 성장하는 것으로 나와야 합니다.

실적을 보면 3분기는 괜찮은 편입니다만, 향후 가이던스와 경영진의 멘트가 예상보다는 실망스럽게 나오고 있습니다. 메타가 대표적입니다. 메타는 3분기 매출이 전년 대비 23% 증가하고 이익은 164% 급증했습니다. 하지만 콘퍼런스콜에서 수잔 리 최고재무책임자(CFO)가 "이스라엘-하마스 분쟁이 시작된 뒤 4분기 초부터 광고 지출이 약화했다. 이는 4분기 매출 전망에 반영돼 있다"라고 밝힌 뒤 폭락했습니다.

▲하니웰은 주당순이익(EPS)은 예상을 넘겼지만, 올해 매출 가이던스를 낮춘 뒤 급락했습니다. ▲UPS도 EPS는 예상보다 나았지만, 연간 매출 목표를 8월에 제시한 930억 달러에서 913억~923억 달러로 하향 조정한 뒤 주가가 급락했습니다. 브라이언 뉴먼 CFO는 "미국의 4분기 하루 평균 배송량은 전년 대비 한 자릿수 감소할 것으로 예상된다"고 설명했습니다. ▲얼라인 테크놀로지는 매출, EPS 모두 예상을 밑돌았고 올해 매출 전망치도 낮췄습니다. 치과 교정기 전문 기업인 얼라인의 조 호건 최고경영자(CEO)는 "치과 병원은 환자 방문 감소, 예약 취소 증가 등을 추세를 보고했으며, 특히 성인 환자 사이에서 전반적으로 치아교정 시작 건수가 줄었다"라고 밝혔습니다. ▲할리 데이비드슨은 3분기 매출이 지난해 같은 기간보다 6%, 이익은 22% 감소했습니다. ▲월풀은 실적은 예상을 웃돌았는데 올해 EPS가 기존 전망치(16~18달러)에서 가장 낮은 16달러가 될 것으로 예상한다고 밝힌 뒤 급락했습니다. 52주 신저가입니다. 마크 비처 CEO는 “모기지 금리 상승과 낮은 소비자 신뢰로 인해 임의소비재 구매가 예상보다 훨씬 둔화했다. 이로 인해 더 많은 할인과 프로모션을 하고 있다"라고 말했습니다.

LSEG에 따르면 월가 애널리스트들은 S&P500 기업의 3분기 이익이 전년 동기보다 2.6% 증가할 것으로 추정합니다. 지난 10월 1일 추정치 1.6% 증가보다 개선됐습니다. 하지만 4분기 추정치는 같은 기간 11.0%에서 9.1%로 떨어졌고, 내년 1분기 전망치는 9.6%에서 9.0%로 낮아졌습니다.

바이탈 날리지의 애덤 크리사펄리 설립자는 "거시적 역풍이 많이 있지만, 실제 문제는 실적이다. 3분기 어닝시즌은 대실패는 아니지만 지난 몇 주 동안 비정상적으로 많은 위험 신호가 나타나면서 최근 몇 분기 동안으로 보면 최악의 어닝시즌이 되고 있다"라고 말했습니다. 그는 "많은 투자자가 기업 실적이 수많은 거시적 문제로부터 시장을 보호할 것으로 가정했다. 하지만 지금은 실적이 시장 불안을 가중시키고 있다"라고 설명했습니다.

뱅크오브아메리카의 트레이딩 데스크는 "업계 전반에 걸쳐 10개 기업의 실적 발표를 듣고 나서 블룸버그의 헤드라인과 실제 경제 데이터를 보면 '미국 경제는 훌륭하면서도 동시에 끔찍하다'다는 인상을 받게 될 것"이라고 지적했습니다. (경제 데이터는 좋지만, 기업 실적은 나쁨)

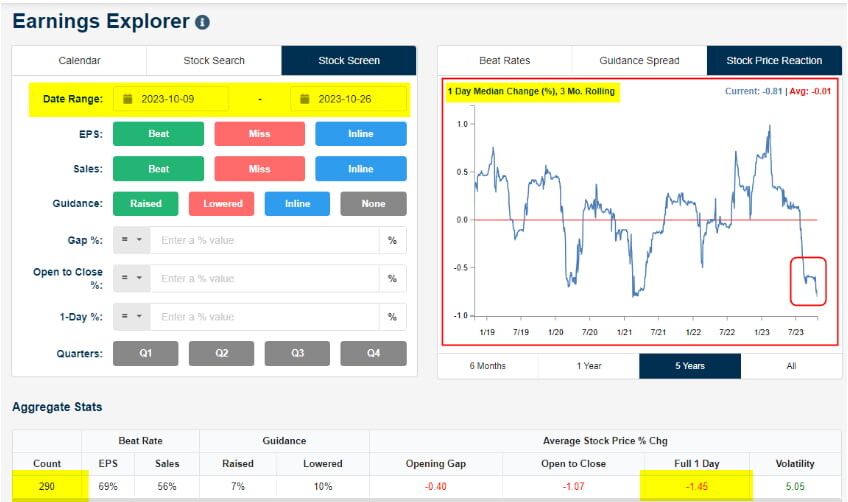

이런 실망감은 주가로 나타납니다. 베스포크 인베스트먼트에 따르면 이번 어닝시즌 들어 오늘 아침까지 기업 290곳이 3분기 실적을 내놓았는데 이들의 주가는 실적 발표 직후 하루 동안 평균 1.45% 하락했습니다. 베스포크는 "3분기 어닝시즌 들어 시장 전체가 약세를 보였음에도 불구하고 이는 매우 약한 수치다. 지난 3개월을 따지면 주가가 실적에 어떻게 반응하는지에 있어서 지난 20년 중 가장 약한 기간 중 하나였다"라고 설명했습니다.

3분기 실적에 대한 주가 반응은 부정적

결국, 다우는 0.76%, S&P500 지수는 1.18%, 내렸고 나스닥은 1.76% 하락했습니다. 나스닥은 지난 3월 이후 처음으로 200일 이동평균선 아래로 떨어졌습니다. 또 7월 고점에서 12% 내려 조정 영역에 들어섰습니다. S&P500 지수도 한때 7월 장중 최고치보다 10% 이상 하락하기도 했습니다.

JP모건 트레이딩 데스크는 "나스닥과 S&P500 지수의 200일 이동평균선이 무너지고 최근 고점에서 10% 이상 하락하자 퀀트 펀드 등에서 시스템 매도가 촉발됐다"라고 설명했습니다.

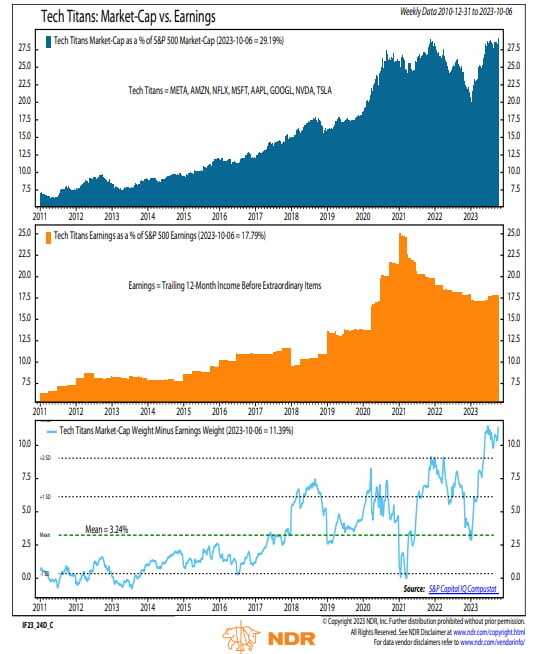

시장이 흔들리는 것은 상승세를 주도해온 이른바 '매그니피선트 7' 주식이 후퇴하고 있기 때문입니다. 이들의 실적으로 버텨주지 못하면 시장은 추가 하락할 수 있습니다.

네드 데이비스 리서치의 에드 클리솔드 전략가는 "메가캡 기술주들은 S&P500 지수 시가총액의 29%, 이익의 18%를 차지한다. 11%포인트 격차는 기록에 가깝다. 기술주가 향후 상승은 물론이고 지금까지 랠리를 정당화하려면 훌륭한 EPS를 지속해서 보여줘야 한다"라고 밝혔습니다.

빅테크 기업의 시총 비중 29% vs 이익 비중 18%

→ 시총 비중과 이익 비중의 격차는 역대급

→ 높은 이익 성장으로 이런 격차를 정당화할 필요

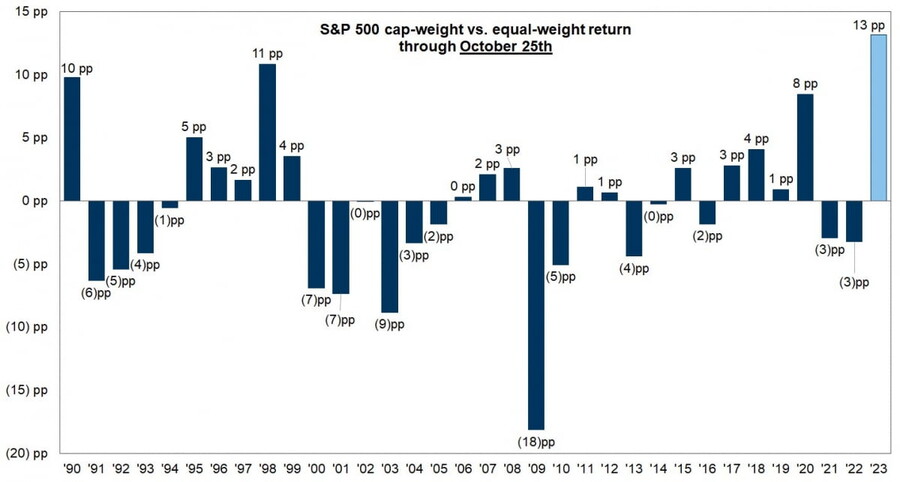

골드만삭스 트레이딩 데스크에서는 "S&P500 지수(시가총액 가중치)는 동일 가중치 지수보다 올해 들어 13% 이상 더 높은 성과를 보여왔다. 이것은 지난 30년 동안 가장 넓은 마진이다. 최근의 메가캡 기술주 주가 움직임은 여기에서 어느 정도 마진 축소(수렴)가 발생할 것을 받아들여야 한다고 우리에게 말하고 있다"라고 지적했습니다.

S&P 500 (시총 가중 지수)와 동일 가중치 지수의 격차

→ 지난 30년 동안 가장 높은 수준

그런 측면에서 오늘 장 마감 뒤 실적을 발표한 아마존은 어땠을까요?

<아마존>

-주당순이익 0.94달러 (예상 0.58달러)

-매출 1430억8000만 달러 (예상 1415억6000만 달러)

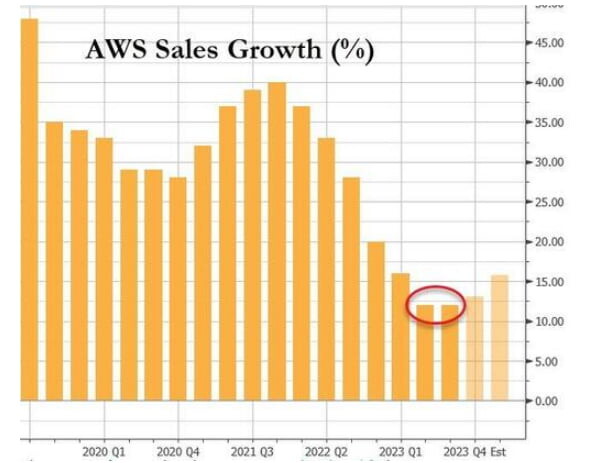

-아마존웹서비스(AWS) 매출 230억6000만 달러 (예상 231억3000만 달러)

-4분기 매출 전망치 1600억~1670억 달러 (예상 1665억7000만 달러)

-4분기 영업이익 전망치 70억~110억 달러 (예상 87억1000만 달러)

아마존 웹 서비스 매출 성장률

매출과 EPS 모두 예상을 넘었고, 매출은 전년 동기보다 13% 증가했고 순이익은 1년 전 29억 달러에서 이번 분기 99억 달러로 3배 이상 늘었습니다. 클라우드 서비스 사업인 AWS 매출도 12% 증가한 231억 달러로 예상과 비슷했습니다. AWS 영업이익은 예상보다 13억 달러 많았을 뿐만 아니라 역대 최고인 70억 달러로 개선되었고, 마진도 30.25%로 올랐습니다. 다만 클라우드 사업의 매출 성장은 마이크로소프트의 24%나 구글 클라우드의 22%보다는 낮습니다. 아마존의 주가는 시간 외 거래에서 오르락내리락하다가 콘퍼런스콜에서 앤디 제시 CEO가 클라우드 사업에 대해 긍정적 전망을 밝히자 5%대 급등했습니다. 그는 "클라우드 서비스 계약의 규모와 속도가 회복되고 있다. 9월에 여러 계약이 체결되었고 4분기 실적에 나타날 것"이라고 말했습니다.

오늘 포드는 미국자동차노조(UAW)와 4년짜리 노동계약에 잠정 합의했습니다. 4년에 걸쳐 25%의 임금 인상과 물가를 고려한 임금 조정 등이 포함됐습니다. 웰스파고에 따르면 포드 근로자의 시간당 임금은 현재 67달러에서 88달러로 증가하게 됩니다. UAW는 GM, 스텔란티스와는 계속해서 협상하고 있습니다.

유럽중앙은행(ECB)은 예상대로 기준금리를 4.5%로 동결했습니다. 지난해 7월부터 10번 연속 450bp 금리를 올린 뒤 처음입니다. 성명서에는 전반적으로 성장에 대한 우려가 담겼습니다. 이에 따라 시장에서는 ECB의 금리 인상이 끝났고, 다음 조치는 금리 인하가 될 것이라는 전망이 크게 늘었습니다. ING는 "앞으로 몇 주 안에 유로존 경제가 기적적으로 반등하지 않는 한, 오늘의 비둘기파적 일시 중단은 결국 인상 사이클의 끝으로 간주될 것"이라고 밝혔습니다.

user error : Error. B.