-

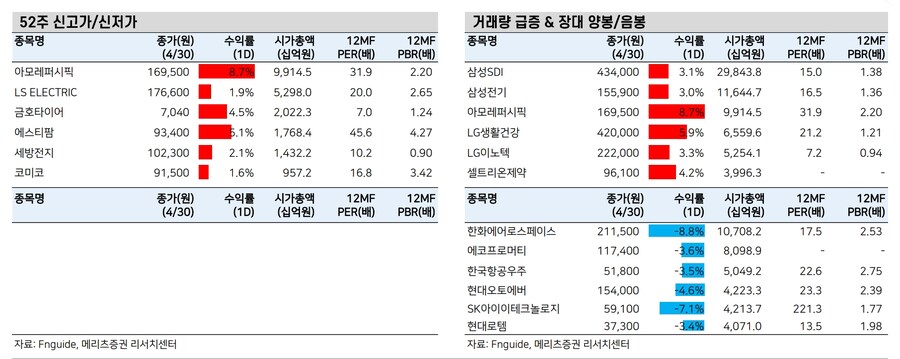

[경제] [메리츠증권 시황 이수정] 20240430(화) 마감 시황2024.04.30 PM 06:50

테슬람 Assemble

0. KOSPI 월간 최저 -7.0% 하락, -2.0%로 종료. KOSDAQ은 월간 저가 -8.9%, 종가 -4.0%로 절반 정도 복구. 지수는 동력을 잃었지만 한국시간 5/2 새벽 FOMC의 영향력은 금리인하 기대가 아예 삭제되었기 때문에 미미할 듯.5/23 새벽 Nvidia 실적 발표 전까지 5/2 밸류업 가이드라인, 5/7 Apple 이벤트, 5/8 HD현대마린솔루션 상장, HLB생명과학 유상증자와 5/16 FDA HLB 리보세라닙+캄렐리주맙 신약 허가 기일 등 이벤트와 실적 위주 순환매 장세 가능

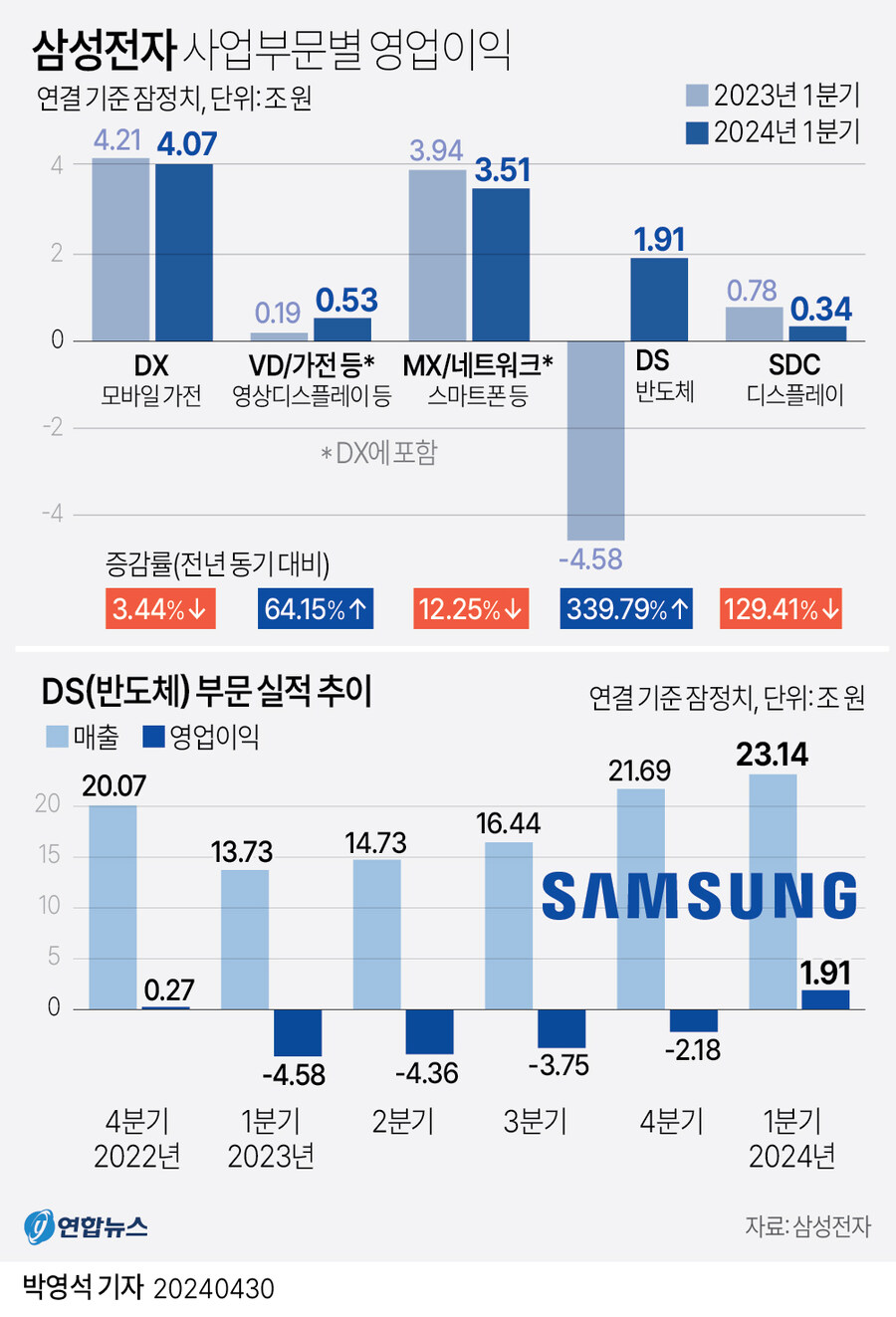

1-1. 삼성전자 1분기 세부 실적 공개. DS부문 매출 23.14조원(메모리 17.49조원), OP +1.91조원 흑자 전환. HBM3E 8단 제품 이미 초기 양산 개시, 이르면 2분기 말부터 매출 발생 전망. 12단은 샘플 공급 중, 2분기 중 양산 예정(업계 최초). 자체 기술(TC NCF·열압착 비전도성 접착필름)을 통해 D램 사이의 간격을 7마이크로미터(um)까지 줄이는 데 성공. 층수는 높아졌지만 높이는 동일하게 맞췄고, 성능은 8단에 비해 AI 학습 속도 평균 34% 향상, 추론 영역에서는 최대 11.5배 많은 서비스 가능하다고 주장

1-2. SK하이닉스는 3월부터 Nvidia에 HBM3E 8단 공급 시작. 12단은 고객 요청 일정에 맞춰 3분기 개발 완료, 내년 양산 계획. 올해 고객이 원하는 것은 주로 8단이라고 주장. 즉 삼성전자의 공격적인 HBM 출하량 전망("올해 HBM 공급규모 비트 기준 YoY 3배 이상, 내년 YoY 최소 2배 이상 / HBM3E 비중은 연말 기준 판매수량의 3분의 2 이상 예상")에 대한 시장의 의구심을 해소하기 위해서는 이를 뒷받침해줄 고객 승인 혹은 공식적인 발표가 필요

1-3. 하이닉스도 언급한 데이터센터향 SSD 공급 증가. 삼성전자는 다음 분기 서버용 SSD 출하량 YoY 80% 수준, 서버향 QLC SSD 판매량 하반기 3배 수준으로 급격히 증가 예상. 파운드리 역시 4나노 공정 수율 안정화에 따라 티어 1고객 중심으로 제품 생산 크게 확대, 역대 1분기 최대 수주실적 기록 달성. 고객사 재고 조정이 마무리 되는 한편 라인 가동률이 개선되면서 파운드리 매출 1분기 저점, 2분기부터 반등해 전분기 대비 두 자릿수 매출 성장 기대

1-4. 일단 오늘 주가 반응은 삼성전자 +1.0% vs. SK하이닉스 -1.0%. SSD 수요 급증 언급에 삼화전기 +19%(코아시아 +11%, 삼영전자 +8.3%, 한양디지텍 +7.4%, 티에스이 +6.3%, 이수페타시스 +4.4%)

2-1. Tesla 중국 완전자율주행(FSD) 출시 기대에 +15%. 4/22 $142.05 → 4/29 $194.05로 일주일만에 주가 +37% 급등. 신저가 부근의 LG에너지솔루션 +2.8%. 자율주행 테마 상승(슈어소프트테크 +19%, 라이콤 +12%, 퓨런티어 +8.1%, 스마트레이더시스템 +5.0%, 엠씨넥스 +4.9%, 옵트론텍 +4.9%, 하이비젼시스템 +3.9%, 모트렉스 +3.7%)

2-2. 삼성SDI(+3.1%)는 작년 6월 전고체 파일럿 라인 셋업 이후 다수 완성차 업체에 샘플 공급 평가 진행 중이라고 언급. 올해 생산 공법과 라인 투자 계획을 확정하기 위해 검토 중이며, 2027년 양산 준비

3. Apple(+2.5%)은 중국 정부 규제 강화에 따른 시장 점유율 하락 우려가 주가에 충분히 반영됐다는 점과 중국에서의 기기 교체 주기 도래를 근거로 상승. 또한 5/7 공개하는 새 아이패드 프로에 M4칩이 탑재돼 태블릿 최초 AI 기반 기기로 홍보될 가능성 + 6/10 WWDC에서 새로운 AI 서비스 발표 기대 + iOS 18(아이폰)에 ChatGPT 탑재 가능성(최근 OpenAI와 논의 재개) 중첩(비에이치 +3.4%, LG이노텍 +3.3%)

4. 한편 선익시스템(+12%)은 중국 BOE에 8.6세대 OLED 증착장비 공급사로 최종 확정(Final-Winner). 중국 내 장비입찰 과정은 신규입찰(New Tender) - 평가결과 공개(Evaluation Results) - 수주(Tender Awards)의 3단계로 구성. 4/25 입찰에 따른 평가결과 공개. 2단계까지 통과한 회사가 복수일 경우 최종 수주에서 당락이 바뀔 수도 있지만 이번 입찰에서는 모든 회사가 단독으로 각 단계를 통과함. 따라서 입찰 과정에 중대한 하자가 없는 한 2~3주 내에 최종 수주로 이어지는데 일주일이 지나지 않아 수주가 확정된 것(아바코 +3.9%, BOE 증착 파트 진공물류장비)

5. 삼성전기(+3.0%)는 매분기 실적 상향 가능성 대두. 1분기는 플래그십 스마트폰 갤럭시S24 시리즈 출시 효과로 카메라 모듈 매출이 크게 늘었고, AI 서버 및 전장용 등 고부가 제품 중심의 수요 증가가 실적 견인. 서버용 MLCC와 FC-BGA는 올해 2배 이상 성장 전망, 주요 CSP(클라우드 서비스 제공업체) 진입 목표로 기술 개발 중, AI 관련 매출을 매년 2배 이상 성장시킬 것이라고 언급해 기관이 선호할만한 내러티브 제시

6-1. 어닝 서프라이즈 아모레퍼시픽 +8.7%(아모레퍼시픽우 +7.1%, 아모레G +4.0%) 6거래일 연속 양봉에 52주 신고가 재차 경신. 북미, EMEA를 중심으로 매출 급증. 해외 법인 영업이익이 기대치를 크게 웃돈 316억원으로 집계되며 전체 OP 727억원(YoY +13%) 기록 vs. 컨센서스 509억원(YoY -21%)

6-2. 지난주 목요일(4/25) 상장한 삐아 상한가. 화장품 동반 강세(마녀공장 +19%, 토니모리 +13%, 제이투케이바이오 +12%, 뷰티스킨 +10%, 클리오 +8.5%, LG생활건강 +5.9%, 에이피알 +5.2%, 펌텍코리아 +3.9%, 코스맥스 +3.8%, 실리콘투 +3.6%, 아이패밀리에스씨 +3.5%, 브이티 +3.0%, LG생활건강우 +3.0%)

7-1. 헬스케어는 셀트리온제약(+4.2%)이 아웃퍼폼하는 순환매 장세(카이노스메드 +19%, 마이크로디지탈 +18%, 네오이뮨텍 +13%, 브릿지바이오테라퓨틱스 +10%, 압타바이오 +9.7%, 노바렉스 +7.9%, 유나이티드제약 +6.9%, 에이프로젠 +6.3%, 에스티팜 +5.1%, 엔지켐생명과학 +4.3%)

7-2. 제이엘케이(+17%)는 인도네시아 최대 병원 체인에 의료 AI 소프트웨어 수출 업무 협약 체결(토마토시스템 +4.6%, 루닛 +3.9%)

8-1. 어닝 쇼크에 다수 종목 급락. 한화에어로스페이스(-8.8%)는 폴란드 수출 물량이 1분기에 반영되지 않아 부진한 결과. 2분기부터 폴란드향 K9 자주포 등 수출 본격화, 1분기말 기준 방산 부문 수주 잔고는 약 30.3조원으로 견조. 루마니아 자주포 사업의 최종 결과 발표도 이르면 상반기 중으로 기대

8-2. 현대오토에버(-4.6%)도 일부 프로젝트의 매출이 이월되며 1분기 실적 주춤. 회사는 현대차·기아·현대모비스의 차세대 전사적자원관리(ERP) 시스템, 현대차·제네시스의 미주지역 차세대 고객관리경험(CRM) 등을 구축 중. 관련 단가 협상이 1분기에 완료되지 못하고 2분기로 밀리면서 마진이 일시적으로 낮아졌다는 평가. 2분기에 다시 큰폭으로 반등하는 흐름 기대

8-3. SK아이이테크놀로지(-7.1%)는 1분기 적자 전환으로 어닝 쇼크 수준. 전 분기 캡티브 고객사의 장기 공급 계약에 따라 판매량이 크게 증가했는데, 이로 인한 재고 부담으로 판매량이 급감했다는 설명. 2분기 출하량도 YoY 감소, 폴란드 공장 가동 시점도 지연될 가능성. 연간 적자 전환 가능성. 반면 분리막 Peer 더블유씨피 +4.7%

8-4. GS건설(+5.4%)은 6,000억 규모 ‘동북아 LNG 허브 터미널’ 1단계 공사권 수주 기사. 이외 개별주: [삼성AI] 엠로 +4.5%, [구리/전선] KBI메탈 +14%, LS에코에너지 +12%, [IPO] 제일엠앤에스 +23%(2차전지 믹싱장비), [폐배터리] 스맥 +15%, [철강] 고려제강 +17%(초전도체), [인터넷은행] 더존비즈온 +7.0% (2대 주주 베인캐피탈이 신한투자증권에 지분 매각), [실적/타이어] 금호타이어 +4.5% (2014년 워크아웃 이후 1분기 최대 실적)

user error : Error. B.