-

[월가 아재] 월가 현역 강의 기본편 II: 금융 상품 도구함 7편 원자재 지수2021.08.10 PM 03:11

▶ 원자재는 주식·채권처럼 배당·이자가 없으니 별로다?

→ 20세기의 대부분의 기간동안 원자재 선물 수익률 >주식 수익률

① 1959~2004년까지 (닷컴 버블 시절 제외)

② 인플레이션을 감안한 수익률 기준

③ 원자재 선물이 S&P500 주식을 상회

④ 원자재 선물이 주식보다 변동성도 낮음 (샤프 지수 ↑)

▶ 투자란 무엇인가?

→ 일반적인 관점

1) 트레이딩 : 가격 차이에서 이익을 얻는 것

2) 투자 : 해당 상품(자산)에서 배당, 이자, 임대 소득 등의 자본 이득을 얻는 것

→ 가격 차이 + α (부가가치)

→ 이런 관점에서 주식 장기 보유는 투자지만 원자재 상품 장기 보유는 가격 차익을 노리는 트레이딩임 (플러스 알파가 없음)

▶ 이런 인식은 틀렸음

→ 원자재 상품도 장기 보유 시 꾸준한 이득이 발생

▶ 세계 최고 부자들의 공통점 : 창업을 한 사업가

① 제프 베조스 (AMZN) ② 엘론 머스크 (TSLA) ③ 빌 게이츠 (MSFT)

→ 워렌 버핏도 경영에 관여

→ 이유 : 사업은 하이 리스크, 하이 리턴이기 때문

→ 사업하다 망하면 쪽박 (자산 압류, 신용 불량자)

→ 주식, 채권은 투자금만 날림

수익률, 위험(손실) : 사업 > 주식 > 채권 > 은행 예금

※ 단기간에 고수익을 내려면 더 큰 손실 가능성을 떠안아야 한다

▶ 금융 시장이란?

→ 리스크를 이전하는 시스템

→ 리스크를 회피하려는 사람이, 수익의 일부를 내주는 대신 리스크도 떠넘기는 장소

▶ 주식 시장은 사업 리스크를 사고 파는 시장

→ 혼자 사업할 경우 : 성공의 과실은 온전히 내 몫이지만 실패하면 자산 압류, 신불자로 전락

→ 주식 형태로 지분을 판다는 건 창업자의 리스크를 주식 투자자에게 이전하면서 성공의 과실도 함께 나누는 것

→ 주식 투자자는 리스크를 지는 대신 미래의 이익을 얻게 됨

▶ 리스크 프리미엄 : 리스크를 지는 대가로 얻는 (무위험 수익 대비) 초과수익

ex) 주식 수익률 (예 : 9%) - 은행 이자율 (예 : 2%) = 7%

ex) 하이일드 수익률 (예 : 7%) - 국채 수익률 (예 : 1.5%) = 5.5%

▶ 원자재 선물 시장의 리스크 프리미엄

ex) 옥수수 선물 거래

→ 농부는 미래 가격 변화를 헷지

→ 미래의 가격 변화 리스크를 선물 매수자에게 떠넘기는 셈

→ 대신 선물 매수자는 그에 합당한 리스크 프리미엄(보상)을 받아야 함

→ 그래서 미래 현물 예상 가격보다 낮은 가격에 선물을 매수

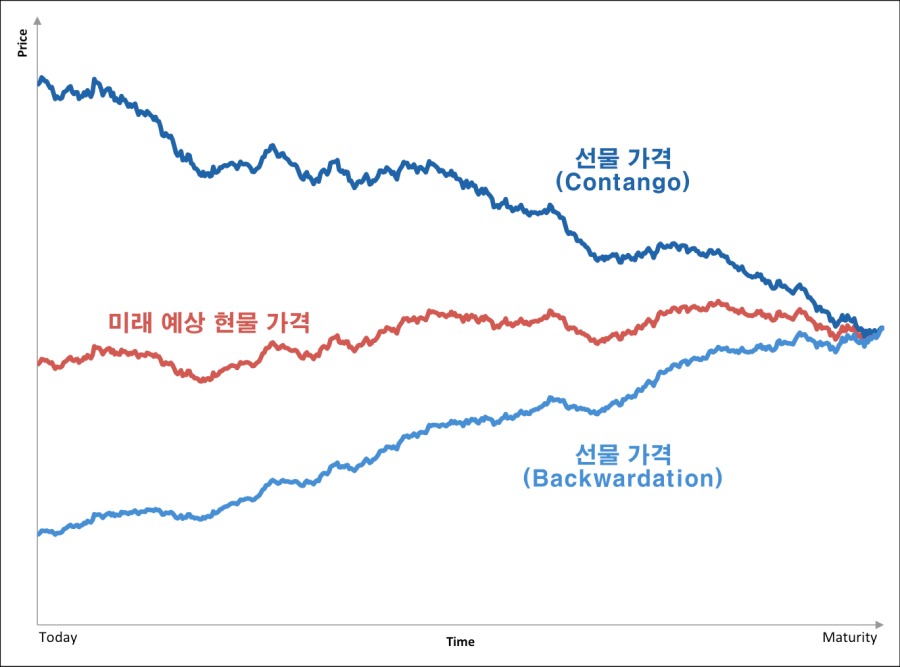

▷ 케인즈의 "Normal Backwardation" 이론

→ 선물 공급자(헷지하는 수요)들에 비해 선물 매수자(리스크 테이커)들이 적음

→ 따라서 선물 가격은 "미래 시점에 예상되는 현물가"보다 저평가

→ 예상 미래 현물가 - 선물 가격 = 리스크 프리미엄 (선물 매수에 대한 보상)

※ ① 현재 현물 가격, ② 미래 예상 현물 가격, ③ 현재 선물 가격을 구분해야 이해가 쉬움

▶ 롤오버 비용

→ 롤오버 : 선물에 장기투자하는 경우, 현재 보유 중인 선물의 만기가 다가오면 그걸 팔고 더 먼 만기로 갈아타야 한다 (근월물 매도, 원월물 매수)

① Contango : 만기가 임박한 선물의 가격 < 만기가 먼 선물의 가격

② Backwardation : 만기가 임박한 선물의 가격 > 만기가 먼 선물의 가격

→ 현물 가격 = 만기가 0인 선물 가격 ≒ 만기가 임박한(짧은) 선물 가격

① Contango 상황에서는 롤오버 때마다 싼 걸 팔고 비싼 걸 사서 손실 발생

② Backwardation 상황에서는 롤오버 때마다 비싼 걸 팔고 싼 걸 사서 이익 발생

▶ Backwardation과 Normal Backwardation은 다른 개념

→ Contango/Backwardation은 ① 현재 현물 가격과 ③ 현재 선물 가격을 비교

→ Normal Backwardation 이론은 ② 시장 참여자들의 미래 예상 현물 가격과 ③ 현재 선물 가격을 비교

▶ 예시

현재 원유 현물 가격 : $30

시장 참여자들이 예상하는 1년 후의 원유 현물 가격 : $34

1년 후 만기되는 선물 가격 : $32

→ 현재 현물 가격 $30 < 선물 가격 $32

∴ Contango

→ 미래 예상 현물 가격 $34 > 선물 가격 $32

∴ Normal Backwardation

1) 롤오버는 Contango/Backwardation이냐에 따라 이익 또는 손해일 수도 있고

2) Normal Backwardation에 오는 가격할인(리스크 프리미엄)은 1)과는 별도의 개념

→ 1), 2)를 합쳐서 이익/손해인지는 원자재/시기별로 상이

▶ 36개 원자재 선물에 분산 투자했을 경우

→ 리밸런싱 방법에 따라 다르지만 1959~2004의 45년간 연평균 약 11%의 수익

ex) 월단위, 연단위 리밸런싱 또는 Buy and Holding 등

→ 원자재 선물 투자 수익률은 훨씬 낮았음

▶ 주식 (S&P 500) vs 채권 (회사채) vs 원자재 선물

→ 닷컴 버블 시기를 빼고는 20세기 내내 원자재 선물이 가장 높은 수익률을 기록

▶ 리스크 프리미엄 (국채 수익률을 뺀 수익률) 비교

→ 무위험 투자(국채)와 비교했을 때 초과 수익률

→ 원자재 선물 5.23%, 주식 5.65%, 채권 2.22%

→ 주식이 조금 높지만 리스크(변동성)도 높아 샤프 지수는 원자재 선물이 가장 우수

샤프 지수 : 리스크 대비 수익률을 평가하는 지표

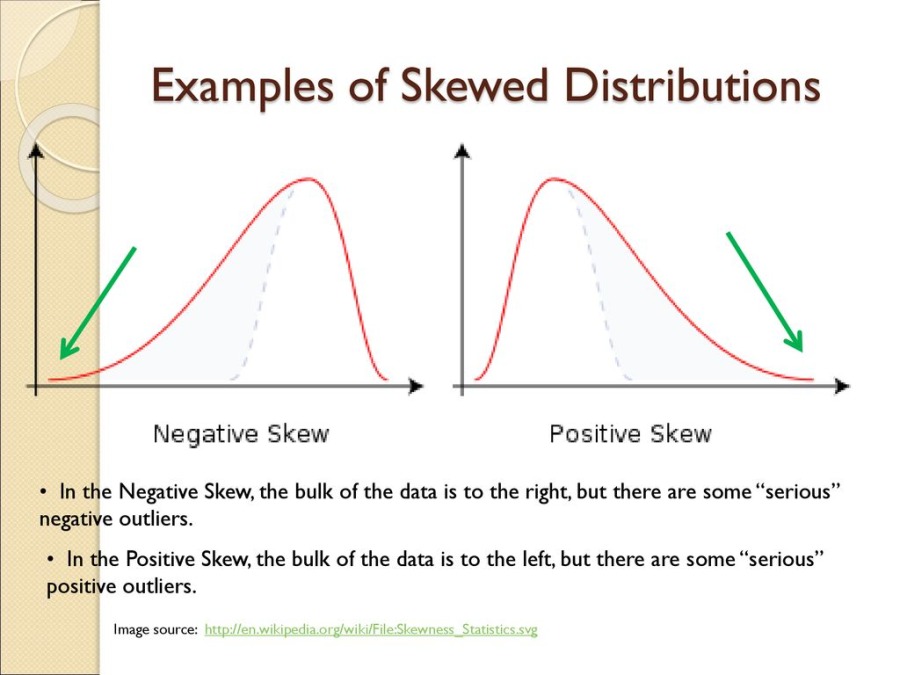

▶ 테일 리스크

→ 월간 수익률의 분포를 비교했을 때

→ 주식은 Negative(Left) Skew : 엄청 큰 손실이 발생할 확률이 높음

ex) 검은 목요일, 검은 월요일 등

→ 반면 원자재는 Positive(Right) Skew : 엄청 큰 이익이 발생할 확률이 높음

→ 전쟁같은 지정학적 문제 발생시 수급 우려로 원자재 가격이 폭등

→ 여기서는 만기 약 한 달 전에 롤오버하는 경우를 말함

cf. WTI 2020년 5월물이 한때 마이너스로 폭락한 사건

→ 만기 가까이까지 홀딩할 때 노출되는 리스크

[5Q경제] 마이너스 37달러, 이 유가 실화인가요?

https://www.chosun.com/site/data/html_dir/2020/04/21/2020042102363.html

▶ 하지만 2005년 이후는?

→ 2005~2014년 사이에 처음으로 선물이 현물에 언더퍼폼

→ (연평균) 현물 7.26%, 선물 2.93% (약 4.5% 낮음)

→ 원유 현물 투자의 경우, 보관 비용 발생

→ 보관 비용을 제하면 2008년 이후 현·선물 수익률은 비슷함

→ 2008년 이전에는 선물 수익률이 훨씬 높았음

→ 금융위기 이후 원자재 선물 투자 수익률에 제동이 걸리기 시작

▶ 리스크 프리미엄의 감소

→ 1959~2005년 : 원자재 선물 5.23% vs 주식 5.65% (비숫함)

→ 2005~2014년 : 원자재 선물 3.67% vs 주식 7.09% (큰 차이)

→ 심지어 변동성도 커짐 : 원자재 선물의 샤프지수가 주식의 절반밖에 안됨 (0.24 vs 0.48)

→ 주식 대비 원자재 선물의 상대적인 매력도가 낮아짐

▶ 2005년 이후 원자재 선물의 언더퍼폼 원인

1) 원자재 수요 둔화로 롤오버 비용 증가

→ 원자재 중 Backwardation(롤 오버 이득) 상태에 있는 상품의 비율 감소

→ 역사적 평균 : 34%, 2004~2015년 : 26%

→ 즉 74%의 상품이 롤오버할 때마다 손실을 봄

▷ Contango/Backwardation을 결정하는 요소

→ "희소성"이 매우 중요

→ 원자재 상품이 희소하면, 지금 당장 원자재를 확보할 필요성 ↑

→ 현물 수요 증가로 선물 가격보다 현물 가격이 높아짐

→ Backwardation 상태 (선물 투자시 롤오버 이익 발생)

→ 반면 원자재 상품이 넘쳐나면, 해당 원자재가 부족해질 가능성 ↓

→ 원자재 현물 가격 ↓

→ Contango 상태 (선물 투자시 롤오버 손실 발생)

▷ 중국 경제의 성장 둔화

→ 한때 폭발적으로 성장하던 중국 경제는 원자재를 빨아들이던 블랙홀

→ 2007년을 기점으로 중국의 성장률이 10%아래로 둔화, 현재는 6%대

→ 이것이 롤오버 비용 증가의 한가지 원인임

2) 美국채 제로 금리

→ 선물 투자는 마진만 요구

ex) 원자재 선물 1억원을 사도 거래소에서는 마진 1천만원만 요구

→ 나머지 9천만원은 안전 자산인 美국채에 투자해 이자소득을 챙김

→ 따라서 원자재 선물 수익률에는 美국채 이자율도 포함됨

→ 금융위기 전후로 美국채는 제로 금리

3) 원자재 ETF 및 펀드의 보편화로 선물 매수 물량 증가 (선물 가격 할인 감소)

→ 원자재 생산업자들은 헷지가 꼭 필요

→ 반면 원자재 선물을 꼭 매수해야 하는 사람은 중간 가공업자 외에는 별로 없음

→ 선물 매도(공급) > 선물 매수(수요)

→ 과거에는 선물 매도 물량(현물 헷지 수요)가 많아 선물을 할인된 가격에 매수 가능

→ 이로인해 리스크 프리미엄도 높아짐

→ 그런데 2000년대 들어 원자재 ETF/펀드 증가로 선물 매수 수요가 증가

→ 이로인해 선물 가격이 올라가 리스크 프리미엄도 낮아짐

4) 디플레 압력

▷ 인플레이션이 자산에 미치는 영향

① 채권 : 고정 이자를 받는 상품

→ 인플레이션 발생시 할인율 ↑

→ 미래 현금 흐름의 가치가 떨어져서 손해

② 주식 : 현물에 대한 증권

→ 해당 기업의 부동산, 재고 등에 대한 소유권이므로 채권에 비해서는 인플레이션으로부터 안전

→ 하지만 여러가지 계약 또는 매출 현금 흐름 상으로 고정 현금 흐름이 발생

→ 인플레이션을 상품 가격에 전가하기는 어렵지만 인건비는 올려줘야 하는 문제도 발생

→ 따라서 업종에 따라 어느 정도는 인플레이션에 타격을 입음

→ 인플레이션과 약한 음의 상관관계 (인플레이션 ↑, 주가 ↓)

③ 원자재 : 인플레이션과 양의 상관관계

→ 인플레이션 시기에는 주식/채권보다 훨씬 나은 투자 상품

→ 2005년 이후 저 인플레이션 시기에는 원자재의 매력도도 낮아짐

▶ 2020년 이후 원자재 전망이 좋다고 생각하는 이유

1) 향후 원자재 수요 증가 예상

→ 바이든의 인프라 투자 패키지 (약 1000조 원)

→ 중국의 일대일로에 대항하는 미국/영국 및 서방 세계의 인프라 투자 움직임

2) 美 국채도 서서히 상승

→ 2021년 초 이후 제로 금리에서 벗어나기 시작

3) 원자재 ETF/펀드로 인한 선물 매수 물량 증가 (선물 가격 할인 감소)

→ 큰 변화는 없을듯

4) 단기적인 인플레이션 발생 가능성

→ 美 GDP 규모는 21조 달러

→ 코로나 이후 연준/정부 정책으로 풀린 돈이 11조 달러나 됨 (GDP의 약 절반 규모)

→ 만약 인플레이션 달성에 실패할 경우 별수없이 돈을 계속 풀어야할 가능성이 큼

▶ 원자재를 포트폴리오에 넣어야 하는 이유

→ 원자재 올인 X

→ 장기투자자라면 리스크 분산 차원에서 포트 편입을 고려

1) 주식/채권과 상관관계가 마이너스이므로 분산 투자 효과가 매우 좋음

→ 원자재의 주식 포트폴리오 방어 효과

ex) 과거 주식 시장 수익률이 최악이었던 하위 5% 달들에

주식이 월평균 9% 하락할 때 원자재는 1% 상승

→ 주가 하락을 원자재 상승이 상쇄

2) 인플레이션과 상관관계가 플러스이므로 인플레이션 헷지 가능

3) Systemic Risk (전체 주식 시장의 리스크) 감소 효과

→ 주식과 원자재 선물을 선전하는 시기가 다르다

→ 경기 사이클을 4가지로 분류

① 경기 확장 초기 : 주식 선전 (+16.30%)

② 경기 확장 후기 : 원자재 선전 (+16.71%)

③ 경기 침체 초기 : 주식 최악 (-18.64%)

④ 경기 침체 후기 : 원자재 하락 (-1.63%)

→ 확정기에도 서로 다르고 침체기에도 서로 다름 (No Overlapping Periods)

→ 주식과 원자재 선물로 포트를 구성하면 수익률의 변동성 ↓

→ 단 이것은 과거 데이터임

Systemic Risk(주식 시장 전체의 리스크)

→ 모든 기업에 공통적으로 영향을 미치 는 경기변동, 물가상승, 정부정책, 이자율 등과 같은 요인에 의해 나타나는 주가변동위험

→ 포트폴리오 구성을 통한 분산투자로도 제거가 불가능

Non-systemic Risk (개별 종목 리스크)

→ 개별 종목의 특성으로부터 야기되는 위험이라서 분산투자를 함으로써 피할 수 있는 위험

▶ 원자재 선물 vs 원자재 생산업계 주식

→ 원자재 생산업계 주식은 수익률도 낮았고

→ 주식 시장과의 상관 관계가 높아서, 주식에 한 분산 효과도 적었음

▶ 손쉬운 원자재 투자 방법

→ 원자재 지수 관련 ETF에 투자

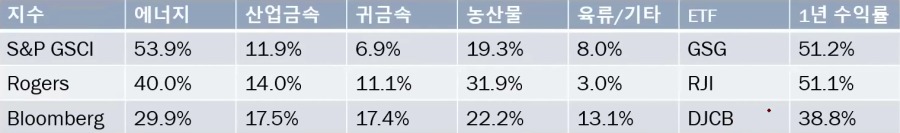

1) S&P GSCI

골드만 삭스 원자재 지수(Goldman Sachs Commodity Index)를 S&P가 인수

각 원자재별 생산량으로 총 24개 상품에 가중치를 부여(production-weighted)

에너지에 편중된 편임 (2021년 기준 53.9%)

선물 계약으로 이루어진 지수라 투자 가능

해당 지수(GSCI) 추종 ETF : GSG

https://kr.investing.com/etfs/ishares-s-p-gsci-commod

2) Rogers International Commodity Index (RICI)

짐 로저스가 투자 목적으로 개발

소비량과 거래량을 감안하여 비중 산정

GSCI와 정반대 : 생산 vs 소비

GSCI보다는 RICI를 조금 더 선호

달러 거래만 감안하는 GSCI와 달리 전세계 통화를 고려하여, 환위험도 분산됨

선물 계약으로 이루어진 지수라 투자 가능

해당 지수 (RICI) 추종 ETF : RJI

→ 금융위기 이후 RJI가 GSG보다 우위

→ 에너지 비중이 지나치게 높은 GSG보다 RJI를 추천

https://kr.investing.com/etfs/elements-rogers-intl-commodity

3) Bloomberg Commodity Index

→ 에너지 비중이 가장 낮고, 상품별 비중이 좀 더 고르게 분포됨

→ ETF : DJCB

▶ 원자재 지수 비중 비교

→ 에너지 비중이 너무 높은 GSG보다는 RJI/DJCB이 더 나음

→ 최근 1년간 유가가 많이 오른 관계로 Bloomberg의 수익률이 다소 뒤쳐짐

cf. S&P 500 ETF인 SPY의 1년 수익률은 51.3%

user error : Error. B.