-

[월가 아재] 80일간의 투자 일주 - 21일차2021.08.18 PM 02:23

시황: 조정의 초입인가?

▶ 미국 S&P - 0.71%, NASDAQ -0.93%

→ 기다리던 조정이 시작되었나?

▶ 일본 주식 시장은 중요한 지지선에 근접 중

→ 뚫리면 많이 내릴 듯

▶ 연준의 양적 완화 이후 위기 진행 순서

→ ① 신흥국 ② 중진국 ③ 한국 ④ 유럽 ⑤ 일본 ⑥ 중국 ⑦ 미국

→ 달러 유동성이 빠지는 순서와 관련됨

▶ 지난 몇 달간 미국 시장만 상승 (유럽, 영국, 일본, 중국은 하락 또는 횡보)

→ 경제 성장이 강해지면 테이퍼링 우려가 커짐 (혼조세)

→ 성장 둔화 초입에는 테이퍼링이 연기될 가능성이 커짐 (오히려 호재로 작용)

→ 그런데 글로벌 경제가 모두 둔화 움직임을 보이고 미국 소매판매도 예상을 하회 (-1.1%)

→ 이제 추가 부양책이 없으면 경제 성장 둔화는 악재로 작용

→ 테이퍼링이 연기되면 반등이 나올 듯

▶ 예상 시장 전망

→ 금융위기 이후 반복되던 패턴

→ 조정 후 연준이 개입하면 상승하는 식으로 수년 간 반복되던 패턴이 계속될 듯

→ 이런 패턴을 활용하여 시장에 대응

▶ 성장 둔화로 각종 원자재도 좋지 않은 상황

▶ VIX지수로 봤을 때 급격한 하락 조짐은 없는 듯

→ 9월 연준을 기다리는 관망세

▶ 내일 FOMC 회의록 발표

주린이를 위한 가치평가 입문

제 2장: 실전에 꼭 필요한 투자 도구들

→ 시간가치와 투자 위험, 통계 활용하기

▶ 실전에 필요한 네 가지 도구 (가치평가에 필요한 사전 지식)

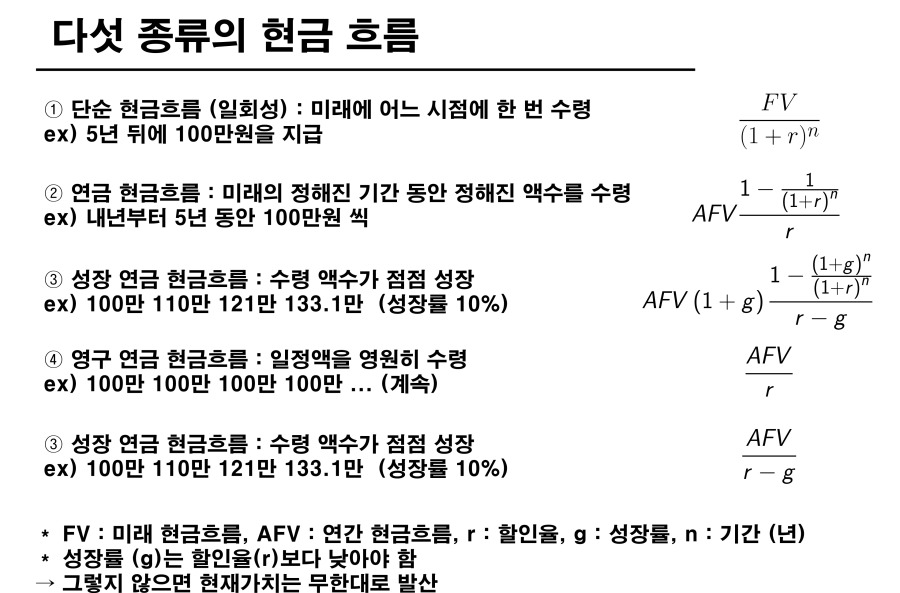

1) 현금흐름과 시간가치 계산

2) 투자 위험에 대한 기초 지식

3) 기초적인 회계 지식

4) 간단한 통계 지식과 데이터 활용법

도구1. 현금흐름과 시간가치 계산

→ 현재의 1달러가 미래의 1달러보다 가치가 높을 수밖에 없는 이유

① 사람들은 미래에 소비하는 것보다 현재 소비하는 것을 선호

② 시간이 지나면 물가 상승으로 현금의 구매력이 감소함

③ 미래에 생길 것으로 기대하는 현금흐름이 나타나지 않을 불확실성이 존재

→ 따라서 미래의 1달러는 현재의 1달러 미만이며 이 조정 비율을 '할인율'이라고 함

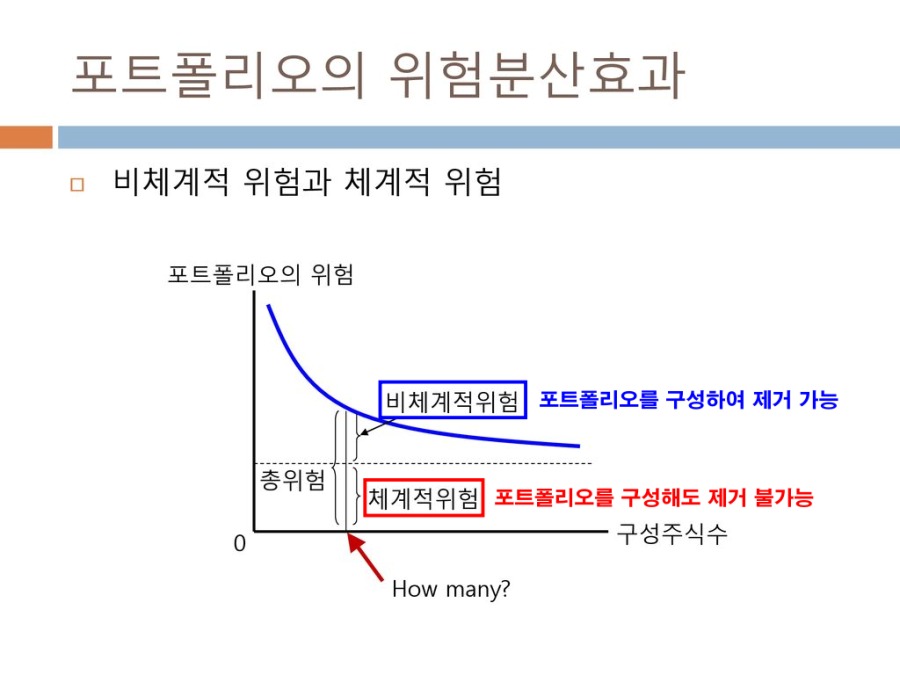

도구2. 투자 위험에 대한 기초 지식

→ 수익은 위험에 대한 보상인데, 위험은 어떻게 측정할 것인가?

→ 포트폴리오의 위험은 각 주식의 비중, 개별 주식의 위험, 주가 간의 상관 관계로 정의됨

ex) 포트폴리오에 담긴 자산들의 상관 관계가 높으면 (가격이 비슷하게 움직이면) 포트폴리오의 위험은 높음

→ 개별 회사에서 오는 위험 vs 거시 경제 요인에서 오는 위험

→ 전자는 여러 기업에 투자함으로써 분산 가능한 위험

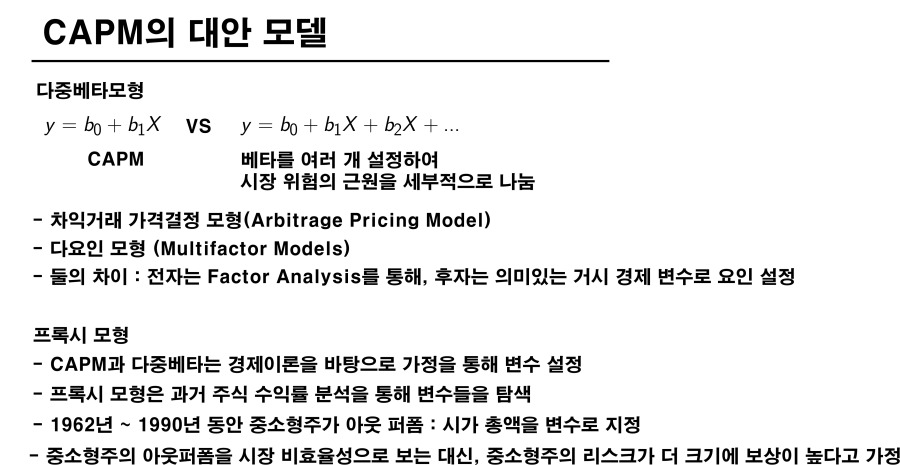

▶ 개별 기업에서 오는 위험을 어떻게 측정할 것인가?

1) 자본자산 가격결정 모형 (Capital Asset Pricing Model, CAPM)

→ 투자자들에게 거래비용이 없고 모두가 같은 정보를 공유한다고 가정

→ 기대수익률 = 무위험이자율 + 베타 × 시장의 위험 프리미엄

= 무위험이자율 + 베타 × (시장 기대수익률 - 무위험이자율)

→ 개별 기업의 위험은 베타로 측정됨

→ 주식의 베타 = 주식과 시장의 공분산 / 시장 포트폴리오의 분산

ex) 베타가 1.5면 시장보다 50% 더 변동성이 심한 주식

→ 가정 비현실적이며, CAPM의 베타가 수십 년 동안의 주식 종목별 수익률 차이를 제대로 설명하지 못함

▶ 투자 위험에 대하여

- 위험 필연적으로 발생함

- 어떤 투자는 더 위험함

- 투자 간의 상대적 위험을 측정할 도구가 필요함

- 전통적인 방식인 베타 혹은 다른 대체재를 찾아야 함

- 위험의 가격은 가치에 영향을 주고, 시장이 그 위험에 대해 가격을 매김

도구3. 기초적인 회계 지식

▶ 재무제표의 종류

① 재무 상태표(Balance Sheet)

→ 특정 시점에 기업이 소유한 자산과 그 가치, 그리고 그 자산을 위해 조달된 부채와 자본의 구성 요약

→ 일정 시점에서의 기업 상태를 나타내는 일종의 스냅샷 (Stock)

② 손익 계산서(Income Statement)

→ 일정 기간 동안의 영업활동에 대한 정보와 수익성 (Flow)

③ 현금흐름표(Cashflow Statement)

→ 일정 기간 동안 기업이 영업·재무·투자활동으로 얼마나 많은 현금을 창출하고 소비했는지를 보여줌 (Flow)

▶ 재무 상태표의 가치 측정

1) 자산

① 고정자산 : 토지, 건물, 기계장치 등 (토지는 감가상각 대상 X)

② 유동자산 : 매출채권, 현금 등 (최신 정보나 시장 가격을 적극 활용하여 가치 평가)

③ 자회사 : 타기업에 대한 지배력을 획득하면 해당 기업의 자산 및 부채도 연결하여 기록 (연결 재무제표 작성)

④ 무형자산 : 연결재무제표 작성 대상인 피지배기업의 순자산 공정가치와 지배기업이 지불한 이전대가의 차이를 영업권(Goodwill)이라하며 이를 지배기업의 자산으로 기록 (일종의 권리금)

→ 피지배기업의 순자산 공정가치보다 이전 대가(인수 대금)이 더 작다면 염가매수차익이 발생 (기업 가치보다 헐값에 매입)

2) 부채

⑤ 유동부채 : 매입채무, 단기 차입금처럼 회계 기간 내 만기가 도래하는 부채 (시장 가치로 기록)

⑥ 장기부채 : 은행융자나 회사채 등 (발생 시점의 액면가로 기록)

3) 자본

⑦ 자기자본 : 주식 발행 시 조달한 최초 금액 (이후 손익, 배당, 자사주 매입으로 증감)

ex) 자본 = 자본금 (주식의 액면가 총액) + 자본 잉여금 (주식발행 초과금) + 이익 잉여금 (당기순이익 - 배당금)

→ 손실이 누적되어 자본이 자본금보다 작아지면 자본잠식 발생

▶ 손익계산서의 회계

원칙 1 발생주의 회계

https://mypi.ruliweb.com/mypi.htm?nid=2250221&num=21328

원칙 2 비용의 분류

① 영업활동 : 해당 기간에 팔리는 상품을 만들기 위해 들인 노동이나 재료 등

② 재무활동 : 사업 자금 조달시 발생하는 비용 (예 : 이자비용 등)

③ 투자활동 : 여러 해 동안 이익을 창출해 낼 것을 기대되는 비용 (예 : 기계 장치/건물 매입 등)

▶ 회사 이익의 상대적 비교 도구

1) 영업 이익률 = 영업이익/매출액

2) 순이익률 = 순이익/매출액

3) 기업이 주주들의 자금을 효율적으로 얼마나 효율적으로 이용하는가?

① ROIC (투하자본이익률)

https://mypi.ruliweb.com/mypi.htm?nid=2250221&num=21394

② ROE (자기자본이익률)

https://mypi.ruliweb.com/mypi.htm?nid=2250221&num=21204

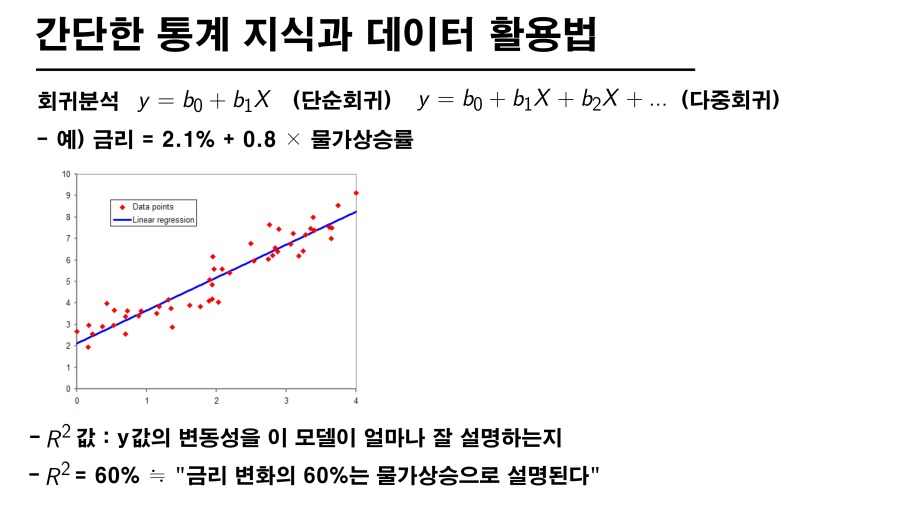

도구4. 간단한 통계 지식과 데이터 처리 방법

→ 데이터 수가 작을 때는 개별 항목을 이해

→ 데이터 수가 많아지면 집단을 대표하는 지표가 필요

ex) 평균, 표준 편차, 도수분포표

→ 모든 분포가 좌우대칭은 아니다

→ 비스듬한 분포에서는 대표값으로 평균(Mean)이 아니라 중앙값(Median)이 더 나을 수 있음

→ 상관 관계 : 두 변수가 서로 어떻게 움직이는지 파악하기 좋은 지표

▶ 요약

① 현금흐름과 시간가치 계산

② 투자 위험에 대한 기초 지식

③ 기초적인 회계 지식

④ 간단한 통계 지식과 데이터 활용법

user error : Error. B.