-

[월가 아재] 40주간의 시황일주 - 5주차 우리는 에코 버블 속에 있을까?2023.02.28 PM 06:11

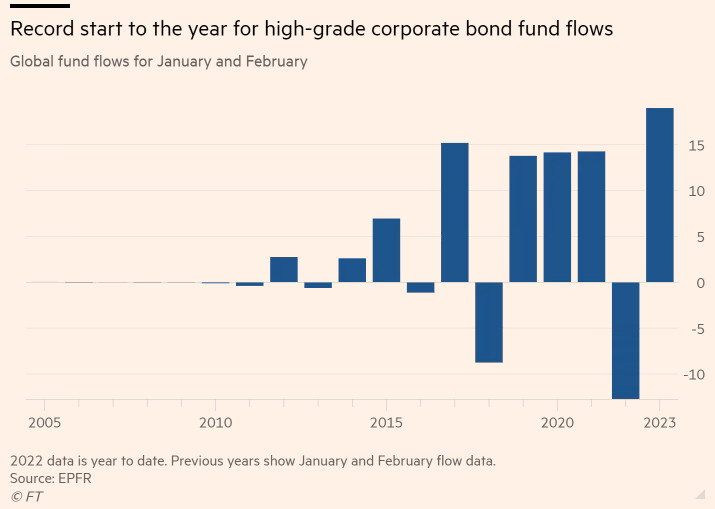

■ 회사채로 자금이 몰린다는 것

The trouble with corporate bonds

https://www.ft.com/content/fd42aacf-e358-47ca-a34d-283f3a550e76

작년부터 시작된 금리 상승세로 인해 우량 회사채의 수익률도 상승 (금융위기 이후 최고 수준)

우량 회사채의 매력도가 높아지면서 기록적인 자금이 유입

사는 사람이 있으면 파는 사람도 있음 (동전의 양면)

우량 회사채에 전례 없는 자금이 유입된다는 것 = 우량 회사채 시장에서 전례 없는 자금이 빠져나가고 있다는 것

당연하게 생각되는 명제도 뒤집어서 생각해봐야 함

발행 시장(예 : IPO, 주택청약)이 아닌 유통시장에서 누군가가 산다는 건 다른 누군가는 자산을 팔아 현금화한다는 뜻

따라서 특정 시장/섹터에 자금이 몰리고 있어서 핫하는 말은 어폐가 있음

기사의 필자가 회사채에 회의적인 이유

회사채 수익률

= 무위험 수익률(국채 금리) + 신용 리스크 프리미엄 (국채보다 위험한 만큼 이자율 가산)

① 국채 금리

→ 변동성 ↑, 최근 반등 추세

② 신용 리스크

→ 비금융 부문 이익 증가율/설비 가동률 ↓, 신용카드 연체율 ↑

→ 특히 올해에는 위험할 수도

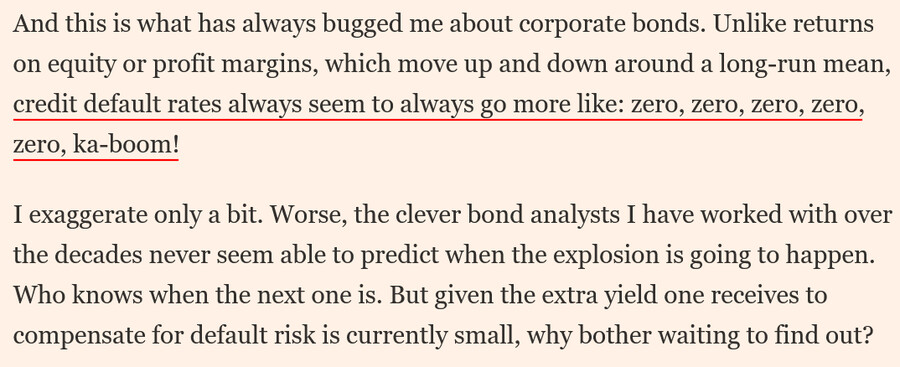

주식 시장 가격이나 마진(이익률)은 장기 평균 추세를 따라가지만 회사채 부도율은 매우 낮은 상태를 유지하다가 갑자기 급등하는 경향이 있음

필자가 봤던 똑똑한 채권 애널리스트들도 이런 신용 위기의 발생 시점을 정확히 예측하지 못 했음

부도 위험 대비 보상(수익률)이 낮은 현시점에서 회사채를 사야할 이유가 있는지 의문

요약 : 시장 전반의 신용 리스크에 비해서 채권 금리가 너무 낮으니 투자에 주의하라는 뜻 (위험 대비 보상 비율이 낮음)

■ 과거 10대 버블들에는 전부 에코 버블이 있었다?

The markets are alive with the sound of echo bubbles

https://www.ft.com/content/0c35d878-56c4-4fc2-bb66-979f1247c7ec

버블의 특징

최고가 찍기 전 마지막 12개월 동안 2배 상승

통화 긴축으로 버블 붕괴 시작

바닥을 찍는 데 걸리는 시간은 평균 3년, 평균 하락폭은 70% 정도

고점 대비 35%이하로 하락 시 되돌릴 수 없음

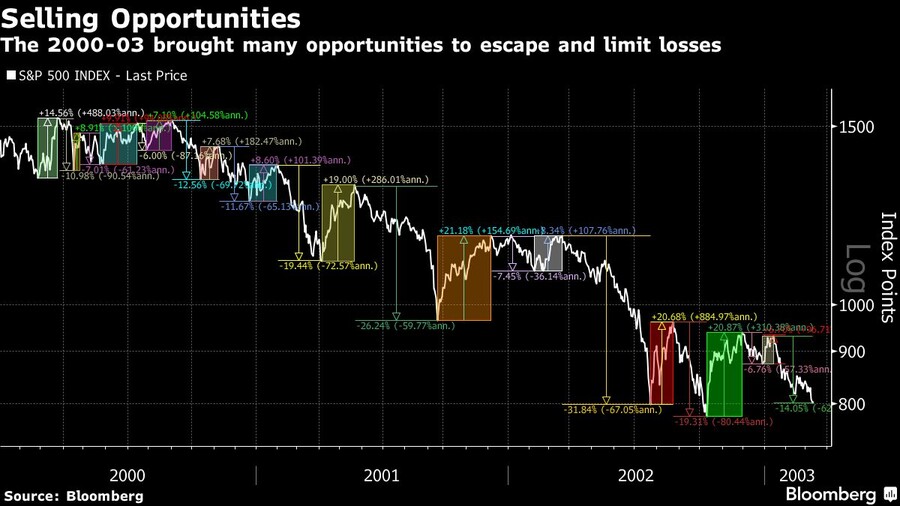

에코 버블 = 버블 하락장에서 20% 이상 급상승하는 구간

투자자들이 미래를 확신하지 못할 때 과거 행동을 고수하려 하기 때문

버블 붕괴 기간에 최대 4개의 에코 버블 발생 (일종의 데드캣 바운스)

닷컴 버블 붕괴 당시 에코 버블 3번 발생 (최대 50% 상승)

필자에 따르면 지난 몇 년 간의 암호화폐, 빅테크 버블도 과거 패턴을 따르고 있음

지난 3개월의 상승도 에코 버블이라고 주장

과거 패턴을 참고하는 건 유용하지만 그것이 똑같이 반복될 거라고 단정하는 건 부주의한 태도

모든 사이클은 이전 사이클과 다른 점이 있음

이번 사이클이 과거와 다른 점

① 4차 산업혁명 ② 미중 패권전쟁 ③ 달러 패권 위기

이런 맥락에서 깊게 심사숙고할 필요

■ 시황 - FOMC 의사록, PCE, 미시간 소비지수

만약 연준이 3월 FOMC에서 금리를 0.5% 인상한다면 반드시 뉴스를 통해 힌트를 미리 줄 것

그래서 관련 소식에 주목할 필요 (WSJ의 닉 티미라오스?)

■ 시장에 대해 추론한다는 것의 본질

투자는 불확실성 속에서 좋은 의사결정을 내리는 것

불확실성(리스크)가 없는 투자는 수익도 낮을 수밖에 없음

리스크가 없이 수익률이 높은 투자 상품이 있다면 투자자들이 몰리면서 가격이 올라가고 이에 따라 수익률이 낮아질수밖에 없기 때문

불확실성 속에서 좋은 의사결정을 내리기 위해서는 추론을 잘 해야 함

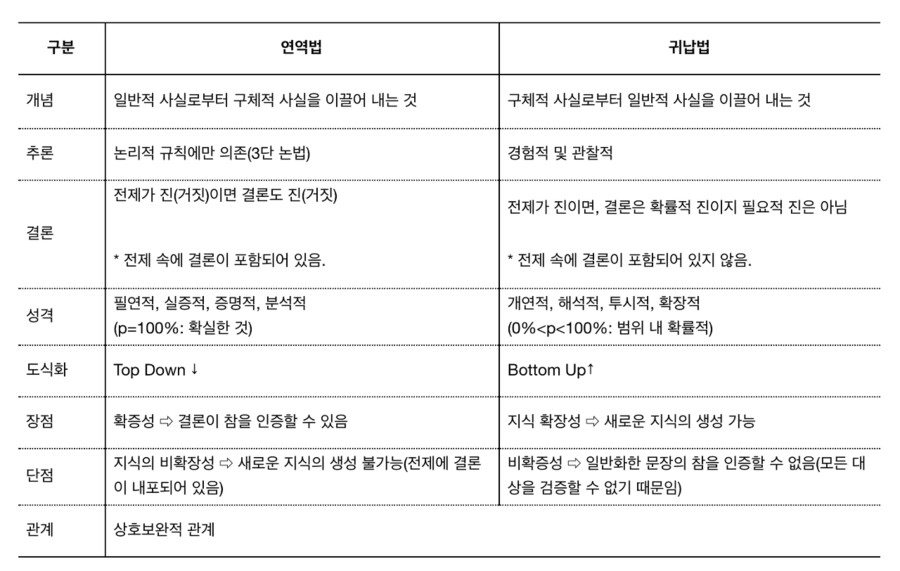

추론 방법

① 귀납 추론 (deduction)

관찰되는 사실을 토대로 결론을 내리는 방식

② 연역 추론 (induction)

진리로 여겨지는 명제를 토대로 특수한 결론을 이끌어내는 방식

퀀트는 일종의 귀납 추론

→ 과거 패턴을 찾아 그것이 미래에도 반복될 것이라고 일반화

애널리스트들도 귀납법을 많이 사용

→ 예 : 과거 10번의 큰 버블 붕괴에서 에코 버블이 있었으니 이번에도 있을 것

연역법은 거시경제/시황분석에서 많이 사용

주식 시장에서 일반적으로 진리로 통용되는 명제를 토대로 추론

예 : 금리 인상 → 주가 하락, 인플레이션 → 금리 인상, 실업률 상승 → 소비 감소

투자를 잘 한다는 것

불확실성 하에서 주어진 정보를 토대로 추론을 해서 최대한 확률적 우위가 있는 선택을 거듭하는 것

그러기 위해서는

① 주어진 정보가 남보다 낫거나

② 동일한 정보로 남보다 더 나은 추론을 해야 함

개인 투자자가 정보에서 우위를 점하기는 어려움

따라서 주어진 정보로 추론을 잘 할 수 있어야 함

귀납적 추론을 잘 하기 위해서는 통계적 사고에 대한 기본 개념이 확실히 정립되어야 함

그렇지 않으면 과거 몇몇 사례들을 과도하게 일반화하는 오류를 범할 수 있음

데이터 문해력도 필요

연역적 추론을 잘 하기 위해서는 주식 시장에서 '준'진리로 여겨지는 명제들을 많이 습득할 필요

'준'진리인 이유는 금융 시장에서 불변의 진리는 굉장히 드물기 때문

예 : '인플레이션은 주식 시장에 악재'라는 명제도 시대 상황과 다른 경제 변수에 따라 맞지 않을 수도 있음

과거 테이터/사례를 분석하는 귀납적 추론을 통해서 '준'진리라고 생각하는 명제들을 구축하여 이를 바탕으로 현재 시장 상황을 연역적으로 추론해야 함

이런 훈련을 하는 최고의 방법은 일기 쓰기 (매매 일지)

시험 공부를 하면서 오답 노트를 정리하는 것과 마찬가지

매매 의사 결정이 어떤 근거에 기반해서 어떤 추론 방식으로 이뤄지는 지를 기록해야 함

user error : Error. B.