-

[월가 아재] [월가아재 시즌3 - 11편] 트럼프 총격으로 급변하는 하반기 주식 전망... 근거는 빤쓰다2024.07.17 PM 11:10

■ 격동하는 미국 대선 판도

● 국채에 대한 전망

● 주가지수에 대한 전망

● 골드에 대한 전망

● 코스피에 대한 전망

● 달러에 대한 전망

● 엔화에 대한 전망

● 이러한 전망을 해봤자 틀리면 무슨 소용이 있나?

■ 무너지는 바이든

대선 토론의 실책 이후...젤렌스키/푸틴, 해리스/트럼프

● 이 흐름에 막타를 친 트럼프 총격 사건

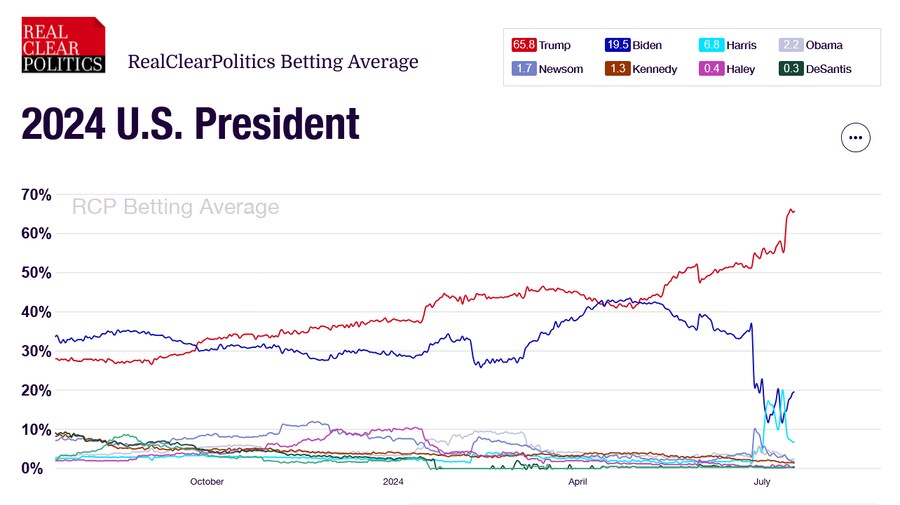

● FiveThirtyEight 역전, 베팅 사이트에서는 70% vs 18%

● 7월 들어 급격히 기울고 있는 대세

● 바이든의 완주 의지가 강함, 타 후보들의 리스크 대비 리턴 X

→ 이런 상황에서 바이든 대신 정치 생명을 걸고 트럼프에 대적할 후보가 있을까?

■ 기존 하반기 포지션

기존 포지션 & 뷰

● 미국 주식 매수 포지션 → 하반기 중에 코스피 숏으로 헷지 쌓아갈 계획

● 골드 익스포져 → 금광주로 보유

● 4분기 즈음 엔화 매수 기회 모색

● 단기적으로는 7월 실적 시즌 진입하면 조정 가능성

→ 이 모든 포지션은 '바이든-트럼프' 격차가 심하지 않은 상태에서, 옐런이 유동성을 푼다는 가정이 베이스

■ 트럼프 당선 시, 국채에 대한 전망

WSJ의 전문가 설문 조사 : 트럼프 재선 시 인플레/금리 더 높아질 것

● 모든 수입품에 10% 관세, 중국산에 60% 관세 → 수입 물가 상승

● 대규모 감세 공약, 포퓰리스트 재정 지원 정책 → 재정적자 확대 우려 → 국채 금리 상승

● 대선 토론 직후 10년물 금리 4.28% → 4.77% 급등

● 트럼프 암살 시도 후 월요일 개장 직후에도 소폭 상승

→ 트럼프 당선이라는 단일 이벤트는 인플레/10년물 금리의 상승 요인 (중장기적)

■ 트럼프 당선 시, 주식에 대한 전망

월가아재팀에서 '트럼프 당선에 영향받는 산업과 종목 보고서' 정리 작업 중

주가지수에 대한 하이레벨 요약

● 섹터별 퍼포먼스가 극명하게 갈릴 것

● 감세/규제완화는 실적에 호재, 인플레/금리상승은 악재 요인

● 트럼프 어젠다 속 수혜 산업 중에서 듀레이션이 길지 않은 가치주가 아웃퍼폼할 가능성

■ 트럼프 당선 시, 골드에 대한 전망

무역 전쟁은 골드에 호재이다

● 2000년대 이후 세계화로 국가간 분업 촉진, 개도국의 값싼 노동력 편입 → 성장 + 디플레 압력

● 2018년부터 시작된 트럼프의 무역전쟁 : 공급망 분리, 자국의 비싼 노동력, 높은 관세 → 침체 + 인플레 압력 (스태그플레이션 효과)

골드 움직임

● 금융위기 때 안전자산 선호 현상과 양적완화의 인플레 우려로 $1900까지 급등했다가 폭락

● 이후 꾸준한 디플레 압력에 5~6년간 수익률 0%

● 그 박스권을 깬 이벤트가 2018년 4월, 트럼프의 무역전쟁 선포

→ 1단계 무역 합의에 서명한 2020년 1월까지 골드 18% 상승

성장이 강하게 나오면 금은 하락하겠지만,

성장이 지지부진한 상태에서 무역전쟁이 일어나면 골드는 수혜를 입을 가능성이 큼

■ 트럼프 당선 시, 코스피, 달러, 엔에 대한 전망

바이든에 비해 트럼프는 확실히 악재

● 미국의 인플레 압력, 금리 상승, 재정지출 드라이브, 무역 전쟁, 자국 중심주의 → 모두 코스피에 악재

달러

● 달러는 방향성 예측이 어려움 : 감세/재정지출/무역전쟁은 약세 요인, 인플레/고금리는 긴축적 통화정책으로 이한 강세 요인

→ 트럼프는 무역수지 측면에서 약달러 선호 (제2의 플라자 합의?)

→ 그러나 인플레/고금리 압력이 나타나는 시점이 오면 연준의 긴축 통화정책으로 강달러 가능성

엔화

● 거의 확실히 강세로 돌아설 것

● 트럼프가 우세해질수록 일본이 미국의 눈치를 볼 동기가 낮아짐

● 트럼프 당선 이후에는 오히려 엔화 절상 압력이 있을 가능성

● 얼마 전의 161라인이 USD/JPY 고점일 수도 있음 → 11월까지 기다리지 않고 분할 매수해야 할수도

결론 : 기존의 틀과 비슷하게 가져가도 무리는 없지만,

● 미국 주식 내에서 섹터간 비중 조절 필요

● 달러 익스포져를 일정 수준 엔화 익스포져로 조정 (외환 리스크 관리)

→ 다만 미국 대선은 전세계에서 가장 중요하고도 다이나믹한 이벤트이니, 주시하며 적절한 대응이 필요

■ 이렇게 시황을 분석해서 뭐하나?

많은 이들의 착각 : 시황 분석은 방향성을 잘 맞혀야 한다

● 매번 새로운 이벤트가 발생하고 시장이 뒤집히고, 맨날 맞고 틀리고 반복인데 시황은 봐서 뭐하나?

● 수능 문제집의 해설서는, 맞았을 때보다 틀렸을 때 더 유용함

● 내가 왜 이 주식을 보유하고, 왜 골드를 매수하는지에 대한 논리는, 틀렸을 때 진가를 발휘

S&P 500이 5500 레벨일 때, 7월 실적 시즌이 시작되면 단기 조정이 올 수 있다고 칼럼에 적었음 (6월 29일)

https://www.valley.town/column/post/667f60250c8830975deba368

① 지난 4월부터 3개월간 수직 상승한 기술적 부담

② 실적 시즌 간 '블랙 아웃 기간' 때문에 자사주 매입 물량 감소

③ 실적 시즌에서 포워드 가이던스가 나쁠 가능성

→ 그 이후 주가지수는 2% 상승

내 생각과 시장이 반대로 움직이기 시작할 때

● 지금이라도 남은 현금으로 추격 매수해야 할까?

● 추격 매수하고 나서 단기 조정이 오면 어떻게 할지?

→ 만약 단기 조정이 올 것이라고 생각했던 이유가 '감'이거나 근거가 없다면 어떤 판단도 할 수 없다

하지만, 단기 조정이 올거라 생각했던 명확한 3가지 근거가 존재

→ 그렇다면 그 3가지 근거를 짚어보고, 변화가 없다면 기다리고, 변화가 있다면 매수하면 될 것

■ 가장 중요한 키워드는 근거다

근거 있는 투자를 해야 하는 이유

= 틀렸을 때 어떻게 행동할지 알기 위함

가치투자에서도 마찬가지

어떤 주식의 적정가치가 $100이라 생각해서, $80에 사서 $60까지 떨어지면?

→ 추가 매수 or 손절?

해당 주식의 가치를 평가할 때 사용했던 여러 가정들이 있을 것

● 상대가치평가, DDM, RIM, DCF

● 미래 현금흐름, 성장률, 리스크에 대한 여러 가지 가정을 통한 가치 평가

종목 하락 시 그 근거들을 돌아보고

● 펀더멘털적 변화가 있었다면 그에 맞게 포지션을 조정

● 펀더멘털적 변화가 없었다면 추가 매수 기회

현금할인모델, DCF 그런 거 왜 하나?

적정가치 추정해봤자 맞히지도 못하는데 왜 하나? PER이나 좀 보고 말지?

이유 1 : 적정가치를 정확하게 평가할 수 없어도, '확률적 엣지'를 가져다 주기 때문

이유 2 : 적정가치를 평가하는 과정에서, 그 종목을 왜 매수하는지에 대한 근거가 명확해지기 때문

내가 산 종목이 상승할 때, 시장이 상승장일 때는 근거가 있든 없든 무지성이든 차이가 없다!

하지만 내가 산 종목이 하락하기 시작할 때

● 기존에 근거를 토대로 매수한 사람 → 그 근거를 재점검하고 행동을 결정

● 근거없이 남의 말만 듣고 매수한 사람 → 반등 직전 손절 or 추가 매수하다가 골로 감

근거!!!!!!!!!!!!!

■ 근거는 빤쓰다...

워렌 버핏

"썰물이 오면 누가 벌거벗고 수영하고 있었는지를 알 수 있다"

근거는 빤스같은 것이다

썰물이 왔을 때 빤스를 입고 있자

user error : Error. B.