-

[금융/시황/전략] (DB금융투자) 가속 페달에 발을 대려는 주식시장2023.07.17 AM 02:35

■ 미국 CPI 증가율 흐름을 고려할 때 그들의 기준금리 인상 명분은 약화

■ 인플레이션 안정 가능성은 당면한 기업실적 발표 시즌을 새로운 시각으로 바라보게 만들어

■ 중국 등 경기 부양책을 계획했던 국가들이 이제부터 실천적 행동에 나설 수 있을 것

직전 발표된 6월 미국 CPI 증가율이 3%YoY를 기록한 이후 며칠 동안 주식시장이 빠른 속도로 오르고 있다. 물가상승률 하락이 진행된 것은 한참 전부터의 일이지만, 현재 주식시장은 조금 더 기대에 부푼 모습을 내비친다. 필자의 판단으로 이는 CPI 증가율에서 숫자 ‘3’이 지니는 의미와 더불어 지금 시점에서의 일부 상황이 맞물린 결과다. 이를 구체적으로 살펴보면 다음과 같다.

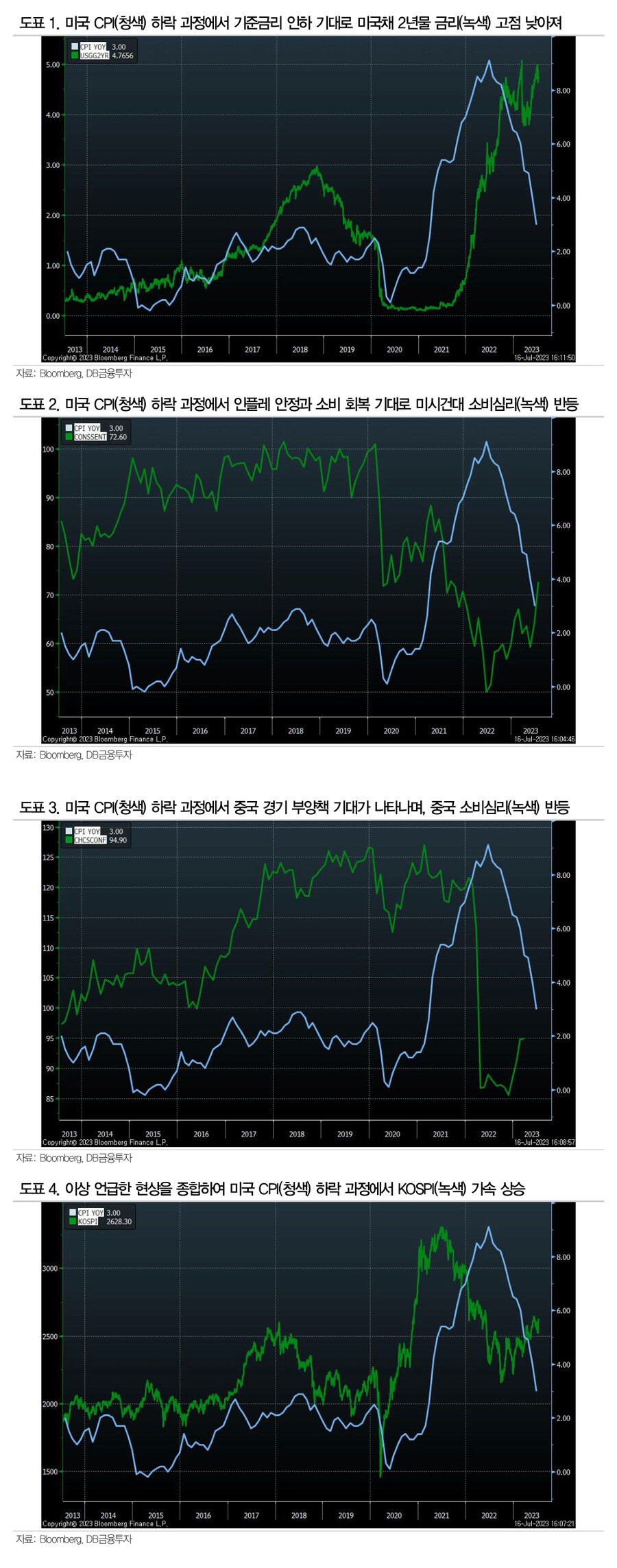

첫째, 미국 CPI 증가율 흐름을 고려할 때 그들의 기준금리 인상 명분은 약화되고 있다. 지난 1년간 미국 CPI 증가율이 하락세를 지속했다는 점은 주지의 사실이다. 이에 따라 향후 그 증가율이 추가로 내려올 수 있다고 기대하는 것은 합리적이다. 여기서 미국 CPI 증가율이 지금의 3%YoY보다 하회한다는 것은 그 의미가 깊다. 이는 인플레이션에 대한 장기 목표 수준인 2%에 근접하게 된다는 뜻이기 때문이다. 이르면 올해 하반기 또는 늦어도 내년 상반기에 미국 기준금리 인하의 가능성이 커지는 것이다.

둘째, 인플레이션 안정 가능성은 당면한 기업실적 발표 시즌을 새로운 시각으로 바라보게 만든다. 이번 미국 CPI 증가율 발표 이후 주식시장 참여자의 머릿속에서는 간단하고도 강렬한 메커니즘이 작동할 수 있다. “인플레이션 안정 → 소비 회복 → 기업실적 개선”이 그것이다. 그렇다면, 당장 2분기 기업실적이 부진하게 발표되더라도 주가 상승의 기대감을 이어가는 데 큰 걸림돌이 되지 않는다. 향후 인플레이션 안정 가능성을 기반으로 3분기부터의 기업실적이 향상될 여지를 고려해 볼 수 있기 때문이다.

셋째, 중국 등 경기 부양책을 계획했던 국가들이 이제부터 실천적 행동에 나설 수 있다. 당연한 얘기지만 인플레이션이 만연한 상황에서 특정 국가의 경기 부양책은 금물이다. 특히, 미국의 인플레이션이 만연하다면 특정 국가는 경기 부양책에 더 신중할 수밖에 없다. (미국이 인플레이션을 제어하기 위하여 고금리를 이어간다고 해 보자. 이때 특정 국가가 경기부양을 위하여 재정 및 통화 정책을 시행할 경우 해당 자금이 미국의 고금리를 좇아서 달러로 이동한다. 혼탁한 상황에서 기축 통화의 금리가 높다면 이는 이상적인 투자처가 된다. 이러한 현상은 특정 국가의 경기 부양책 효과를 반감시킨다.) 반면 인플레이션이 안정될 여지를 보일 경우 상황은 달라진다. 최근 중국 등의 경기 부양책이 다시금 관심을 받는 이유가 여기에 있다.

정리해 보자. 직전 발표된 6월 미국 CPI 증가율이 3%YoY를 기록한 이후, 1) 이르면 올해 하반기 또는 늦어도 내년 상반기에 미국 기준금리 인하의 가능성, 2) 향후 인플레이션 안정 가능성을 기반으로 3분기부터의 기업실적이 향상될 여지, 3) 중국 등 경기 부양책을 계획했던 국가들이 이제부터 실천적 행동에 나설 수 있다는 기대가 나타난다. 이들 하나하나는 모두 주식시장 상승을 이끄는 동력이 된다. 주식시장 내부적으로는 기준금리 인하 기대에 이차전지를 위시한 모멘텀 관련주, 기업실적 개선 기대에 반도체를 필두로 하는 가치 관련주, 그리고 이에 더하여 중국 등의 경기 부양책 가능성으로 시클리컬 관련주를 추천한다.

- DB금융투자 Strategist 강현기 -

user error : Error. B.