-

[금융/시황/전략] (KB증권) 연간전망 세미나에서의 질문들 (2): 다 팔고 떠날 ‘매도 시그널’에 대해서2023.11.28 PM 10:55

이은택의 그림으로 보는 전략

지금은 왜 조정이 -10%를 크게 넘기기 어렵나?

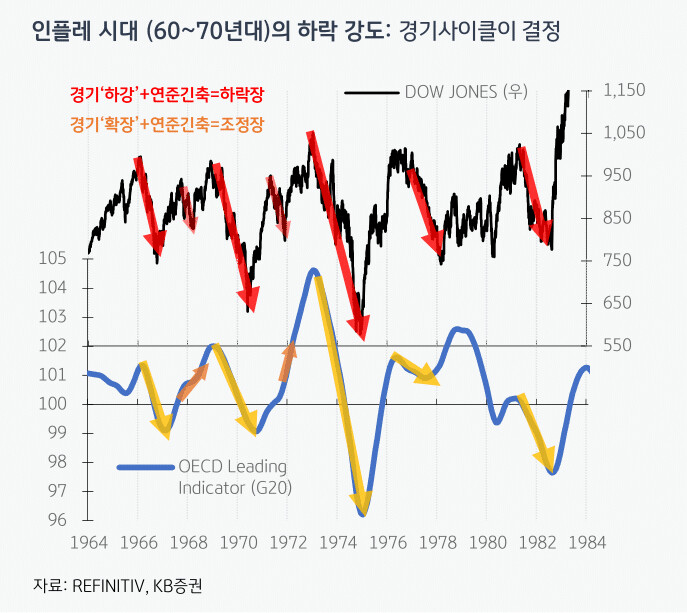

지난 이그전에서 ‘인플레 시대’엔 “(금리 인하가 아니라) 연준 긴축”이 “하락장 신호”라는 점을 언급했다. 여기에 하나 더 추가해서 어떤 조건에서 ‘조정장 (-10%)’과 ‘하락장 (-30%)’이 나오는지 살펴보자.

결론만 말하자면, ‘하락의 강도 (조정장/하락장)를 결정하는 것은 ‘긴축의 강도’가 아니라 ‘경기사이클’이다. “경기사이클 확장기”에 긴축정책이 나오면 -10% 정도 하락 후 반등하지만, “경기사이클 하락기”에 긴축이 나오면 -30%는 조정이 나온다. 2022년이 좋은 예인데, 경기하락과 연준 긴축이 겹쳤기 때문에 강한 조정이 나왔다.

지금은 경기 확장사이클이기 때문에, 설사 (GDP성장률 때문에) 연준 오버킬이 다시 나오더라도 -10% 정도 하락한 지점 (전저점 부근)에선 바닥을 탐색할 수 있다고 생각한다.

문제는 내년 말쯤이다. 왜냐하면 경기 확장은 일반적으로 2년 남짓 진행되는 경향이 있고, 따라서 내년 말쯤엔 정점이 나올 수 있기 때문이다. 만약 이 상황에서 ‘연준긴축’이 나온다면, 그땐 다 팔고 떠나야 할 수 있다.

모두 팔고 떠나야 할 ‘매도 시그널’에 대해…

따라서 내년 말부턴 연준 긴축 여부에 주목해야 한다.

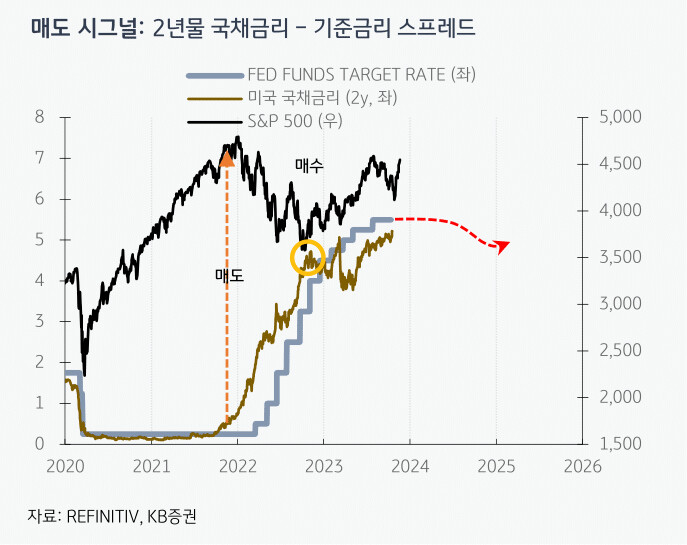

문제는 ‘연준이 긴축할지’를 캐치해 내는 것이 쉬운 일이 아니라는 것이다. 하지만 투자자들이 직접 ‘연준 긴축’을 전망할 필요는 없다. 왜냐하면 ‘단기 국채’ 플레이어들이 이를 가장 잘 알고, 그 정보는 단기물 (국채 2년)에 담겨지기 때문이다.

방법 중 하나로 ‘2년물 금리-기준금리 스프레드’를 제시한다. 예를 들어 2021년 3분기 이후 2년물 금리는 데드크로스를 내며 급등했는데, 이는 연준 긴축의 경고 신호였다. 반대로 2022년 4분기에 뉴스는 ‘자이언트 스텝’ 공포를 전했지만, 2년물은 이미 상승을 멈추고 꺾이고 있었다. 즉, 주식 매수 시그널이 나온 것이다 (‘국채금리가 왕이다’). 따라서 내년 말 이후 ‘데드크로스’가 나온다면, 그때부턴 긴장할 필요가 있다. 반대로 그 전까지는 ‘조정이 매수 기회’가 될 수 있다.

세 줄 요약

1. ‘인플레 시대’에 경기 확장기에 나오는 긴축은 -10% 조정장을 만들고, 경기 하강기에 나오는 긴축은 -30% 하락장을 만든다

2. 지금은 경기확장기이기 때문에 조정장에 무게를 두며, 반대로 내년 말쯤엔 하락장 대비를 시작해야 할 수 있다

3. 그때 매도 시그널 지표로 ‘국채 2년물 금리-기준금리 스프레드‘를 제시한다

- KB증권 주식전략 이은택 -

user error : Error. B.