-

[금융/시황/전략] (DB금융투자) 리스크 한 가지를 꼽아야 한다면2023.12.03 PM 03:31

■ 리스크를 꼽아야 한다면, 군사비 관련 재정지출 확대에 의한 물가상승률 경로의 왜곡 가능성

■ 군사비 관련 재정지출이 예상 외로 커진다면 이는 인플레이션 우려 재부각으로 나타날 수도

■ 그 결과 현재 순환적인 저점에 머무는 글로벌 재고순환 사이클이 반등하지 못할 가능성 존재

한국 주식시장을 전망하면서 가장 중요한 것을 고르라면 단연 글로벌 재고순환 사이클이다. 만약, 이것이 순환적인 저점에 위치하면 향후 주식시장은 상승을 기대해 볼 수 있다. 반면, 이것이 순환적인 고점에 이르렀을 경우 다가올 주식시장은 하락의 가능성에 대비해야 한다. 다행스럽게도 지금은 전자에 해당한다. 글로벌 재고순환 사이클이 현재 바닥권에 머물고 있다. 앞으로 한국 주식시장은 투자 이익을 거둘 기회가 충만할 것이다. 그러나 투자에 능한 사람은 우호적인 상황에서도 항상 잠재적 리스크를 고려하는 법이다. 투자자는 발생 가능성이 작아도 향후 문제를 일으킬 수 있는 위험 요인이 무엇인지 따져 보는 습관을 지녀야 한다. 이에 대하여 필자는 “군사비 관련 재정지출 확대에 의한 물가상승률 경로의 왜곡 가능성”을 언급하고 싶다.

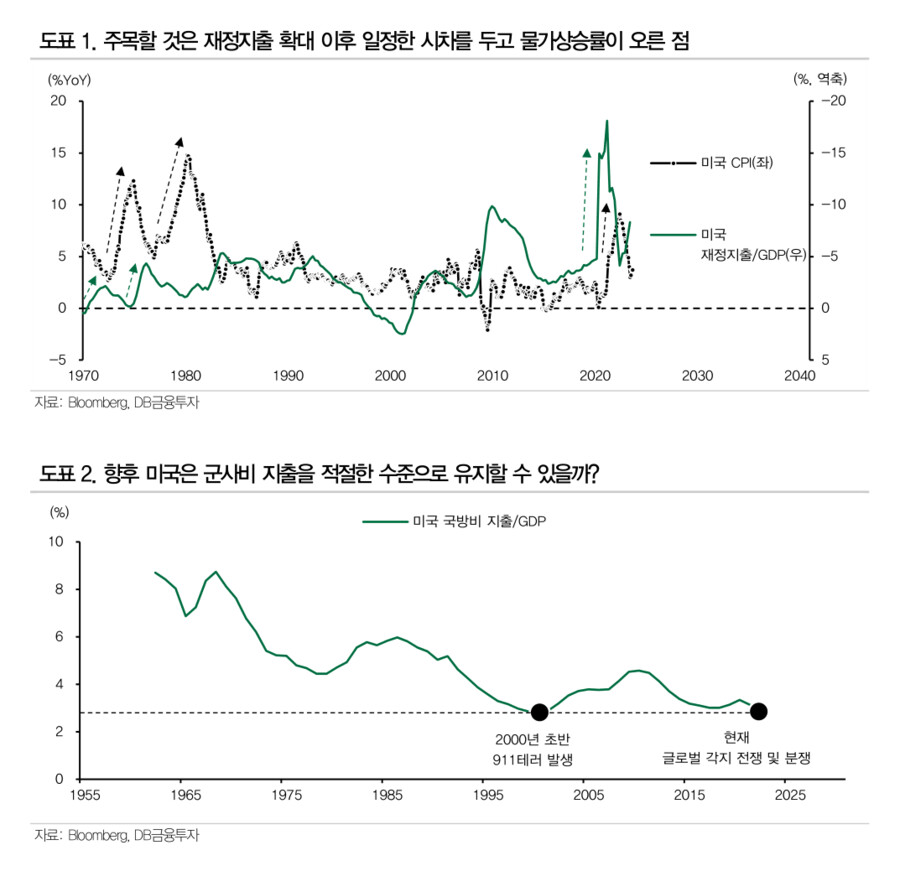

[도표1]을 보면서 설명하겠다. 이것은 미국의 GDP 대비 재정지출과 그들의 물가상승률을 보여준다. 과거 1970년대에 나타났던 재정지출 확대는 군사비와 관련한 부분이 주류를 이뤘다. 베트남 전쟁이 진행되던 시기였기 때문이다. 당시 주목할 것은 재정지출 확대 이후 일정한 시차를 두고 물가상승률이 오른 점이다. 50년의 세월을 넘어서 최근에도 이러한 모습이 재현됐다. 흔히 코로나19 사태를 전쟁에 비유하기도 한다. 인명 피해가 상당했다는 것과 더불어 재정지출 확대 규모가 과거 2차 세계대전에 육박했다는 점 탓이다. 코로나19 사태 때에도 재정지출 확대 이후 물가상승률이 높아졌던 것을 확인할 수 있다. 향후 염두에 둬야 할 것은 글로벌 곳곳에서 전쟁 또는 분쟁이 지속되고 있다는 점이다. 우크라이나 vs 러시아, 이스라엘vs 팔레스타인 간의 전쟁은 현재 진행형이며 내년에는 대만의 총통 선거 결과에 따라 대만 vs 중국 간의 분쟁이 격화될 여지가 있다. 이는 미국을 비롯하여 마찰이 대두하는 지역의 군사비 관련 재정지출 확대를 유도하게 된다. 그 규모가 커질 경우 물가상승률이 오를 수 있는 것이다.

특히 미국의 군사비 지출 확대 가능성을 주의 깊게 따져봐야 한다. 이는 [도표2]를 통하여 살펴보겠다. 미국은 GDP 대비 군사비 지출을 극도로 줄였던 시기가 두 번 있었다. 그중 하나가 2000년대 초반이며, 다른 하나가 요즘이다. 2000년대 초반은 당시로부터 수년 전 소련의 붕괴로 강력한 적수가 사라졌다는 인식에 의하여 군사비 지출을 줄이는 정책이 이어지던 때였다. 다만, 해당 시기에 911테러를 맞으며 미국의 안보 시스템에 허점이 생겼다는 견해가 대두했다. 이에 미국은 GDP 대비 군사비 지출을 늘리며 잠재적 위험을 제거하는 행위(아프가니스탄 및 이라크 등지에서 전쟁)를 이어갔다. 요즘 역시 2000년대 초반처럼 미국의 GDP 대비 군사비 지출이 최저 수준이다. 이와 같은 시기에 세계 각지에서 미국의 패권에 도전적인 상황이 발생하고 있다. 그렇다면 향후 미국은 군사비 지출을 적절한 수준으로 유지할 수 있을까?

정리해 보자. 미국을 비롯한 여러 국가의 군사비 관련 재정지출이 예상 외로 커진다면 이는 물가상승률 상승을 다시금 일으킬 수도 있다. 인플레이션 우려가 재부각될 경우 현재 순환적인 저점에 머무는 글로벌 재고순환 사이클이 적극적으로 반등하지 못할 가능성이 존재한다. 비록 발생 확률이 낮을지라도 해당 리스크를 가늠해 가며 대응할 필요가 있다.

- DB금융투자 Strategist 강현기 -

user error : Error. B.