-

[퀀트] (KB증권) 8월 월간 전략 - 퀀트분석2023.08.01 PM 06:26

실적장세의 역사&수급쏠림의 역사

■ 퀀트분석 Summary

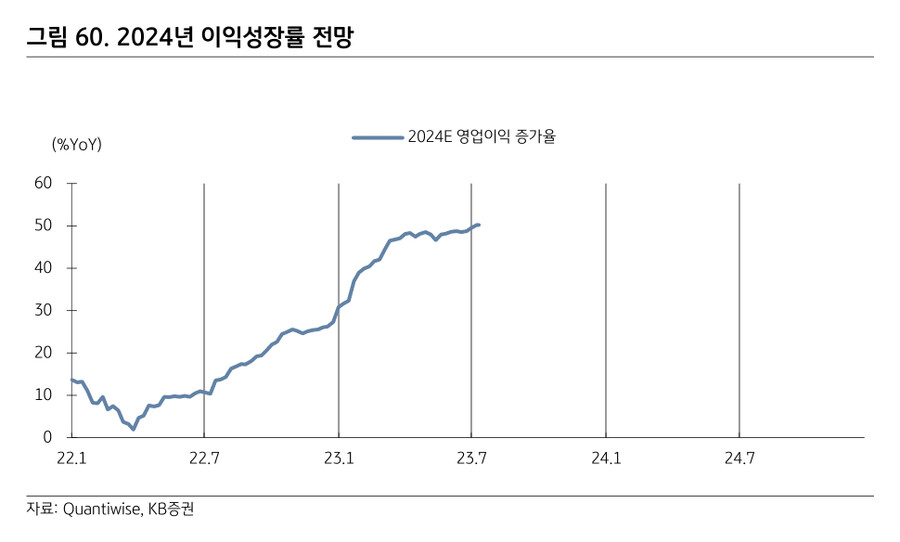

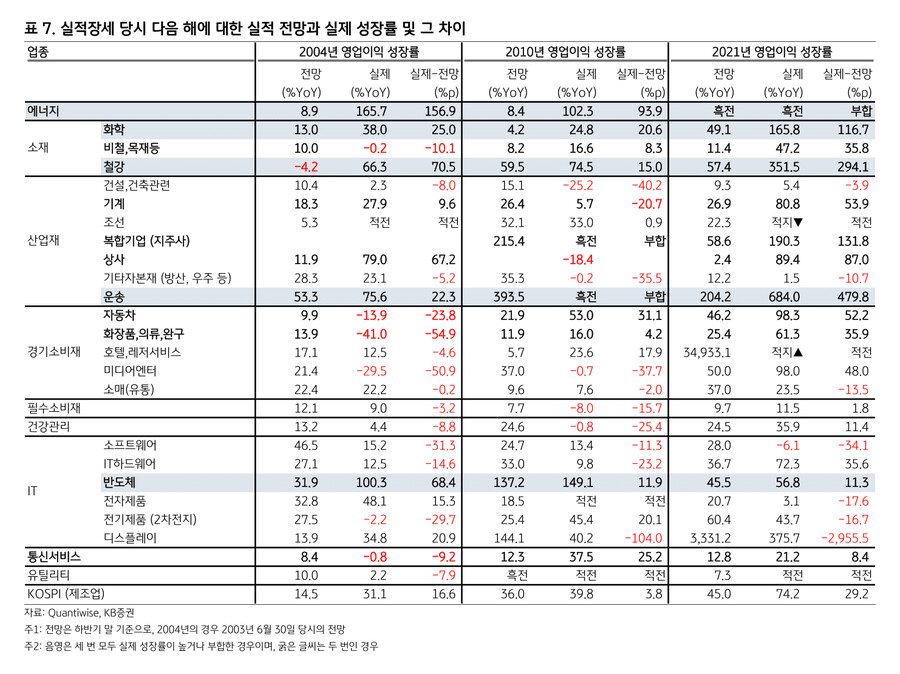

KOSPI 2024년 이익성장률 전망은 영업이익 기준 50%로 ‘기저가 낮긴 해도 눈높이가 너무 높은 것 아닌가?’하는 우려도 있다. 하지만 2024년 이익성장에 대한 전망은 과도하지 않을 가능성이 높다. 지금처럼 12개월 선행 EPS가 반등을 시작하고 주가도 상승했던 2003년, 2009년, 2020년 당시 2004년, 2010년, 2021년의 이익성장률 전망과 실제 이익성장률을 비교해보면, 모두 전망에 부합하거나 오히려 전망보다 높은 성장을 기록했다. 경계해야 할 긍정편향은 지금처럼 감익일 때 생기는 것이 아니라, 실제 실적이 좋아지는 모습을 확인해야 피어나는 것이다.

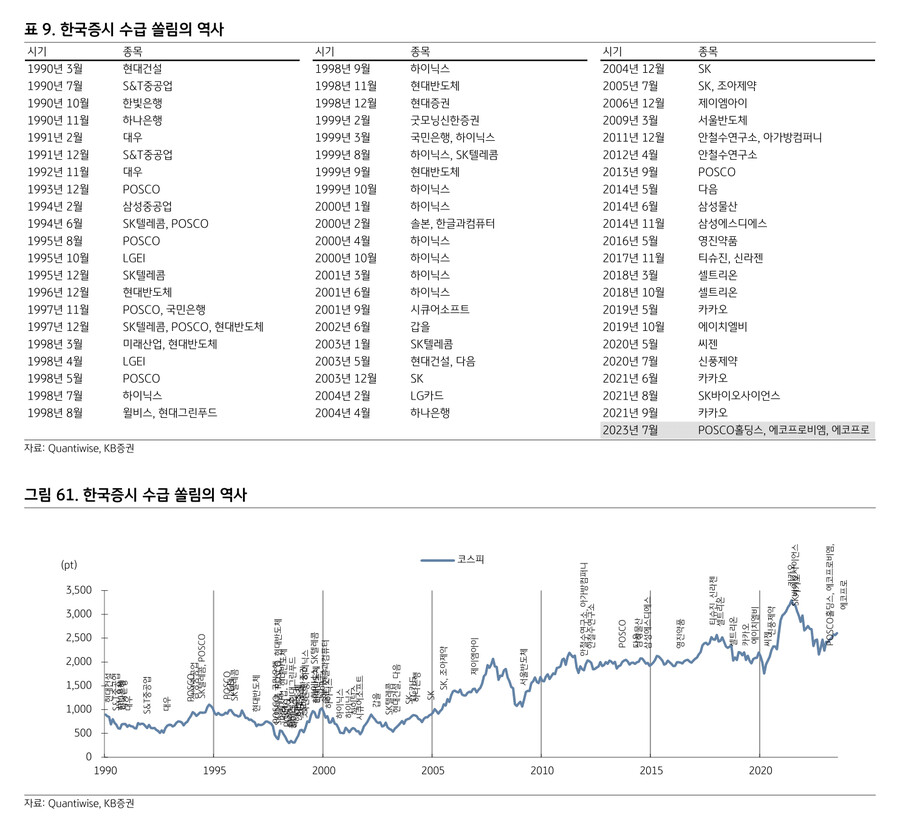

또한 최근 특정 종목들이 시가총액에 비해 거래에서 큰 비중을 차지하는 ‘수급쏠림’이 심해졌다. 이러한 쏠림이 절정에 달한 이후 증시 흐름, 또 어떤 업종과 종목으로 빠져 나온 수급이 흘러갔는지 추적해보았다. 그 결과 특정종목으로 지나치게 쏠렸던 열기가 식는 것이 주식시장에는 오히려 상승을 알리는 신호인 경우가 많았다. 그리고 쏠렸던 수급을 다시 받아주는 업종은 결국 반도체였다.

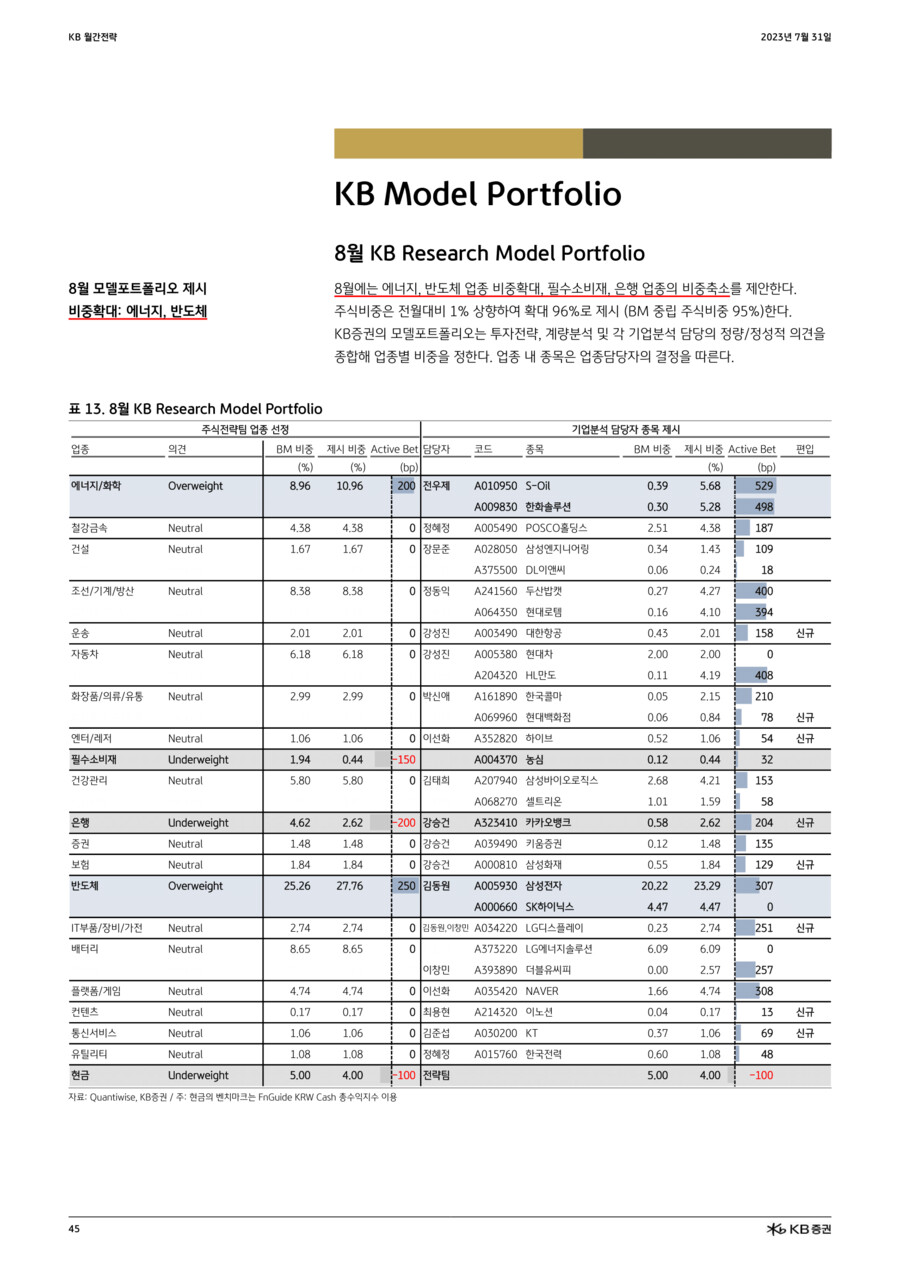

8월 코스피 밴드: 2,540~2,740pt

8월 전략 업종: 반도체, 에너지

- KB증권 Quant Analyst 김민규 -

실적에 대한 우려 점검

하반기는 내년에 대한 전망이 중요한 시기다. KOSPI 2024년 이익성장률 전망은 영업이익 기준 50%로 글로벌 주요국 중 최상위에 해당한다. 기저가 낮긴 해도 ‘눈높이가 너무 높은 것 아닌가?’하는 우려도 있다. 실적을 둘러싼 우려는 ‘실적장세도 탄력을 잃지 않을까?’하는 걱정으로 연결될 수 있다. 때문에 과거 실적장세 (12개월 선행 EPS가 반등을 시작한) 시기 ‘전망과 실제의 차이’를 통해 지금의 전망이 과거에 비추어 과도한지 가늠해보았다.

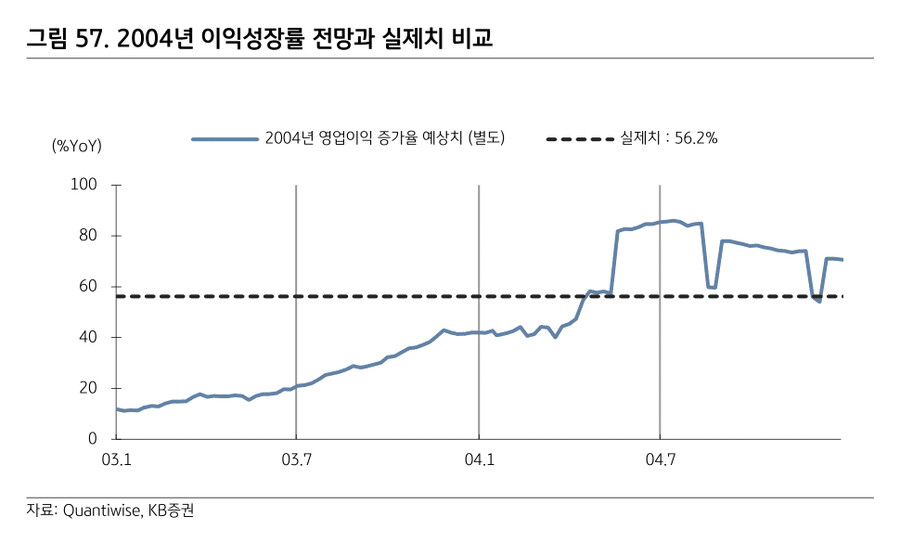

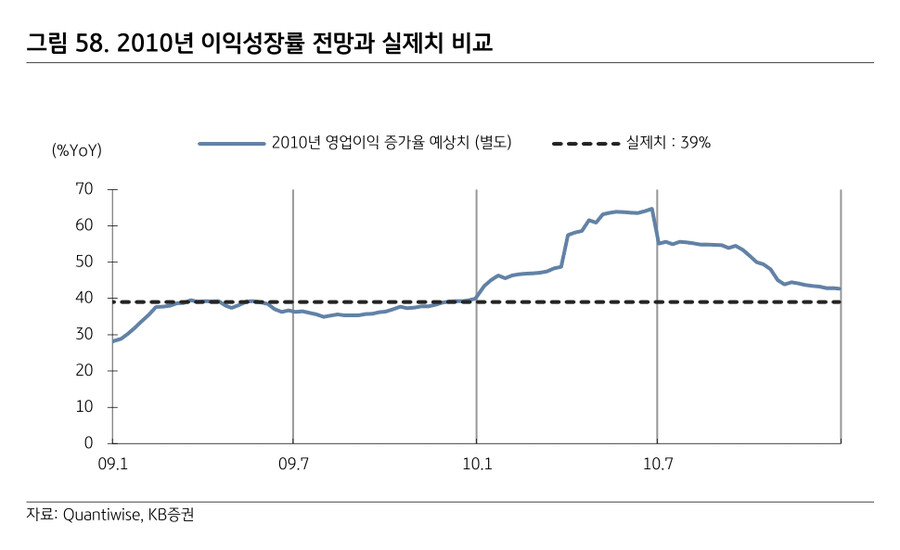

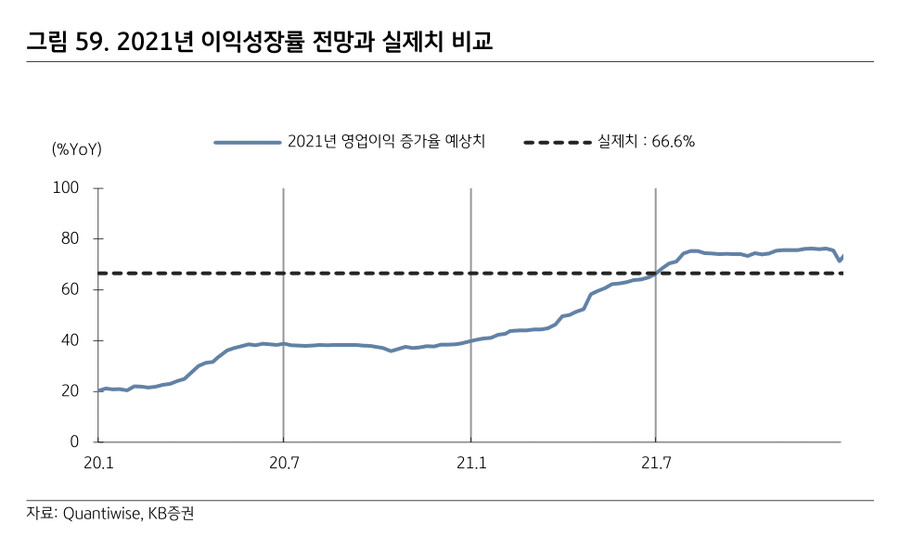

결론은 2024년 이익성장에 대한 전망은 과도하지 않을 가능성이 높다. EPS가 반등을 시작하고 주가도 상승했던 2003년, 2009년, 2020년 당시 2004년, 2010년, 2021년의 이익성장률 전망과 실제 이익성장률을 비교해보면, 모두 전망에 부합하거나 오히려 전망보다 높은 성장을 기록했다. 다만 해가 바뀌고 실적이 나아지기 시작하면 긍정편향이 강화되면서 이익성장률 전망이 지금보다 더 높아질 수 있는데, 그 수치보다는 낮을 가능성이 높다. 2021년의 예를 들어보면, 2020년 하반기 시장에서는 2021년 영업이익 증가율을 40%로 예측했고, 2021년이 되자 75%까지 올라갔지만 실제는 66% 성장을 기록했다. 나머지 예시도 비슷했다.

2003년에 바라보았던 전망보다 높은 성장 기록

2010년에 바라보았던 전망과 비슷한 수준의 성장 기록

2021년에 바라보았던 전망보다 높은 성장 기록

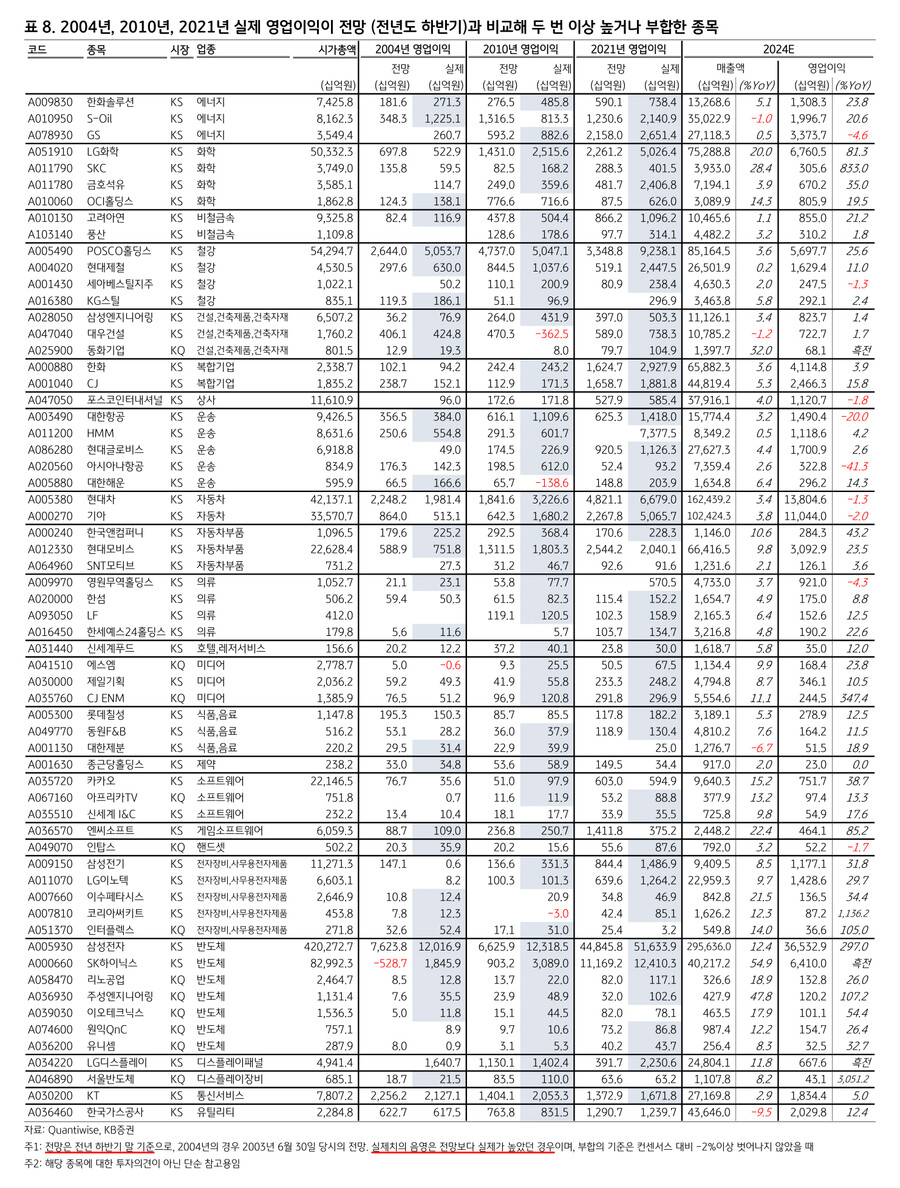

실제가 전망보다 높았던 업종/종목은?

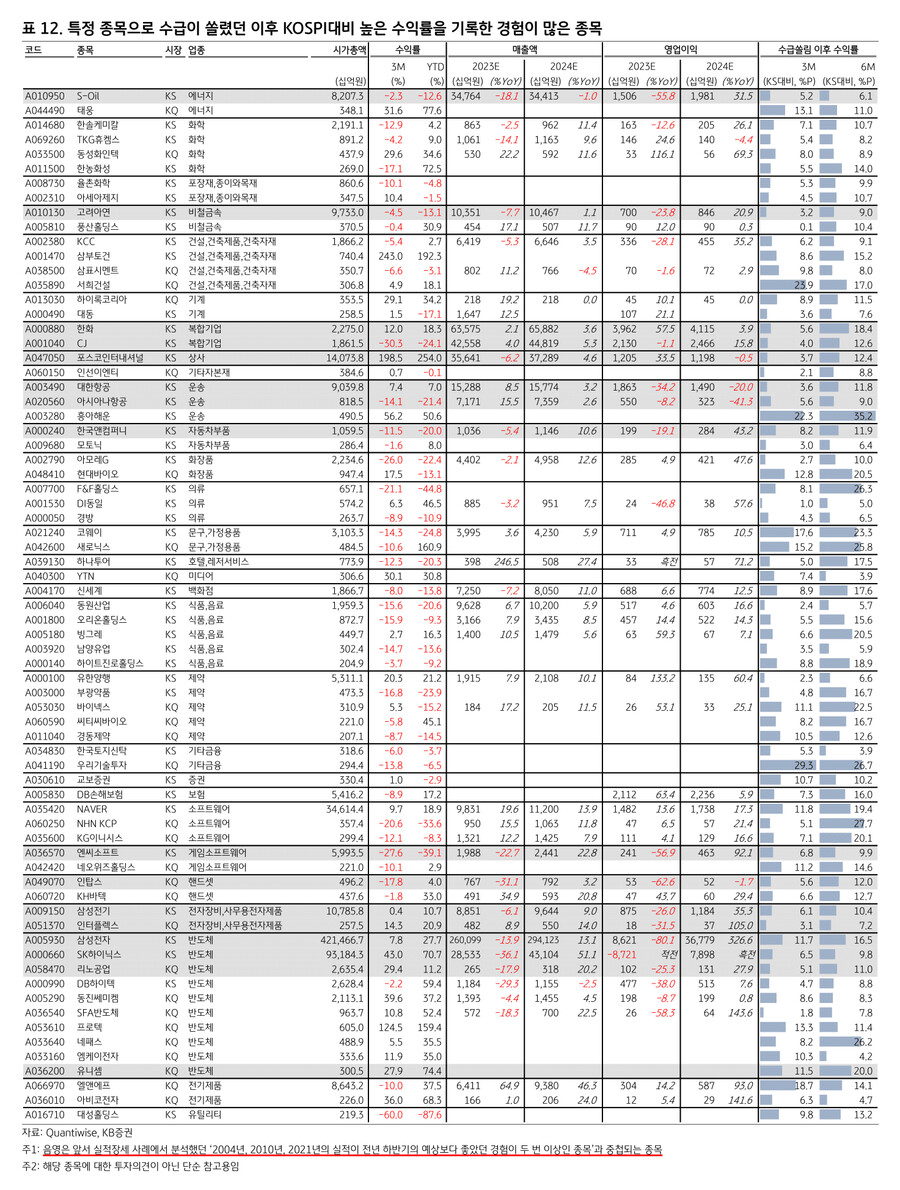

물론 세 번 뿐인 사례와 지금을 비교하는 것은 비약이 있을 수 있다. 하지만 환경 (감익+선행 EPS 반등+주가 상승)이 비슷하다면 그 속에서 실적을 전망하는 애널리스트의 심리도 비슷할 것이기 때문에, 사례는 적어도 심리와 실제의 차이를 돌아보는 것은 그 자체로 의미가 있다고 판단한다. 세 번의 사례에서 실제 실적이 예상보다 좋은 이익성장을 기록했던 업종은 반도체, 에너지, 화학, 철강 (세 번 모두), 기계, 상사, 자동차, 화장품 (두 번)이다. 종목은 다음 장 표에 첨부했다.

- 세 번 모두 실제이익이 전망보다 높거나 부합한 종목: 삼성전자, SK하이닉스, POSCO홀딩스, 대한항공, 삼성엔지니어링, 리노공업 등

- 세 번 중 두 번 실제가 전망보다 높거나 부합한 종목: LG화학, 포스코인터내셔널, HMM, S-Oil, LG이노텍 등

수급 쏠림, 그 이후의 증시는?

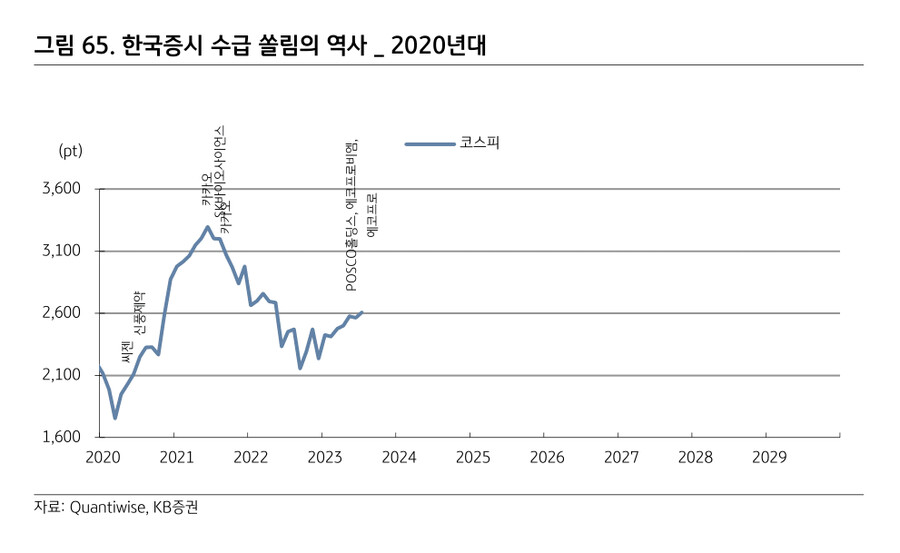

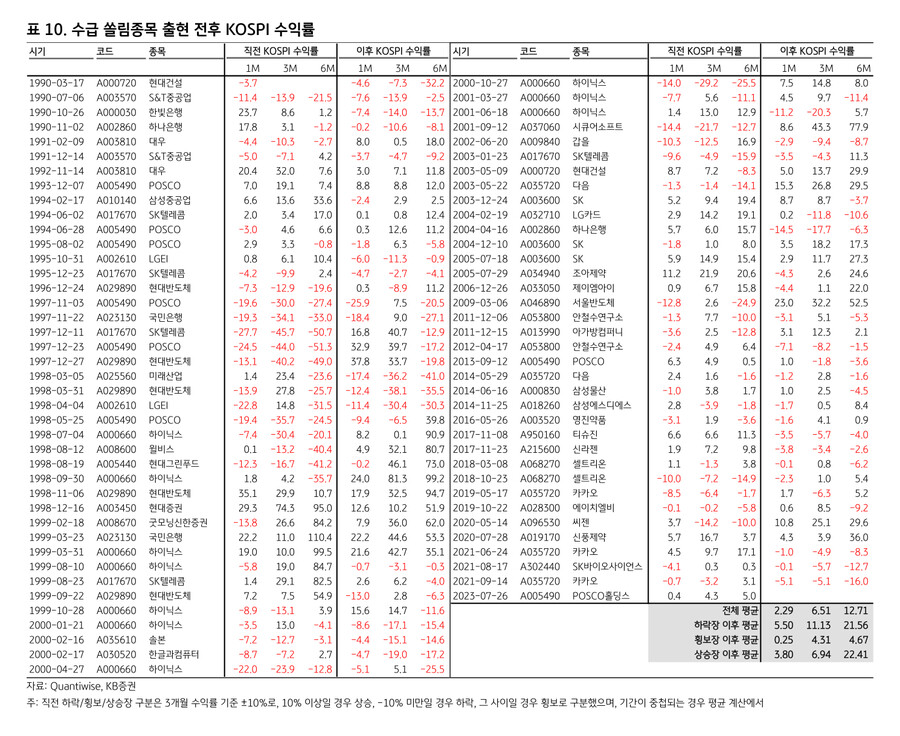

최근 2차전지와 포스코그룹주를 향한 수급 쏠림이 심해졌다. 물론 과거에도 이런 사례는 존재했다. 시가총액 비중과 거래대금 비중을 고려했을 때 아래 표와 그림처럼 시장의 수급을 지나치게 빨아들였던 종목의 역사를 정리해볼 수 있었다. 특정 종목을 향한 수급 쏠림이 절정에 달한 이후 증시 흐름, 또 어떤 업종과 종목으로 빠져나온 수급이 흘러들어 갔는지 추적해보았다.

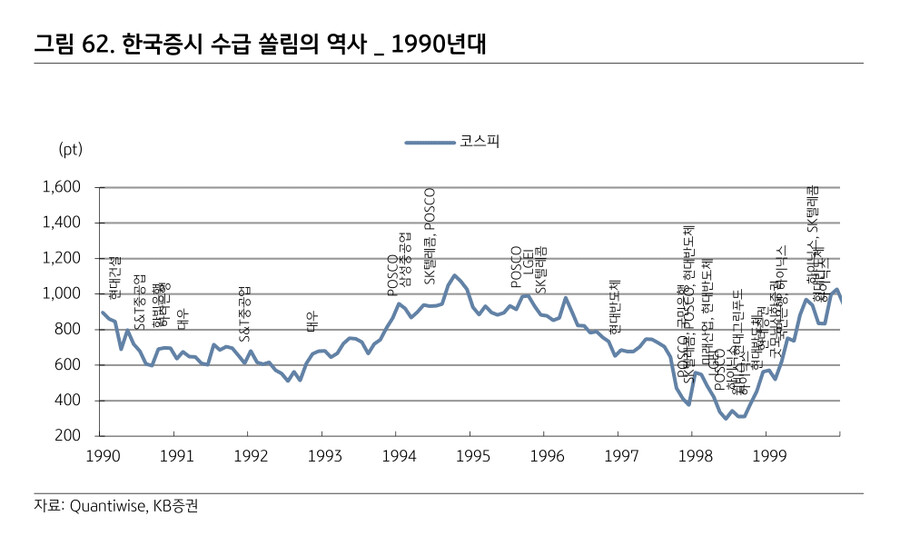

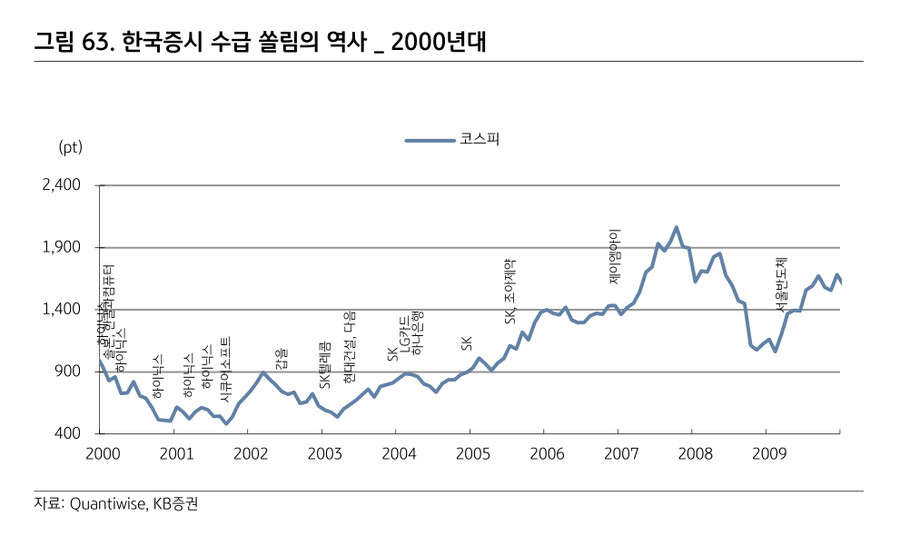

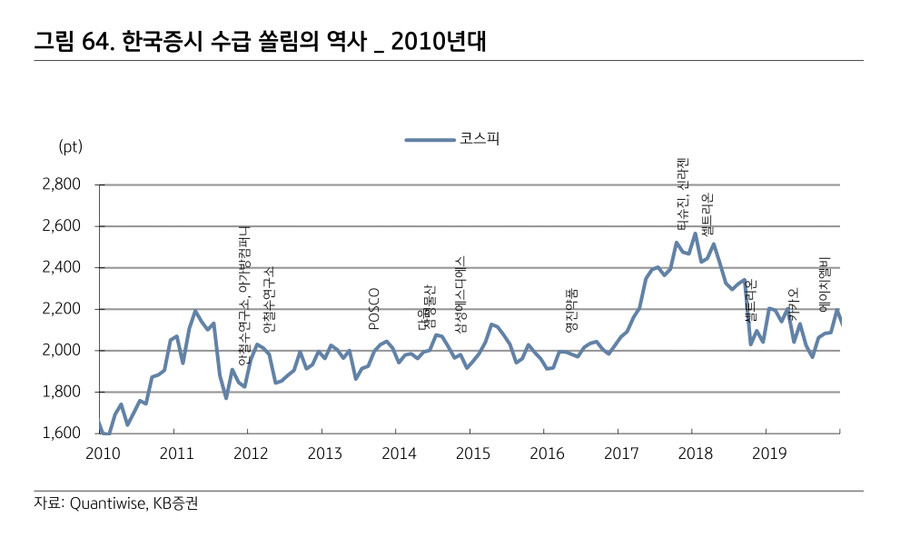

우선 역사를 정리해보면, 1990년대는 건설, 은행, 통신, 철강, 증권주가 시장의 수급을 빨아들이는 주도주였다. 후반부가 되자 반도체가 등장했다. 이어 2000년대 반도체, 통신, 카드가 있었고 후반에 제약주가 등장했고, 2010년대는 정치테마, 플랫폼, 바이오가 그 위치에 있었다. 가장 최근인 2020년대는 플랫폼, 바이오에 이은 2차전지의 등장으로 정리해볼 수 있다.

건설, 은행, 통신, 철강, 증권 + 반도체 등장

반도체, 통신, 카드 + 제약주 등장

반도체, 통신, 카드 + 제약주 등장

정치테마, 플랫폼, 바이오 + 플랫폼의 등장

플랫폼, 바이오 + 2차전지의 등장

쏠림의 끝이 상승의 시작인 경우가 많아

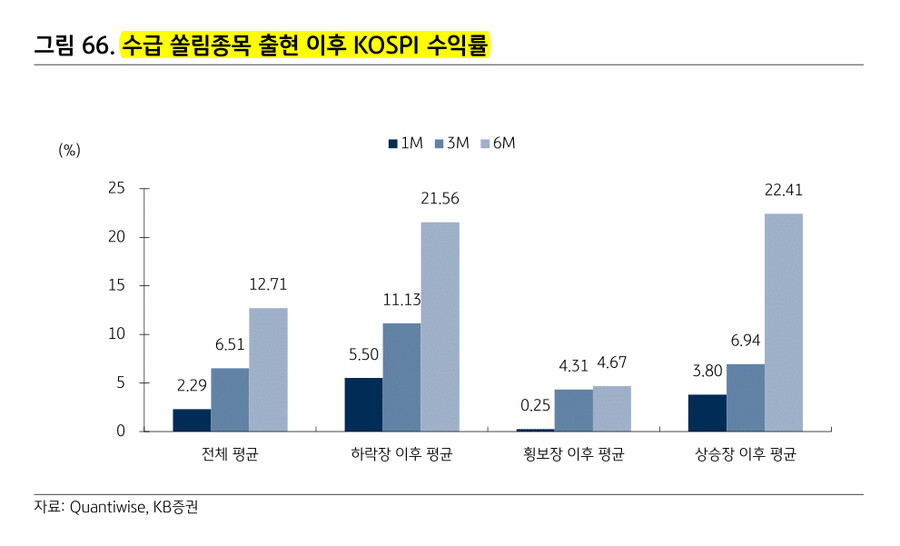

결론은 첫째, 특정종목으로 지나치게 쏠렸던 열기가 식는 것이 주식시장에는 오히려 상승을 알리는 신호인 경우가 많았다. 물론 평균측면에서 살펴본 것이지만, 수급쏠림이 하락장 속에서 진행된 경우는 하락의 끝을 가리키는 경우가 많았고, 상승장 속에서 진행된 경우는 추가상승의 시작인 경우가 많았다.

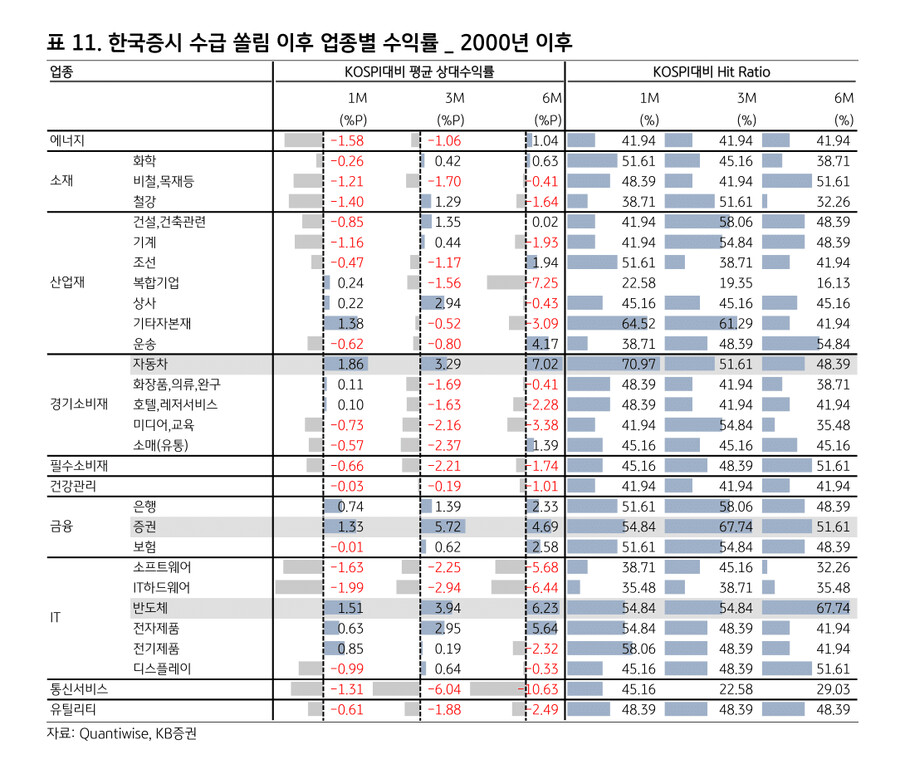

쏠렸던 수급은 다시 반도체에게로

그리고 둘째, 쏠렸던 수급을 다시 받아주는 업종은 결국 반도체였다. 특정 종목의 거래비중이 극에 달한 이후 업종별 KOSPI대비 수익률 및 KOSPI를 이긴 비율을 추적해보면, 반도체의 평균수익률과 승률이 가장 높았다. 자동차, 증권이 그 뒤를 이었으나 장기로 갈수록 승률은 떨어지는 모습이었다. 광풍이 잠잠해지는 시기가 되면 투자자들이 ‘버블이 꺼지면 결국 믿을 건 대표주 (반도체, 자동차)이며, 그 덕에 증시가 쉽게 꺾이진 않겠구나 (증권)’ 라고 생각했음을 엿볼 수 있다.

같은 방법으로 ‘쏠렸던 수급이 빠져나올 때 시장대비 초과수익률이 높았던 종목’ 역시 다음 장표에 추려보았다. 여기에 앞서 분석했던 ‘실적장세 이후 실제 실적이 예상보다 좋았던 종목’과도 교집합을 이루는 종목은 아래처럼 정리해볼 수 있다.

- 반도체: 삼성전자, SK하이닉스

- IT부품: 삼성전기, 인탑스

- 정유: S-Oil

- 항공: 대한항공

user error : Error. B.