-

[퀀트] [하나증권 퀀트 이경수] 저평가+고배당+실적상향, 진부함의 안정성2023.10.10 PM 10:14

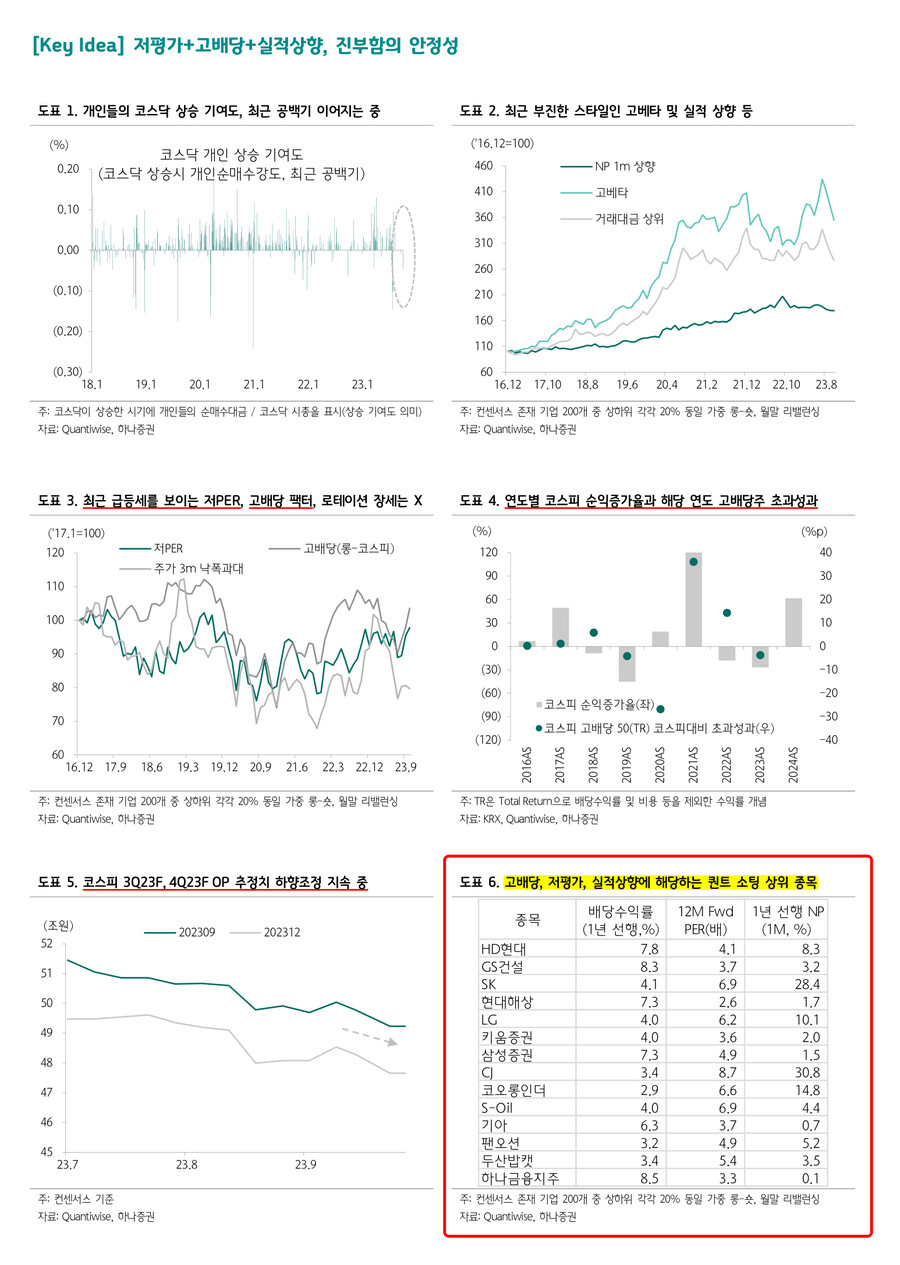

▲ 개인마저 외면하는 코스닥 시장, 성장주에게는 악재

- 글로벌 자산배분 및 주식투자 등이 보편화된 현재 한국 성장주의 강세는 개인들의 놀이터인 코스닥 순매수가 필수적

- 글로벌 투자자(외국인)와 다름이 없는 국내 기관들의 포지션 기준(높은 기대수익률 자산 편입, 저PER 위주)으로는 특히 고평가된 국내 성장주를 편애할 이유가 없기 때문

- 개인들은 8월 이후 코스닥에 발길을 끊은 상황. 코스닥이 상승한 날의 개인들의 코스닥 상승 기여도 수치는 8월 10일 이후 단 하루도 "+" 수치를 기록하지 못하고 있음

- 게다가 금리까지 급등하고 있는 상황으로 개인 투자자의 기대수익률 역시 높아져 고평가의 성장주에게는 추가 부담. 이를 반영하듯 10월들어 코스닥의 일평균 거래대금은 6.7조원에 그치고 있어 올해 평균 9.6조원에 비해 급감

▲ 고배당/저평가와 함께 실적 희소성 측면에서 실적 상향 팩터에도 관심

- 문제가 생겼으니 대안이 필요한 상황. 최근 시장은 단순 로테이션 장세로 볼 수 없는데(주가 낙폭과대 팩터 수익률 반등 X), 특히 거래대금 상위 및 고베타, 실적 상향, 목표주가 상향, 공매도 상위 등의 팩터는 상반기 급등세를 반납하면서 큰 폭의 조정 발생

- 반면 고배당, 저PER 등의 팩터가 차별적인 초강세 시현. 최근과 같이 안전선호가 부각되는 상황에서 해당 디펜시브 팩터가 유리한 환경임이 분명

- 또한, 내년 코스피 순익 증가율 전망치가 +62%라는 점에서 1)고배당주는 내년을 겨냥하더라도 의미가 있는 스타일. 연도별 이익증가율과 고배당주의 초과성과가 정의 관계라는 것을 여러 번 언급

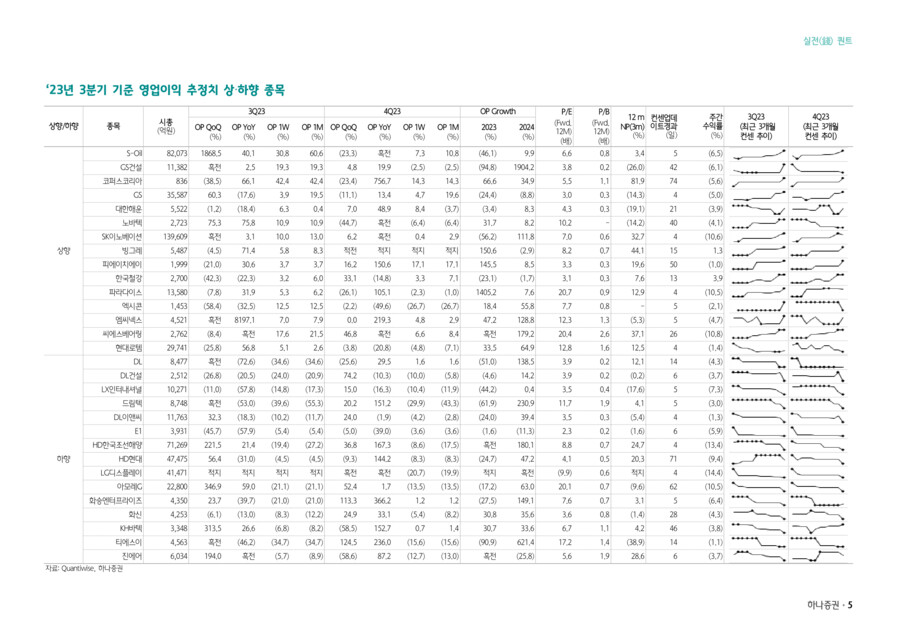

- 다만, 코스피 이익 추정치는 이번 3분기 실적뿐 아니라 4분기, 내년까지 꾸준히 하향 중

- 오히려 이익의 ‘희소성’이 재차 부각될 수 있는 상황으로 단기적으로 성과가 부진한 2)실적 상향 팩터에도 관심을 재차 확대할 필요. 모두가 실적이 부진한 상황에서 차별적인 호실적은 그만큼 수급이 집중되는 계기가 되기 때문. 게다가 실적 상향은 DPS 상향으로 이어질 가능성도 높음

- 마지막으로 3)저PER 스타일은 기대수익률을 높여주는 스킴으로 현재와 같은 고금리 시기에 가장 적합한 헷지 스타일. 참고로 글로벌 대비 PER 디스카운트는 자동차(68%), 증권/보험(58%), 은행(50%), 통신(42%) 등

- 위 세 가지 스타일(고배당, 저평가, 실적상향)에 해당하는 퀀트 소팅 상위 종목 : HD현대, GS건설, SK, 현대해상, LG, 키움증권, 삼성증권, CJ, 코오롱인더, S-Oil, 기아, 팬오션, 두산밥캣, 하나금융지주, NH투자증권, 한국금융지주, 한국가스공사, 현대차, KB금융, 현대모비스, LG유플러스, KT 등

- 하나증권 Quant Analyst 이경수 -

user error : Error. B.