-

[퀀트] (KB증권) 3월 월간 전략 - 퀀트 분석2024.03.01 PM 04:53

■ Summary

퀀트분석: 밸류업은 사람들의 입맛을 바꿨을까?

밸류업 프로그램이 주가에 영향을 준지 한 달이 지났다. 투자주체들이 밸류에이션 싼 주식과 비싼 주식에 어떻게 대응하고 있는지를 통해서 ‘밸류업 정책이 투자자들의 생각까지 바꿨을까?’를 분석해보았다.

개인의 거래는 잠시 저 P/B주로 몰렸으나 다시 고 P/B로 향했고, 신용잔고 역시 기간과 관계 없이 비싼 주식 중심으로 늘었다. 여전히 비싼 걸 좋아하는 것이다.

외국인은 P/B 0.4~0.7배 종목을 가장 많이 사며 밸류트랩에 빠진 너무 싼 것들보단 ‘적당히 싼’ 종목의 선호도를 올렸는데, 동시에 고 P/B의 비중축소 폭도 좁혔다. 싼 종목 위주로 샀지만 비싼 것들에 대한 노출도도 함께 올리는 일종의 바벨전략인 셈이다.

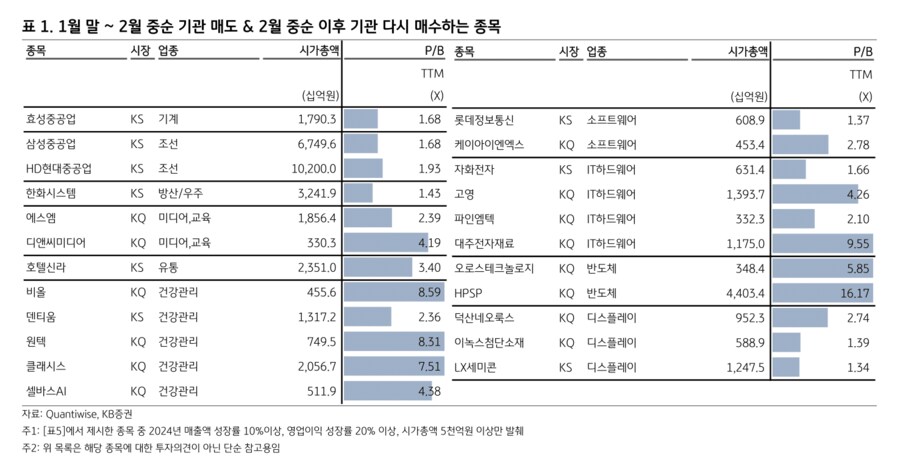

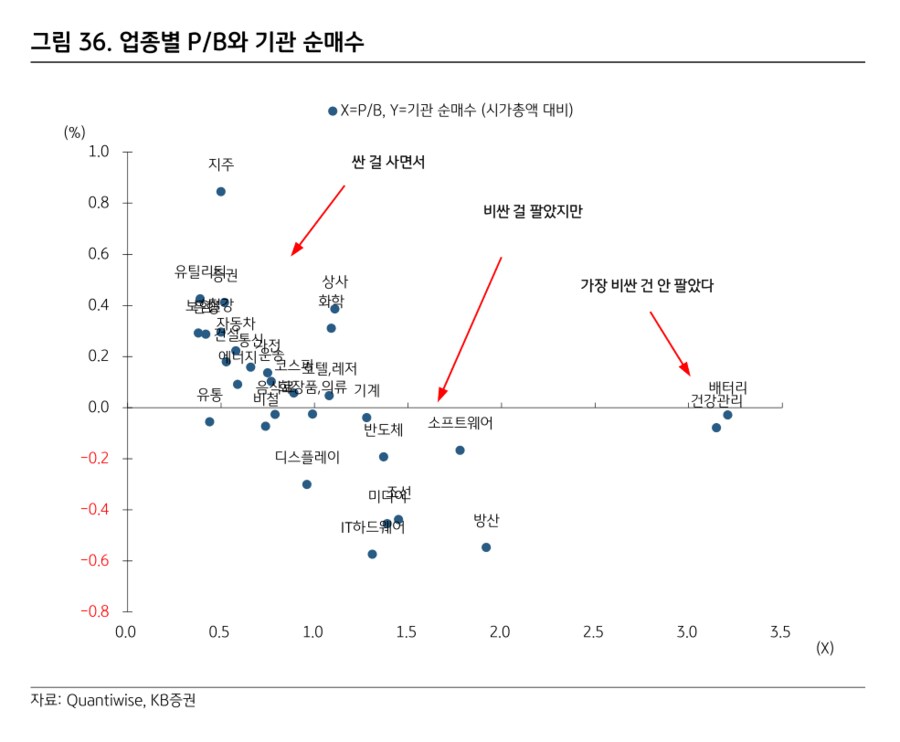

기관은 저 P/B이면서 시가총액 상위 업종을 매수하는 동시에, 고 P/B업종을 매도했다. 그러나 2월 중순부터 다시 사들이는 종목을 추려보면 고 P/B도 많다. 변동성을 관리하면서도 비싸고 성장성 있는 종목에 대한 선호를 놓지 않은 것이다.

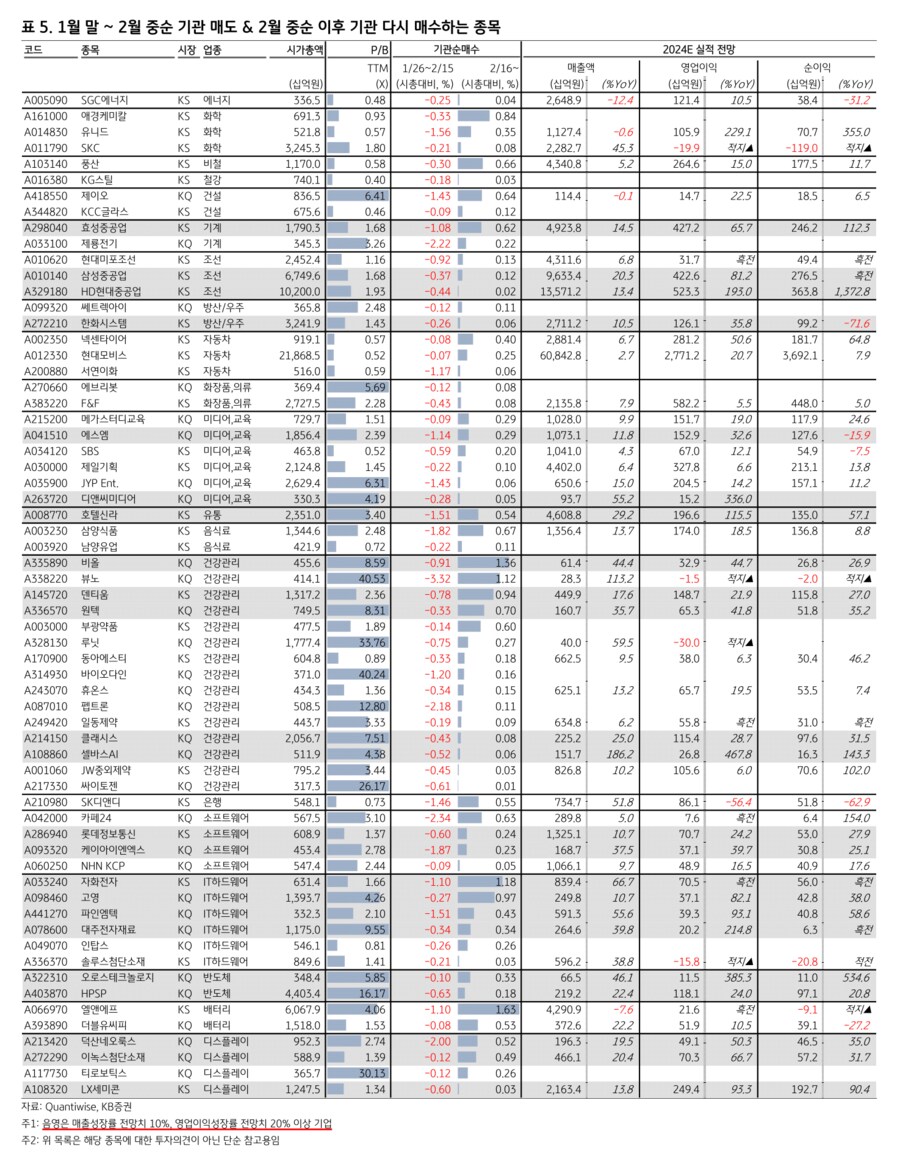

밸류업 프로그램 초반 기관이 매도했으나, 최근들어 다시 매수로 전환한 ‘수급 변화’가 일어난 종목을 추려보면 산업재 (기계, 조선, 방산), 건강관리, IT장비 등이다.

또한 밸류업 프로그램의 일환으로 ‘코리아 밸류업 지수 (가칭)’을 3분기에 출시하고 4분기에는 해당 지수를 추종하는 ETF의 상장도 예고됐다. 수익성, 주주환원, 현금흐름 (주주환원 제고 능력으로써) 등을 고려해 지수를 개발하겠다고 밝혔는데, 어떤 종목이 후보가 될 수 있을지도 가늠해보았다.

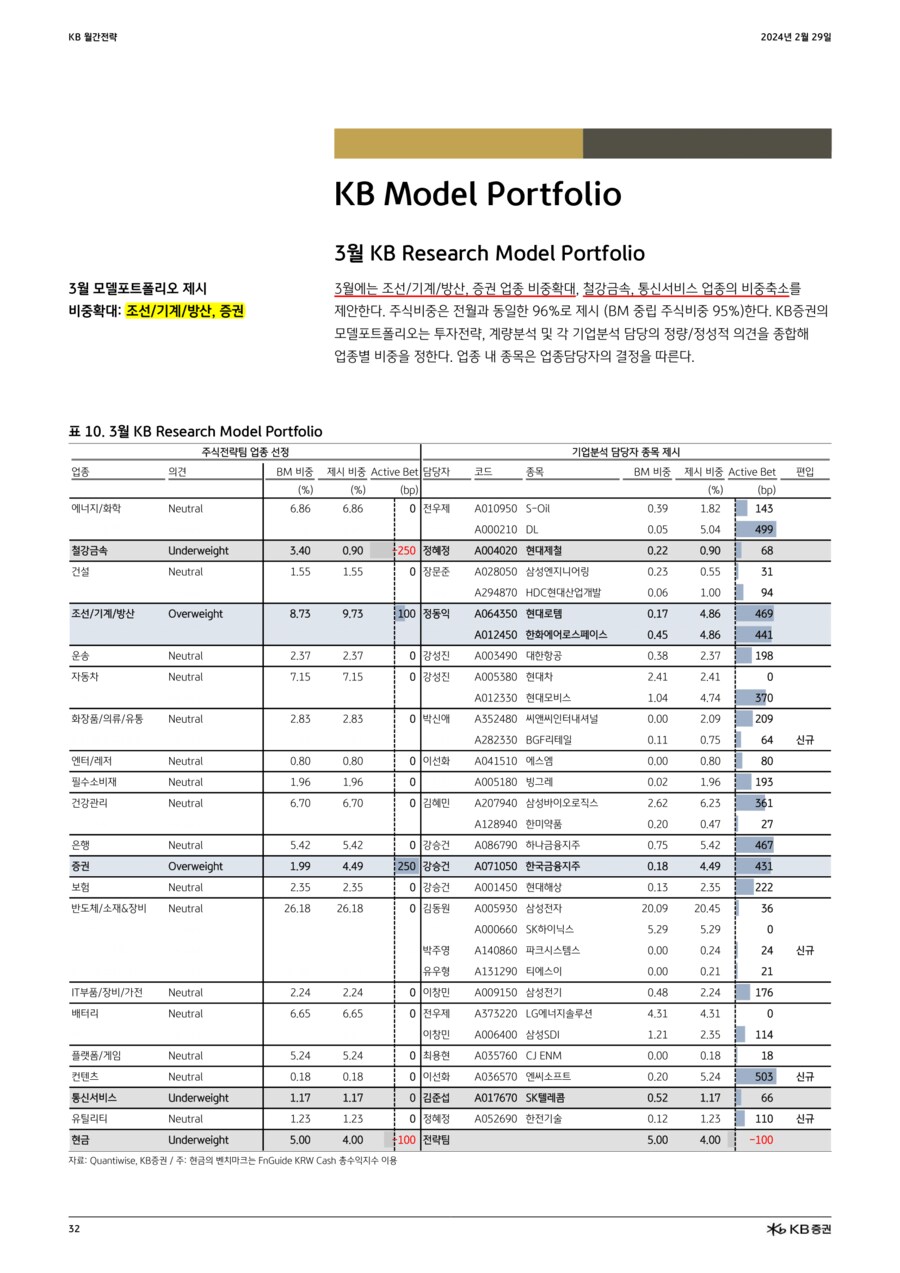

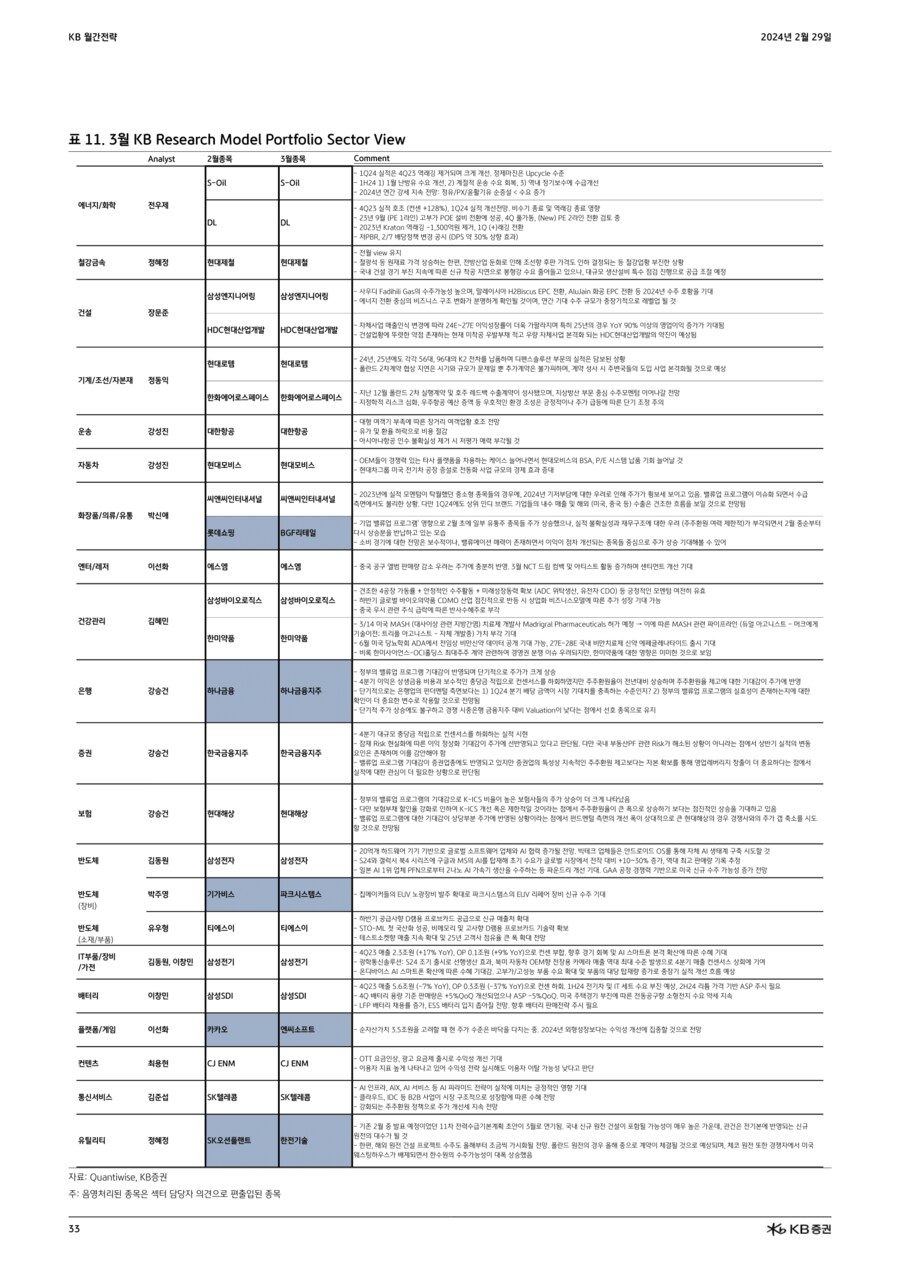

3월 코스피 밴드: 2,520~2,760pt

3월 전략 업종: 기계, 증권

- KB증권 Quant Analyst 김민규 -

===============================

밸류업 프로그램 한 달, 사람들의 입맛을 바꿨을까?

밸류업 프로그램이 주가에 영향을 준지 한 달이 지났다. 앞으로는 구체화하고 시행하는 단계를 앞두고 있다. 시장은 2월 중순까지 상승으로 반응하다 현재까지 조정 중이다. 정책에 대한 판단과 별개로, 개인/외국인/기관이 밸류에이션 싼 주식과 비싼 주식에 어떻게 대응하고 있는지를 통해서 ‘밸류업 정책이 투자자들의 생각까지 바꿨을까?’를 분석해보았다. 결론은, 저 P/B에도 관심은 두기 시작했으나, 비싼 주식을 선호하는 입맛이 바뀌지는 않은 것으로 판단한다.

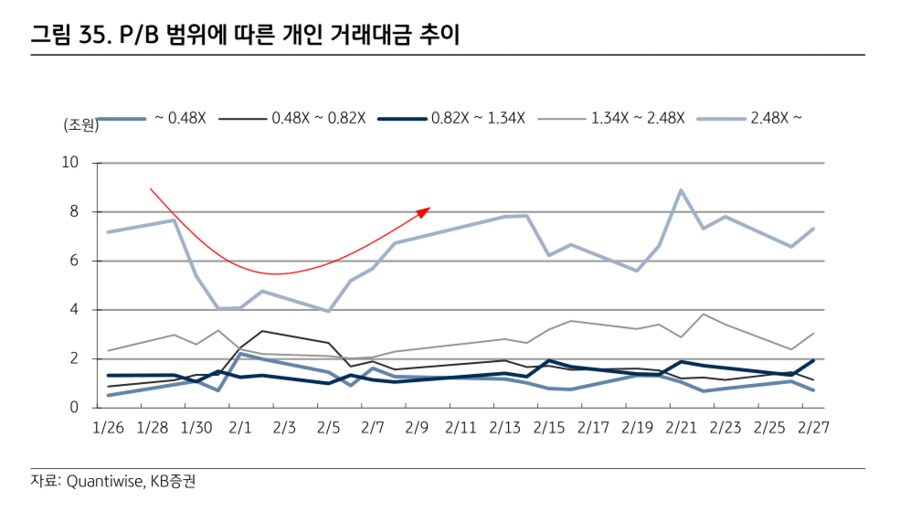

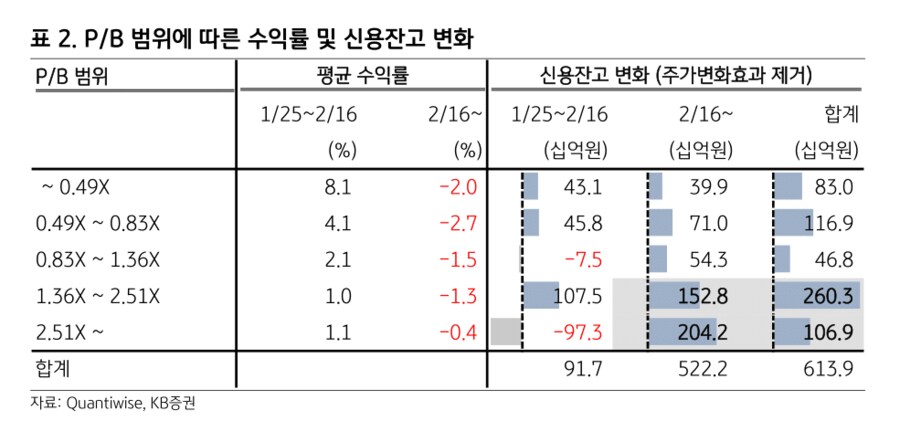

거래에서 가장 큰 비중을 차지하는 개인은 투자기간이 매우 다양하기 때문에 매수/매도 자체보다 어떤 주식을 많이 거래하는지 보는 것이 성향을 알아내는데 도움된다. 종목별로 P/B의 높낮이에 따라 개인들의 거래대금 추이를 보면, 저 P/B 종목의 거래는 1월 말부터 2월 초까지 일주일가량 증가했다. 그러나 이내 다시 고 P/B종목의 거래가 이전 수준을 회복했다 [그림35]. 또 다른 참고지표인 신용잔고 (주가상승을 기대하고 증권사로부터 빌리고 갚지 않은 주식)도 개인들의 위험선호를 드러내는데, 주가가 상승한 1월 말 ~2월 중순이든, 조정 받은 2월 중순 이후든 기간에 상관없이 P/B 높은 종목의 신용잔고가 더 크게 늘었다 [표2]. 여전히 비싼 걸 좋아하는 것이다.

2월 초 줄어들었던 비싼 종목의 거래는 다시 늘어

2월 초 줄어들었던 비싼 종목의 거래는 다시 늘어

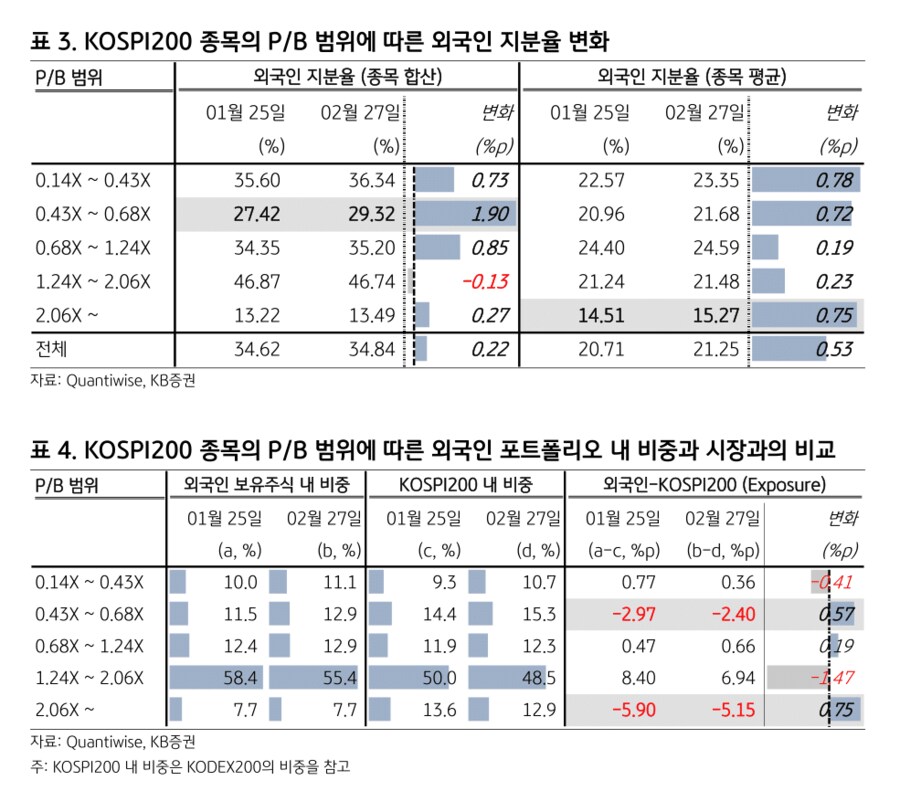

외국인의 한국주식 포트폴리오를 살펴보면 KOSPI200과 가장 비슷하다. 접근성 좋고, 파생상품이 있어 위험 헤지가 가능하기 때문이다. KOSPI200 종목을 P/B별로 나누어 지분율 변화를 보면, 외국인은 P/B 0.4~0.7배 종목을 가장 많이 샀다 [표3]. 밸류트랩에 빠져버린 너무 싼 것들 보단 ‘적당히 싼’ 종목의 선호도를 올렸다고 볼 수 있다. 또 다른 지표로 외국인 포트폴리오에서 P/B에 따른 투자비중을 KOSPI200 내 비중과 비교해볼 수 있다. 해당 비교는 외국인이 어느 그룹에 ‘비중확대/축소’상태이며, 그 정도의 변화가 어떤지를 보여준다 [표4]. 가장 눈에 띄는 부분은 P/B 2배 이상 그룹인데, 외국인의 KOSPI200 포트폴리오에서 7.7%를 차지하고 있어 여전히 시장비중 12.9% 대비 축소상황이다. 그러나 1월 말과 비교해보면 비중축소 폭이 가장 많이 좁아졌다. 싼 종목 위주로 샀지만 비싼 것들에 대한 노출도도 함께 올리는 일종의 바벨전략인 셈이다.

밸류업 프로그램으로 주가가 상승했던 업종은 대부분 시가총액이 크다. 기관 입장에서 시가총액 상위업종의 변동성 증가는 벤치마크에서 멀어질 수 있는 위험이다. 이 때 할 수 있는 것은 시가총액 상위 업종의 비중을 벤치마크와 비슷하게 유지하며 변동성을 관리하는 것이다. 기관들이 저 P/B 업종을 샀던 이유는 이러한 변동성관리 차원도 있었다. 운용자금이 정해진 기관은 다른 무언가를 팔 수밖에 없는데, 그 와중 가장 비싼 바이오와 배터리는 팔지 않았다 [그림36]. 밸류업 프로그램으로 주가가 상승했던 2월 중순까지는 팔다가 최근 들어 다시 사는 종목을 추려도 [표5], 고 P/B가 많다. 시장에 대응하며 변동성을 관리하면서도, 비싼 종목에 대한 선호를 유지하는 것이다.

P/B=1/25 일 기준, 순매수=2 월 중순까지

P/B=1/25 일 기준, 순매수=2 월 중순까지

(KB Quant) 저P/B 지수? KRX 빙의해보기

https://mypi.ruliweb.com/mypi.htm?nid=2250221&num=26603

user error : Error. B.