-

[퀀트] (KB Quant) 거래절벽2024.09.14 PM 05:04

2024.09.13

거래가 줄며 ‘수급이 얇아진’시장이다. 단기로는 반도체가 다시 수급을 빨아들일 여지가 있으나, 장기는 그렇지 않다. 수급판단이 어렵다면 반도체에 중립인 종목으로 보완하는 것도 방법이다.

빠져든 거래절벽

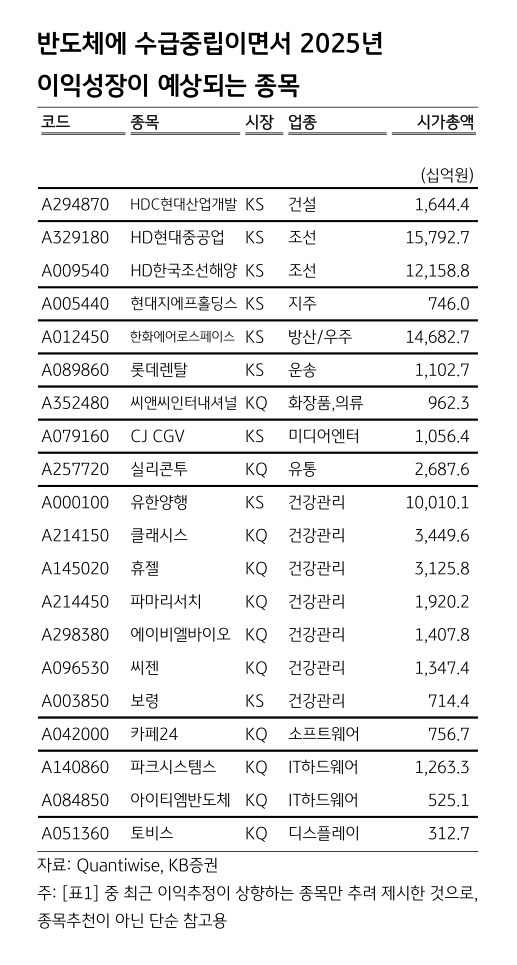

많은 투자자들이 ‘수급이 얇다’는 말로 최근 시장의 특징을 진단하고 있다. 거래가 많이 줄어들었다는 뜻인데, KOSPI, KOSDAQ 시장 모두 거래가 감소했다 [그림1]. 반도체와 나머지로 나누어 보아도 마찬가지다 [그림2]. 속도로 보면 반도체의 거래가 시장 전체 거래에서 차지하는 비중이 빠르게 떨어졌다 [그림3]. 반도체의 거래가 더 빨리 말라간 것이다.

질문1: 거래는 돌아올 것인가?

던져볼 첫 번째 질문은, ‘한국 주식시장에 거래가 다시 늘어날 것인가?’이다. 짧은 시간 안에 거래가 이전처럼 활발해지기에는 녹록지 않은 환경으로 판단한다. 거래는 사람들이 주식을 하려는 의지가 있어야 늘어나기 때문에 이에 대한 예측은 심리의 영역인데, 지금은 확인해야 할 것들이 많다는 심리가 지배적이기 때문이다. 미국 연준의 9월 금리인하 폭과 추가 인하 경로를 확인해야 하고, 3분기 실적에서의 피크아웃 우려도 짚어보아야 한다. 미국 대선이나 한국의 정책 등 정치의 영역에서 시작한 불확실성도 거래를 쉽사리 돌아오지 못하게 한다.

질문2: 반도체의 수급은 어찌 될 것인가?

두 번째 질문은, ‘반도체의 수급상 소외가 더 진행할 것인가?’이다. 단기로는 반도체로 거래가 붙으며 수급상 소외를 잠시 해소할 가능성이 높다. 하지만 장기로는, 다시 거래가 추세를 갖고 돌아온다면, 반도체가 다시 수급을 빨아들이기 보다 다른 산업이 그 대상이 될 가능성이 높다.

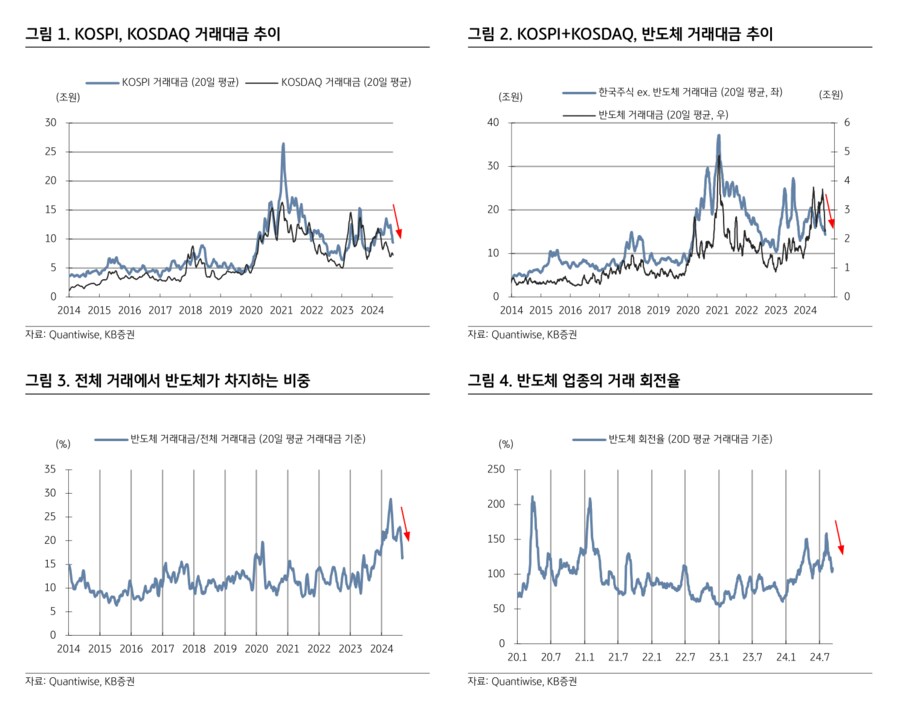

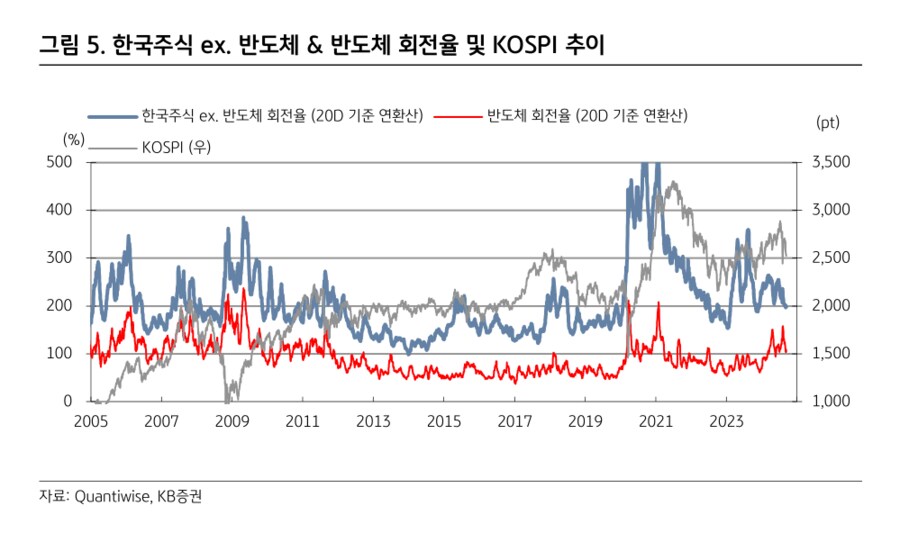

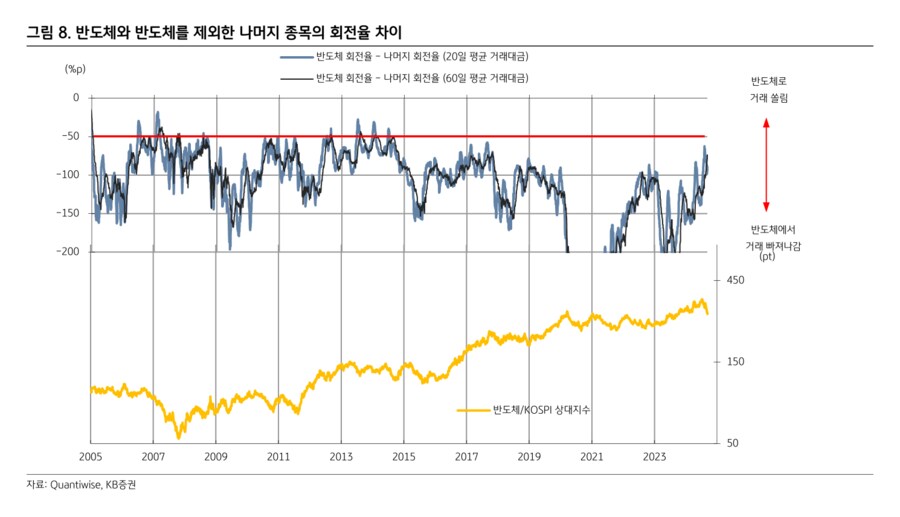

판단을 위해 반도체와 반도체를 제외한 나머지 한국주식의 회전율 (거래대금/시가총액) 추이를 비교해보았다. 반도체의 회전율은 상승하는, 반도체 이외 종목의 회전율은 하락하는 추세에 있다 [그림6, 7]. 20일 평균 거래대금으로 계산한 회전율 (단기지표)과 60일 평균 거래대금으로 계산한 회전율 (중장기지표)을 보면, 단기는 중장기로 수렴한다. 차트만 보면 반도체의 단기 상승수렴 (거래가 증가할) 여지가 더 많다. 그러나 반도체 이외 산업이 장기로는 수급을 빨아들일 여지가 많은 이유는 반도체와 나머지의 회전율 차이를 추적한 [그림8]을 보면 알 수 있다. 보통 반도체가 나머지보다 회전율이 낮은데, 그 차이는 -50%p 근처가 고점이다. 지금은 고점에 근접했으나 도달하지는 않았기 때문에 반도체가 다시 수급을 빨아들이며 회전율 차이를 고점까지 끌어올릴 수 있으나, 장기로는 고점에서 다시 내려갈 가능성이 높다.

결론: 반도체로의 수급을 준비하되, 반도체에 중립인 종목으로 보완

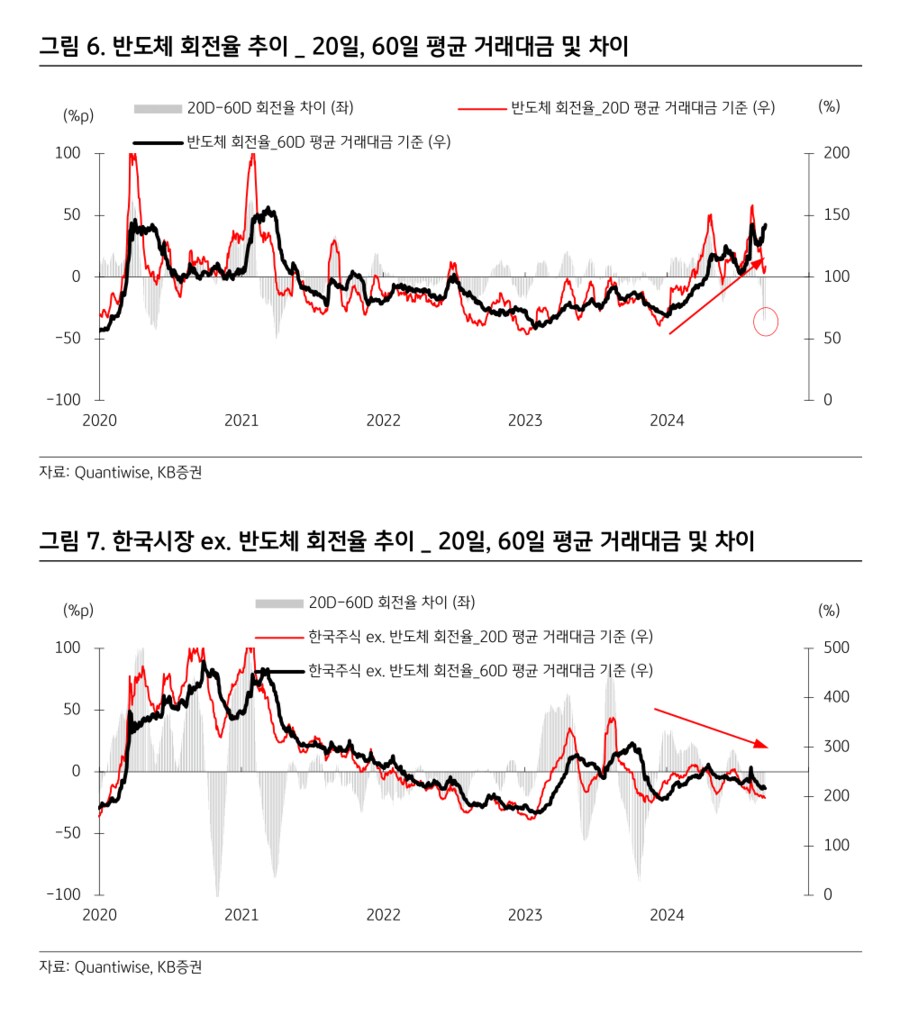

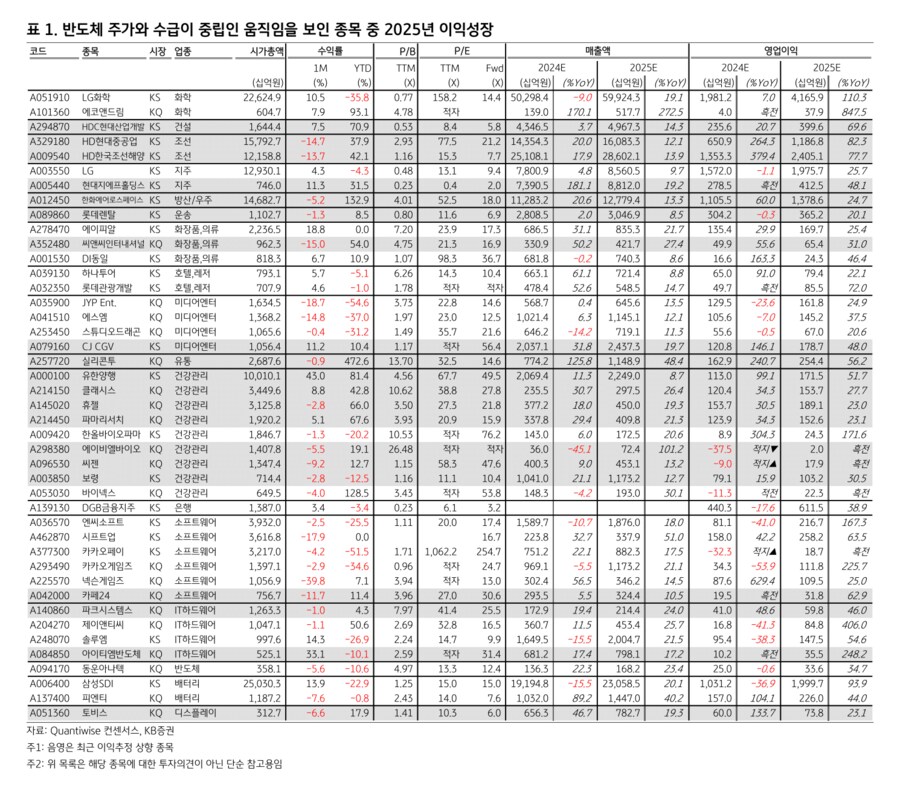

수급의 열쇠를 반도체가 쥐고 있고, 다시 반도체로 수급이 갈 수 있음을 준비해야 하지만, 단/장기 방향이 다른 만큼 판단이 명확하지 않은 게 사실이다. 그렇다면 반도체에 ‘주가와 수급이 중립’인 종목으로 보완하는 것도 방법이다. 양이든 음이든 반도체와 상관성이 높은 종목은 중립이 아니기 때문에, 최근 주가와 거래량의 움직임이 반도체와 연관성이 낮은 움직임을 보이는 종목을 추렸다. 그 중에서 2025년 이익성장이 예상되는 종목을 [표1]에 정리해 제시한다 (오른쪽 표 요약).

- KB증권 Quant Analyst 김민규 -

HDC현대산업개발, HD현대중공업, HD한국조선해양, 현대지에프홀딩스, 한화에어로스페이스, 롯데렌탈, 씨앤씨인터내셔널, CJ CGV, 실리콘투, 유한양행, 클래시스, 휴젤, 파마리서치, 에이비엘바이오, 씨젠, 보령, 카페24, 파크시스템스, 아이티엠반도체, 토비스

종목 스크리닝

- 시가총액 3천억원 이상

- 8월 초 ~ 현재까지 삼성전자와 SK하이닉스의 주간수익률이 하락할 때 상승한 비율이 50% 근처 (0% 근처이면 같이 하락, 100% 근처이면 하락할 때 반등으로 중립이지 않기 때문)

- 같은 기간 삼성전자와 SK하이닉스의 거래량 변화와 같은 방향으로 움직인 비율이 50% 근처

- 2025년 매출과 이익 모두 성장

user error : Error. B.