-

[퀀트] [하나증권 퀀트 이경수] 부진한 3Q24F 실적과 종목장세2024.10.08 PM 10:26

실전퀀트 (24.10.10)

◆ 삼성전자의 어닝 쇼크로 시작한 3Q 실적시즌, 드러나는 모멘텀 둔화, 종목장세 야기 ◆

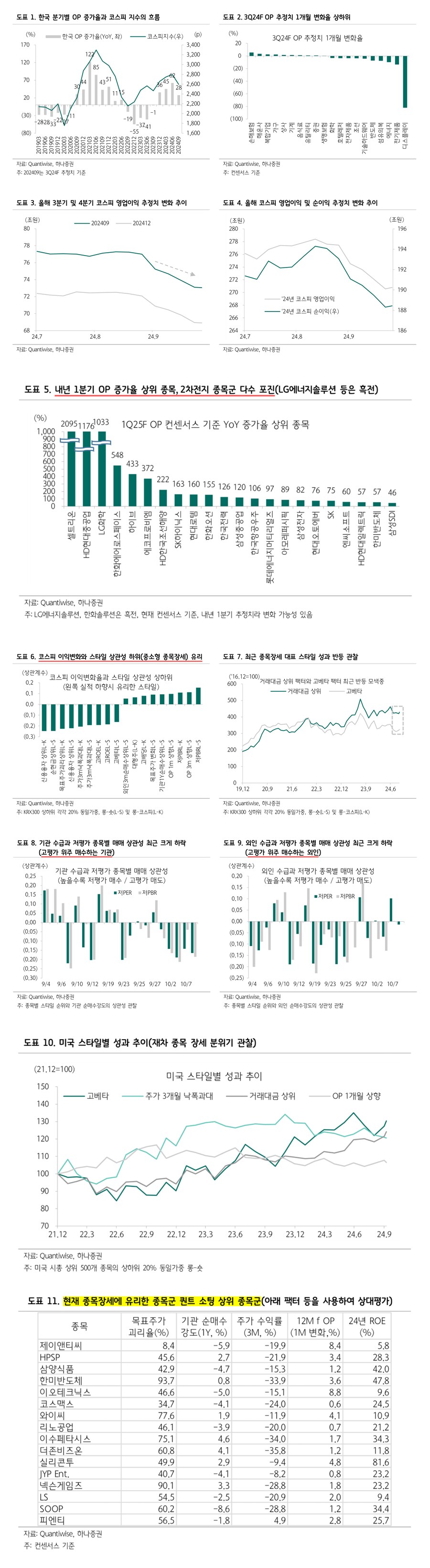

▲ 모멘텀 둔화의 3Q 실적

- 3Q 삼성전자의 어닝 쇼크 가운데, 한국 기업들의 2Q24F OP YoY 증가율이 +62%였지만 3Q24F에는 +28%로 하락

- 코스피 지수는 국내 기업들의 분기별 YoY 증가율과 유사한 궤적을 보여왔다는 점이 포인트

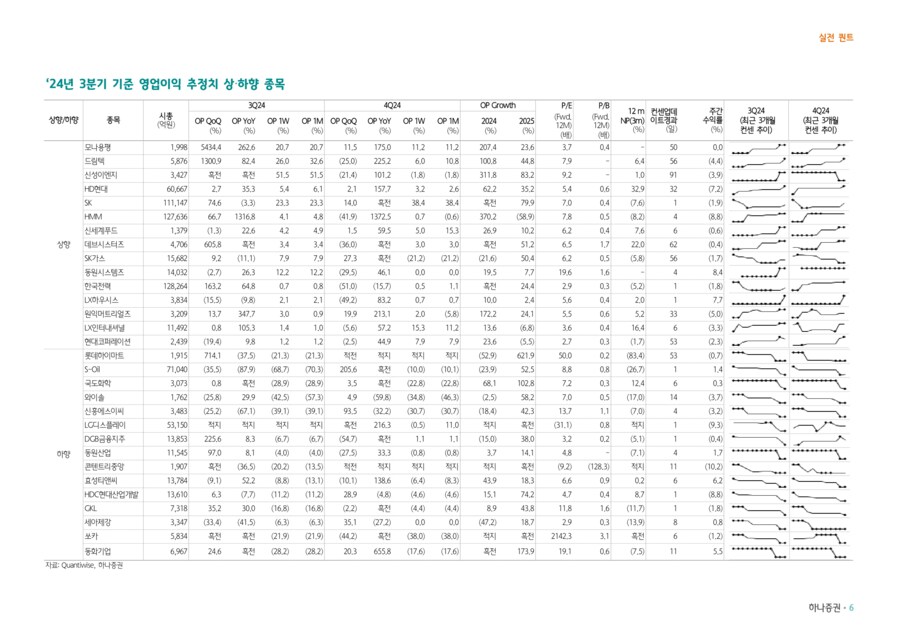

- 남은 3Q 실적 중, 기대감이 있는 업종(최근 실적 추정치 기준)은 손해보험, 해운, 상사, 음식료, 유틸리티 정도, 반대로 디스플레이 및 전기제품(2차전지), 정유, 섬유의복, 반도체, 기술하드웨어, 가전, 화학, 방송엔터 등은 실적 미스 예상

- 지수 반등을 위해서는 실적 추가 개선(모멘텀)이 필요하지만 최근 올해 하반기 및 내년 실적 추정치 하향 중, 올해 OP 증가율 +53%대비 내년 +24%(컨센서스)로 성장성 둔화 국면

- 내년 1Q25F 실적 증가율이 중요할 것이며 현재 컨센서스로는 YoY +47%. 다만, 삼성전자와 하이닉스의 컨센서스는 과대 전망, 각각 12조원(YoY +82%), 7.6조원(+163%). 이번 3Q 어닝 쇼크로 추가 실적 하향 불가피

- 다만 1Q25F에 기대할 수 있는 점은 LG화학(8,500억원, YoY +1,032%) 및 LG에너지솔루션(6,300억원, 흑전) 등 2차전지 기업들의 실적 반등

▲ 이후 시장성향 혹은 스타일 전망은?

- 연말까지는 철저한 중소형 및 성장주 위주의 '종목장세' 예상, 최근 관련 팩터 강세 관찰

- 1) 실적 모멘텀 급감 시기는 종목장세 분위기 경향, 코스피 이익모멘텀이 낮을 때 고베타, 낙폭과대, 신용융자 상위 유리

- 2) 밸류업 지수의 핵심 팩터가 저평가가 아닌 ‘고ROE’로 실적에 대한 관심은 높아질 것(밸류업 지수 흥행 가정)

- 3) 저금리 상황으로의 베팅, 외인 및 기관은 고평가 매수에 주저없는 분위기, 글로벌 종목장세 분위기 관찰

- 4) 계절성 측면에서 10~12월까지 가장 높은 성과를 보인 팩터는 고베타 및 거래대금 상위 등으로 종목장세 분위기 예상

현재 종목장세에 유리한 종목군 퀀트 소팅 상위 종목군 : 제이앤티씨, HPSP, 삼양식품, 한미반도체, 이오테크닉스, 코스맥스, 와이씨, 리노공업, 이수페타시스, 더존비즈온, 실리콘투, JYP Ent., 넥슨게임즈, LS, SOOP, 피엔티

- 하나증권 Quant Analyst 이경수 -

user error : Error. B.