-

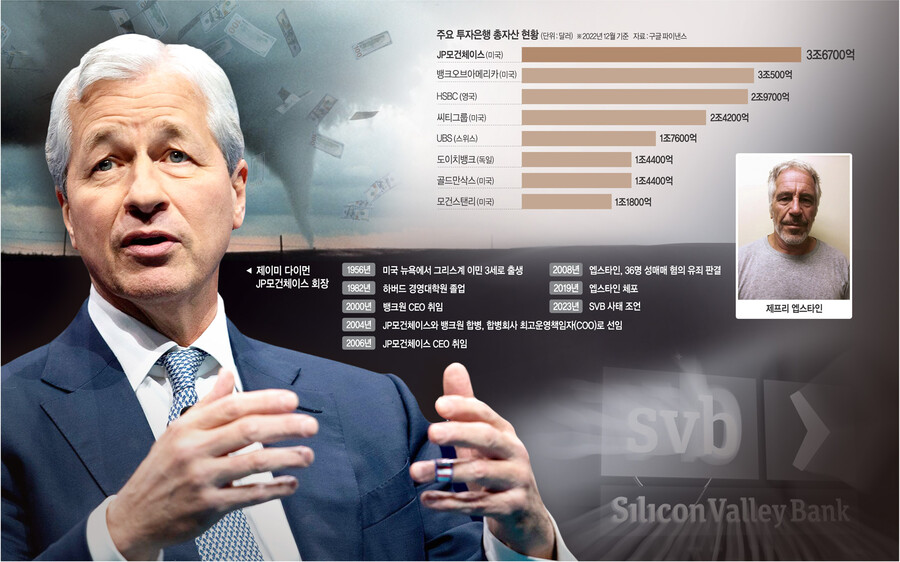

[시사 | 역사] 금융위기 구원투수? 탐욕의 화신?… 두 얼굴의 ‘월가 황제’2023.04.06 PM 08:13

■ Global Economy - 찬사와 비난 사이… 제이미 다이먼 JP모건체이스 회장

SVB 사태 후 은행 연쇄 타격

주요은행 CEO들에 예치 호소

300억달러 지원 이끄는 성과

옐런·파월도 의지하는 해결사

10대 소녀들 착취 엡스타인에

JP모건, 15년간 수억달러 융통

‘수익만 좇는 사업가’ 모습도

인지 정황 확인땐 해임 가능성

‘월가의 황제(King of Wall Street)’로 불리는 제이미 다이먼(67) JP모건체이스 회장은 ‘두 얼굴’을 가진 사내다. 최근 실리콘밸리은행(SVB) 파산으로 미국 금융시장이 위기에 처하자 달려와 소방수 역할을 톡톡히 해내기도 했지만, 수익을 위해서는 희대의 성 착취범과 거래를 이어가는 이면을 가지고 있기도 하다. 특히 그는 ‘구원투수’와 ‘탐욕의 화신’이라는 두 얼굴을 절묘하게 조화시키며 지난해 말 기준 총자산 3조6700억 달러(약 4800조 원)에 달하는 세계 최대 금융회사를 17년째 이끌어가고 있다.

◇성 착취범 억만장자 헤지펀드와 연루 의혹 = 파이낸셜타임스(FT)에 따르면 다이먼 회장은 오는 5월 법정에 설 전망이다. 희대의 성 착취범으로 불리는 제프리 엡스타인과 연루 의혹에 증인으로 채택됐기 때문이다. 뉴욕 억만장자 헤지펀드 매니저였던 엡스타인은 1990년대부터 10대 소녀 수천 명을 꾀어 성 착취한 죄로 교도소 수감 중 2019년 스스로 목숨을 끊었다. JP모건체이스가 해당 사건과 관련해 피소된 가운데 다이먼 회장은 해당 재판에 증인으로 채택됐다. 월가에선 다이먼 회장이 엡스타인의 성범죄를 인지하고도 이익을 위해 거래를 끊지 않았다는 정황이 확인될 경우 물러날 수 있다는 전망까지 나오고 있다.

외신에 따르면 JP모건체이스는 엡스타인의 범죄가 가장 활발히 벌어졌던 1998∼2013년 15년간 그의 성범죄 조직을 유지하는 데 필요한 수억 달러를 융통해준 주거래은행이었다. 특히 엡스타인은 JP모건체이스 계좌를 통해 수많은 10대 여성에게 꾸준히 돈을 송금했다. 이 계좌에서 소녀들을 유인한 모델 에이전시 운영비와 VIP 고객, 소녀들을 휴양지로 실어나를 전용기 유지 비용 등이 대규모로 인출됐다. JP모건은 2008년 엡스타인이 성범죄 혐의가 드러나 첫 실형을 받았는데도 그와 거래를 끊지 않았다.

엡스타인의 범죄 주 무대였던 카리브해의 미국령 버진아일랜드의 검찰과 연방 법무부는 지난 1월 JP모건체이스 수뇌부에 대한 소환 조사 요청서를 뉴욕 법원에 제출하며 “JP모건체이스는 엡스타인의 성범죄를 인지한 위기관리부서 등에서 ‘연방은행법에 위배될 수 있다’는 경고 메시지를 수차례 받고도, 엡스타인의 막강한 자금력과 인맥을 고려해 그의 범죄를 돕는 거래를 장기간 유지했다”며 “이런 판단을 내릴 수 있는 건 다이먼 회장뿐”이라고 적었다.

◇사태의 전개 방향을 바꾼 다이먼 회장의 한마디 = 이 같은 의혹은 다이먼 회장이 최근 SVB 사태와 관련, 월가 소방수로 등판해 주목받는 와중에 제기돼 더욱 주목을 끌었다. 특히 뉴욕타임스(NYT)는 SVB 긴급 폐쇄가 결정된 3월 10일 밤, 정부 당국자와 은밀한 만남에서 건넨 다이먼 회장의 조언이 뱅크런(대량 예금 인출) 등 추후 금융불안을 잠재우는 데 결정적 역할을 했다고 보도한 바 있다.

NYT에 따르면 월리 아데예모 재무부 차관은 당시 다이먼 회장에게 “SVB의 부실이 다른 은행으로 확산돼 금융 시스템의 위험을 초래할 수 있습니까?(Could the failure of Silicon Valley Bank spread to other banks and create a systemic risk to the financial system?)”라고 물었다. 이에 다이먼 회장은 “그럴 가능성이 있다고 봅니다(There’s potential)”라고 답했다. 당시까지만 해도 정부 내부에서는 예금자보호 범위(25만 달러·3억3000만 원)를 넘어서는 SVB의 예금을 모두 보호해야 하는지에 대해 냉소적인 시각이 우세한 상황이었다.

미국 정부는 외환시장과 주식시장이 열리는 월요일인 3월 13일 이전 SVB 해법을 정해야 했다. 선택은 셋 중 하나였다. 그냥 두거나, 서둘러 매각하거나, 정부가 개입해 모든 예금을 보호한다고 선언하거나. 그러나 매각은 시간이 부족했다. 3월 12일 오후 2시까지로 정한 매각 시한은 이미 지나고 있었다. 다이먼 회장과의 대화 후 정부는 모든 예금에 대한 보호를 선언하기로 결정했다. NYT는 “조 바이든 행정부가 2008년 금융위기 이후 은행 시스템에 ‘가장 공격적인 긴급개입 결정’을 내린 배경에는 두 사람의 논의가 결정적이었다”고 평가했다.

◇누구든 다이먼 회장의 전화는 받는다 = 3월 13일 은행들이 일제히 문을 열었을 때 또 다른 문제가 불거져 나왔다. 샌프란시스코에 본사를 둔 지역 은행 퍼스트리퍼블릭에 뱅크런 위기가 닥쳐왔다. 다이먼 회장은 다음 날인 3월 14일부터 본격적으로 재닛 옐런 재무장관, 제롬 파월 연방준비제도(Fed) 의장과 통화하며 대응책 마련에 골몰했다. 2008년 금융위기 당시 ‘구제 금융’으로 ‘월가를 점령하라(Occupy Wall Street)’ 시위에 직면, 곤욕을 치른 정부 입장에서는 운신이 제한적인 상황이었다.

야후 파이낸스에 따르면 대형 은행들이 퍼스트리퍼블릭에 대규모 금액을 예치하자는 아이디어는 옐런 장관이 냈다. 이를 통해 퍼스트리퍼블릭에 유동성을 공급하고 예금주들의 신뢰성을 높인다는 방안이었다. 한시가 시급한 상황이었지만 대형 은행들이 참여할지는 미지수였다. 각 은행에 전화를 돌리는 일을 다이먼 회장이 맡았다. 다이먼 회장은 은행들을 설득했다. 그렇게 뱅크오브아메리카(BoA), 씨티그룹, 웰스파고 등 초대형 은행들이 참여하기로 했다. 결국 3월 16일 오후 11개 주요 은행은 300억 달러를 끌어모아 퍼스트리퍼블릭 구제에 나서겠다고 발표했다. ‘누구든 다이먼 회장의 전화는 받는다’는 월가의 불문율이 실현된 순간이었다.

◇2008년 금융위기 때도 나타난 두 얼굴 = ‘구원투수’와 ‘탐욕의 화신’의 얼굴은 2008년 금융위기 때도 나타난 바 있다. 다이먼 회장의 JP모건체이스는 2008년 3월 위기에 처한 베어스턴스를 인수하며 금융시장의 큰불을 끈 바 있다. 베어스턴스를 인수한 JP모건체이스는 그해 9월 파산한 상업은행 워싱턴뮤추얼도 떠안았다.

구원투수라는 명분하에 던진 다이먼 회장의 승부수는 그러나 JP모건체이스에도 막대한 이익으로 돌아왔다. JP모건체이스는 베어스턴스를 헐값에 인수하며 자사의 취약점인 주식중개업과 주택담보대출 사업을 보강할 수 있게 됐다. 헐값에 사들였기는 워싱턴뮤추얼도 마찬가지였다. 두 회사를 끌어안은 JP모건체이스는 단숨에 미국 은행 시가총액 1위를 차지했다. 이 같은 실적을 바탕으로 2008년 금융위기 이후 살아남은 월가 CEO는 다이먼 회장이 유일하다.

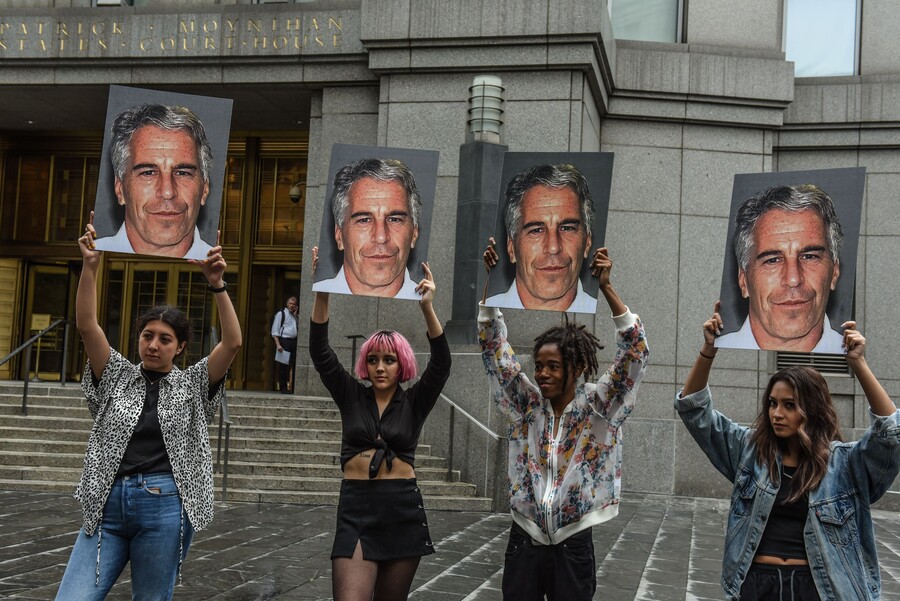

미국 뉴욕 맨해튼 연방법원 앞에서 ‘핫메스’라는 시민단체가 희대의 성 착취범으로 불리는 제프리 엡스타인에 대한 강도 높은 처벌을 촉구하는 시위를 벌이고 있다. AFP 연합뉴스

사태 촉발전 주식 판 퍼스트리퍼블릭 경영진 … 파산 사흘뒤 아내와 하와이 떠난 SVB 회장

■ 부실은행 ‘도덕적 해이’ 도마에

미국 실리콘밸리은행(SVB) 사태에 직면한 은행가들의 태도는 제각각이었다. 제이미 다이먼 JP모건체이스 회장이 시스템 위기를 막는 구원투수로 활약한 가운데, 유동성 위기에 처하며 문제가 된 은행들의 CEO는 오히려 사태가 시장에 알려지기 전에 주식을 대량으로 매도해 짭짤한 이익을 챙긴 것으로 나타났다. ‘도덕적 해이’의 전형으로 평가된다.

이는 조 바이든 미국 대통령이 “잘못된 경영으로 은행 부실을 초래한 고위 경영진에게 더 무거운 처벌을 부과해야 한다”고 밝힌 이유기도 하다.

월스트리트저널(WSJ)에 따르면 ‘제2의 SVB’로 지목돼 최근 주가 폭락과 뱅크런(대량 예금 인출)이 나타나고 있는 미국 지역 은행 퍼스트리퍼블릭의 고위 경영자 6명이 사태가 촉발하기 전 꾸준히 보유 주식을 팔아치운 것으로 나타났다. 경영진이 1월 17일부터 3월 6일까지 매도한 회사 주식은 9만682주로, 총매도 규모는 1180만 달러(약 154억 원)에 이른다. 이들의 평균 매도가는 주당 130달러로 3월 24일(현지시간) 종가 12.36달러의 10배를 넘어선다.

특히 퍼스트리퍼블릭은행을 세운 제임스 허버트 회장은 이 기간 450만 달러 규모의 주식을 처분했다. 이어 은행의 마이클 로플러 CEO, 데이비드 릭트먼 최고신용책임자(CCO), 로버트 손턴 자산관리책임자 등도 700만 달러 규모의 주식을 매도했다. 허버트 회장 측은 자선 활동과 부동산 계획에 따른 자금 마련 목적으로 주식을 처분했다고 주장했다.

이번 사태의 시발점을 제공한 SVB의 전 회장인 그레그 베커 역시 무책임한 행동이 도마 위에 올랐다. 베커 전 회장은 SVB가 파산하기 열흘 전인 2월 27일 모회사 SVB파이낸셜 주식 1만2451주를 약 360만 달러에 매각했다. 특히 그는 SVB 파산 사흘 뒤, 아내와 함께 하와이 마우이섬으로 휴양차 여행을 떠난 것으로 전해졌다. 영국 일간지 데일리메일은 “부부는 운전사가 모는 검정 리무진을 타고 공항으로 갔으며 하와이로 가는 비행기에서는 일등석을 이용했다”고 말했다. 더불어 SVB는 파산 후 압류 직전까지 직원들에게 연간 보너스를 지급한 것으로 알려졌다.

한편 미국 법무부와 증권거래위원회(SEC)는 SVB·시그니처은행에 대한 별도 조사에 본격 착수한 상태다. 이번 조사에서 경영진 주식 매각 논란과 임직원 보너스 지급 등 파산 과정에서 도덕적 해이가 발행했는지에 대해 집중적으로 살펴볼 것으로 예상된다.

user error : Error. B.