-

[월가 아재] 기본편 II: 금융 상품 도구함 1편 변동성의 (거의) 모든 것2021.07.16 PM 11:32

▶ 3분만에 이해하는 옵션

옵션 : 어떤 상품을 미래(만기)에 특정한 가격(행사가)으로 사거나() 팔 수 있는 (풋) 권리

옵션 프리미엄 : 해당 권리의 가격 (옵션 가격)

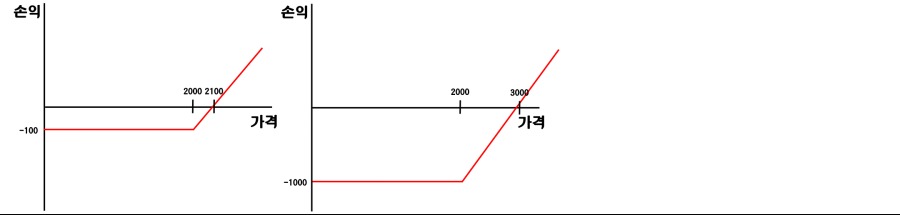

ex) 콜옵션

① 만기 : 1월 1일

② 행사가 : 100

③ 프리미엄 10

→ 한 달 후 해당 상품을 100에 살 수 있는 권리를 10을 주고 구입

1) 만기에 상품 가격이 80일 경우

→ 시장 가격이 80인 상품을 100에 살 이유는 없음

→ 권리를 포기하고 프리미엄 10 손해

2) 만기에 상품 가격이 110일 경우

→ 권리를 행사하여 100에 산 후 시장 가격 110에 팔면 10차익

→ 이미 지불한 프리미엄 10을 빼면 본전

3) 만기에 상품 가격이 150일 경우

→ 권리를 행사하여 100에 산 후 시장 가격 150에 팔면 50차익

→ 이미 지불한 프리미엄 10을 빼면 40 이익

▶ 옵션의 프리미엄

→ 옵션 프리미엄이 비싸면 매수 포지션으로 이익을 보기 어려움

▶ 옵션 가격 결정 모델 (Option Pricing Model)

→ 블랙 숄즈 모델에 들어가는 입력값(Input)

① 행사 가격 (strike price)

→ 콜옵션의 경우 행사 가격이 낮을수록 (싸게 살수록) 옵션이 비쌈

② 현재 상품 가격 (asset price)

→ 콜옵션의 경우 현재 상품 (기초 자산) 가격이 높을수록 (동일한) 옵션이라면 가격이 더 비쌈

③ 만기까지 남은 시간 (time to expiration)

→ 잔존기간이 길수록 자산 가격은 많이 떨어질 수도 있고 많이 올라갈 수도 있음

→ 자산가격이 행사가격 이상으로 올라갈 가능성은 잔존기간이 길수록 커짐

→ 떨어져도 손실은 옵션 프리미엄으로 제한됨

→ 따라서 잔존기간이 길수록 옵션은 더 비쌈

④ 이자율 (interest rates)

→ 이자율이 높을수록 현금이 묶이는 현물보다는 콜옵션을 선호

→ 따라서 (콜)옵션은 더 비싸짐

⑤ 변동성 (volatility)

→ 변동성이 높을수록 기초자산 가격이 많이 오를 수 있기에 옵션이 비쌈

→ 반대로 많이 내릴수도 있지만 "권리"이기에 포기하면 그만 (손익구조의 비대칭성)

⑥ 배당금 (dividends)

▷ 여기서 유일하게 "시장에서 관찰 불가능한 변수"는 변동성

→ 하지만 옵션 가격은 시장에서 관찰 가능

→ 블랙 숄즈 모델에 [행사가격, 상품가격, 만기, 이자율, 변동성]을 입력하면 옵션 가격을 출력

→ 나머지 변수들을 모두 블랙 숄즈 공식 대입하여, 등식이 성립되는 변동성값을 역으로 구한다

→ 이것이 내재 변동성 (Implied Volatility), 즉, 시장 참여자들이 합의한 미래 변동성에 대한 기대값

내재변동성과 실현변동성

▶ 변동성 지수 (Volatility Index), VIX지수는 "내재 변동성"지수

→ S&P500 옵션 가격에서 역으로 계산한 내재 변동성

→ 변동성을 매매할 수 있는 대표적인 상품

→ S&P 옵션 가격이 비싸면 VIX지수도 높고, 옵션 가격이 싸면 VIX지수도 낮다

→ VIX지수 상승 = 시장 참여자들이 변동성이 높아질 것을 기대하는 것 ≠ 실제 주가의 움직임

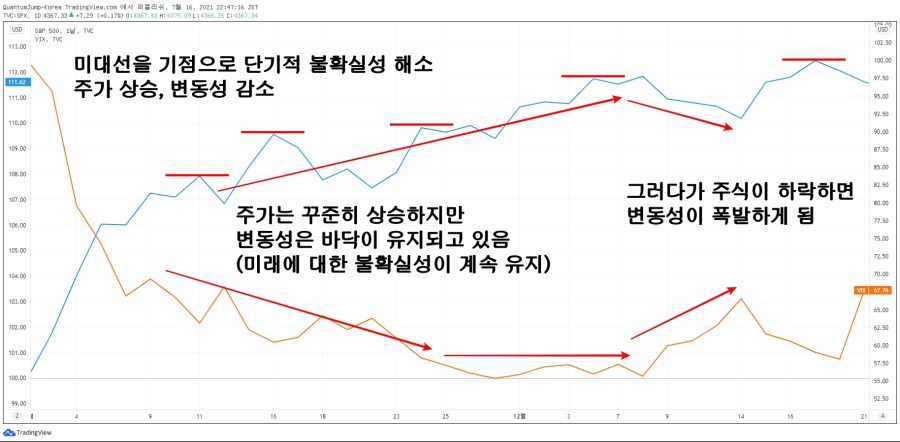

▶ 주가 지수와 변동성 지수는 역상관관계

→ 주가 폭락 시 변동성 급증, 주가 상승기에 변동성 감소

▶ 주가 지수와 변동성 지수가 반대로 움직이는 이유

→ 변동성 지수 ↑ = 옵션 가격 ↑

① 공급 측면

→ 주가지수는 완만히 상승하지만 하락할 때는 공포에 의해 급락하는 성질이 있음 (변동성 지수 = 공포 지수)

→ 하락장에서는 실제 변동성(actual volatility)이 높아지기 때문에 공급자 (옵션 매도자)가 더 비싼 값을 요구한다

② 수요 측면

→ 하락장에서 불확실성이 높아지면 옵션 매수를 통해 주식 포지션을 헷지하려는 수요가 늘어남

③ 매매 측면

→ 주가 지수의 움직임이 옵션 가격에 영향을 주지만, 반대로 옵션 매매가 주가 지수에 영향을 주기도 한다

④ 내재 변동성의 구조적 측면 (Volatility Smile/Smirk) : 변동성 미소

▶ 변동성을 알아야하는 이유?

→ 주식 시장과 옵션 시장은 서로 영향을 주고 받는 관계

→ 따라서 주식에만 투자하더라 변동성, 옵션 시장을 알아야 함

ex) 손정의 씨가 테크기업 콜옵션을 매수하는데, 왜 나스닥이 오를까?

ex) 대다수 헤지펀드들이 보유한 옵션 포지션은 어떤 형태이고, 이는 주식 시장에 어떤 영향을 미칠까?

→ 주식 시장이 급등/폭락하면 헤지 펀드들은 어떤 움직임을 보일까?

▶ 옵션 시장의 주요 플레이어 (참여자) : 유동성 공급자

→ 유동성 공급자 (Liquidity Provider) = 시장 조성자 (Market Maker) = 매수/매도 호가 제시자

ex) 애플 주식은 매수/매도자가 언제나 넘쳐나서, 항상 사고 팔수 있음

→ 그러나 동일한 주식에는 만기일, 행사가격이 다른 수백, 수천 가지 옵션들이 존재함

ex) 2021년 8월 6일에 만기가 도래하는 행사가 146인 콜옵션

→ 그러한 특정 옵션을 사려고 해도, 그것을 파는 사람은 존재하지 않을 가능성도 있음

→ 유동성 공급자들은 항상 그 반대 포지션을 취해줌으로써 시장에 "유동성"을 공급함

→ 유동성 공급자들은 시장 조성에 매우 중요함 (언제나 매수/매도 호가를 제시)

▶ 시장 조성자의 기본 원칙

→ 매수 호가(Bid Price) - 매도 호가(Ask Price)의 차이 = 호가 스프레드(Bid - Ask Spread)

→ 시장 조성자는 이 호가 차이를 끊임없이 모아나감

→ 매수 호가 101 - 매도 호가 103일 때, 이 상품의 이론 가격은 중간값인 102

→ 누군가가 시장 조성자에게 101에 매도하면, 시장 조성자는 102보다 1싸게 매수

→ 누군가가 시장 조성자에게 103에 매수하면, 시장 조성자는 102보다 1비싸게 매도

→ 매매할 때마다 1의, 확률적 우위(edge)를 모아 나감

→ 매수 포지션인데 시장이 하락하면 손해, 상승하면 이익이지만

→ 이러한 포지션 상의 움직임으로 입는 이익/손해는 장기적으로 상쇄된고 가정

→ 확률적 우위, 즉 엣지를 모아나가면 시장의 등락은 장기적으로 상쇄됨

시장조성자 규제하면, 손해는 투자자에게

https://www.sisain.co.kr/news/articleView.html?idxno=44071

은행은 외환을 싸게 매수하고 (1,189원), 비싸게 매도한다 (1,213원)

그 차액은 은행이 외환 거래 시장을 조성해준 대가로 얻는 수익이다

▶ 옵션 시장 조성자는 포지션이 쌓이게 됨

→ 주식 시장 조성자는 유동성이 정말 낮은 잡주가 아니라면,

장마감 시 다른 시장 조성자에게 엣지를 조금 내주고 포지션을 청산하기가 쉬움

→ 옵션 시장 조성자는 특정 만기일의 특정 행사가 옵션을 터는 것이 거의 불가능하기에

만기 또는 행사가가 최대한 비슷한 옵션을 매도하는 식으로 리스크를 최대한 중립으로 유지

ex) 애플 1월 31일 만기 150 행사가 콜옵션 매수 시

애플 1월 31일 만기 155 콜옵션을 매도하든지, 애플 2월 7일 만기 150행사가 콜옵션을 매도하는 식으로

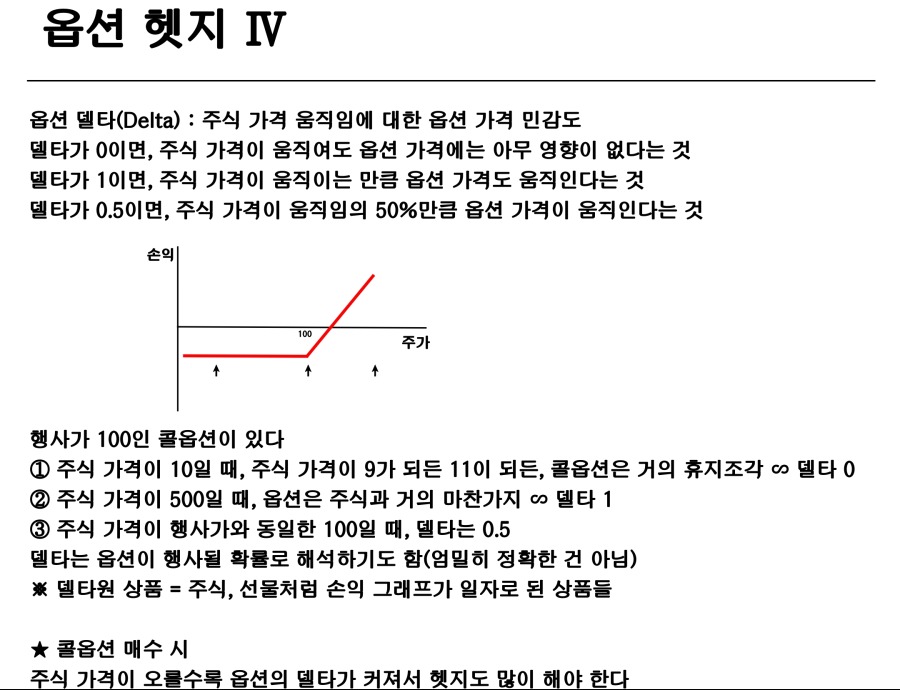

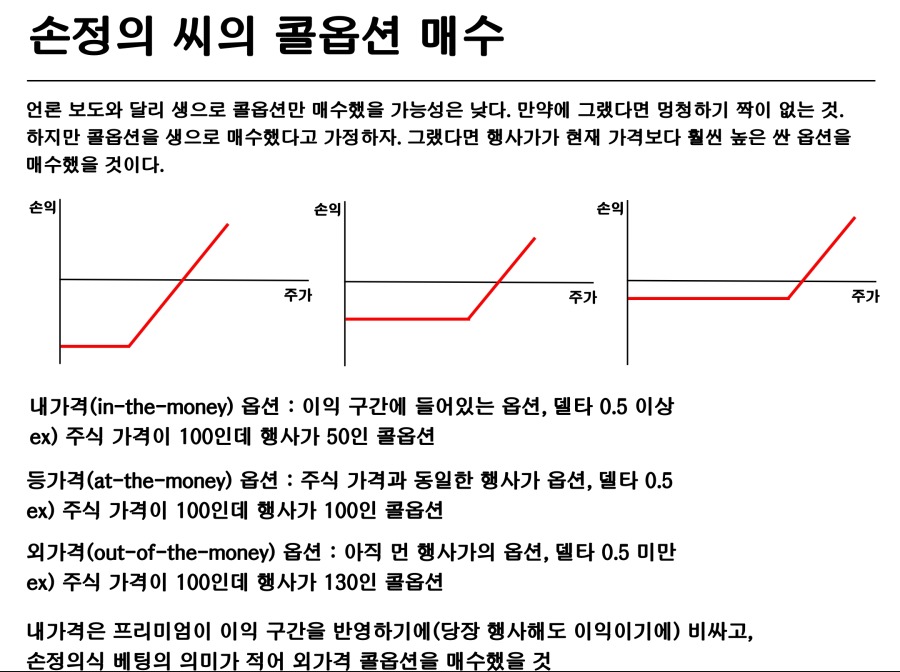

▶ 손정의 씨의 콜옵션 매수

→ 손정의 씨가 콜옵션을 매수하려고 하면, 이물량을 받아낼 시장 참여자는 시타델 같은 시장 조성자들

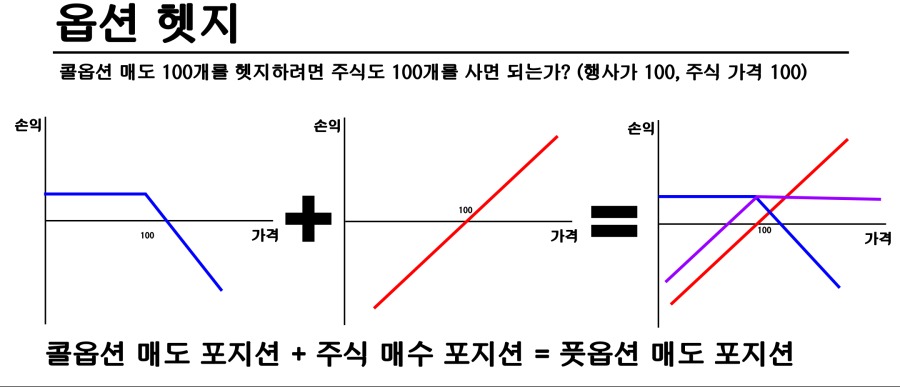

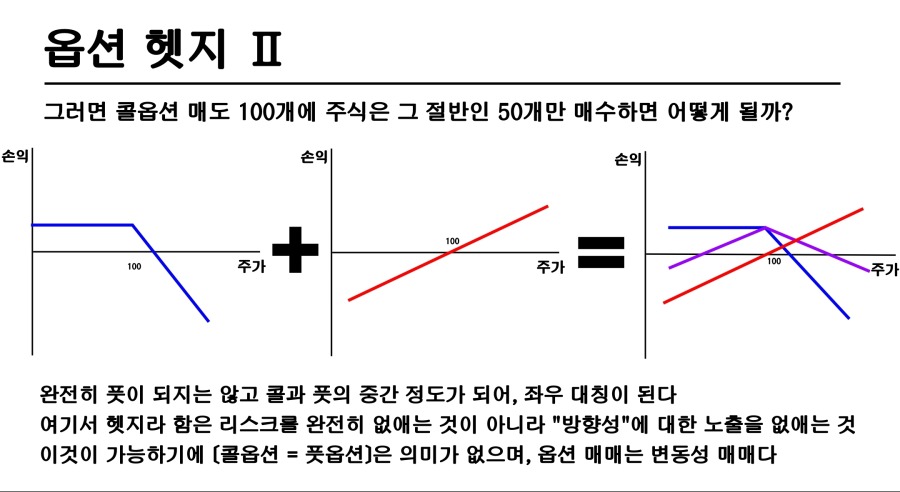

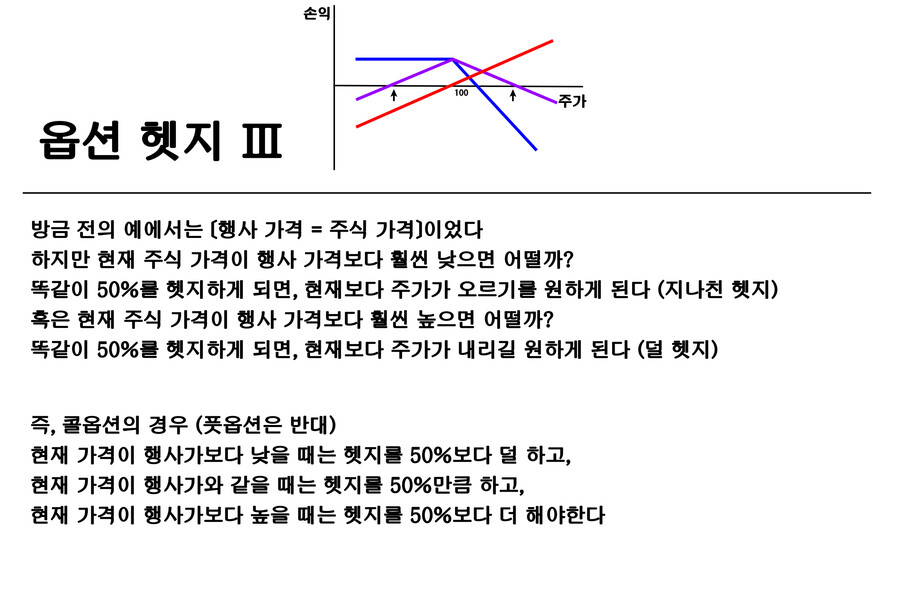

① 손정의 씨가 콜옵션을 매수, 시장 조성자들은 콜옵션을 매도

② 시장 조성자의 기본 원칙은 기초자산의 움직임에서 오는 리스크를 최대한 상쇄하는 것

→ 기초 자산 (기술주) 가격이 상승하면 콜옵션 매도 포지션은 손실을 입음, 따라서 기술주를 매수

→ 손정의 씨는 콜옵션을 매수하면서 그것을 헷지하려고 기술주를 공매도하지는 않음

→ 반면 시장 조성자는 콜옵션 매도하면서, 그것을 헷지하려고 기술주를 매수함

→ 따라서 손정의 씨의 콜옵션 매수는 기술주 순매수 물량을 발생시킴 (시장 조성자)

현재 가격이 낮아졌을 때 헷징 (주식 매도)

현재 가격이 높아졌을 때 헷징 (주식 매수)

SPX vs VIX

user error : Error. B.