-

[월가 아재] 80일간의 투자 일주 - 10일차2021.08.07 PM 05:31

1) 시황: 미국의 실업률 발표, 국채 금리 상승, 성장주 위주 하락

▶ 7월 발표 고용지표 컨센서스 상회

→ 7월 실업률 5.4%, 컨센서스 5.7%

→ 7월 비농업 부문 일자리 94만3000건, 컨센서스 87만건

→ 조기 테이퍼링 가능성 ↑

→ 테이퍼링 → 국채 매입(수요) ↓ → 국채 가격 ↓, 국채 수익률 ↑

→ 美 10년물 채권 금리 ↑

→ 금, 은 가격 ↓ (실질 금리와 반대로 움직임)

→ 달러 인덱스 ↑

▶ 성장주 하락

→ 듀레이션이 높은 주식은 이자율 상승에 취약 (할인율 ↑)

ex) 나스닥, 성장주

▶ 테이퍼링의 양면성

→ 테이퍼링으로 유동성 공급은 감소하지만 그만큼 경기가 좋다는 의미이므로 호재

→ 주도주 로테이션 가능성

2) 투자 용어: SKEW Index의 정의와 응용

→ SkEW Index : 블랙스완지수/왜도(skewness)지수

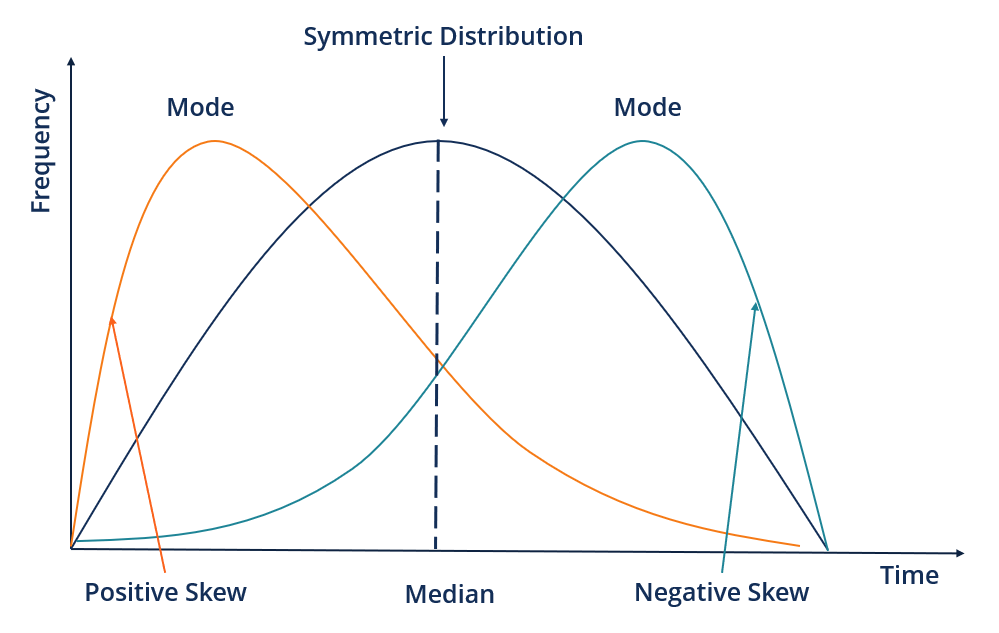

→ 왜도(skewness) : 분포가 한쪽으로 치우친 정도 (비대칭도)

→ 주가 지수 수익률에 로그를 취한 값들은 정규분포를 이룸

→ 수익률의 정규분포는 마이너스로 치우쳐 있음 (큰 폭락이 자주 발생)

→ 이렇게 치우친 정도를 계산한 값이 SKEW 값

→ 주식 시장은 SKEW 값이 마이너스

▶ 변동성 미소 (Volatility Smile)

→ 1987년 블랙먼데이 이전까지는 외가격 콜·풋옵션의 가격(내재 변동성)이 비슷했음

→ 블랙먼데이 이후에는 풋옵션 프리미엄이 더 높아짐

→ 주식 시장은 천천히 상승하다가 가끔 큰 폭락이 발생하므로

→ 옵션 시장 참여자들이 하락 위험성에 더 높은 가격을 매긴 것

▶ SKEW의 정의

→ SKEW = 100 - 10×비대칭도

→ 비대칭도는 보통 -4.7~-0.1 사이

→ 따라서 SKEW는 보통 100~150 사이

▶ SKEW vs VIX

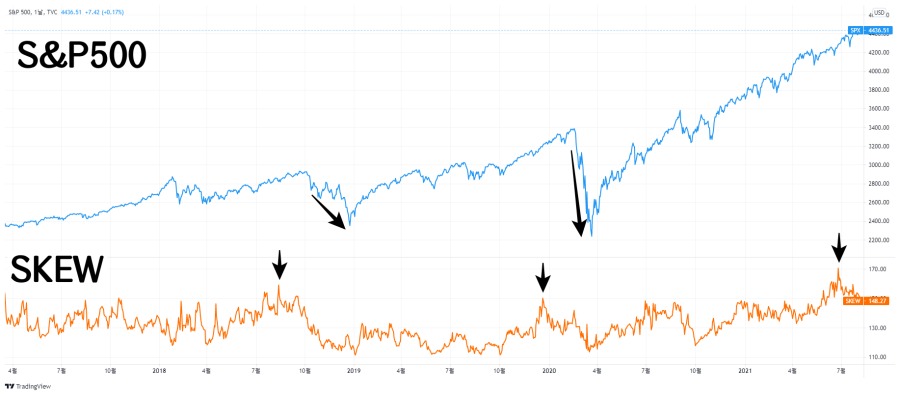

→ SKEW 지수 : 시장 참여자들이 얼마나 Tail Risk를 얼마나 걱정하고 있는지를 반영

→ VIX 지수 : 시장 참여자들이 미래 시장의 전반적인 변동성을 어느 정도로 예상하는지와 관련

※ 테일 리스크 : 통계상의 정규분포도 양쪽 끝(꼬리) 부분(2~3시그마 이상)을 뜻하는 것으로 실제 발생할 가능성은 낮지만 한 번 일어나면 평균값과 차이가 커 엄청난 충격을 줄 수 있는 리스크

ex) 2008년 금융위기, 코로나 19

▶ SKEW 인덱스 선행성

→ SKEW 인덱스가 치솟고 1~2달 후 주가가 하락

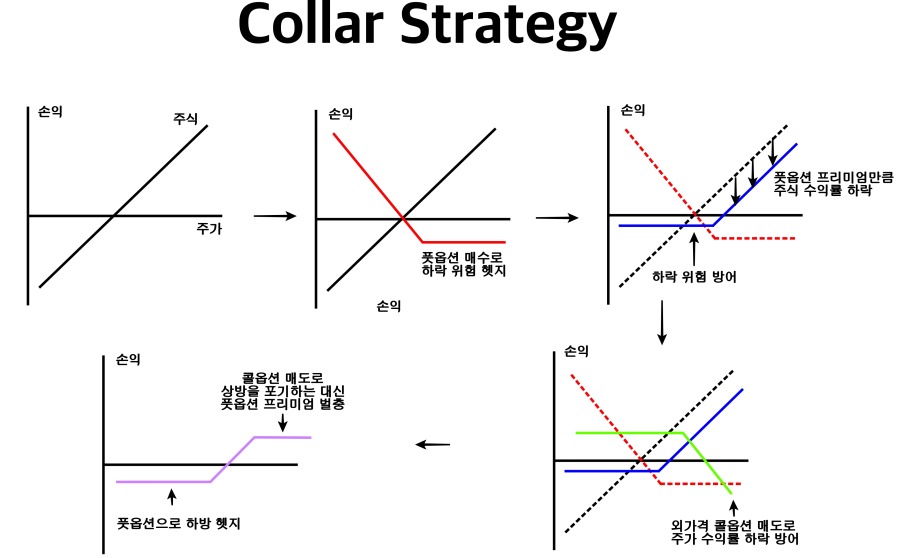

ex) 펀드 매니저들이 6월 23~25일에 8월 만기 풋·콜 옵션 매수·매도 (Collar 전략)

→ 시간이 지나면 SKEW 인덱스는 롤오버 되면서 9월 만기 옵션의 비대칭도를 반영

→ SKEW 인덱스 하락

만약 8월 만기 이전에 악재 발생 시 펀드 매니저들은 마음껏 현물 매도 가능

3) 자기 관리

→ 혼자만의 자유도 오래 못감

→ 사람을 만나면 혼자있고 싶고 혼자가 되면 다시 사람을 보고 싶고...

user error : Error. B.