-

[퀀트] 최근 시장에 대한 단상 (천영록 대표)2022.11.13 PM 04:12

최근 시장이 다이나믹 하다.

얻고 있는 인상 + 우리의 분석 요약.

몇년, 길게는 십수년에 걸쳐 쌓여오던 테마들이 해체되는 듯한 구간이다. 저성장, 저물가, 저금리 등의 굳은 자물쇠가 풀어지며 큰 틀의 패턴 변화들이 발생하고 있다. 큰 틀만 바뀌는게 아니라 기회와 전략을 접근하는 작은 틀들까지 눈에 띄게 변화하고 있다. 아마도 수년에 걸쳐 같은 전술만 반복하던 대형 플레이어들 (헷지펀드, 기관 등)이 한번 크게 포지션을 풀고 다시 잡아가는 과정이 아닌가 생각해봤다.

개인적으론 반가운 면도 있다. 과거 몇년은 유동성에 의한 risk on/off 라는 형광등 스위치 같은 버튼을 조작이며, 벼랑 끝까지 미국 기술주만 달려나가는 사이클 후반이었는데, 두려운 면이 있었다. 누가 더 높은 밸류에이션을 불러 누가 끝까지 엑셀을 밟을 수 있는가의 싸움에서, 배트를 짧게 쥐고도 계속 휘둘러야 하는 장이었다. 머리보단 심장을 써야 하는 시장이 아니었을까. 투자를 길게 한 사람이라면 그 끝이 두렵기 마련이다.

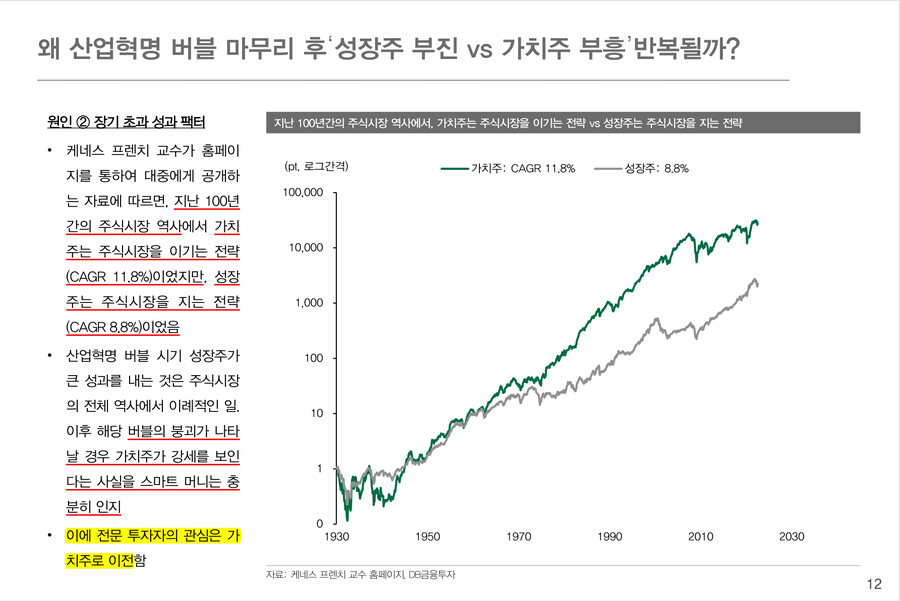

(1) 지난 10년간의 미국 대형주 밸류에이션 상승은 지난 100여년간 최고 수준이었다. 실적 견인에 대비했을 때 더욱 그렇다. 더 빠르게 더 높게 올라간 사례를 찾기 힘들다. 저금리여서 채권 가격이 오르니까, 유동성 때문에, 기술이 자본을 대체해서, 핵심 기술인력이 실리콘 밸리 및 미국에 있어서, 서비스가 국경을 넘어서, 2000년대에 너무 후퇴해서, 여러 설명이 있었지만. 팩트는 그러하다. 미국주식이 실적대비 훨씬 비싸졌다. 반전될 것으로 예상한다. 늘 그랬듯이.

주식이 채권대비 버블이었냐 하면 그렇진 않았다. 채권에 먹을게 없으니까, 주식도 더이상 먹을게 없는 수준까지 미리 선반영해서 상승했다. 채권이 영원히 먹을게 없었더라면 주식도 영원히 먹을게 적은 수준에서 끝났을 것이다. 문제는 금리가 오르며 채권이 하락해야 하니, 아우격인 주식도 고개를 많이 숙여야만 했다.

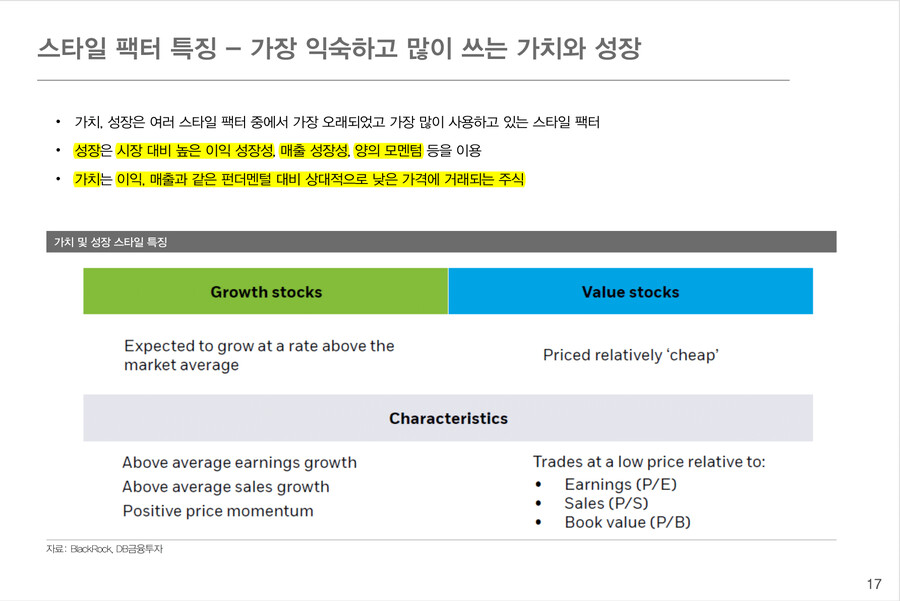

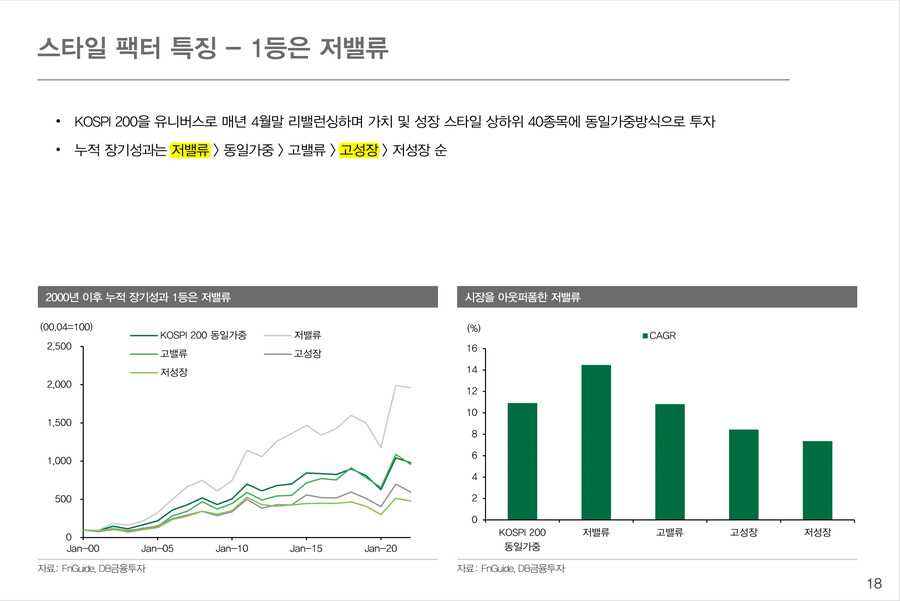

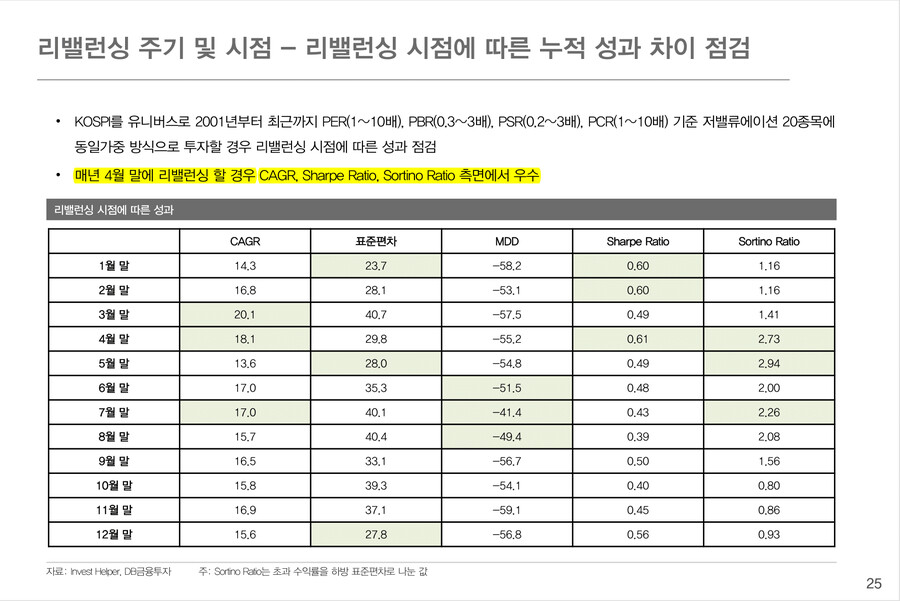

(2) 주식 시장 전체의 밸류에이션이 상승했지만, 특히 가치주는 오르지 않고 비싼 주식은 더 비싸진 경향이 있었다. 1940년대 이후 가장 극심한 수준까지 벌어졌다. 소위 기술주 대첩이었다. 그러니 비싼 주식들만 봤을 땐 믿을 수 없을 정도로 벌어진 셈이다. 저평가주에 대한 투자는 고평가주에 대한 투자를 꾸준히 능가하는 경향이 있는데, 2020년에는 그 격차가 무려 40년 간의 가치투자의 추가수익을 다 소멸시킬 정도로 커졌었다. 2000년도에 발생한 가치투자 대학살 수준까지 후퇴했다. 급격히 반전될 것으로 예상한다. 늘 그랬듯이.

(3) 경기불황 사이클이 오면 가치주 및 고 Yield 주식군들이 월등한 사랑을 받는다. 2008년도에 유동성 공급으로 인해 이 사이클이 자연 발생하지 못해서 유예된 느낌이다. 그렇게 가치주와 고평가 주식의 갭은 좁혀지고, 주식을 기업으로 바라보는 사람들이 편하게 돈을 불리는 시기가 온다. 지난 50년간의 패턴이다.

위의 내용들을 정리해보면, 증시가 반등하더라도 저평가 주식이 상대 수익률이 높기 쉬운 구간이다. 이미 어느 정도 그러하다. 앞으로도 그럴 개연성이 높다.

지난 10년간 고평가 주식 특히 기술주들의 강세에는 인적 네트워크가 큰 작용을 하지 않았나 싶은 마음이 있다. 인적 네트워크 중에서도 실리콘 밸리, 주요 IT 기업들의 초기 멤버들을 위주로 한 아주 강력한 인적 자본의 해자가 발생했다. 예컨대 10년 전이라면, 구글이나 애플, 페이스북에 있는 사람들은 우수한 동료들 곁을 떠나지 않았을 것이다. 그 인력들을 이탈 시키는 것 자체가 불가능에 가까워, 용광로 같은 기술 발전이 발생했다고 생각한다. 이는 다른 대기업들이 끌어오기 힘든 강렬한 공동체였고, 지금도 앞으로도 상당히 남아있을 일이다. 그러나. 예전만큼은 아니다. 이젠 구글도 애플도 상대적으로 일시적인 커리어이고, 좋은 개발자들은 최초의 원시촌에서 멀리 멀리 뻗어나가고 있다. 그 해자가 풀려가는 것은 아닐까. 예전엔 모든 혁신이 아마존과 구글, 페이스북에서 이뤄졌다고 해도 과언이 아니다. 그리고 동료 경영자들은 이를 정확히 이해하지 못했다. 이젠 전장이 조금 더 평평해졌다고 느낀다.

더 나아가많은 법인 상대 기업들이 만들어지면서, 최고의 기술력이 중소기업이나 스타트업들에서도 접근하기 쉬워지고 있다. 이제 비지니스 혁신은 도처에서 발생할 것이다. 최대 수혜자는 어쩌면 중소기업이 될지도 모르겠다. 하기에 따라 대기업을 제칠 수 있는 권능이 주어졌다.

주식 외적인 영역을 보자면, 달러 강세가 극한에 치닫아 버블의 영역까지 갔다. 혹은 이런 경우를 역버블이라고도 한다. 사람들의 탐욕에 의해서가 아니라, 포지션의 청산에 의해서 발생하는 현상을 역버블이라 한다. 지난 며칠 사이 풀린 것 같다. 가파르게 각자의 가격 발견을 위해 위치를 찾아가고 있지만, 해석하기 힘든 부분들이 많다. 혼란스러운 장이고, 역으로 좋은 기회가 많을 것 같다.

국가별로 본다면, 현재의 장세를 누리고 있는 국가와 그렇지 않은 국가들이 명료히 나뉘고 있다. 좋은 시장이 어딨겠느냐 하지만, 일본과 인도 시장은 지금 좋다. 왜 인지는 백프로 이해하지 못했다. 인도는 인플레이션 구간에 좋았었다. 단순히 원재료 때문일까? 아니면 최근 두 국가 다 국운이 바뀌어가거나, 국민들의 투자 관심도가 높아진 것일까. 혹은 중앙정부의 스탠스에 따라 환을 잃고 주식을 얻은 것은 아닐까. 정확히는 모른다. 어쩌면 다른 국가들에 대한 반사이익일 수도 있고.

시장을 보면 추세적 기회와 평균 회귀적 기회들이 골고루 (예전보다는) 늘어나는 것 같다. 동시에 투자 심리는 매우 낮아져서, 기회가 많아지기 좋은 때이다. 시장 전체는 눌려 있고, 가치투자는 기회가 좋아지고 있으니, 가치투자의 원리를 이해하는 사람에겐 적용해보기 좋은 구간이다. 십수년간 물리기도 하는 것이 투자 스타일이니 (이번의 경우엔 가치투자) 무조건 일관적으로 유지하라고는 하지 못하겠다. 하지만 가치투자의 때가 오면 고성장 주식의 성장기보다 훨씬 은밀하고 조용하게 큰 부가 움직인다. 고로 깔끔하고 지속 가능한 편이다.

평생 가치투자자로 살지 않더라도 (대부분 그러라고 강조하지만) 지금 배우고 실행하기에 너무나 타이밍이 좋다고 생각한다. 가치투자가 메인이 아닌 사람으로서의 이야기다.

출처 :『천영록』 두물머리 대표님 페이스북

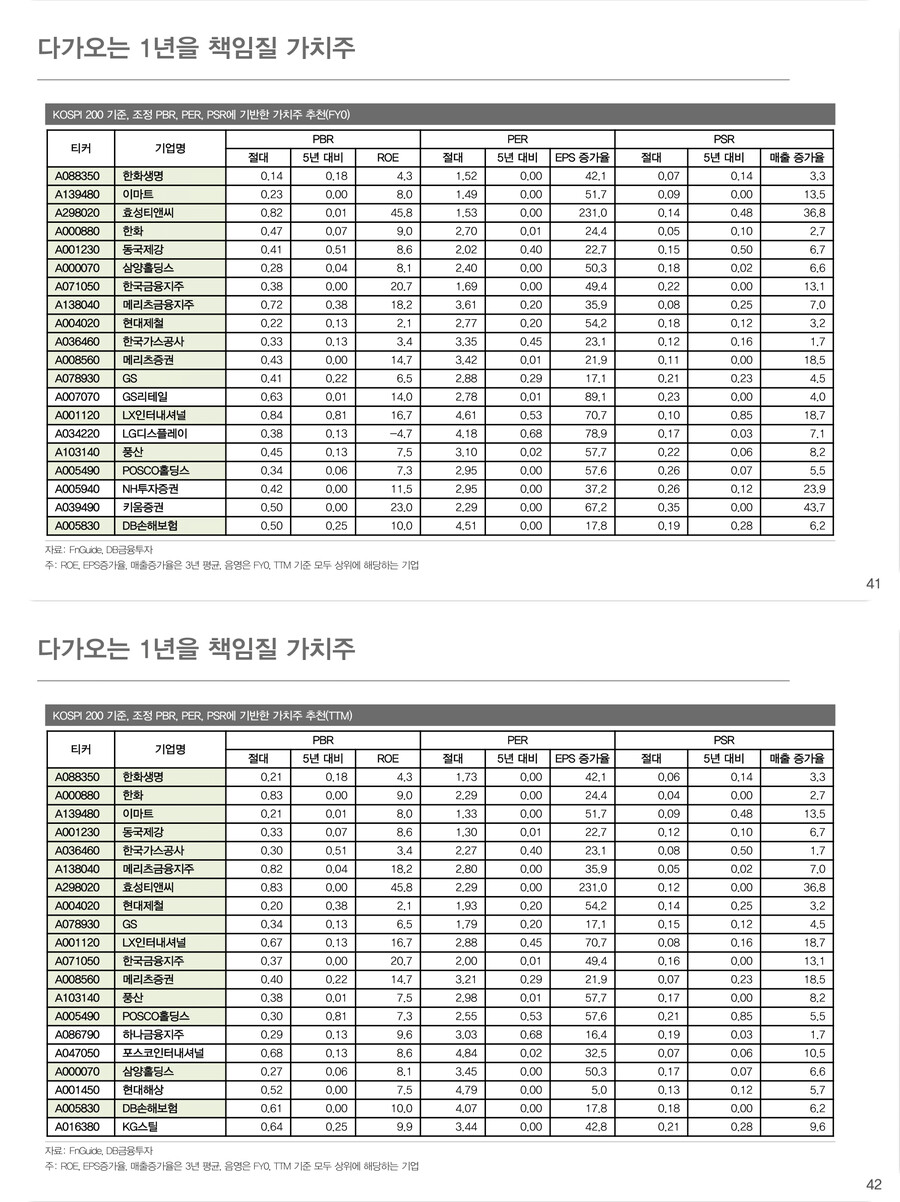

DB금융투자 보고서 (2022.10.11)

『 앞으로 3년 투자자의 생존은 가치주가 책임진다』에서 발췌

user error : Error. B.