-

[퀀트] ‘역발상’이거나 ‘실적주’이거나 (하나증권)2023.01.23 PM 07:18

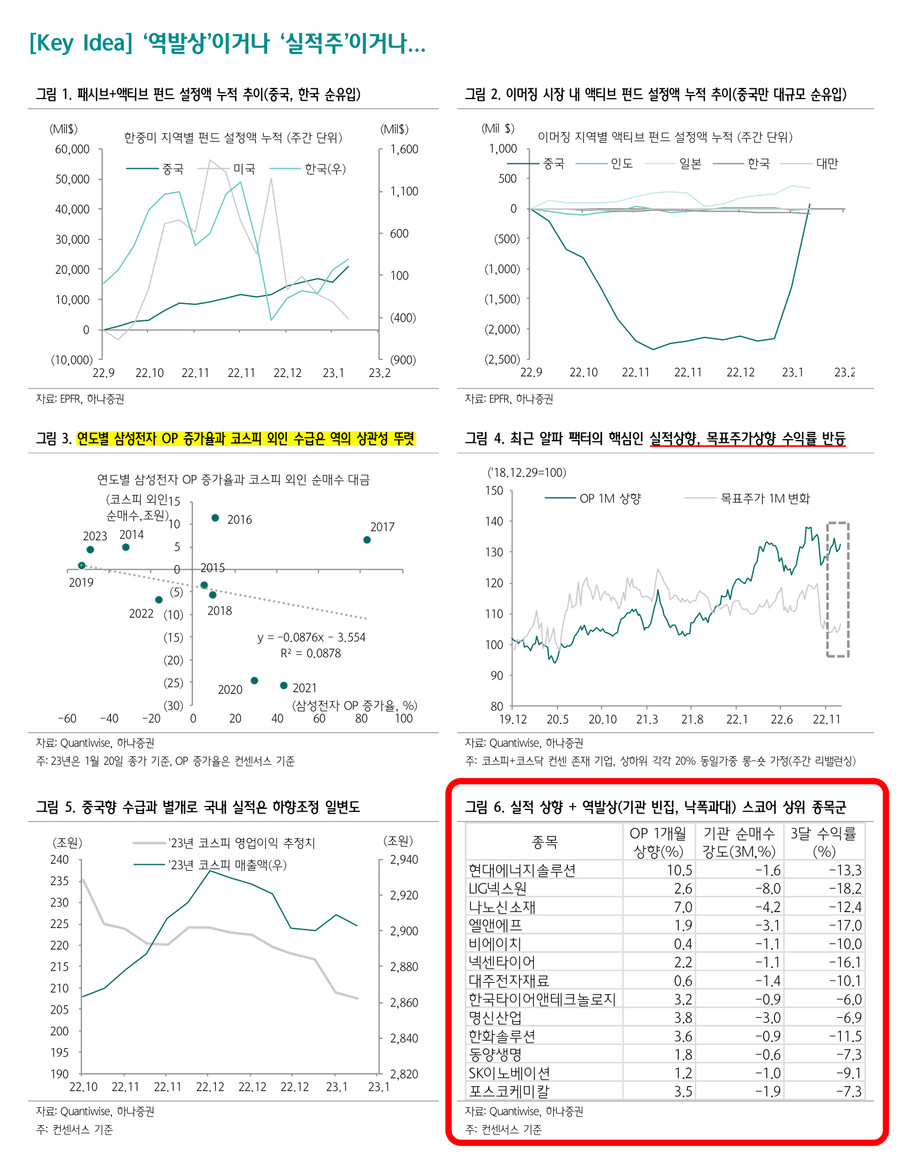

수급 환경은 확실히 역발상 전략이 유리한 상황

최근 중국으로의 펀드 플로우가 매우 강한 상황이다. 미국 지역의 펀드는 유출되고 중국으로 유입되고 있는 것이다. 이제부터 중요한 것은 액티브 펀드의 자금이다. 패시브와는 다르게 액티브 펀드의 흐름은 자금의 유출입이 잦고 추세적이지가 않다. 액티브 펀드는 섹터, 국가, 종목별 롱-숏 스킴이 적용되어 '알파' 전략 측면의 자금으로 볼 수 있다. 최근 액티브 펀드의 흐름을 살펴볼 때, 이머징 중에서 중국에만 유입이 있었고 한국을 포함한 여타 이머징은 유출이 있었다. 물론 미국과 유럽에는 유출 흐름세가 강했다. 다만 여전히 한국의 전체(패시스+액티브) 펀드 플로우는 순유입이 이어지고 있어 외인 수급이 이끄는 베타 장세의 온기가 지속될 가능성이 높다. 또한 글로벌 필수 중간재를 공급하는 한국은 경기 싸이클에 따라 실적이 결정되는 경향이 커, 연도별 삼성전자의 OP 증가율과 코스피 외인 수급은 역의 상관성이 높았다. 실적이 나쁠수록 좋은 일종의 ‘Covered Call’ 컨셉의 외인 베팅인 셈이다. 올해 삼성전자의 OP 증가율은 -48.7%로 역사적으로 가장 좋지 않은 성장률이 예상됨에 따라 오히려 외인들의 매수 여력이 높을 가능성도 배제하기 어렵다. 결국 외인 수급 유입 기반의 베타 장세에 유리한 스타일은 대형주, 주가 낙폭과대, 기관 수급 빈집(순매도강도상위) 등이다. 기존 모델 포트폴리오 자료에서 실적 희소성을 근거로 '모멘텀' 팩터에 베팅을 크게 했었는데 급작스러운 외인 수급 규모와 추세성으로 베타 장세에 유리한 '역발상' 팩터로 변경이 유리할 것으로 보인다.

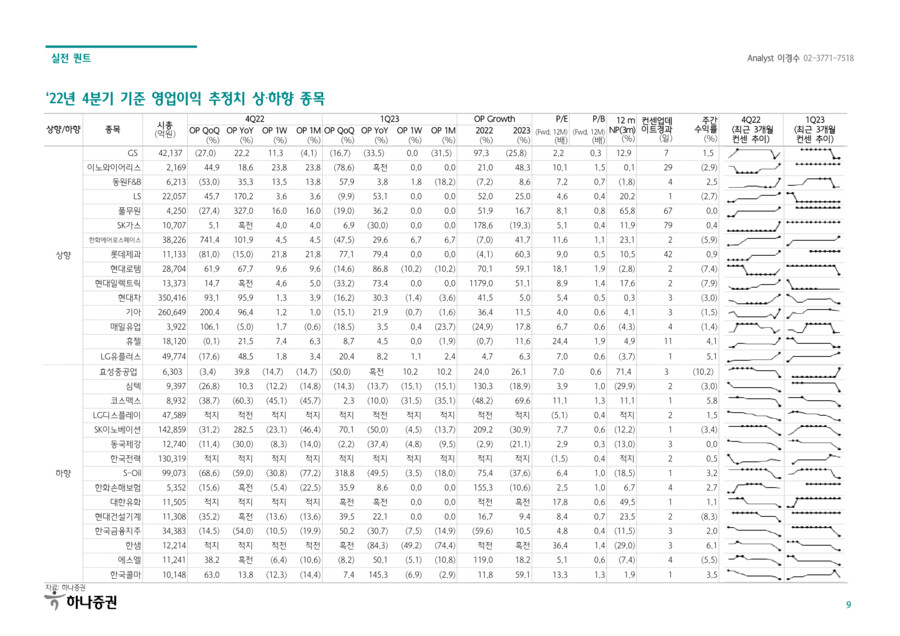

호실적은 중장기 알파 요인이 분명

한편 알파 전략에도 관심을 가져야 할 이유는 1) 중장기적으로 성과가 가장 높은 편에 속하는 팩터는 이익모멘텀 등의 '실적' 기반 롱-숏 스킴이라는 점, 2) 외인 수급 지속에 100% 베팅할 수 없고 외인 수급 유입 가속도가 점차 축소되면서 이익모멘텀 팩터 등의 수익률이 바닥권이라는 점, 3) 전반적 실적모멘텀이 여전히 부진해 실적 기반의 종목별 차별화가 명확하다는 점, 4) 위 단락에서 언급했던 것과 같이 최근 액티브 펀드의 유입으로 이머징 중에서 롱-숏 선별 작업이 진행될 가능성이 높은 점 등이 있다. 최근 베타 장세에서도 올해 실적 추정치가 큰 폭으로 상향된 디앤씨미디어, 모두투어, 하나투어, 넷마블, 현대홈쇼핑, 비츠로셀, 이노와이어리스, 아모텍, 파라다이스, 호텔신라, 롯데관광개발, SK아이테크놀로지, CJ CGV, 진에어, 두산퓨얼셀, 큐브엔터, 디어유, 현대건설기계, 콜마비앤에이치 등은 시장대비 큰 폭으로 상승하였다. 베타 장세에도 알파 컨셉을 무시하기 어렵다는 것이다. 코스피 실적 하향조정이 지속되면서 알파 수급에 대한 선택의 폭은 매우 협소한 상황이기에 실적 상향 종목의 희소성 부각은 올해 핵심 이슈이다.

user error : Error. B.