-

[전략/인뎁스] (하나증권) 위기에 주도주는 변한다2023.03.19 PM 04:57

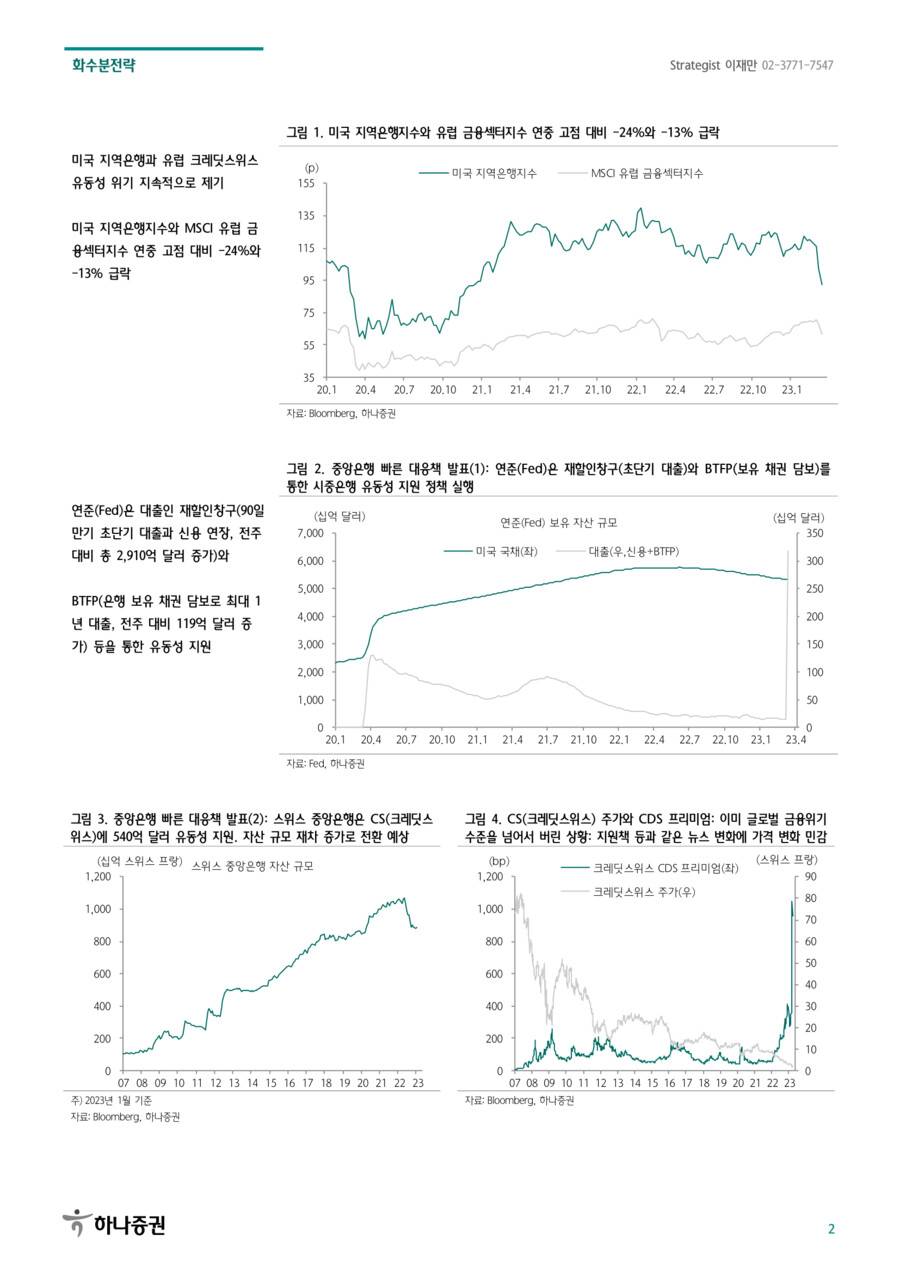

미국과 유럽 은행들의 연이은 유동성 위기가 부각됐지만, 중앙은행들의 빠른 대응으로 다소나마 진정되는 모습을 보였다. 우선 연준(Fed)은 대출인 재할인창구(90일 만기 초단기 대출과 신용 연장은 전주 대비 총 2,910억 달러 증가)와 BTFP(은행 보유 채권 담보로 최대 1년 대출은 전주 대비 119억 달러 증가)를 통한 유동성 지원을, 스위스 중앙은행은 CS에 대출보증 및 단기유동성 지원 프로그램(540억 달러)을 가동했다.

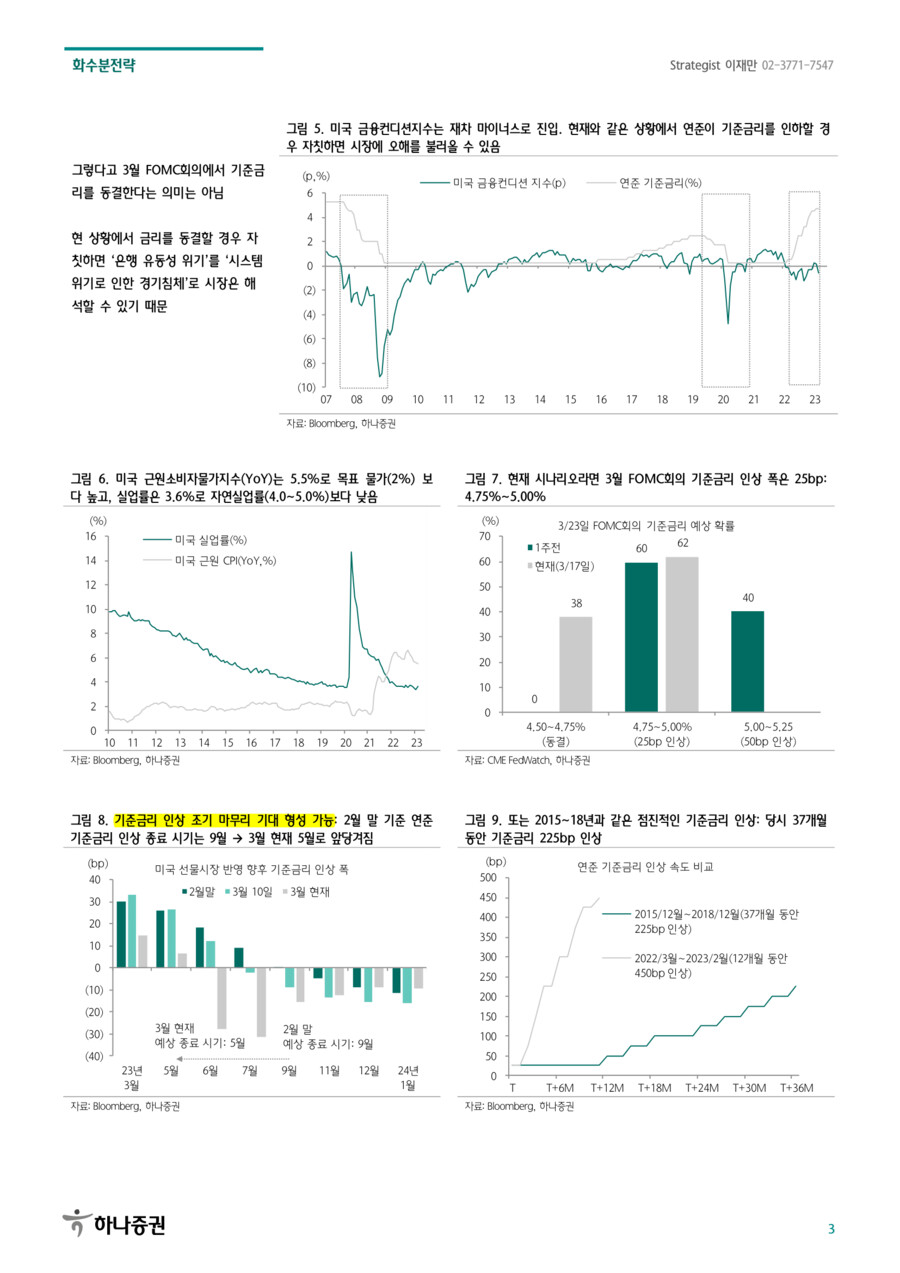

그렇다고 3/23일(한국시간) FOMC회의에서 기준금리를 동결한다는 의미는 아니다. 현 상황에서 금리를 동결할 경우 자칫하면 ‘은행 유동성 위기’를 ‘시스템 위기로 인한 경기침체’로 시장은 해석할 수 있기에 25bp 인상 선에서 타협할 가능성이 높다.

이러한 시나리오대로 간다면, 기준금리 인상의 조기 종료(2월 말 예상 시기 9월→ 3월 현재 예상 시기는 5월로 앞당겨짐) 또는 점진적 인상(2015년~18년 225bp 인상, 2022~23년 450bp 인상) 방향으로 통화정책 경로 변화를 기대할 수 있다. 주식시장은 두개의 선택지가 있다.

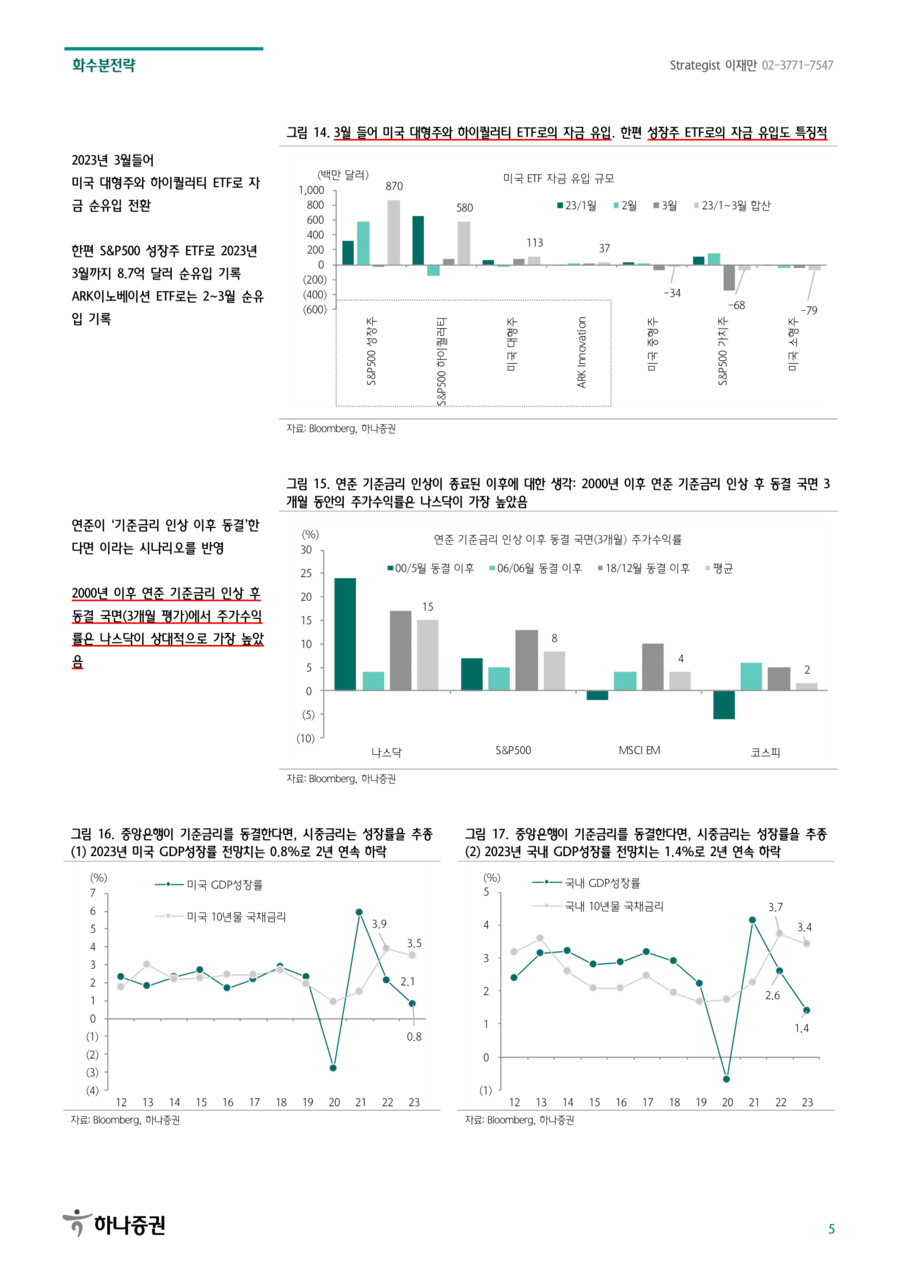

우선 ① 미국 시중은행의 기업 대출이 증가하기는 어려울 것이고, 보수적인 대출 태도를 유지할 가능성도 높다. 이자보상배율(영업이익/금융비용), 잉여현금비율(잉여현금/부채) 등과 같은 재무건전성 지표를 보다 엄격히 적용할 것이다. 주식시장도 대형주와 하이퀄러티 기업에 대한 선호도가 높아지게 된다. 3월 들어 미국 대형주와 하이퀄러티 ETF로 자금이 유입되는 배경이다.

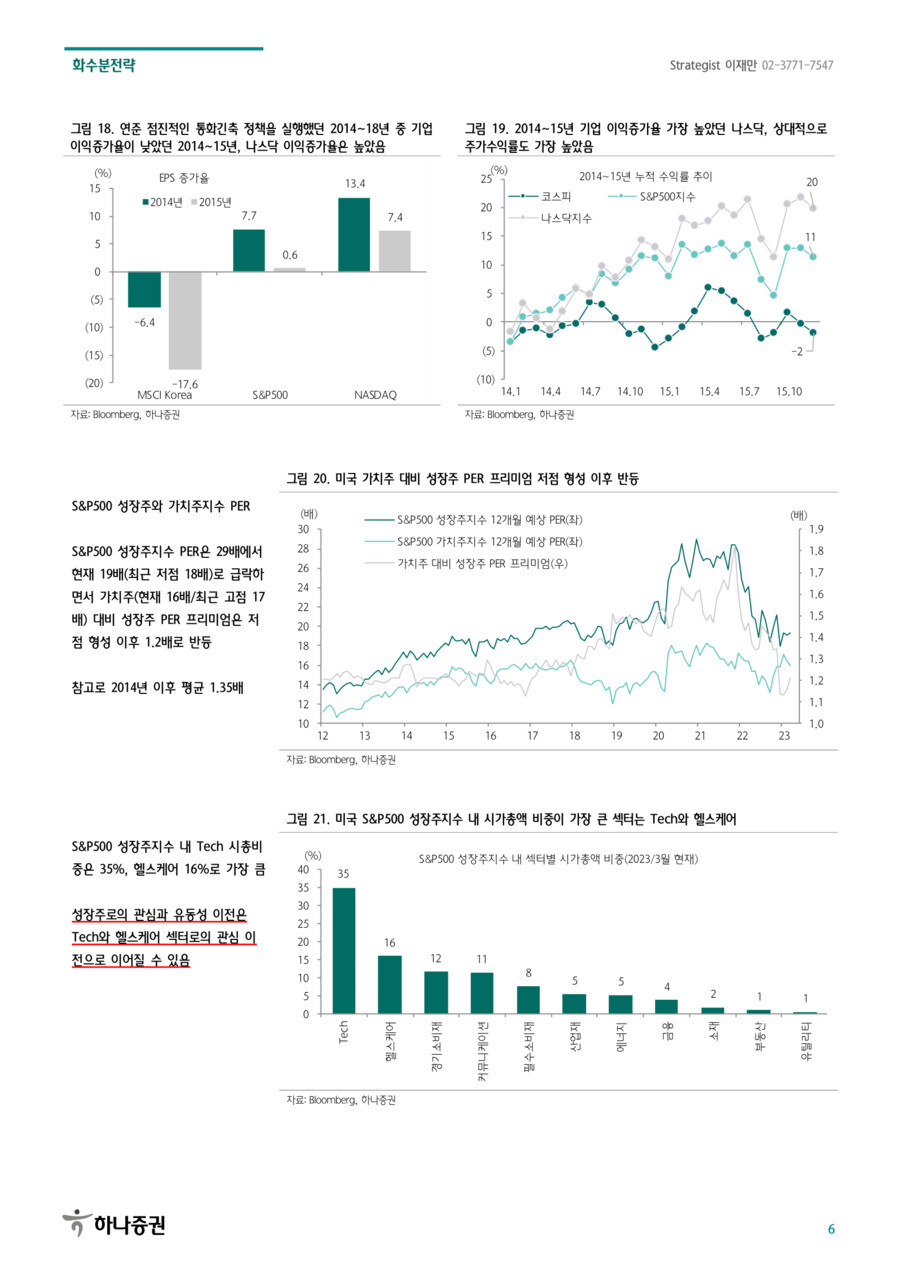

한편 ② S&P500성장주와 ARK ETF로도 자금이 유입되고 있는 상황이다. 이는 연준이 ‘기준금리 인상 이후 동결’한다면 이라는 시나리오를 반영한 결과다. 2000년 이후 연준 기준금리 인상 후 동결 국면(3개월 평가)에서 주가수익률은 나스닥이 상대적으로 가장 높았다. 기준금리 인상이 마무리되면, 시중금리는 결국 성장률을 반영해 하락할 것이라는 생각, 그래서 성장률이 높은 기업의 주가 프리미엄은 높아질 것이라는 결론으로 이어진다. 2014~18년 연준의 점진적인 긴축통화 정책 진행 국면 중에서 2014~15년과 같이 기업 이익증가율이 낮았던 시기에 나스닥과 같이 상대적으로 이익 증가율이 높은 지수의 주가수익률이 가장 높았다.

▶ S&P500 성장주지수 내 Tech와 헬스케어 섹터의 시총 비중이 가장 크다. 한편 Tech와 헬스케어 섹터의 부채비율은 꾸준히 낮아졌고, Tech와 헬스케어의 이자보상 배율과 잉여현금비율은 여타 섹터들과 비교 시 월등히 높은 수준이다. 성장주에 편입된 하이퀄러티 기업들이기도 하다.

▶ 국내 Tech H/W(반도체와 하드웨어)와 헬스케어는 미국 Tech와 헬스케어 주가와 여전히 높은 수준의 상관계수를 유지하고 있다. 그러나 이건 어디까지나 (단기) 주가 측면이다.

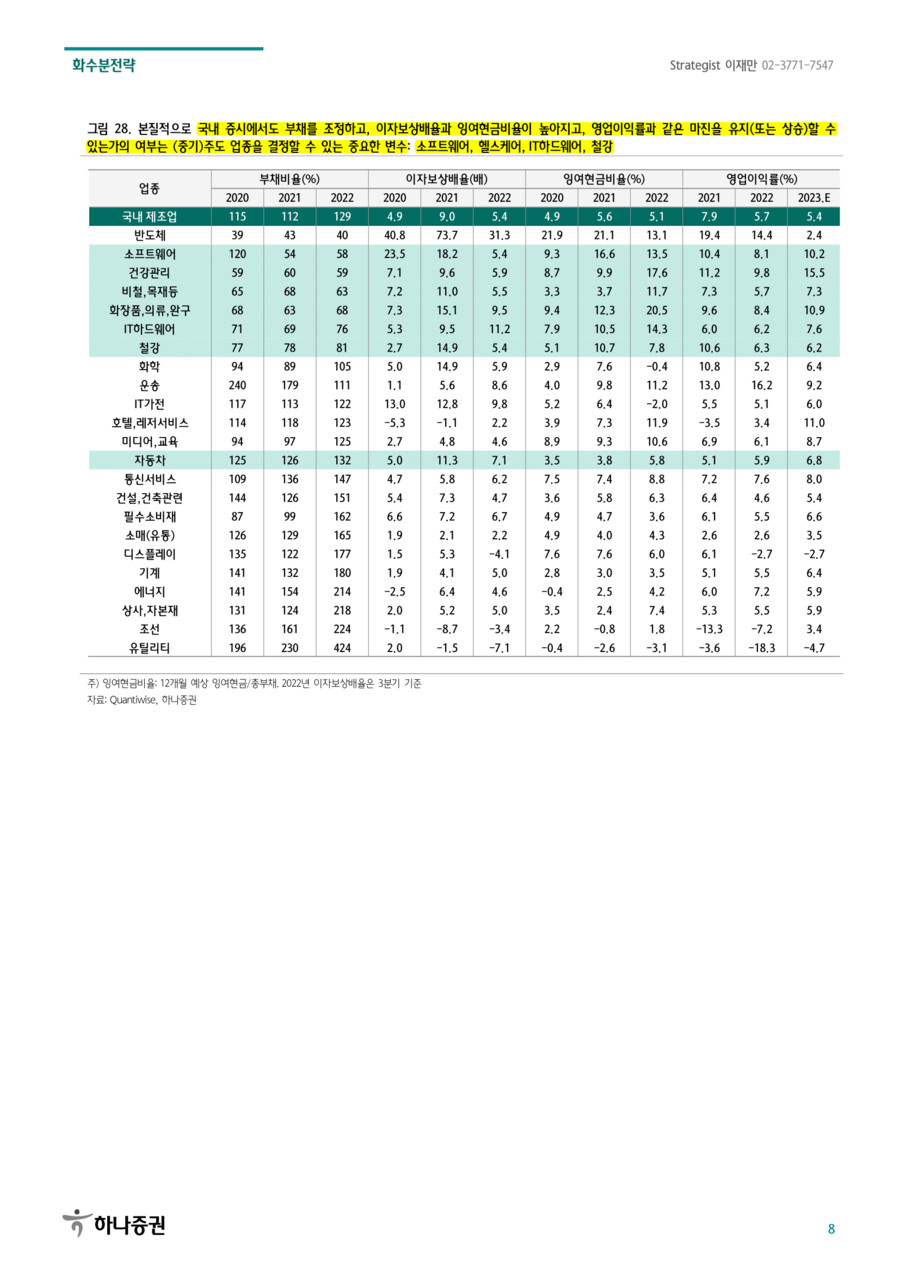

▶ 본질적으로 국내 증시에서도 부채를 조정하고, 이자보상배율과 잉여현금비율이 높아지고, 영업이익률과 같은 마진을 유지(또는 상승)할 수 있는가의 여부는 (중기) 주도 업종을 결정할 수 있는 중요한 변수다(본문 그림 28 참고).