-

[퀀트] (하나증권) 숏이 통하지 않는 시장2023.06.13 PM 11:01

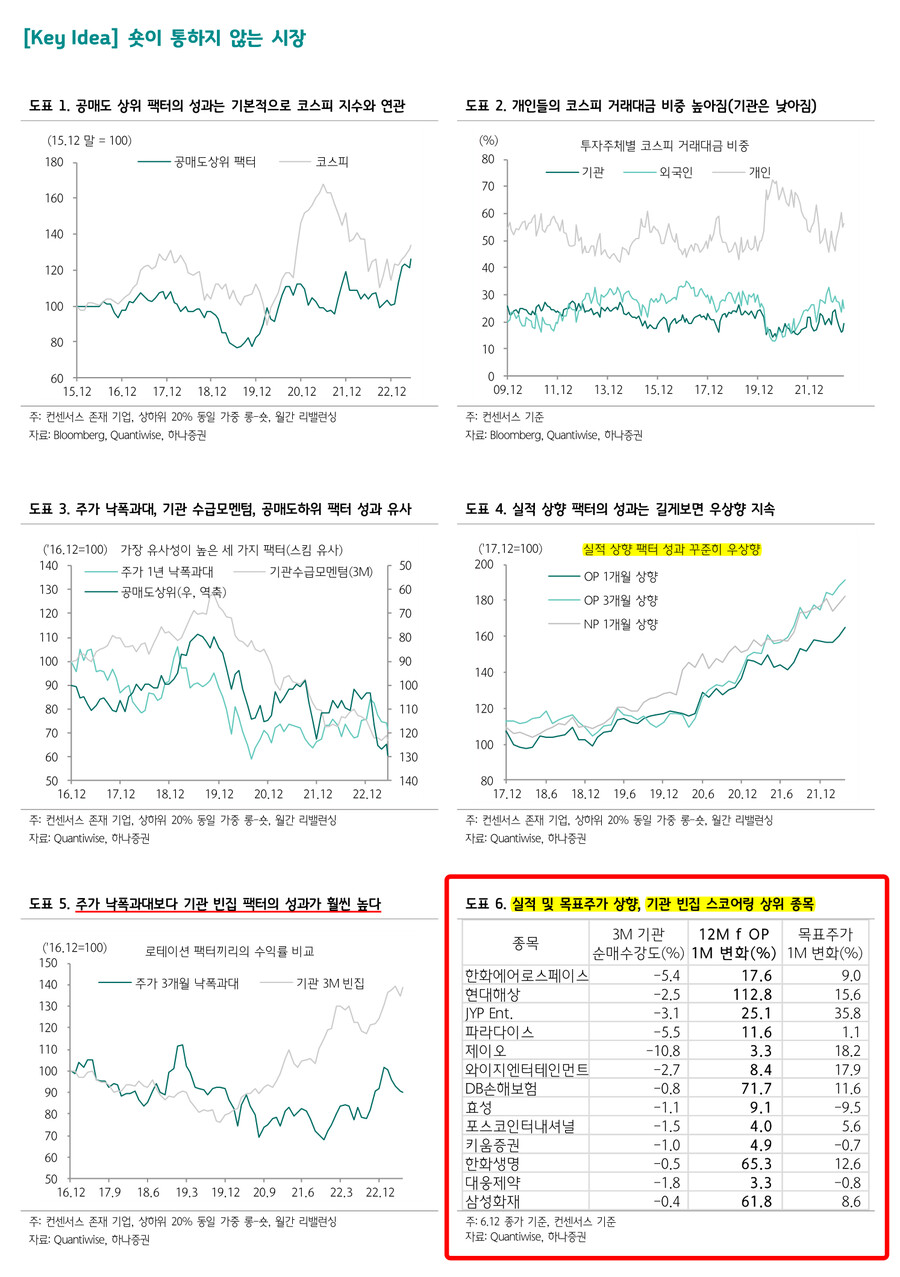

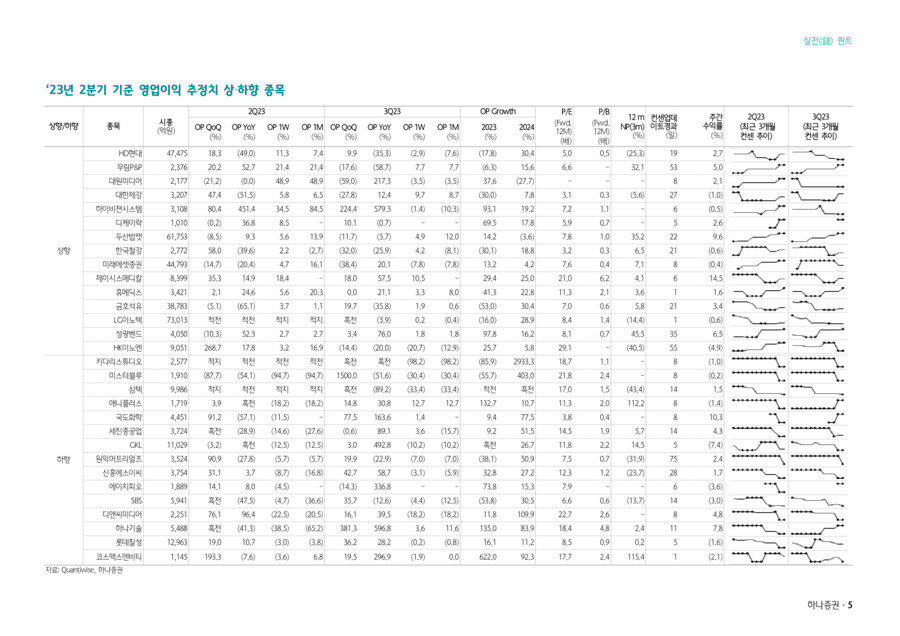

▲ 코스피 실적 상향으로 지수 급등세, 개인 수급 비중 증가 영향

- 올해 공매도 상위 팩터는 매우 강한 성과 시현. 시총대비 공매도 잔고 비율이 높은 종목군의 성과가 상대적으로 높은 시장. 주가 하락에 대한 공매도 베팅이 들어맞지 않고 있다는 것

- 가장 큰 이유는 1) 생각보다 강한 지수 상승세. 어떤 스킴이든 롱-숏 전략은 지수의 변동성이 낮을 때 유리. 최근과 같은 박스권 이탈의 지수 상승세는 부담

- 공매도 상위 팩터 성과는 코스피 지수 변화율과의 상관계수가 가장 높은 편. 지수의 강한 상승세는 종목별 롱, 숏 포지션에 모두 악영향. 특히 숏커버를 야기한다는 점은 일반적인 상식

- 2) 개인들의 대형주에 대한 거래 비중 증가 이유. 개인들은 코스피에 거래 비중을 늘렸음

- 코로나 이전 평균 50% 수준인 개인들의 코스피 거래대금 비중은 '20년 8월 73%(최고치)를 기록. 최근 과거 평균보다 높은 56% 수준. 코스닥의 개인 거래대금 비중은 평균 90% 수준이었지만 최근에는 81%까지 낮아짐

- 롱 온니 위주인 개인들의 투자가 코스피 시총 상위 종목군으로 옮겨가면서, 외인 및 기관들의 숏 베팅에 수급적으로 영향

- 점차 정보의 비대칭성이 크게 해소되며 코스피 대형주가 더 이상 기관 및 외인의 점유물이 아니라는 함의

▲ 주가 상승한 종목을 공매도하는 기존 스킴은 통계적으로 맞지 않아…

- 3) 공매도잔고 하위 (상위 반대) 스타일과 주가 1년 낙폭과대, 기관 수급모멘텀 팩터의 성과도 유사. 기관 매수 종목과 공매도 잔고가 낮은 종목, 주가 낙폭과대 종목군이 공통분모가 많다는 것

- 각 팩터가 100% 독립적이지는 않지만, 필자의 추측으로는 종목별 1년 주가 낙폭과대라는 정보를 공매도(외인, 기관) 및 기관 투자자들이 많이 활용하고 있다는 판단

- 문제는 주가 낙폭과대 팩터가 옛날만큼 워킹하고 있지 않다는 것. 대표적인 로테이션 팩터인 주가 낙폭과대와 기관 수급 빈집 팩터의 성과는 '20년부터 괴리

- 한편, 실적 상향 팩터는 중장기적으로 꾸준한 성과 시현, 적어도 컨센서스 상향 및 호실적 발표의 이유로 주가가 상승했다면, 그것이 ‘Sell’의 신호는 아니라는 판단

- 결국, 실적 상향 여부와 기관 수급이 덜 유입된 정도를 판단하는 것이 가장 이상적. 주가 차트를 보는 운용보다는 차라리 기관 수급의 그래프를 보는 것이 수익률 측면에서 더 유리하다는 판단

-실적 및 목표주가 상향, 기관 빈집 스코어링 상위 종목 : 한화에어로스페이스, 현대해상, JYP Ent., 파라다이스, 제이오, 와이지엔터테인먼트, DB손해보험, 효성, 포스코인터내셔널, 키움증권, 한화생명, 대웅제약, 삼성화재

- 하나증권 Analyst 이경수 -

user error : Error. B.