-

[월가 아재] 40주간의 시황일주 - 18주차: 현재 시장을 움직이는 3가지 요인 및 대응 전략2023.07.07 AM 12:30

1) 2023년 하반기 금융시장 관전 포인트

① 자금은 미국으로 흐른다

● 연준의 금리 인상 기조 장기화 → 부채비율 높은 타국은 약한 고리

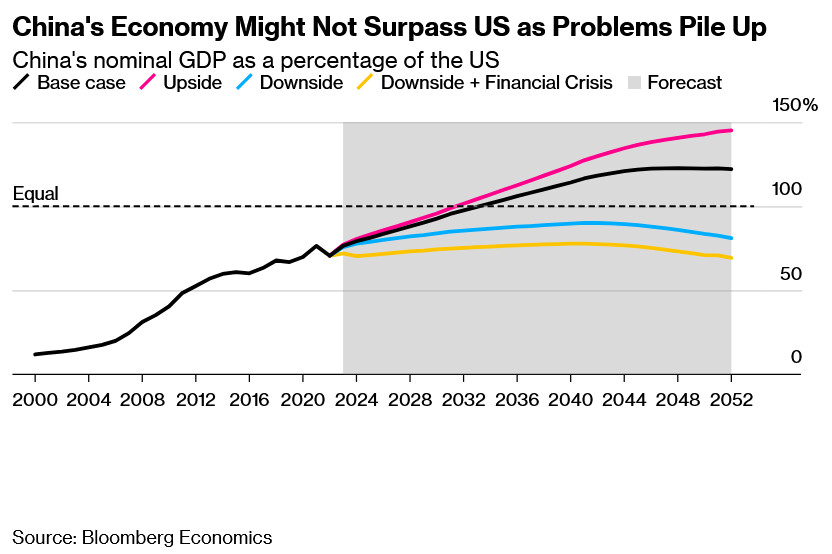

● 미중 패권전쟁의 프레임

중국 인민은행(PBOC), LPR 대출우대금리 0.1% 인하 → 일주일 후 파월 강경 발언

2015~2016년 연준 긴축 때문에 중국 위안화 위기가 터지자 긴축을 잠시 멈췄던 옐런 의장과 대조적인 모습

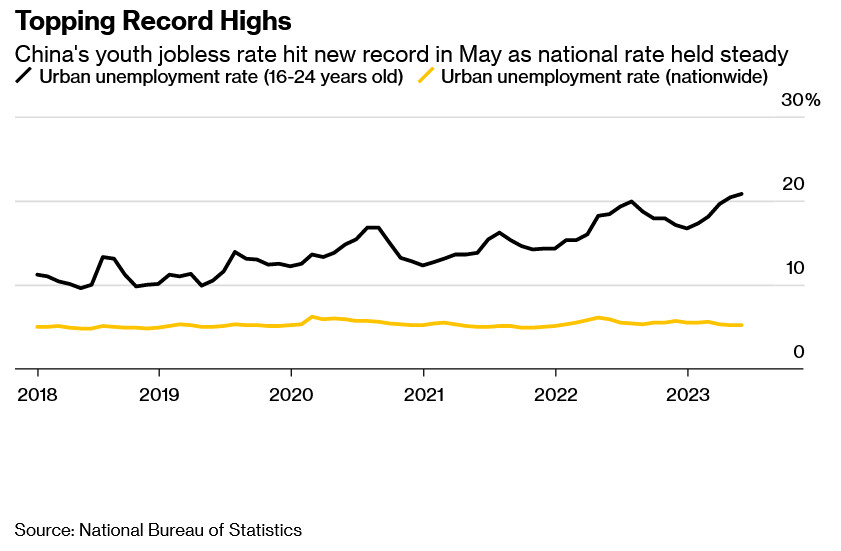

중국 청년실업률 두달 연속 20% 대 → 사회 불안 가중, 시진핑 정권에 치명적인 사건이 터질수도

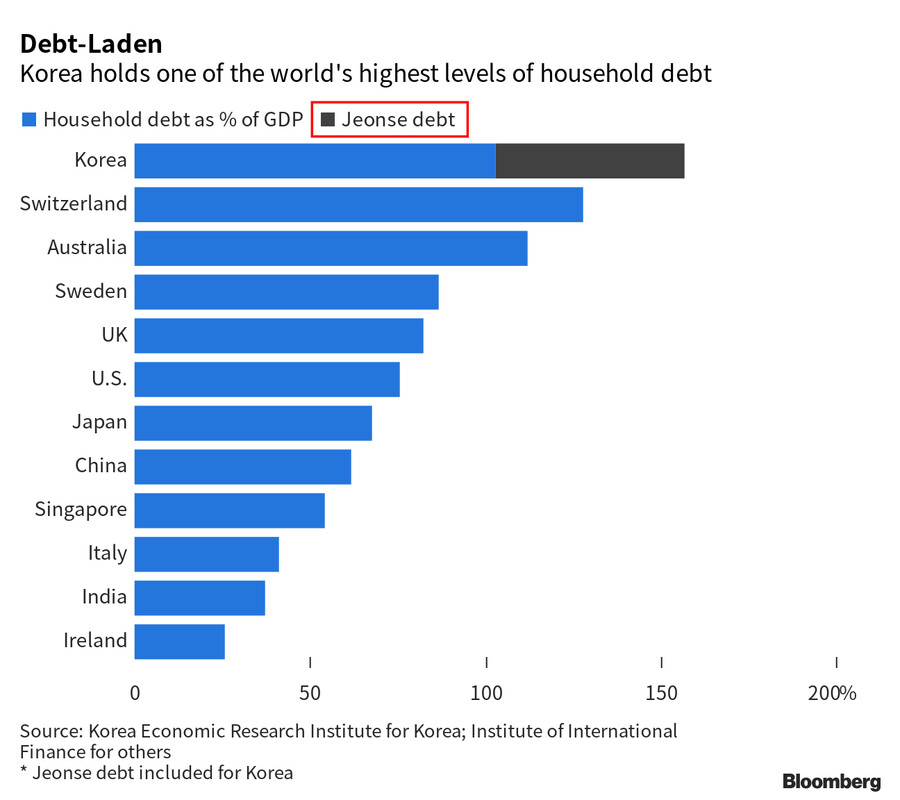

● 대한민국

GDP 대비 가계부채 세계 Top 3

16개월 연속 무역 적자 → 지난 달 흑자 전환은 수입 감소 때문

부동산 PF 부실 문제, 금융권 연체율 상승(feat. 새마을금고)

연준이 고금리 기조를 이어간다면 한국도 한두 차례 금리 인상을 더 할 수밖에 없고 이는 국내 금융시스템에 상당한 과부하를 줄 수도 있음

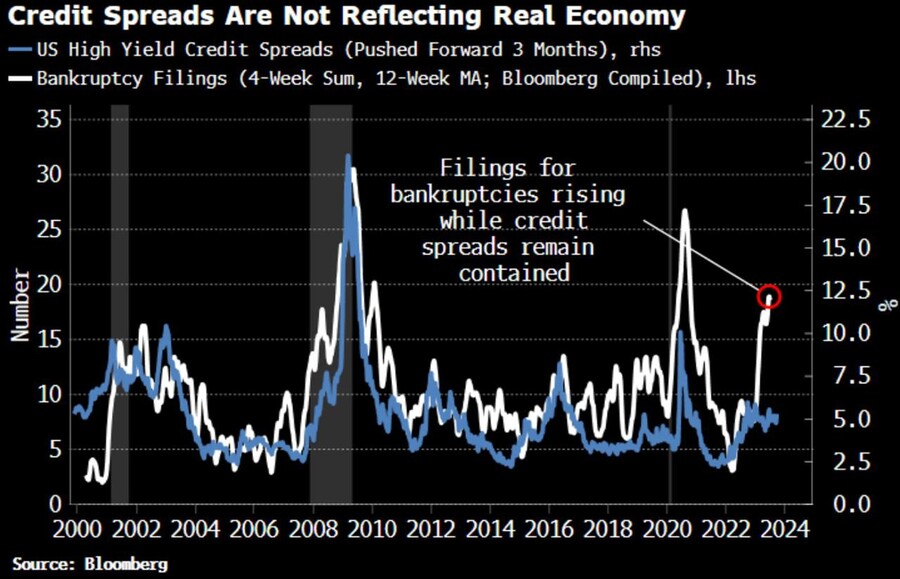

② 정크본드 시장을 주시하라

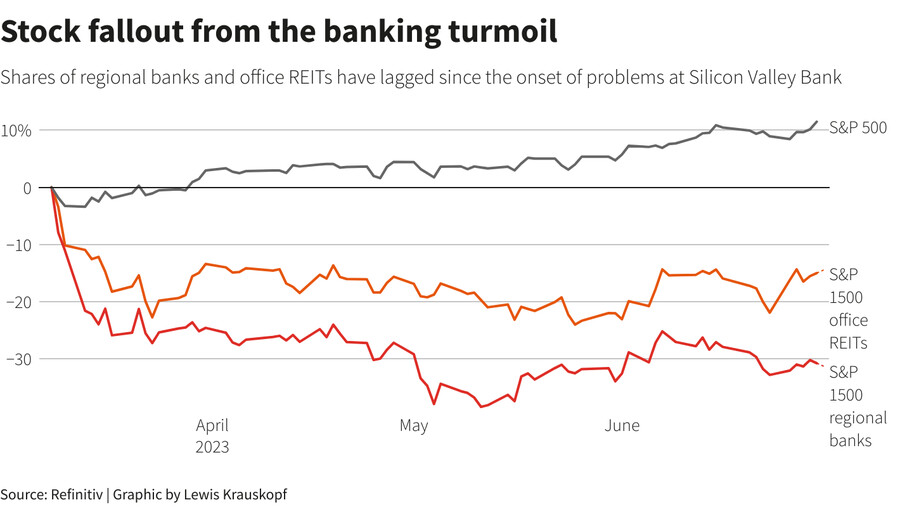

● 빅테크의 선전 속에, 중소기업/정크본드가 약한 고리

금리 인상이 이어진다면 쌓아둔 현금이 많고 자금 조달 창구도 많은 빅테크는 괜찮겠지만 약한 고리인 중소기업이 먼저 터지기 시작할 것

● BBB 이상이 투자적격등급 우량회사채, BB이하 정크본드

● 2018년 당시 우량회사채 중 BBB 비율이 절반 이상

신용환경 악화되면 대규모 강등 사태 (BBB → BB)

2020년 코로나 사태 당시 회사채 등급 강등이 이슈가 됨 → 유동성 펌핑, 제로 금리로 무마

하지만 지금은 고금리/양적긴축 중이고 인플레는 연준의 목표치인 2%로 내려오지 않은 상황

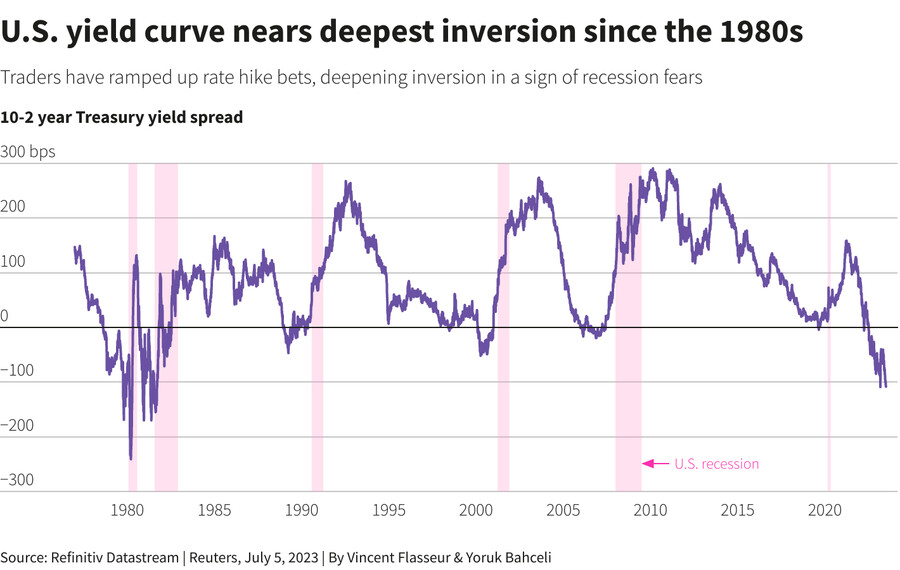

● 대출 사이드 : 장단기 금리차 80년대 이후 최악

은행 대출도 점점 보수적으로 변할 수밖에 없음

기업들 입장에서는 유동성이 빠지고 채권시장에서 자금조달 비용은 비싸지고 은행들도 대출을 꺼리니 매우 어려운 상황

● 본인 포트폴리오 주식의 부채비율, 이자보상비율 체크할 것!

애플처럼 현금을 많이 쌓은 기업은 유리하고 부채 비율이 높은 기업은 힘든 시기를 거칠 것

고금리가 지속되어 정크본드 시장/중소기업/신용등급이 낮은 기업들의 부도율이 올라가면 연준은 선택의 순간에 직면할 것 (인플레 vs 금융안정)

지난 15년 동안 Fed풋에 길들여진 시장은 오히려 환호할 수도 있음

문제는 지난 15년간 없었던 인플레 문제가 지금은 생겼다는 것

따라서 인플레와 부채 문제의 역학을 잘 살펴야 할 것

2) 2023년 하반기 대응 전략

투자 매수/매도 추천 X

1) 달러 정기 예금 90% → 4.77% 이상의 이자율 + 한국 금융 리스크에 따른 환율 추가 상승 가능성

위기가 터지지 않는 이상 연준은 피봇을 하지 않을 것 (달러 강세 환경 지속)

위기가 터지면 달러는 일시적으로 급강세를 보인 후 하락할 것이기 때문에 그때 달러를 매도하거나 골드를 매수

연준이 인플레를 잡으면서 경기침체도 없는 상황이 된다면 달러 강세없이 약세 전환하여 환차손을 볼 수도 있음

그럴 경우 달러 약세는 점진적일 것이기 때문에 그로 인한 손해가 이자 수익을 압도하지는 않을 것

2) 골드 8% → 달러 약세에 따른 환차손에 대한 방어 (골드는 실질 금리와 역의 상관 관계)

연준이 금리 인상하고 인플레가 더 잦아들면 골드는 단기적으로 더 하락할 것 (실질 금리 상승)

연준 피봇 시점에 인플레가 다시 고개를 들면 골드 상승에 가장 이상적인 환경 (실질 금리 하락)

이번 하반기에 골드가 $1800대로 내려오면 조금씩 매집을 시작할 것

인플레가 조금씩이나마 하항세이고 연준은 금리를 연말까지 올리겠다고 밝히는 상황이라 매집할 시간은 충분하다는 판단

3) KOSPI 풋옵션 1~2% (장기)

미국의 고용지표는 매우 강건, 자국중심주의 정책으로 전세계 달러와 일자리를 미국으로 소환하는 중

그래서 주식에 투자한다면 미국 주식을 매수해야 할 것 ↔ 반대로 숏은 약한 고리인 KOSPI

9월~12월 만기 풋옵션 → 만기가 다가오면 내년 만기까지 롤오버

KOSPI 변동성 지수는 COVID 시장 체제 하 최저치 → 옵션 프리미엄이 싸다는 의미

● 최악의 시나리오 : -2% ~ +1%

마일드한 경기 침체, 연준의 피봇 → 달러 약세에 따른 환차손

중국 경기회복, 한국 가계부채 문제 원만하게 해결 → 코스피 풋옵션은 수익 없이 만기

달러 정기예금 이자 5% 환차손 3~5% - 코스피 프리미엄 1~2% 손실

● 최상의 시나리오 : +17~29%

금융불안 → 원달러 환율 상승, 코스피 하락장 → 코스피 풋옵션 손익비 1:7

정기예금 이자 5% + 환차익 5~10% + 코스피 풋옵션 7~14%

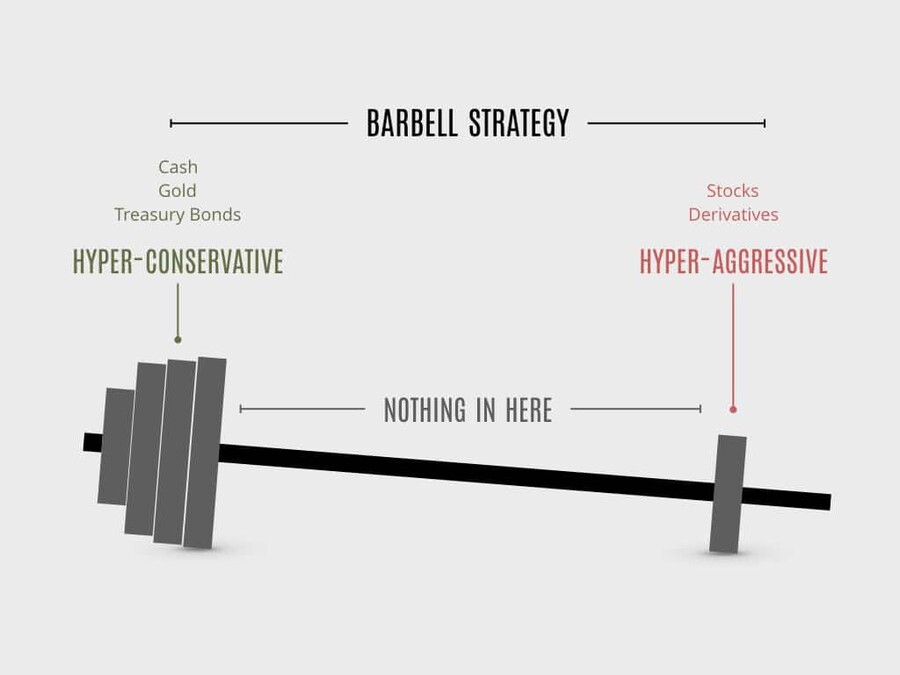

● 바벨 전략 : 가장 안전한 상품 + 가장 위험한 상품의 조합

가장 안전한 상품 중 하나인 예금에 대부분의 자금을 넣고 가장 위험한 상품 중 하나인 풋옵션에 소액을 베팅

여러 다양한 투자 옵션을 고려해봤을 때 이러한 바벨 전략이 리스크 대비 수익률이 가장 높다고 생각

물론 금융 시장이 항상 내 생각대로 흘러가지는 않음

● 최악의 시나리오는 단순히 -2%가 아니라, 주가 상승에 따른 기회비용을 고려하면 -10%, -15%의 초과 손실일 것

● 세상에 공짜는 없다 : 본인이 감당할 수 있는 리스크 예산 속에서 가장 높은 리스크 대비 수익을 꾸준히 추구

그에 따른 결과는 수용

user error : Error. B.