-

[전략/인뎁스] (한화투자증권) 순환매는 좋은 선택이 아니다2023.07.07 PM 07:13

지금 순환매는 좋은 선택이 아니다. 주도 업종 안에서 중소형주 비중을 늘리는게 더 낫다.

성장, 투자의 성공

국내외 성장률이 하락하고 있어서 성장주에 대한 선호가 계속될 것이다. 지금 주식시장은 한 가지 기준으로 성장주를 정의하고 있다. 지난 수년 동안 집행한 투자가 성공할 것인지다. 반도체, 배터리가 시장을 주도하는 이유도 지난 수년 간의 투자가 이익으로 돌아올 확률이 높아졌다고 보기 때문이다.

대형주의 성공이 중소형주의 성공으로

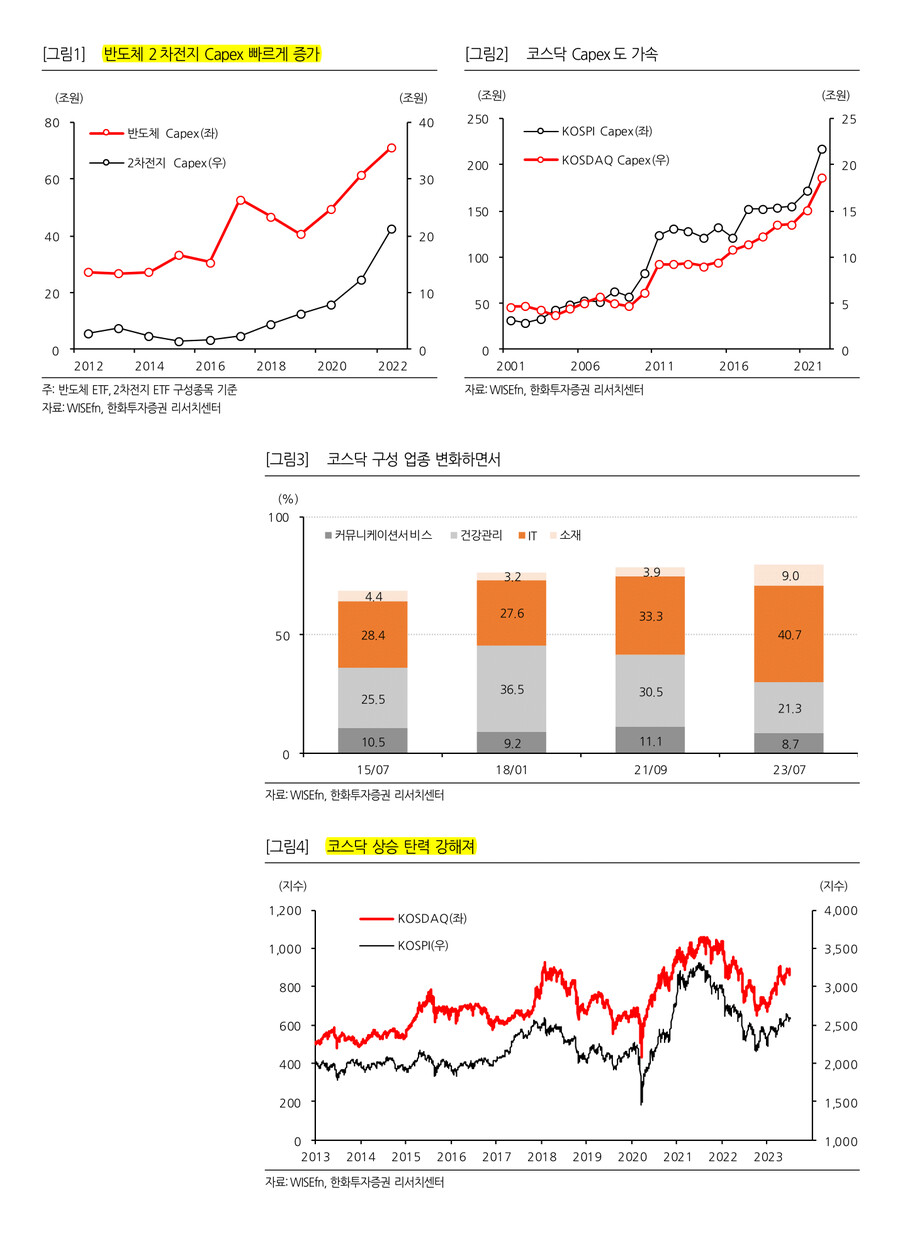

상반기 대형주의 성공은 하반기 중소형주의 성공 확률을 높여주고 있다고 생각한다. 대형주와 중소형주의 연결고리는 Capex와 지수 구성이다. KOSPI 기업들의 투자가 본격적으로 늘어난 건 2017년부터다. 이때부터 코스닥 기업들도 투자에 속도를 내기 시작했다. 최근 코스닥지수의 상승 속도가 KOSPI보다 빠른 건 업종 구성을 반영한다. 코스닥지수는 2015년만 해도 헬스케어, IT의 비중이 높았지만 IT가 40.7%, 2차전지 소재를 포함하는 소재가 9.0%까지 상승했다.

정책이 성장을 가속

여기에 정책이 더해졌다. 현 정부도 지난 정부에 이어 소재, 부품, 장비 국산화를 추진하고 있다. 산업통상자원부는 글로벌 공급망에서 주요 기업이 될 것으로 기대되는 기업들을 소부장 으뜸기업에 선정하고 지원한다. 투자자들이 종목을 선정하는데 힌트가 될 수 있다고 생각한다. 지정된 66개사 중 상장 기업은 42개이고 이들의 주가는 코스닥 지수를 아웃퍼폼하고 있다.

- 한화투자증권 Strategist 박승영 -

성장 = 투자의 성공

지금 순환매는 좋은 선택이 아니다. 주도 업종 안에서 중소형주 비중을 늘리는 게 더 낫다.

상반기 KOSPI는 14.7% 상승했지만 하부 산업 49개 가운데 KOSPI를 아웃퍼폼한 업종은 17개에 불과했다. 반도체, 배터리, 자동차처럼 시가총액 비중이 높은 업종들이 올라서 주가지수를 끌어올렸다. 화장품, 유통 등은 마이너스였다.

국내외 성장률이 하락하고 있어서 성장주에 대한 선호는 계속될 것이다. 그리고 지금 주식시장은 한 가지 기준으로 성장주를 정의하고 있다고 생각한다. 지난 수년 동안 집행한 투자가 성공할 것인지다. 한 예로 특정 유통주와 미디어주의 부진은 코로나 기간 집행한 투자가 기대와 달리 성공적이지 못하다는 판단이 작용하는 것으로 보인다. 당시엔 금리도 낮아서 부채로 자금을 조달하기도 쉬었다. 주가가 크게 내렸지만 EV(Enterprise Value)는 크게 달라지지 않았다. (기업 가치 = 시가 총액 + 총차입금 - 현금성 자산)

반도체, 배터리의 주가가 오른 이유도 지난 수년 간의 투자가 이익으로 돌아올 확률이 높아졌다고 보기 때문이다. 반도체는 AI 붐, 배터리는 전기차 판매가 투자 성공의 사전 확률로 받아들여지고 있다.

그리고 상반기 대형주의 성공은 하반기 중소형주의 성공 확률을 높여주고 있다고 생각한다.

대형주와 중소형주의 연결고리는 Capex와 지수 구성이다. 호황이어도 산업의 앵커 기업이 투자를 늘리지 않으면 중견, 중소 기업들은 낙수효과를 기대할 수 없다. 또 대형주 지수와 중소형주지수의 업종 구성이 다르면 무관하게 움직이는 것처럼 보이기도 한다.

KOSPI 기업들의 투자가 본격적으로 늘어난 건 2017년부터다. 반도체에서 시작해 2차 전지로 이어졌고 2020~21년엔 연관 산업들로 확산됐다. 이때부터 코스닥 기업들도 투자에 속도를 내기 시작했다.

최근 코스닥지수의 상승 속도가 KOSPI보다 빠른데 업종 구성을 반영하는 것이라고 생각한다. 코스닥지수는 2015년만 해도 헬스케어, IT의 비중이 높았지만 2022년에 조정을 겪으면서 헬스케어 비중은 21.3%로 낮아졌고 IT가 40.7%, 2차전지 소재를 포함하는 소재가 9.0%까지 상승했다. IT, 2차전지 비중이 KOSPI보다 높다. 특히 소비재 비중이 낮아서 지수가 오를 때 가볍다.

정책, 소부장 성장을 가속

여기에 정책이 더해졌다.

현 정부도 지난 정부와 마찬가지로 소재, 부품, 장비 국산화 정책을 추진하고 있다. 대한민국 정도의 경제 규모를 가진 선진국에서 정책이 새로운 공급을 창출하긴 어렵다. 다만 흐름을 가속화하는 역할은 할 수 있다.

국내 기업들은 오래 전부터 국산화를 진행하고 있었다. 소재, 부품, 장비의 국내 생산금액은 2012년 6,942억달러에서 2021년 8,965억달러로 29.1% 늘었다. 같은 기간 소부장 수입액은 1,875억달러에서 2,483억달러로 32.3% 증가했다.

경제 규모가 커지며 수입도 같이 늘어난 것처럼 보일 수 있지만 이 기간 일본으로부터 수입 비중은 23.8%에서 15.0%로 낮아졌고, 중국 비중은 24.9%에서 29.9%로 높아졌다. 고부가가치 품목은 국산화하고 저부가가치 품목은 중국 등 저임금 국가에서 수입한 결과로 추측된다.

한국의 산업 구조는 원료를 수입해서 고부가가치화한 뒤 수출하는 것이다. 그래서 중간 단계가 길수록 즉, 제조업 밸류체인에서 한국 기업들이 점유하는 부분이 많을수록 돈을 더 번다.

그래서 소재, 부품, 장비 중에서도 국내에서 부가가치를 더할 수 있는 부품이 소재보다 국산화가 빠르다. 지난 2012년부터 2021년까지 10년 동안 소재의 국내 생산은 12.9% 증가했고 수입은 21.1% 늘었다. 같은 기간 부품의 국내 생산은 39.7% 늘었고 수입은 32.7% 증가했다.

장비는 규모가 부품의 10분의 1 수준으로 작아 국내에서 대량 생산하는 메리트가 아직은 작다. 국내 생산이 67.5% 늘었고 수입은 68.6% 증가했다. 단 일본으로부터 수입은 22.7% 늘어나는데 그쳐 장비에서도 국산화는 고부가가치 품목 중심으로 진행 중임을 알 수 있다.

소부장, 중소형의 알파 소스

그러면 중소형주 투자자들 입장에선 어떤 기업들이 성과를 냈고 앞으로 낼 것인지가 중요하다. 정책이 성과를 내기까진 시간이 걸린다. 더군다나 창업 기업이라면 성과를 내고 IPO등을 통해 주식시장에 등장하기까지 더 긴 시간이 필요하다.

산업통상자원부는 글로벌 공급망에서 주요 기업이 될 것으로 기대되는 기업들을 소부장 으뜸 기업에 선정하고 지원한다. 투자자들이 종목을 선정하는데 힌트가 될 수 있다고 생각한다. 2021년 1월에 1기, 22개사를 지정한 이후 2022년 1월에 2기 21개사, 2023년 3월에 3기, 23개사가 지정됐다.

지정된 날부터 현재까지 동일가중 기준 수익률을 계산해 보면 살펴보면 1기는 36%로 코스닥지수 수익률 -9%를 45%p 아웃퍼폼했다. 2기는 -2%로 7%p, 3기는 18%로 10%p 각각 아웃퍼폼했다. 66개사 중 상장 기업은 42개이고 업종으로 구분하면 IT가 26개, 기계 5개, 소재 4개, 경기소비재 4개다. 소부장은 중소형주의 알파 소스가 돼가고 있는 것으로 보인다.

국내 주식시장이 실적발표 시즌을 앞두고 조정을 받고 있다. 실적에 대한 민감도는 대형주가 중소형주에 비해 크다. 중소형주는 성장성에 더 초점이 맞춰진다. 둔화 중인 국내외 경제여건을 감안했을 때 성장주에 대한 선호는 점차 높아질 것으로 예상한다. 주도 업종 안에서 성장성이 높은 중소형주로 대응하는 것이 좋아 보인다.