-

[IT | 기술] 글로벌 반도체 포트폴리오 변화 : 왜 TSMC와 ASML을 팔았나? (feat. 삼성전자, SK하이닉스)2023.08.13 PM 09:04

출처 : 미래에셋 서병수 연구원님 블로그

안녕하세요. 이 글에서는 작년 하반기부터 본격화되고 있는 글로벌 반도체 상황의 변화와 그에 따른 글로벌 반도체 포트폴리오 내에서의 변화 필요성을 언급하려고 합니다.

그 과정에서 제목에서 언급한 것처럼, 개인적으로 몇년간 보유하던 반도체 포트폴리오에서 비중 1위와 2위의 TSMC와 ASML을 정리한 이유와 매수하지는 않았지만 삼성전자와 SK하이닉스에 대해 긍정적인 시각을 가지게 된 이유도 간단히 언급하고자 합니다.

반도체는 끊임없이 혁신을 제시하는 회사가 그 산업의 파이를 키워가면서 그 수혜의 대부분의 독식하는 시장입니다. 과거 인텔은 그 유명한 무어의 법칙으로 시장을 선도하면서 그 과실을 독점했고, 그 이후에는 삼성전자가 황의 법칙을 통해 시장의 주도권을 장악하면서 세계 최고의 반도체 업체로 도약했습니다.

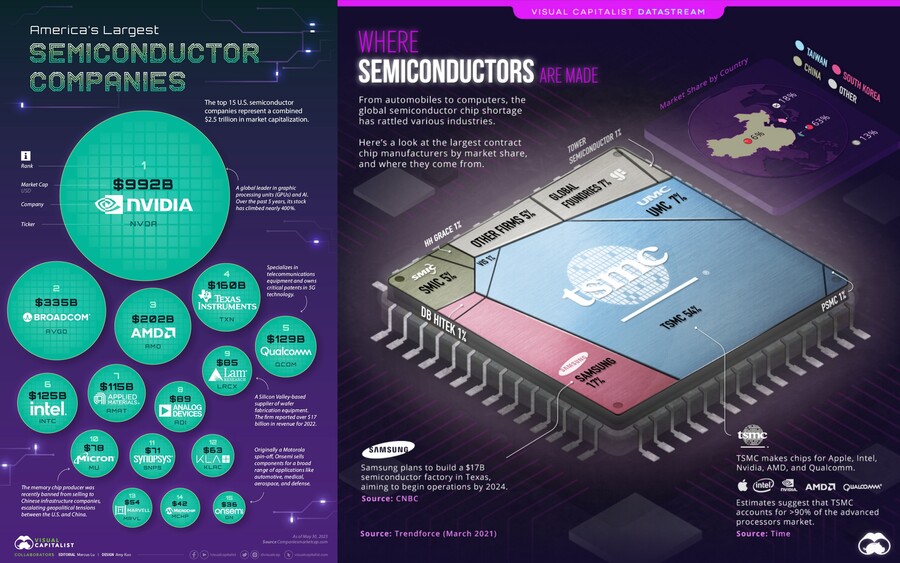

하지만 지난 5~10년 남짓한 기간동안 반도체 시장의 변화를 주도한 것은 이 두 기업이 아닌 애플(모바일 AP), TSMC(파운드리), 엔비디아(AI가속기, 클라우드 반도체), ARM(저전력 기반으로 모바일 CPU를 넘어 클라우드 CPU), 아마존/구글과 같은 클라우드인프라서비스(클라우드 확산을 통해 신규 반도체 시장 개척을 넘어 클라우드 내에서 기존 반도체 대신 자체적으로 설계한 ASIC 반도체를 사용하거나 D램 반도체 사용을 최소화하는 소프트웨어 역량을 개발) 회사들입니다. 즉 반도체 시장의 혁신이 모바일, 파운드리, 클라우드에서 나타났고, 기존 반도체 시장의 강자인 인텔과 삼성전자는 이런 변화에서 한발 떨어져 있었습니다.

이 중 TSMC에 대해 보다 자세히 설명할 필요가 있습니다. TSMC의 파운드리 역량이 기존 종합반도체 회사인 인텔이나 삼성전자의 생산 경쟁력을 추월하지 못했다면 이런 반도체 혁신이 이뤄질 수 없었던 데다가, 공정 경쟁력에서 강점을 가진 한국의 삼성전자와 가장 많이 경쟁하는 회사이기 때문입니다.

TSMC는 한때 삼성전자가 납품하던 애플의 AP 시장을 독점한 뒤 파운드리 점유율에서 압도적으로 앞섰습니다. 이 과정에서 반도체 장비회사, 반도체 설계, 반도체 디자인하우스, 후공정패키징 등 다양한 반도체 회사들과 협업하는 생태계를 성공적으로 구축면서 삼성전자와 격차를 더욱 벌렸습니다. TSMC가 10나노 이하 미세화 공정에서 ASML와 함께 개발하면서 ASML의 EUV 장비를 우선적으로 공급받거나 TSMC의 Open Innovation Platform(이하 OIP)을 기반으로 펩리스 업체들에 최적화된 생산을 효과적으로 제공한 것이 대표적인 사례들입니다. 이는 마치 애플이나 구글이 앱스토어라는 생태계를 구축하면서 보다 효과적으로 모바일 시장을 제패한 것과 비슷합니다.

사실 앞서 언급한 최근 반도체 시장을 주도한 회사들은 이런 글로벌 협업에 기반한 생태계 구축에 강점을 가지고 반도체 시장을 장악했습니다. 애플, 엔비디아, ARM, 클라우드 인프라서비스 회사들을 하나씩 설명하면 다음과 같습니다.

애플은 TSMC의 생산능력과 ARM의 IP 등을 종합적으로 활용해 세계 최고의 반도체인 M1 반도체를 만들 수 있었습니다. 사족으로 애플은 핵심사업인 스마트폰에서도 반도체와 디스플레이 등 핵심 부품의 조달과 생산을 내재화한 삼성전자와 달리 글로벌 밸류체인 생태계 구축을 통해 이를 해결했습니다.

엔비디아도 GPU 생산을 넘어 이를 사용하는데 편리한 소프트웨어를 개발하고 생태계를 구축하는데 최선을 다했고, 이는 데이터센터에 사용되는 DPU에서도 도카 소프트웨어를 보급하면서 생태계 구축을 우선하는 방식을 그대로 재현했습니다.

ARM은 상대적으로 저렴한 로열티를 고수하고 다양한 기업들에게 제한없이 제공하는 생태계를 구축하면서 모바일을 넘어 인텔의 아성이 높은 데이터센터 CPU 시장을 흔들었습니다.

클라우드 인프라서비스 회사들은 클라우드 수요처를 기반으로 다양한 반도체 생태계 기업들과의 협업을 통해 인텔의 CPU와 D램 메모리 반도체를 최소화하면서 데이터센터 구축비용을 최소화할 수 있었습니다.

그리고 이런 구조는 너무나도 견고했고, 그 결과 이런 변화의 반대편에 위치한 인텔은 끝없는 추락을 삼성전자는 겨우 현상유지도 힘든 상황이 되었습니다. 이는 인텔과 삼성전자 그리고 그 반대편에 있는 반도체 기업들의 밸류에이션 차이에서 명확히 드러났습니다.

그런데 이런 견고한 체제가 작년 하반기부터 미세한 균열들이 나타나고 있습니다.

우선 지난 기간 반도체 혁신에서 생산의 우위를 담당한 TSMC가 이전처럼 치고나가지 못해 삼성전자와 인텔과의 격차를 더이상 유지 못하고 있습니다. 아무래도 미세화를 포함한 반도체 생산 개선의 난이도가 이전보다 높아져 가장 앞선 공정을 개척하는 TSMC의 진격 속도가 느려진 것입니다. 물론 TSMC가 후공정 역량을 포함한 생산 역량에서 여전히 후발주자보다 훨씬 앞서 있지만, 작년 상반기까지만 하더라도 그 격차가 더이상 좁힐 수 없을 정도로 막막했다면 지금은 해볼만 하다는 정도로 좁혀지고 있습니다.

더욱이 삼성전자와 인텔이 그동안의 실패를 각성하고 빠르게 추격하는 점도 한몫하고 있습니다. 독불장군식 마인드가 강했던 삼성전자와 인텔이 파운드리 분야에서 서비스 마인드와 생태계 구축의 필요성을 느끼고 이에 맞게 변화려고 하고 있습니다. 인텔은 펫 겔싱어 CEO 취임 이후 공정 열위를 극복하고 파운드리를 강화하기 위해 적극 나서고 있습니다. 인텔의 행보가 투자자 기대에는 못 미쳐 주가는 여전히 부진하지만, 그럼에도 확실히 이전보다 나아진 것은 사실입니다. 삼성전자도 최근 변하고 있는데, 이는 파운드리 생태계를 새롭게 구축하고 후발주자로 고객에게 필요한 것을 먼저 제안하는 모습이 나타나고 있습니다. 이런 내용은 최근 삼성전자 파운드리가 엔비디아에 HBM를 포함한 AI GPU 생산을 제안한 뉴스나 파운드리 생태계 구축을 노력하고 있다는 유튜버 가젯서울님의 아래 동영상에서 확인할 수 있습니다.

최근 몇년간 가속화되고 있는 주요 국가들의 반도체 정책의 변화도 이런 균열을 가속화시키고 있습니다. 이제 각국은 반도체 생산을 국가 안보와 일자리 창출의 중요한 이슈로 간주하면서 자국 내 생산을 독려하고 있습니다. 이 과정에서 자국 기업들에 대한 지원을 강화하기 마련인데, 글로벌 전체를 하나의 시장과 생태계로 접근하는 기존 강자들에게는 부담이 되는 동시에 후발주자에게는 추격의 기회가 됩니다.

예를 들어 TSMC가 미국을 중심으로 한 서방 국가들의 입장에 서있지만, 그럼에도 주요 시장인 미국 정부가 인텔에 보다 우호적인 것은 어쩔 수 없습니다. 한국도 삼성전자와 SK하이닉스에 전국가적으로 지원할 명분이 생겼고, ARM은 중국 ARM의 효과적 통제에 실패하고 있습니다. 엔비디아도 주요 시장인 중국 판매가 위축되면서 부담이 되고 있고, 글로벌 공급망을 효과적으로 사용하는 애플도 스마트폰 생산만큼은 아니어도 반도체에서 이전처럼 글로벌 공급망을 효과적으로 활용하는데 부담이 될 수 있습니다. 일본 정부는 신규 진입이 어렵다는 인식이 일반적인 고급 반도체 시장에서 라피더스라는 기업으로 진출을 표명했는데, 이 기업의 성공여부를 차지하더라도 일본의 반도체 소재/장비 기업들의 지원이 우선되면서 다른 선두 기업에는 우선순위가 밀릴 가능성이 충분합니다.

이런 과정에서 반도체 선두 기업들의 후발주자 대비 우위는 이전보다 다소 낮아질 수 밖에 없습니다. 또한 EUV 노광장비를 중심으로 한 미세화 전공정에 집중되던 반도체 장비/소재 업체들의 무게 중심이 후공정 위주로 다소 움직일 수 있습니다. EUV 분야에 압도적 경쟁력을 가진 ASML과 호야의 주가 수익률이 최근 다른 반도체 장비 소재 회사들 대비 다소 부진한 것이 이런 이유이고, 한국에서 한미반도체와 이오테크닉스 같은 기업들의 주가 수익률이 높은 것도 같은 맥락입니다.

저는 이런 이유들로 인해 최근 몇개월간 포트폴리오에서 TSMC와 ASML를 편출하고 시놉시스, KLA, 어드밴테스트, AMAT, 인텔, TOK의 비중을 늘렸습니다. 투자비중을 늘린 기업들 중에 일부는 이전부터 투자한 기업들도 있고 신규로 편입한 기업들도 있습니다. 그리고 전체 포트폴리오에서 반도체 투자 비중은 줄이지 않고 오히려 다소 늘어났습니다.

이처럼 후발 주자들에게 전보다 다소 기회가 생긴 것은 사실이지만, 이들이 선두주자를 확실히 앞선 것은 아닙니다. 단지 반전의 기회를 잡았을 뿐입니다. 결국 빠르게 늘어나는 반도체 시장의 수요에 민첩하게 대응할 수 있는 혁신을 먼저 제시해야 합니다. 인텔이 수많은 기대에도 여전히 TSMC와 삼성전자 파운드리에 미진하기에 주가가 부진한 것이나, AI 가속기 분야에서 지속적인 혁신을 주도하면서 비싸다는 볼멘 목소리들과 수많은 스타트업들의 도전에도 강한 주가 흐름을 보이는 엔비디아의 모습이 대표적인 예입니다.

user error : Error. B.