-

[금융/시황/전략] (KB증권) ‘오버킬’ 우려 #1. 파월의 ‘오버킬’ 우려는 왜 반복되나?2023.08.21 PM 12:36

이은택의 그림으로 보는 전략

오버킬과 (완화) 오버슈팅 반복되는 ‘온탕냉탕’

2018년, 시장 요구에도 파월은 긴축을 고수하며 ‘오버킬’을 시현했다. ‘경기둔화+미중 갈등’이 겹치는 시기였지만, 파월은 “통화 완화는 필요는 없다 (2018년 12월 연설)”며 시장에 쇼크를 불렀다. 그 다음해 파월은 ‘경기침체 주범’으로 비난을 감수해야 했다.

2021년, 인플레 경고에도 불구하고 파월은 ‘노숙자 텐트촌을 보면 눈물이 난다’며 완화정책을 고집했다. 대규모 보조금과 소비심리 폭발로 재고가 없을 정도로 호황이었는데도 말이다. 그 다음해 파월은 ‘인플레의 주범’으로 비난을 감수해야 했다.

2023년, 시장에선 ‘오버킬’의 우려가 다시 떠오르고 있다.

온탕냉탕이 반복되는 이유와 금융시장 영향

그렇다면 연준은 왜 이런 ‘온탕냉탕’의 뒷북정책을 반복하는 것일까?

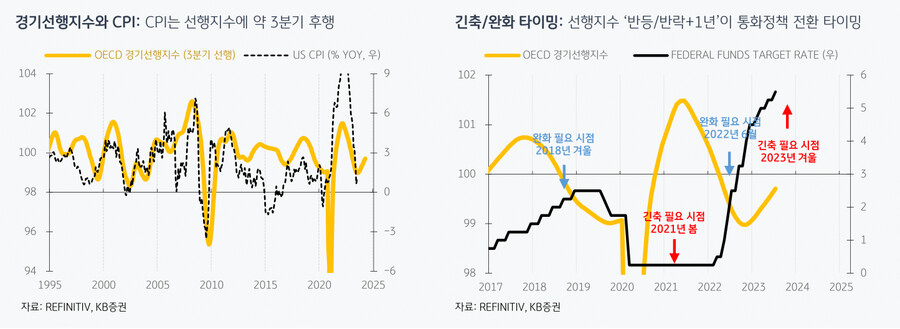

파월이 ‘(버냉키의) forward guidance’를 버리고, ‘data dependent’를 선택했기 때문이다. ‘Data dependent’란 발표된 경제지표 (물가/고용)에 따라 통화정책을 변화한다는 것이다. 얼핏 좋은 정책처럼 보이지만, 전혀 그렇지 않다. 왜냐하면 ‘물가’는 후행지표이기 때문이다. 투자자들은 알겠지만, 다 확인하고 결정을 하는 것은 실패할 수밖에 없다. 불확실해도 ‘전망’을 하고, ‘전망’에 기반해 결정해야만 성공할 수 있다.

손쉬운 방법이 있다. (물가가 선행지수에 후행하는 특성을 활용해) 선행지수가 ‘반등+1년 이내’에 통화정책을 ‘긴축’으로 전환하는 것이다. 19년간 연준의장을 했던 마에스트로 ‘그린스펀’이 썼던 방법이다. 그렇게 본다면, 파월은 2018년 말엔 (긴축 고집이 아니라) 완화를 시작했어야 하고, 2021년 초엔 (노숙자 텐트촌이 아니라) 긴축을 시작했어야 했다.

같은 맥락에서 (미리 긴축했다면) 올해는 더 긴축적일 필요가 없었으며, 반대로 올해 말부턴 (금리인하가 아니라) 긴축이 고려되어야 맞다. 그렇기 때문에 지금은 ‘오버킬’ 우려가 시장을 누르고, 내년엔 ‘오버슈팅’이 투자기회를 줌과 동시에 인플레를 되살려 놓을 것이다.

세 줄 요약

1. 파월은 2018년엔 오버킬, 2021년엔 완화 오버슈팅, 그리고 2023년엔 다시 오버킬 이슈를 일으키고 있다

2. 이는 2018년부터 파월이 (경제지표에 따라 후행적으로 통화정책을 결정할 것이란) ‘data dependent’를 선택했기 때문이다

3. 투자자들은 ‘data dependent’가 만드는 ‘오버킬’과 ‘오버슈팅’을 역이용하는 전략을 세울 수 있다

- KB증권 주식전략 이은택 -

user error : Error. B.