-

[경제] 하락장에 2.2조원 ‘올인’한 버리… 현금 늘리고 주택 붐에 투자한 버핏2023.08.25 PM 02:28

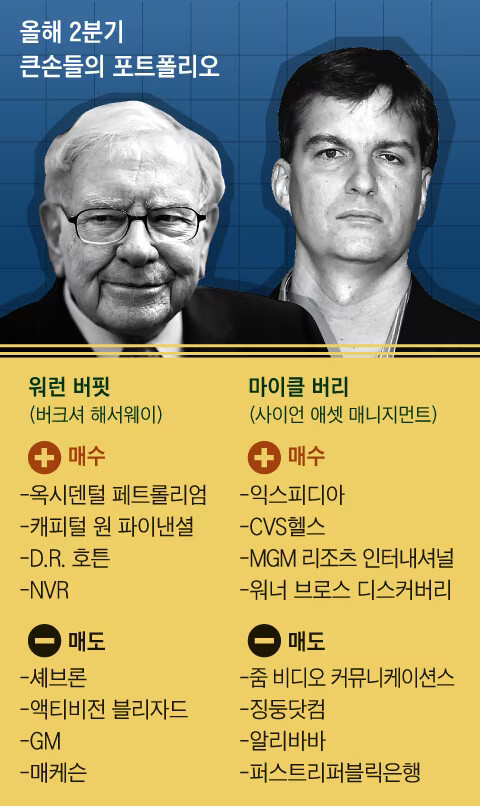

[WEEKLY BIZ] 월가 거인들의 ‘2분기 투자 비망록’

올해 2분기 미국 증시는 상승세를 이어갔다. 물가 상승률이 서서히 낮아지면서 이르면 연말쯤 연방준비제도의 금리 인상 행진이 멈출 것이라는 전망이 힘을 얻었다. 실리콘밸리은행(SVB) 파산으로 시작된 미국 지역 은행 위기도 큰 불길로 번지지는 않았다. 2분기 S&P500지수는 8.3% 올랐다. 1분기 상승률(7%)을 넘어섰다. 나스닥지수도 12.8% 오르며, 1분기(16.8%)에 이어 두 자릿수 상승률을 이어갔다.

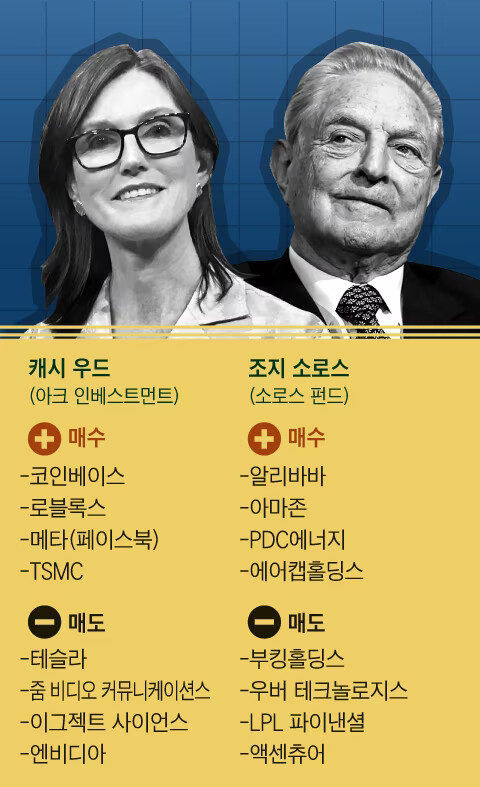

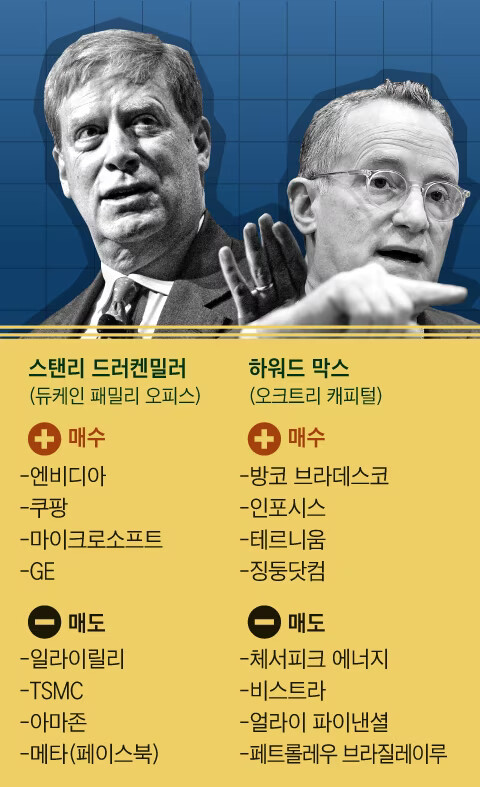

일반 투자자들은 2분기에도 환호를 이어갔지만 월가의 ‘투자 거인’들은 약세장을 예견하고 조용히 대비에 들어갔다. AI(인공지능)에 대해서는 긍정적 전망이 여전했지만 ‘큰손’들의 투자 방식은 엇갈렸다. 1억달러 이상을 굴리는 기관투자자들이 미국 증권거래위원회(SEC)에 제출하는 분기별 투자 내역서를 WEEKLY BIZ가 분석해봤다.

◇워런 버핏, 주택 건설업에 투자

2분기에 가장 확실한 의사 표시를 한 투자 대가는 영화 ‘빅 쇼트’의 실제 모델인 마이클 버리다. 그는 하락장에 사실상 ‘올인’했다. 버리가 이끄는 사이언 애셋 매니지먼트는 S&P500 지수와 나스닥100 지수를 추종하는 상장지수펀드(ETF)의 풋(매도) 옵션을 포트폴리오에 16억2500만달러(약 2조2000억원)어치나 담았다. 풋 옵션은 주식 같은 자산을 미리 정한 가격에 팔 수 있는 권리다. 약세장에 대비한 방어막이다. 버리가 포트폴리오의 90% 이상을 뉴욕 증시 대표 지수 ETF의 풋 옵션으로 채우자 CNN은 “버리가 월가의 추락에 베팅한 것”이라고 평가했다.

‘헤지펀드의 전설’인 조지 소로스의 소로스펀드 역시 S&P500·나스닥100 지수 추종 ETF의 풋 옵션 보유 비율을 높였다. 소로스펀드는 1분기 말 두 ETF 풋 옵션을 1조8800만달러어치 가지고 있었는데, 2분기 말 기준 보유 금액은 5억4900만달러까지 늘었다.

‘오마하의 현인’ 워런 버핏도 현금 보유를 늘렸다. 블룸버그는 “지난 2분기 버핏은 순매도 투자자였다”며 “주식을 사기보다 처분한 금액이 79억8000만달러 더 많았다”고 했다. 버핏이 이끄는 버크셔해서웨이는 지난 2분기에 보유 중이던 액티비전 블리자드의 주식을 70%가량 팔아버렸다. 스타크래프트·디아블로 같은 게임으로 유명한 액티비전 블리자드는 현재 마이크로소프트가 인수를 추진 중이지만, 미국의 연방거래위원회(FTC)를 비롯한 각국 경쟁 당국의 반독점 심사 과정에서 난항을 겪어왔다.

버핏은 주택 건설 업체인 D.R.호튼(597만주), NVR(1만주), 레나(15만주) 주식은 신규 매수했다. 미국에서 기존 주택 매물이 부족해 신규 주택에 대한 수요가 늘고 있다는 점을 버핏이 노린 것으로 보인다. 버핏이 집중 매수한 D.R.호튼 주가는 2분기에만 24.6% 상승했다.

하락장이 올 것으로 본 투자 대가들의 예감이 들어맞을지는 더 지켜볼 필요가 있다. 3분기 들어 지난 23일까지 나스닥 지수는 불과 0.5% 하락했다. 인플레이션이 진정되지 않아 미국 국채 금리가 꾸준히 올랐지만, AI 관련 주식이 시장을 떠받쳤다.

◇엔비디아 내다 판 ‘돈나무 언니’

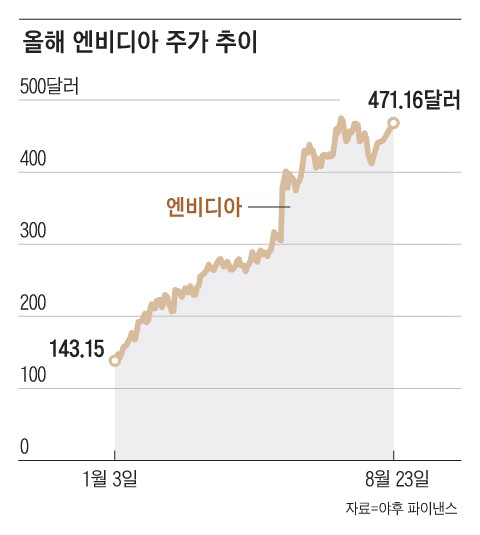

‘AI주’ 중에서도 글로벌 AI 반도체 시장을 장악하고 있는 엔비디아의 몸값은 식을 줄 모른다. 엔비디아 주가는 2분기에만 52.3% 올랐다. 억만 장자 투자자 스탠리 드러켄밀러는 지난 2분기 엔비디아를 16만주가량 더 샀다. 드러켄밀러는 “미국 경제가 경착륙할 것”이라는 전망을 내놨지만 AI에 대해서는 과감한 투자를 이어간 셈이다. 그는 지난 6월 블룸버그 투자 콘퍼런스에서도 “AI는 인터넷의 등장만큼이나 혁신적일 수 있다”며 “엔비디아를 2년이나 3년 정도 더 보유해도 괜찮을 것 같다”고 했다.

그래픽=김의균

드러켄밀러와 반대로 국내에서 ‘돈나무 언니’라고 하는 캐시 우드의 아크 인베스트먼트는 2분기에 엔비디아를 12만주 팔았다. 꾸준한 IT 투자를 강조해온 우드라서 예상 외라는 반응이 나왔다. 엔비디아 주가는 올해 꾸준히 올랐기 때문에 ‘우드가 잘못된 투자 판단으로 손해를 봤다’는 비판이 나오기도 했다. 이에 대해 우드는 지난달 블룸버그 인터뷰에서 “엔비디아는 이제 명백한 AI 관련 주식이 됐다”며 “우리는 AI 발전에 따라 더 많이 오를 수 있는 잠재력이 있는 다른 주식들을 사고 있다”고 설명했다. 엔비디아 주가는 이미 오를 만큼 올랐으니, 저평가된 AI주에 투자하겠다는 의미다.

그래도 엔비디아는 멈추지 않고 3분기에도 상승세를 이어가는 중이다. 2분기 말과 비교해 지난 23일까지 11.4% 올랐다. 엔비디아는 23일 시간 외 거래에서도 6% 넘게 올라 주가가 500달러를 넘어섰다.

우드는 테슬라도 2분기에 60만주 팔았다. 그는 “최근 테슬라 주가가 많이 오른 반면 다른 주식의 주가는 아직도 최저점 근처에 머물고 있다”며 “일종의 포트폴리오 재배치”라고 했다.

그래픽=김의균

◇큰손들, ‘줌(Zoom)’은 대거 매도

전자상거래 업종의 미래에 대해 큰손들의 시각은 엇갈렸다. 마이클 버리는 미국 증시에 상장된 징둥닷컴(25만주)·알리바바(10만주) 같은 중국 기업 주식 예탁증서(DR)를 모두 처분했다.

반면 소로스펀드는 알리바바를 17만5000주 매수했고, 알리바바 콜(매수)옵션도 2900만달러어치 사들였다. 하워드 막스가 이끄는 오크트리 캐피털은 징둥닷컴을 101만주 신규 매수했다. 드러켄밀러는 국내 전자상거래 기업 쿠팡은 62만주 추가 매수하면서, 아마존은 59만주 매도한 게 눈에 띄었다.

화상 회의 서비스 줌(Zoom)의 운영사인 줌 비디오 커뮤니케이션스(이하 줌)는 큰손들이 대거 내다 팔았다. 캐시 우드는 2분기에 줌 주식 40만주를 처분했고, 마이클 버리는 보유하던 줌 주식 10만주를 전량 매도했다. 코로나 사태에 따른 재택근무가 절정이었던 2020년 줌 주가는 568달러까지 오르기도 했지만 최근에는 60~70달러 선을 오간다. 점점 재택근무 비율이 줄어드는 흐름과 연관이 있는 것으로 해석된다. 심지어 최근에는 줌 비디오 커뮤니케이션도 “회사에서 50마일 근처에 사는 직원들은 1주일에 이틀은 출근해야 한다”고 공지했을 정도다.