-

[금융/시황/전략] (KB증권) FOMC: 잭슨홀 연설을 뒤집은 ‘파월’과 증시 영향2023.09.22 AM 12:24

이은택의 그림으로 보는 전략

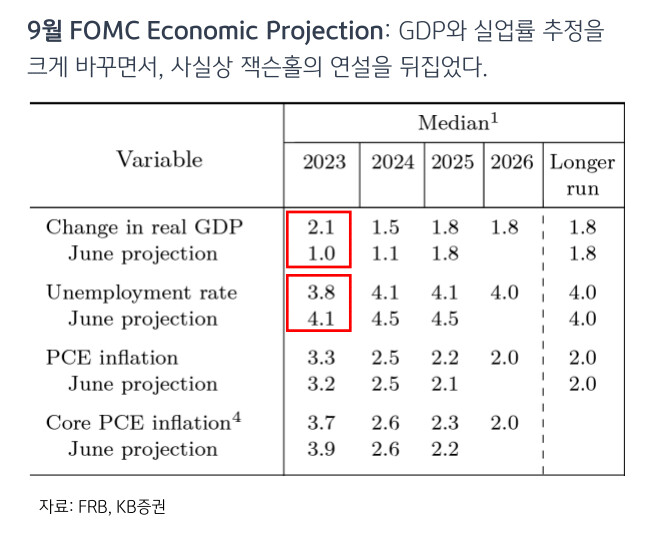

매파적 FOMC, Economic Projection은 현실 인정?

9월 FOMC는 매파적으로 평가 받았다. 방향은 시장의 전망 (9/19 이그전)과 같았지만 (금리동결, 2024년 점도표 상향, GDP 상향/core PCE 하향), 그 폭이 예상보다 컸다. ① 내년 금리인하 폭을 100bp→50bp로 좁혔다. 올해 추가 금리인상이 없다면 인하폭은 ‘25bp’로 줄어든다.

더 놀라웠던 것은 ‘economic projection’이었다. ② 올해 4분기 GDP를 1.0%→2.1%로 높였고, 내년 전망도 1.5%로 크게 높였다. ③ 실업률도 4.1%→3.8%로 낮췄는데, 8월 실업률이 3.8%이다. 화폐환상을 믿는 이그전에게도 공격적으로 느껴지는 전망이다. 잭슨홀에서 ‘긴축의 시차’를 기다릴 거라 했지만, 사실상 “시차 따윈 존재하지 않는다”고 생각을 바꾼 듯하다.

‘중립금리 상승’에 대해서도 잭슨홀에선 가능성을 일축했지만, FOMC에선 기자의 질문에 “중립금리가 상승했을 수 있다”고 답을 바꿨다.

뒤바뀐 긴축 시기. 증시에는 단기 악재이지만, 경기/실적의 경로와 P/E에 대한 의견은 유지

이그전은 결국 점도표에서 ‘금리인하가 삭제 (축소)’될 것으로 봤는데 (9/15 이그전), 그 시기가 ‘겨울’이 될 것으로 봤다. 하지만 FOMC에서 ‘잭슨홀 미팅’에서의 연설을 뒤집으면서 상황이 바뀌었다. 긴축 스케줄의 변경에 따라, 증시 전망도 바뀔 수밖에 없다.

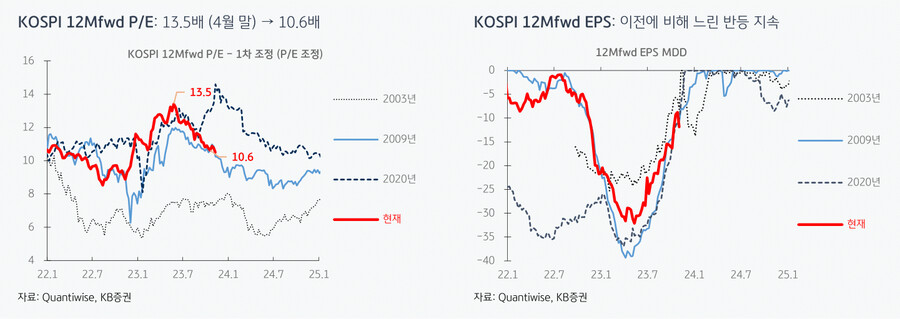

‘연준 긴축 완화’라는 반등 요인은 날아갔지만, 세 가지 요인 중 나머지 두 가지인 ‘경기/실적 사이클’과 ‘오버밸류 해소’는 아직 남아 있다. 주가 하락에 따라 코스피 12Mfwd P/E는 10.6배까지 하락했다. 경기/실적은 (사이클 디커플링에 따라) 느린 속도의 반등이 지속될 것으로 보고 있다. 반등 시기 (3분기 실적시즌)와 반등폭 (+10% 내외)에 대한 전망은 뒤쪽으로 이동하지만, 아직 하반기 전체를 비관하진 않는다.

세 줄 요약

1. 점도표도 매파적이었지만, economic projection은 사실상 잭슨홀 미팅에서의 연설을 ‘뒤집는 수준’이었다

2. ‘금리인하 삭제 (축소)’ 시점을 당초엔 겨울로 봤지만, FOMC에서 잭슨홀 발언을 뒤집으며 가을로 당겨졌다

3. ‘긴축 완화’라는 반등 요인은 날아갔지만, ‘경기/실적 사이클’과 ‘오버밸류 해소’는 남아있다. 반등 시기와 폭만 조정한다

- KB증권 주식전략 이은택 -

user error : Error. B.