-

[금융/시황/전략] (KB증권) FOMC는 증시 급락을 만들 정도로 매파적이었나?2023.09.22 PM 11:33

이은택의 그림으로 보는 전략

FOMC는 세 가지 측면에서 매파적이었다

FOMC는 증시 급락을 만들 매파적인 요소가 세 가지 존재했다,

① 경제전망 (SEP) 상향: 연준은 전망에서 GDP는 크게 높이고, 실업률은 크게 낮췄다. 6개월 전과 비교하면 ‘GDP 전망’은 0.4%→2.1%로 높였고, ‘실업률’은 4.5%→3.8%로 낮췄다. 이 정도면 ‘사상전향’만큼이나 큰 변화이다. 특히 8월 실업률이 이미 3.8%였단 것을 생각하면, 연준의 실업률 전망은 (화폐환상을 믿는) 이그전보다도 더 공격적이다. ‘실업수당 청구건수’가 줄어서 그렇게 본 듯한데, 이건 연준의 오판이다. 이그전은 ‘실업수당 감소+실업률 상승’의 이례적 현상을 전망하고 있고, 실제로 노동시장은 그렇게 움직이고 있다.

② 사실상 중립금리를 높였다: 파월의 잭슨홀 연설에서의 중립금리 스탠스를 뒤집고, 사실상 점도표로 ‘중립금리를 높였다’. 기자회견에서 파월은 ‘뭔지 모를 이유로 중립금리가 더 높을 수도 있다. 그건 긴축이 충분히 제약적이지 않았기 때문일 수 있다’고 언급했다.

③ 2024년 점도표 50bp 상향: 내년 금리인하 계획이 축소됐는데, 위와 같은 생각이라면, 남은 인하 계획을 지워버리는 것도 시간 문제일 것이다.

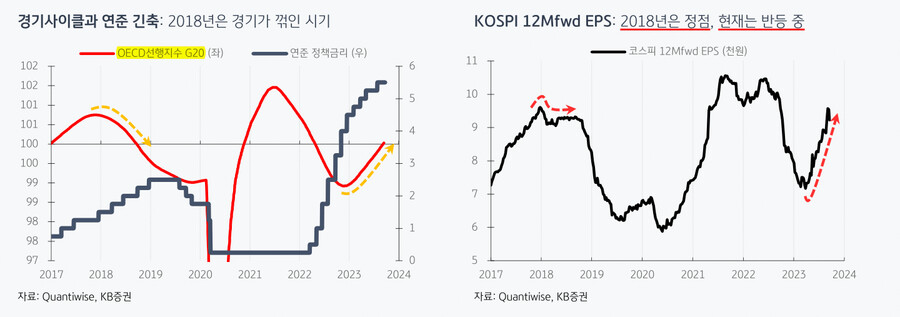

2018년과 다른 점은 경기/실적 사이클

2018년 파월의 ‘냉탕온탕 오버킬’ 사례가 2023년에 재현되고 있다 (8/31, 9월 전망). 이그전은 (잭슨홀 연설을 근거로) 그런 움직임이 겨울에 나타나서 ‘2차 조정’의 빌미가 될 것으로 생각했는데, FOMC에서 불과 4주전 잭슨홀 연설의 내용을 뒤집으면서, 가을에 긴축이 나온 상태이다.

주가 충격이 나올 수 있는 상황인데, 다만 지금은 ‘경기/이익 사이클’이 상승하고 있다는 것이 2018년과 차이점이다. 실적발표 시즌이 본격화 되는 다음 달 초중순을 기대하는데, 실적은 일각의 우려만큼 나쁘지 않을 것으로 전망하고 있다 (물론 투자주와 소비주의 차이는 나뉠 것).

세 줄 요약

1. FOMC가 시장 급락을 만든 이유는, 숨겨져 있는 세 가지 매파적 신호 때문이다

2. 2018년 온탕냉탕 오버킬 사례와 유사하게 가고 있다. 다만 잭슨홀 연설을 뒤집었던 것은 예상하지 못 했던 것이다

3. 2018년과 결정적인 차이는 경기/실적 사이클이 반등하고 있다는 것이다. 다음 달 실적발표 시즌을 기대해본다

- KB증권 주식전략 이은택 -

user error : Error. B.