-

[경제] (DB금융투자) 장기 미국채는 테마주가 되었다2023.09.24 PM 11:32

문홍철의 Concise

■ ‘Wronger for Longer’ 전략의 사자후, 미국채 금리는 지지선을 상향돌파

■ 연말까지 국내 자금시장과 관련한 리스크 상존, 긴 연휴가 편치 않다

■ 미국과 유럽간의 통화정책 차별화, 이는 달러/원 환율에도 상방 리스크를 키워

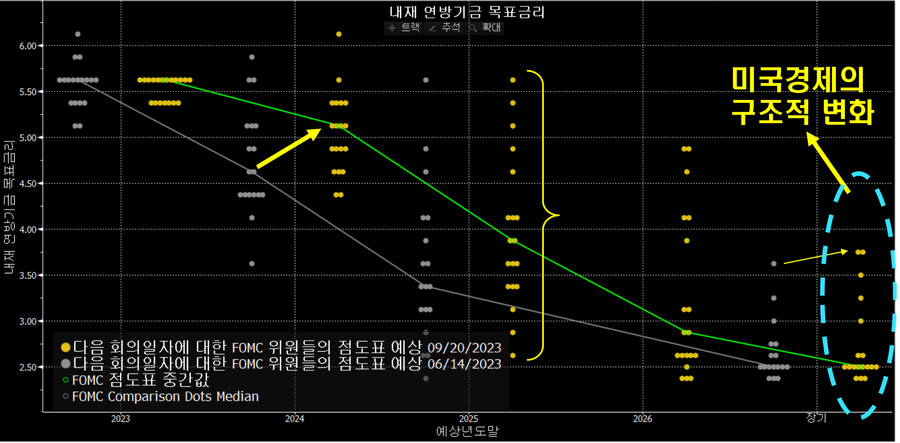

연준, ‘Wronger for Longer’ 전략의 사자후, 미국채 금리는 지지선을 상향돌파: 미국채 10년 금리는 기술적으로 중요한 저항선인 4.3~4.4%선을 상향돌파했다. 연준은 대단히 낙관적인 경제 전망을 피력했고 심지어 경제가 순환적이 아닌 구조적으로 고성장으로 접어들 수 있다고 평가했다[도표1]. 연준은 분명 미국채 장기물 금리는 지금보다 훨씬 높아져야 한다고 생각한다. 이미 헤지펀드들이 재정 악화와 고유가로 장기채 숏 테마에 편승한 상태에서 연준은 이들의 전략에 합리성을 하나 추가해줬다. 연준과 헤지펀드의 전망이 사실로 확인되려면 오랜 시간이 필요하다. 우리의 생각으로는 잘못된 정책이 더 오래 지속될 위험(Wronger for Longer)과 역사가 또 다시 반복되는 길로 이어질 가능성이 모두 커졌다. 그러나 당장은 힘은 연준과 헤지펀드가 절대적이다. 스페셜 레포시장에서는 초장기채를 공매도하려는 차입 수요가 넘쳐난다. 글로벌 장투기관은 과거와 달리 시가평가가 강화된 규제환경 속에서 현물 매입을 꺼리고 대신 이자율 파생을 활용해 규제 충족을 위한 듀레이션만 일부 취하고 있다. 채권을 사지 않고 남는 현금은 6%에 가까운 MMF로 운용해도 수익이 충분하다. 이는 채권의 고정 수요를 없애고 장투기관마저도 추세를 추종하여 매매하므로 금리 상하 변동성을 과거에 비해 높인다. 미국채 현선물 가격차를 취하기 위한 차익거래가 걷잡을 수 없이 확대되며 단기 자금시장과 현물 유동성 부족과 엮일 시 미국채는 물론 전체 자금 시장에 잠재적 리스크가 된다. 미국채 10년은 기술적으로 과거 1년간의 레인지 만큼을 위로 높여 5%초반까지도 열어둘 필요가 있다. 리스크를 줄이는 전략을 취하자.

연말까지 국내 자금시장과 관련한 리스크 상존, 긴 연휴가 편치 않다: 레고랜드 사태 1주년을 맞이하면서 국내 자금 및 크레딧 시장 움직임도 심상치 않다. 2022년 말에 은행으로 대량 이동했던 자금들이 만기를 맞이하면서 재예치를 위한 은행 자금조달이 이어지고 있다. 타이밍 나쁘게도 가계부채가 최근 급증하면서 정부는 1월 부터 일관되게 추진되었던 부동산 분양 시장 규제 완화책을 철회하고 있다. 이는 부동산 PF와 관련 섹터의 신용 문제를 다시 수면 위로 떠오르게 할 수 있다. 단기 유동성이 충분하지 않다면 작은 충격에도 자금 시장과 크레딧 상황이 쉽게 경색될 수 있는 환경이다. 국내 채권시장에서도 긴 연휴를 앞두고 포지션 청산 움직임이 있을 수 있다. 당분간 자신을 지킬 수 있는 포트폴리오를 운영하자.

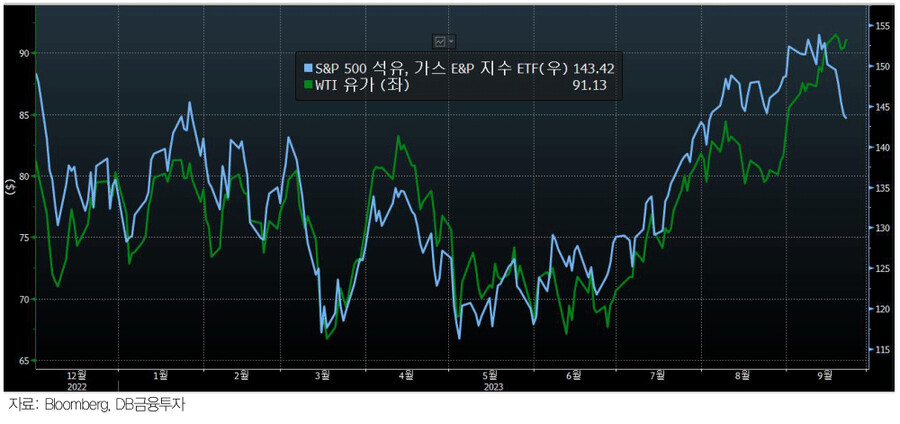

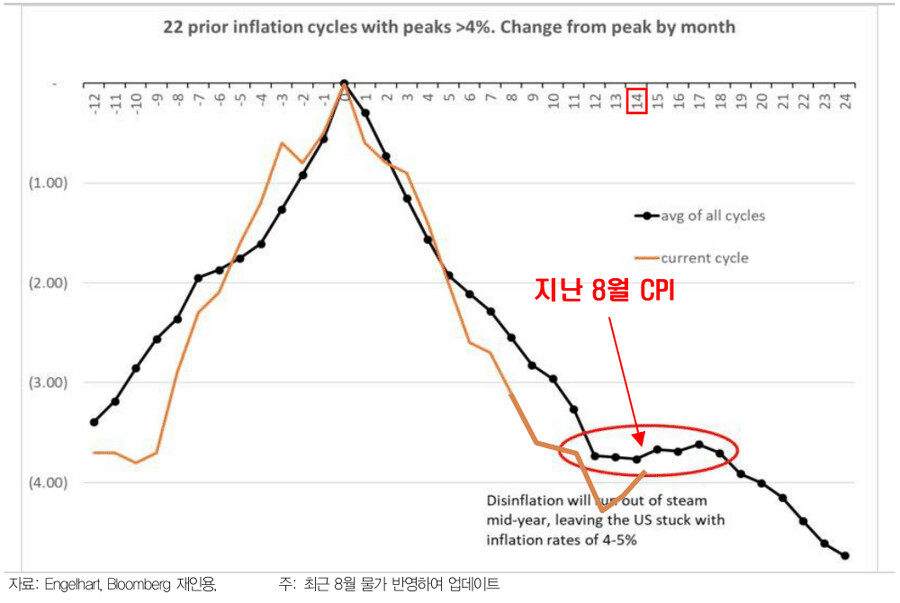

미국과 유럽간의 통화정책 차별화, 이는 달러/원 환율에도 상방 리스크를 키워: 미국과 달리 영국과 스위스 등 유럽은 경기 침체 상황에서 긴축 사이클을 마무리하고 있다. 아이러니하게도 이는 달러 강세, 유로 약세 경로를 통해 유럽과 미국의 경기 격차와 약유로를 더 부추길 우려가 있다. 달러/원 환율은 유로/달러 소용돌이 안의 조각배에 불과하므로 환율 상방 변동성이 커질 수 있다. 1,340원에서 당국의 달러 매도 개입이 실효성을 갖는지 확인하고 나서 환율의 방향성을 논해도 늦지 않는다. 동 레벨 위쪽으로는 별 다른 저항선이 없기 때문이다. 만에 하나 환율이 급등할 경우 한은 금리 인상 여론이 폭발할 수 있으므로 채권시장에도 위험요소다. 유가는 아람코가 상장한 내년 초에야 사우디가 증산으로 돌아서고 동시에 수요부족[도표2,3]도 확인될 것이다. 그전까지는 물가에 상방 위험요소로서 기저효과가 재등장하는 내년 초까지 헤드라인에 당분간 상방압력이다[도표4].

도표 1. 연준 점도표를 요약하면 1) 장기적인 고성장 속에서 장기금리는 더 올라야 한다. 2) 미국 경제는 순환적이 아닌 구조적으로 높은 성장률로 넘어가는 단계로 개선되고 있다(‘Longer run’ 금리 점이 위쪽으로 이동). 이 또한 장기물에는 상방요소다. 이는 연준이 장기금리가 더 크게 올라야 한다고 생각한다는 것이다. 그들의 전망이 특히나 장기적 전망에서 적중했던 기억은 없지만 당장의 시장영향력은 절대적이다. 특히 헤지펀드의 대규모 숏포지션이 공격적으로 출회되고 있는 와중에 이에 대한 에너지를 공급한다.

장기 금리(중립 금리) 상승?

도표 2. 유가는 바이오 에탄올을 거쳐서 옥수수 가격(=식량 가격)과 일치한 움직임을 가진다. 양자는 벌어지면 다시 수렴하는 속성이 있다. 과거 경험을 볼 때 식량이 원유보다는 더 일관되고 방향성이 어긋날 경우 원유가 식량으로 수렴하는 추세를 보인다. 현재 시점에서 유가가 식량보다 상대가격이 비싸다. 원유가가 펀더멘털 대비 고평가되었을 가능성이 있다.

도표 3. 유가가 오르는 것이 수요가 증가해서라면 원유 탐사, 시추 업체 및 항공사의 주가도 같이 올라야 합리적일 것이다. 그러나 최근 에너지 관련 주식은 오히려 실적 악화로 하락하고 있고 항공사 주가도 실적압박을 받고 있다. 이는 WTI 90달러 이상의 유가는 펀더멘털에 해를 끼칠 가능성을 암시한다.

도표 4. 과거 22번의 인플레 급등 시기와 비교했을 때 CPI에 다시 기저효과가 나타나려면 향후 4개월 이상 기다릴 필요가 있다. 연내 CPI는 기저효과가 사라지고 더불어 유가도 높아서 당분간 물가 우려는 이어질 수 있다(아래에서 노란색 선이 현재의 CPI 흐름).

※ 12월 CPI는 다음 해 1월에 발표

- DB금융투자 자산전략팀장 문홍철 -

Need-to-Know Research

Tuesday’s data on US consumer prices showed how stubborn inflation is proving to be, with the headline gauge up 6% in February, not a massive improvement from the 7.9% recorded a year before. But history suggests the trajectory is right in line with previous inflationary episodes.

“The current path of disinflation is largely following the /s!crip/ set by the 22 prior instances in the G-7 where inflation peaked at over 4%,” says Austin Brown at Engelhart, a commodities trading firm. “The only instances where inflation was falling faster were the USA in 1974 (recession) and 2008 (recession), and the UK in 1971, 1975 (recession), and 1980 (recession).

Brown, a macroeconomic strategist, adds that the pattern suggests “we will hit a sticky plateau mid-year which will be difficult to pass.” For the Federal Reserve, that means “the real difficult decisions come in Q3.”

2023년 3월 15일 블룸버그 기사 발췌

user error : Error. B.