-

[금융/시황/전략] (KB증권) 주식측면에서 보는 국채금리 상승의 이유와 미래 #3편2023.09.27 PM 05:31

이은택의 그림으로 보는 전략

시장이 진짜 겁 먹는다면 금리는 오히려 하락할 것이다

이그전은 9월 FOMC (9/21) 직후, 추가 조정으로 바닥이 ‘10월 실적시즌’까지 밀릴 것으로 전망을 조정했다 (9/21 이그전). 다만 그럼에도 시장이 완전 겁 먹은 건 아니라고 생각한다. 금융시장이 정말 겁을 먹게 될 땐, 긴축에도 금리는 오히려 하락할 것이다. 연준의 ‘오버킬’이 뭔가를 부러트리며 금융경색을 만들 것이기 때문이다. 마치 3월 SVB사태나, 2018년 말 연준의 ‘오버킬’의 사례 때와 같이 말이다.

그런데 이번에도 그런 상황이 발생할 가능성이 있다. 왜냐하면 파월의 긴축은 아직 끝나지 않은 것처럼 보이기 때문이다.

파월은 기자회견에서 아래와 같이 말했다. ① ‘추세 이하 성장’과 ‘노동시장의 추가 냉각’이 필요하다. ② 그렇지 않다는 건, 추가 긴축이 필요하단 의미이다. ③ 연준의 책무는 물가안정이지, 연착륙은 아니다.

문제는 연준이 ‘경제전망’에서 ‘추세 이상 GDP 성장 + 실업률 유지’를 전망했다는 점이다. 즉, 긴축이 필요하다는 것이다. 또한 기자회견 때 파월이 ‘물가 2%’에 집착하는 듯한 모습을 보였단 점도 불안을 더한다

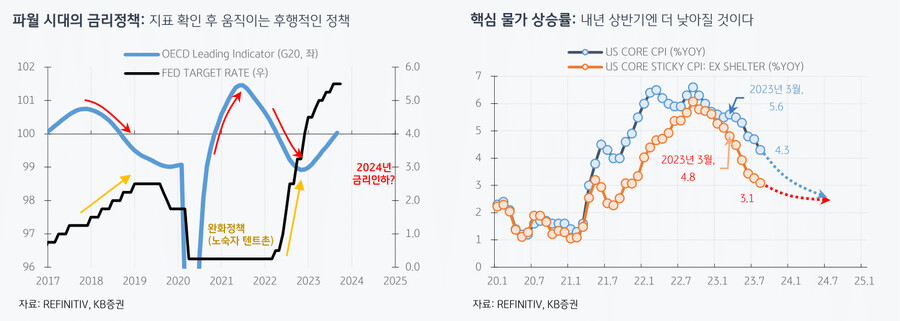

가능한 경로: 추가 긴축 → 금융 경색 → 완화 정책 → 자산 상승 → 인플레 잉태

파월은 ‘data dependent’를 믿으며, 중립금리도 ‘현실화 될 때까지는 모른다’고 말한다. 확인된 뒤 후행적으로만 알 수 있단 것이다. 긴축정책도 마찬가지인데, ‘무언가 부러져야’ 긴축이 적정한지 알 수 있다고 생각한다. 따라서 이번에도 ‘금융 경색’이 발생할 때까지 ‘긴축’을 몰아 붙일 수 있다.파월은 이번엔 대응할 카드 (금리인하)가 많다고 생각할 것이다. 왜냐하면 core CPI가 2%대를 향해 하락하고 있기 때문이다.

결국 ‘금융시장 경색’이 나타날 때까지 긴축을 하고, ‘금융 경색’이 나타나면 ‘금리인하’를 선택하는 경로를 예상할 수 있다. 금융시장은 ‘금리 하락+증시 하락’이 나타난 뒤, ‘완화정책’ 이후 ‘위험자산 랠리’가 있을 것이다. 그리고 이런 후행적인 정책들은 결국 ‘인플레를 잉태’ 할 것이다.

세 줄 요약

1. (신용경색으로) 시장이 진짜 겁을 먹는다면, 금리는 오히려 하락할 것이다

2. 파월의 긴축은 아직 끝나지 않은 것으로 보이는데, 그의 ‘확인해야 알 수 있다 (data dependent)’는 믿음 때문이다

3. 결국 경색이 나타날 때까지 긴축이 계속될 수 있으며, 이후엔 오히려 금리인하를 다시 선언할 가능성이 있다

- KB증권 주식전략 이은택 -

user error : Error. B.