-

[퀀트] [하나증권 퀀트 이경수] 안전자산 선호와 계절성을 고려한 포트폴리오 전략2023.09.27 PM 08:59

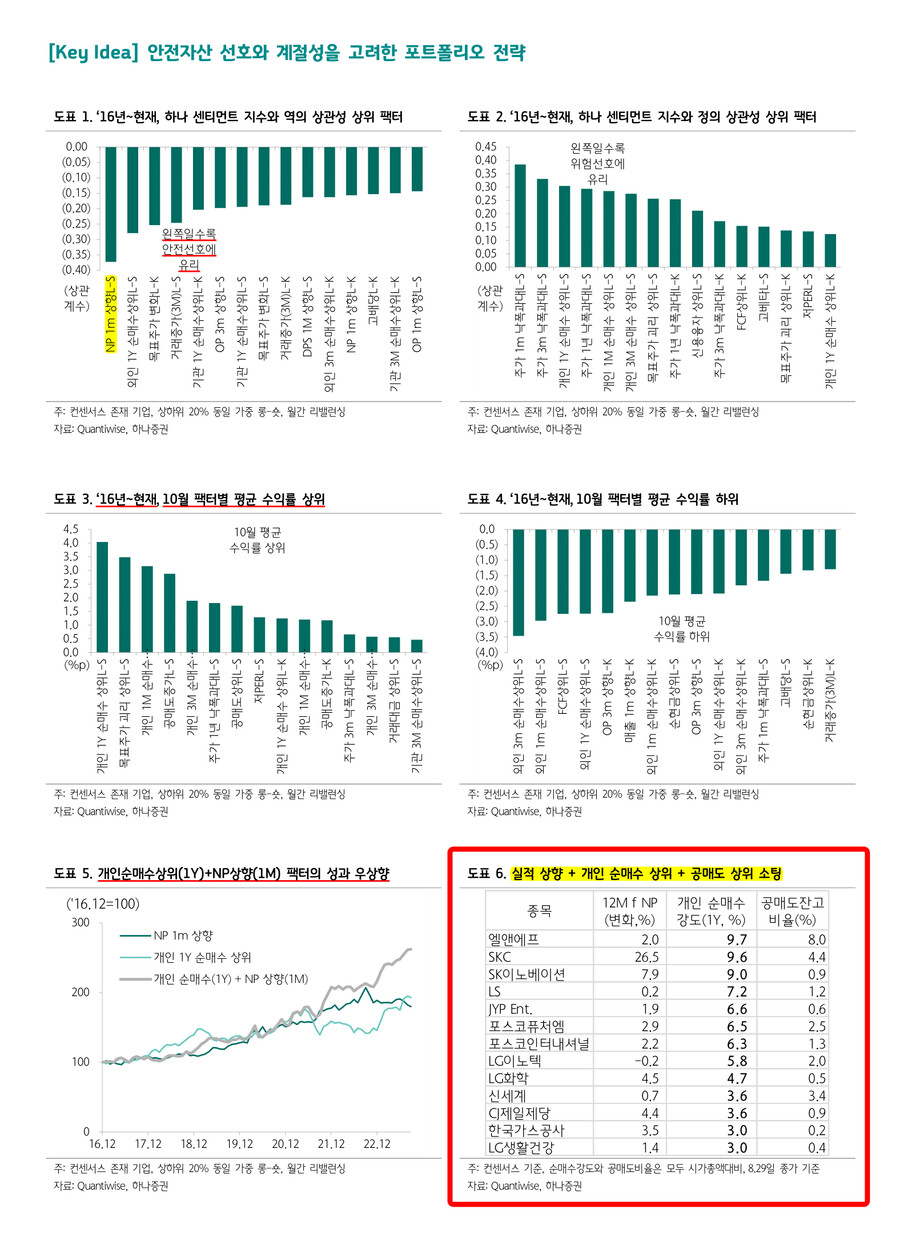

▲ 안전선호 시기에는 종목별 ‘실적’ 전망치 방향성이 핵심 팩터

- 안전선호 부각과 실적 하향의 악재가 겹치는 상황. 두 가지 모두 외인 수급에 결정적인 영향. 상반기에만 코스피를 12조원 순매수했던 외인들은 하반기에 4조원 순매도. 한국의 실적 추정치는 반도체 업종의 하반기 실적 전망치가 소폭 낮아지면서 주춤한 정도

- 현재 더 큰 이슈는 안전자산 선호. 하나 센티먼트 인덱스는 8월부터 급격하게 하락해 최근 9월 21일 델타값은 상위 1.2%에 해당하는 수치 기록. 특히, 달러 인덱스 및 미국 국채금리 등 안전선호에 영향력이 큰 센티먼트 지표들의 상승폭이 커 해당 추세가 바뀌기는 힘들다는 판단

- 안전선호 시기에는 실적주의 성과가 가장 높았음. '16년~현재까지 하나 센티먼트의 주간 변화율과 팩터별 주간 변화율의 상관계수를 살펴본 결과, 순익 1개월 상향 팩터(롱-숏)가 가장 높은 역의 상관성(-0.37)

- 그 밖에 외인 1년 순매수 상위(롱-숏), 목표주가 변화(롱-코스피), 거래증가(롱-숏), 기관 1년 순매수 상위(롱-코스피), OP 3개월 상향(롱-숏) 등의 순으로 역의 상관성이 높았음. 시장 변동성을 상쇄해줄 수 있는 종목별 실적모멘텀이 어느때보다 중요

- 반대로 피해야 할 스타일은 주가 낙폭과대(1, 3개월), 개인 순매수 상위, 신용융자 상위, 고베타 등인데 센티먼트 지수와 상관성이 높았던 순. 안전선호 부각 시기에 기존 1개월 및 3개월간 주가가 급락했던 종목이 더 하락했다는 얘기인데, 지지선이 의미없을 정도로 버텀피싱 전략이나 로테이션이 제한되는 현상을 의미하는 듯함

▲ 10월은 테마종목군 및 개인순매수 상위, 공매도 상위 등의 스타일이 유리한 계절성

- 센티먼트 지표는 향후 완벽한 예측이 불가능. 퀀트 입장에서는 단기 변화율의 크기를 가지고 중단기적인 파동을 예측하는 것. 대신 과거에서 그랬듯이 안전선호가 영원하지 않을 것이라는 점은 충분히 예상 가능

- 결국, 안전선호 부각이 해소되는 시기의 전략도 필요.안전선호가 이후 기존 계절성으로 회귀하는 시장 예상. 10월은 개인 1년 순매수 상위 및 공매도 증가, 공매도 상위 등의 스타일이 성과가 높았음

- 내년 또는 미래 성장 기대감이 높은 테마성 종목군에 대한 기대감이 이어지며 점차 연말 북클로징을 대비한 수급적인 변화 등이 반영

- 결국, 10월 MP(모델 포트폴리오)는 당장 안전선호를 대응키 위해 '실적 상향' 스타일을 위주로 하되, 향후 센티먼트 정상화를 반영한 개인 순매수 및 공매도 상위 등의 스타일에도 비중을 두는 전략 수립

- 이를 반영한 퀀트 소팅 상위 종목군 : 엘앤에프, SKC, SK이노베이션, LS, JYP Ent., 포스코퓨처엠, 포스코인터내셔널, LG이노텍, LG화학, 신세계, CJ제일제당, 한국가스공사, LG생활건강 등

- 하나증권 Quant Analyst 이경수 -

user error : Error. B.