-

[금융/시황/전략] (KB증권) 낮아지고 있지만 예상보다 더 천천히 낮아질 물가 압력2023.10.13 PM 03:34

Global Insights

물가 압력이 낮아지고 있지만, 인플레이션 하락 속도 전망에 영향을 미칠 3가지 요인

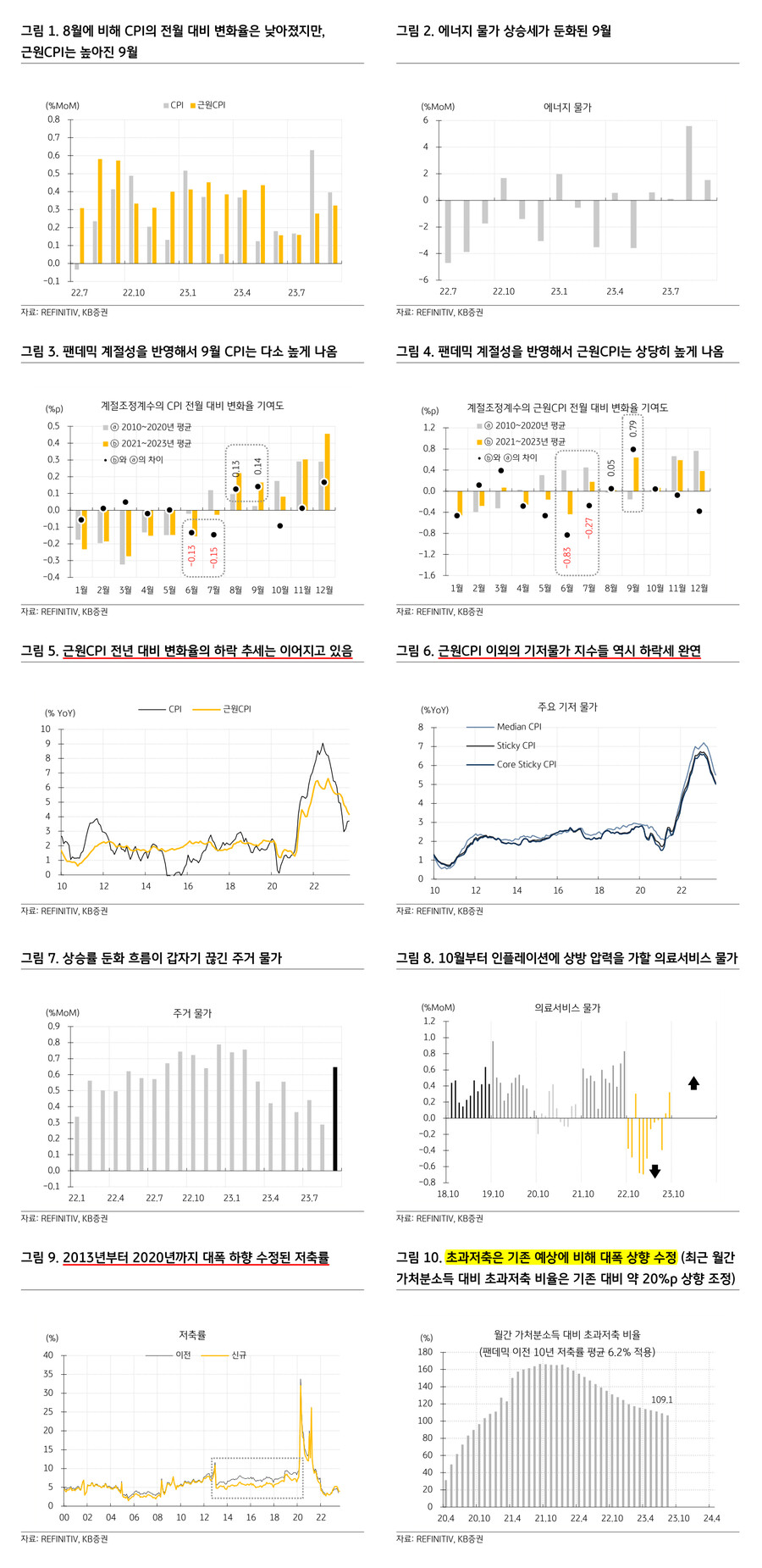

— 팬데믹 계절성을 배제하고 보면, 꾸준하게 낮아지고 있는 물가 압력. 9월 미국 소비자물가지수 (CPI)가 전월 대비 0.40% 상승하면서, 시장 예상 0.3%를 웃돌았음. 8월에 전월 대비 5.58% 상승했던 에너지 가격 지수가 전월 대비 1.52% 상승에 그치면서, CPI 상승세는 소폭 둔화. 그러나 팬데믹 계절성을 감안하면, 실제 물가 지수의 상승률은 이에 미치지 못했을 것 (8/11). 계절조정계수가 CPI의 전월 대비 변화율에 기여하는 강도를 살펴보면, 6~7월은 팬데믹 계절성이 CPI의 전월 대비 변화율을 낮추는 방향으로 작용했지만, 8~9월은 높이는 방향으로 작용. 에너지와 식품을 제외한 근원CPI는 전월 대비 0.32% 상승하면서 시장 예상에 부합. 근원CPI는 CPI보다 9월의 팬데믹 영향이 훨씬 컸음. 팬데믹은 근원CPI의 전월 대비 변화율을 6~7월에는 더 낮게 나오게 만들었지만, 9월에는 상당히 높게 나오게 만들었음. 따라서 근원CPI의 전월 대비 변화율은 0.3%를 넘지 않았을 것. 계절조정을 하지 않는 전년 대비 변화율을 기준으로 보면, 기저물가 압력은 꾸준히 낮아지고 있음. 에너지 가격이 상승한 영향에 CPI는 전년 대비로 3.70% 상승하면서 전월 3.67%과 비슷했지만, 에너지와 식품을 제외한 근원CPI는 전년 대비 4.15% 상승하면서 전월 4.35%보다 더 낮아짐. 다른 기저물가 지표들도 하락세를 이어가고 있음. Median CPI와 Sticky CPI 모두 전년 대비 변화율이 하락세를 지속

— 인플레이션 압력이 낮아지고 있지만, 그래도 걱정스러운 것들. 1) 상승률 둔화 흐름이 끊긴 주거 물가. 상승세가 둔화됐던 주거 물가 지수가 전월 대비 0.65% 상승하면서, 2월 이후 처음으로 전월 대비 상승률이 0.6%를 상회. 주택가격 지수에 1년에서 1년 반가량 후행하는 주거 물가는 지난 6개월 동안 상승률이 둔화되는 흐름을 보였음. 그러나 S&P/케이스쉴러 20개 도시 주택가격 지수를 기준으로 보면, 주택가격 지수는 3월부터 반등. 따라서 이르면 올해 말, 또는 내년 상반기에 주거 물가 지수도 상승세가 강해질 수 있음 (9/14). 9월 주거 물가 상승률이 높아진 게 일시적인 현상일 수 있으므로 아직은 더 지켜봐야 하지만, 예상보다 이르게 주거 물가 상승률 둔화 흐름이 마무리되는 조짐이 나타난 것은 인플레이션 경계심을 다시 높이는 요소. 2) 의료서비스 물가. 지난 1년 동안 인플레이션을 낮췄던 의료서비스 물가도 10월부터는 인플레이션은 높일 전망 (9/27)

— 3) 예상보다 많은 초과저축. 경제통계국 (BEA)은 지난달 말에 개인소득 지표를 발표하면서, 소득 지표는 1979년 1월 수치부터, 소비지출 지표는 2013년 1월 수치부터 업데이트. 이번 업데이트로 2013년 1월부터 2020년 12월까지 저축률 수치가 대폭 하향 조정. 시장에서는 초과저축을 과거 저축률 평균을 기준으로 계산. 팬데믹 초기에는 과거 저축률 평균보다 저축률이 높아서 초과저축이 쌓이고, 팬데믹 후반과 최근에는 과거 저축률 평균보다 저축률이 낮아서 초과저축을 소진하고 있음. 그런데 과거 저축률 평균치가 낮을수록 팬데믹 초기에 저축이 많이 쌓이는 걸로 계산되고, 팬데믹 후반과 최근에 저축을 적게 소진하는 것으로 계산. 따라서 이번 업데이트로 초과저축 추정치는 대폭 상향 조정. 기존 수치를 사용하면 2010~2019년 월간 저축률 평균은 7.3%이고 최근까지 초과저축의 약 50%를 소진한 것으로 계산. 반면, 업데이트한 수치를 적용하면, 같은 기간 월간 저축률 평균은 6.2%이고 초과저축 소진률은 36%. 소득 상위 계층이 주로 초과저축을 보유하고 있고, 소득 중하위 계층에서 초과저축을 소진한 가계가 많아지고 있는 건 사실. 그러나 이번 업데이트를 반영해서 보면, 초과저축을 소진한 가계가 이전에 생각했던 것보다 많지 않을 것. 그렇다면 여러 경기 역풍에도 불구하고 소비 수요도 크게 위축되지 않을 전망. 오늘부터 시작되는 대형 은행주 실적 발표를 통해, 가계의 재정 상황과 소비 수요에 대한 단서를 확인해야 함. 가계 재정 상황이 탄탄하다면, 인플레이션 압력은 예상보다 천천히 낮아질 전망. 단기 불안 요인들을 감안해서 경기민감주 비중 축소 의견을 유지하지만, 은행주 실적에서 수요 약화 신호가 뚜렷하지 않다면 경기민감주 비중 축소 전략을 재평가할 예정

- KB증권 크로스에셋/해외주식 Strategist 김일혁 -

user error : Error. B.