-

[금융/시황/전략] (하이투자증권) 역사적 사례로 본 산타랠리2023.11.20 PM 01:09

■ 역사적 사례로 보면 올해 산타랠리 가능성은 크다

올해 산타 랠리를 두고 전망이 엇갈리고 있다. WSJ 의 경우 올해 연말 산타 랠리가 나타날 가능성을 낮게 평가했다. 미국 주요 지수가 3 분기 기업실적과 인플레이션 둔화세를 이미 반영한 상황에서 최근 하락했지만 4.4%대로 여전히 높은 수준의 10 년 국채 금리가 지수의 추가 상승을 제한할 것으로 전망했다.

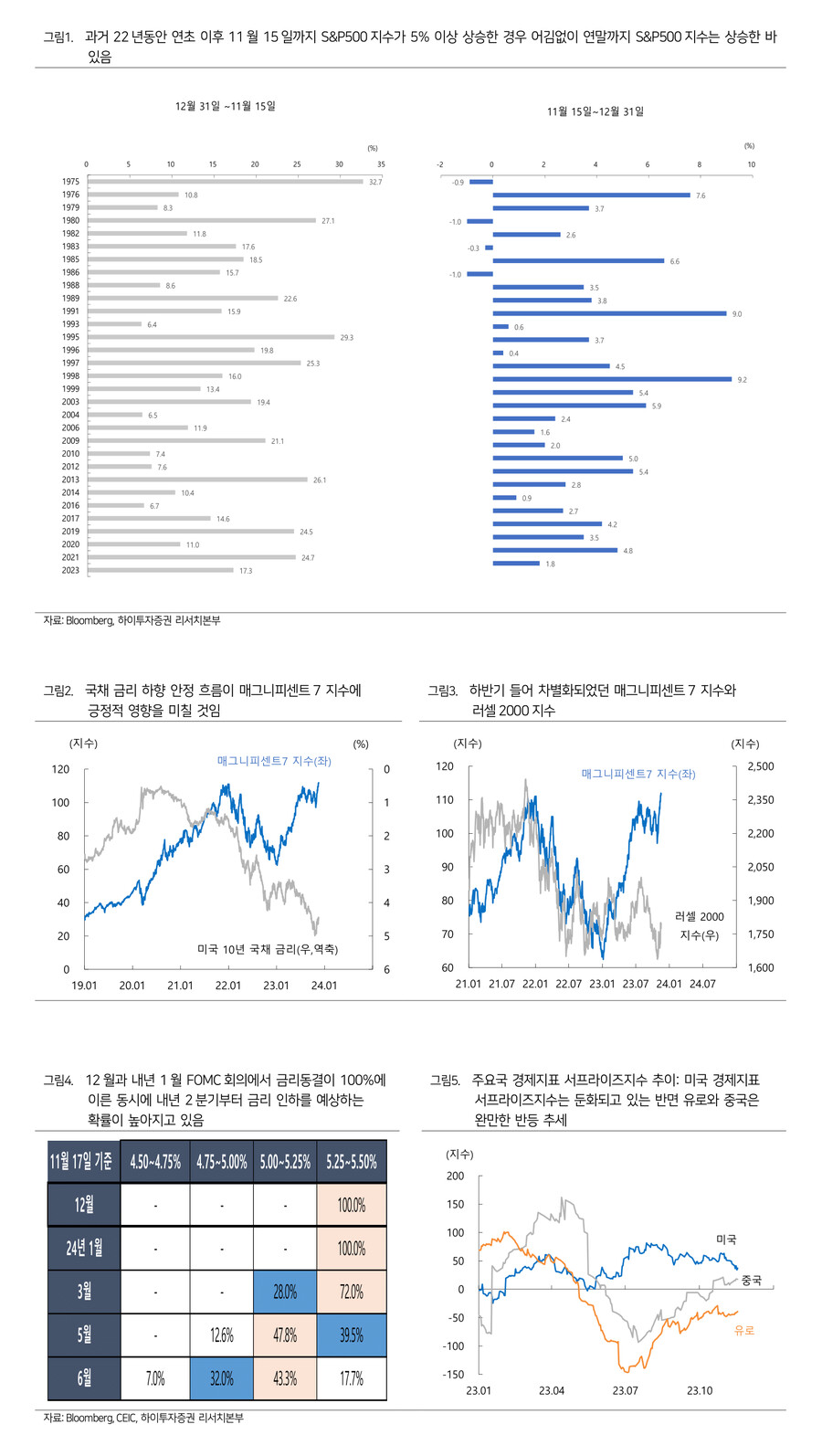

반면 역사적 사례를 보면 연초이후 11 월 15 일까지 S&P500 지수가 5% 이상 상승할 경우 11 월 15 일 이후 연말까지 주가는 상승했다. <그림 1>에서 보듯 지난 22 년동안 S&P500 지수가 11 월 15 일까지 5% 이상 상승한 경우 나머지 연말까지 어김없이 동지수는 플러스 증가율을 기록한 바 있다. 기간을 좀더 연장해 보더라도 지난 50 년 동안 11 월 15 일까지 5% 이상 상승한 30 번의 사례 중 4 번을 제외하고 모두 연말 랠리가 나타났다. 이전 사례가 맞다면 올해 11 월 15 일까지 S&P500 지수가 17.3% 상승했음은 연말까지 S&P500 지수가 추가 상승할 가능성을 시사한다.

소위 산타 랠리 기대감을 높이는 또 다른 요인은 ‘매그니피센트 7(Magnificent Seven: 애플, 마이크로소프트, 아마존, 알파벳, 엔비디아, 테슬라, 메타 플랫폼스)’ 랠리이다. 올해 매그니피센트 7 이 강한 상승 랠리를 보였지만 추가 랠리 가능은 남아 있다. 하반기 들어 전개된 고금리라는 악조건에서도 매그니피센트 7 의 랠리가 이어져 왔음을 고려할 때 디스인플레이션 기대감 강화로 인한 금리 안정 혹은 추가 하락할 가능성은 매그니피센트 7 랠리의 추가 동력으로 작용할 여지가 있다.

10 월 미국 소비자물가 발표 이후 12 월과 내년 1 월 FOMC 회의에서 금리 동결을 예상하는 확률이 100%에 이르고 있고 이후 내년 상반기에는 금리 인하마저도 예상하는 분위기가 강화되고 있다. 좀더 경제지표 발표를 지켜봐야겠지만 미국내 물가 압력의 추가 둔화로 인플레이션과의 전쟁이 끝날 수 있다는 기대감은 미국 국채 금리의 추가 하락으로 이어질 여지가 있다. 이는 금리에 민감한 매그니피센트 7 주가에는 긍정적 영향을 미칠 것이다.

■ 경기 연착륙과 불확실성 완화도 올해 산타 랠리 가능성을 높여

연말 랠리와 관련하여 또 하나 주목해야 할 것은 경기 사이클이다. 디스인플레이션 기대감이 강화되고 있지만 경기 침체 우려가 재차 불거지면 주가에는 악재로 작용할 여지가 있기 때문이다. 4 분기 들면서 발표되는 미국 주요 경제지표의 경우 3 분기와 달리 약화되는 모습이 나타나고 있다. <그림 5>의 미국 경제지표 서프라이즈 지수 추이를 보더라도 둔화세가 가시화되고 있다. 그럼에도 불구하고 최근 발표된 미국 경제지표는 침체보다는 연착륙을 지지하고 있다. 경기와 관련하여 과도하게 우려를 할 단계는 아니다. 경기에 민감한 미국 내수 기업들 주식으로 구성되어 실물경제의 건전성을 보여주는 지표 중에 하나인 러셀 2000 지수가 반등하고 있음은 경기침체 우려가 완화되고 있음을 반영한다는 생각이다. 이 밖에도 미국 경제에 비해 상대적으로 부진했던 유로 및 중국 경제가 강한 반등은 아니지만 저점에서 벗어나고 있음도 경기 연착륙에 기여할 것으로 기대된다.

무엇보다 금융시장 변동성 확대의 빌미를 제공했던 각종 불확실성 리스크가 완화되고 있다. 중동 리스크는 물론 미국 연방 정부 폐쇄 리스크도 일부 해소되었고 지난주 미중 정상회담을 계기로 양국 정상이 추가 갈등 확산 저지에 신경을 쓰고 있음을 확인시킨 것은 불확실성 완화에 기여했다. 이 밖에도 달러 약세와 유가 급락 현상이 위험자산 선호 심리를 자극할 수 있음도 산타 랠리에 일조할 것이다. 요약하면 증시를 둘러싼 제반 여건과 앞서 언급한 과거 사례를 종합해보면 올해 산타 랠리가 나타날 가능성이 있다.

- 하이투자증권 Economist 박상현/류진이 -

user error : Error. B.