-

[월가 아재] 2024년 주식시장 고점과 저점 - 40주간의 시황일주 37주차2023.12.08 PM 04:20

■ 33주차 세 가지 시나리오

① 인플레가 꺾이며 연준이 QT 중단을 비롯해 완화적 태도로 전환

② 고금리 기조로 인한 스트레스가 쌓여서 대형 위기 발생

③ 미국이 아닌 타국에서 위기 발생 (확률이 가장 높은 시나리오)

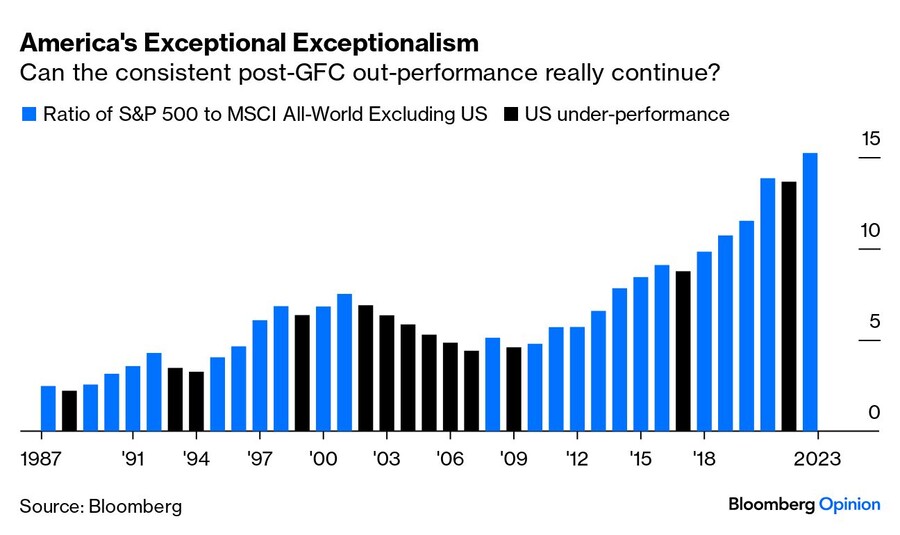

확실한 건, 전 세계에서 미국 경제가 가장 강력하다는 것

미국이 기침을 하면 나머지는 폐렴에 걸릴 것

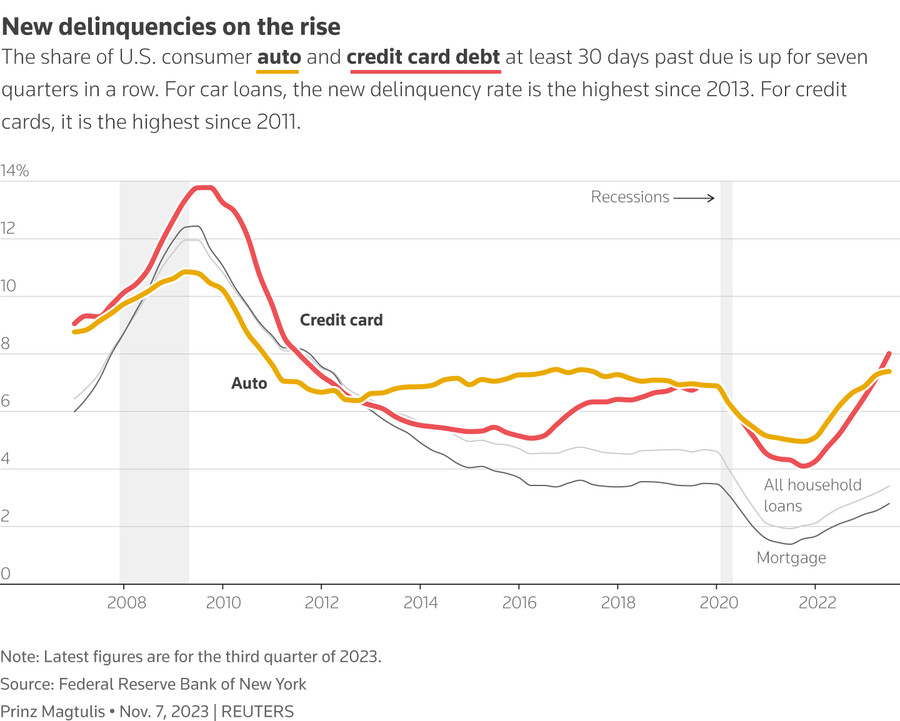

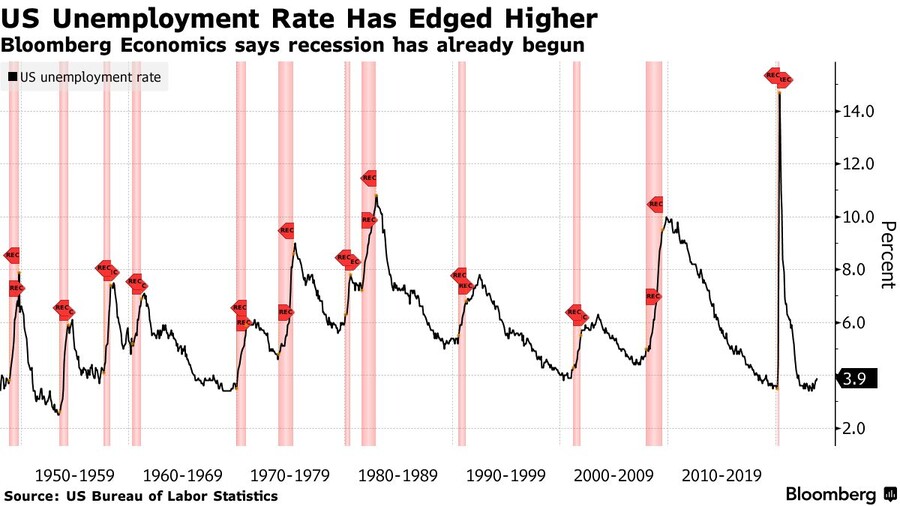

경기 침체 조짐이 조금씩 보이기 시작

연준이 긴축을 고집하면서 침체가 올 지, 아니면 적당히 피봇하면서 침체를 피할지 기로에 서있음

최근 한 달 간 주가가 올랐지만 시나리오 1이 확정됐다고 볼 수 없음

여전히 시나리오 3에 가장 높은 확률을 배정

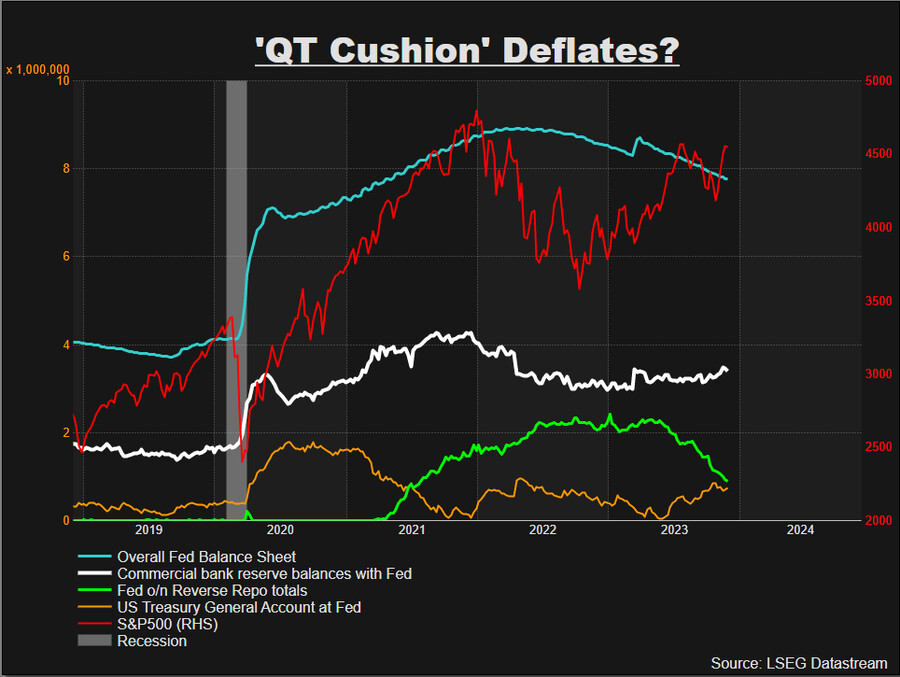

■ 소진되고 있는 유동성

31주차 시황 (10/23) : 4개월 안에 QT를 멈추지 않으면 유동성 위기

10월 23일 $1.16조 → 12월 5일 $0.83조

역레포 자금 → 양적 긴축 물량, 재무부의 TGA Account, 지급준비금 → 주식 시장 상승세

이제 3개월 후면 역레포 시장의 자금은 소진 → 양적 긴축에서 오는 국채 공급은 누가 소화할까?

■ 연준의 대차대조표 설명

기업의 대차대조표

자산 (좌변) = 부채 및 자기자본 (우변)

우변은 자금은 어떻게 조달하는가? 좌변은 그 자금을 어디에 쓰고 있는가?

따라서 좌변 = 우변

연준의 대차대조표 : 부채 측면

① 시중 화폐 (연준이 지급을 보증하는 종이)

→ 과거 금 본위제 시절 : 달러는 금 지급을 보증하는 빚문서

② 은행들의 지급 준비금

→ 은행들이 연준에 예치한 지급 준비금

③ 역레포

→ 금융기관들이 단기 예치한 역레포

④ 해외정부의 deposit

→ 해외정부가 예치한 deposit(예금)

⑤ 미국 재무부 TGA

→ 재무부가 예치한 TGA(재무부일반계정)

은행 입장에서 예금은 언젠가 돌려줘야하는 부채

마찬가지로 연준에 계좌를 열어서 맡겨둔 돈은 연준 입장에서는 부채

시중 화폐는 거의 일정, 해외 정부 deposit은 규모가 작음 (약 $10조)

결국 지급 준비금, 역레포, TGA가 중요

연준의 양적긴축은 연준의 자산을 줄이는 것 → 그에 상승하는 부채도 줄어야 함

지난 수 개월 간 양적 긴축과 함께 좌변의 국채가 줄고, 우변의 역레포가 줄어왔음 → 역레포가 소진되면?

은행의 지급 준비금 or 재무부 TGA가 물량을 받아내야 함

TGA는 행정부가 조절하는 부분

지급 준비금이 감소하기 시작하면 경기침체가 가시화될 수 있음

■ 역레포 소진되면 연준은 QT를 중단할까

읽어볼 훌륭한 글 2

이코노미21 양연빈 기자

[연준와처] ON RRP 소진되면 연준은 QT를 중단할까

http://www.economy21.co.kr/news/articleView.html?idxno=1012539

최소 안정 지급 준비금 수준 (Least Comfortable Level of Reserves, LCLoR)이 2.5조라 가정하면 2025년 초까지 괜찮음

Valley AI - 닉네임 캘린더 님

역레포(RRP)가 소진되어도 연준은 양적 긴축을 계속할 수 있을까?

역레포가 소진되고 나면, 대선 전에 TGA가 유동성이 들어오기 전인 2분기가 가정 위험한 시기

하반기가 되면 다시 시장 분위기가 좋아질 것

■ 2024년의 고점과 저점

1) 역레포와 대선 사이

역레포 자금은 3개월이면 소진, 지급준비금 현재 3.4조 달러

역레포 소진 후 양적 긴축을 멈추지 않는다면, 약 6~7개월 후면 상당한 압력이 가해질 것 → 하필 대선 직전인 8~9월

바이든 행정부가 대선을 이기기 위해서는 2024 상반기에 TGA 잔고를 채운 후, 하반기에 유동성을 시중에 풀어야 함

2) 금융시장의 흐름

2023년 7월 고점

2023년 10월말 저점

2024년 1분기 고점

2024년 2분기 : 위험한 시기

→ 역레포 소진, TGA 자금 아직 풀리지 않음

→ 한국 총선 끝나는 타이밍!

→ 한국 여당의 주가 부양 노력들이 총선 이후에는 효과가 약해진다고 가정하면 코스피가 가장 위험한 시기도 내년 2분기가 될 수 있음

→ 이 시점에서 2200라인이 뚫린다면, 굉장히 좋은 매수 기회가 될 것

2024년 3분기 : TGA 유동성이 풀리면서 안정화

2025년 1분기 큰 위기 가능성

→ 대선 종료 후 부채한도 이슈 발생, 이때 까지도 양적 긴축을 멈추지 않으면 큰 파국이 올 것

3) 잠깐...

이런 이야기는 이미 시장에 많이 퍼지고 있음. 이제는 개인들도 역레포가 무엇인지 다 안다

→ 원래 시점보다 타이밍이 앞당겨 질 수도?

2023년 7월 고점

2023년 10월말 저점

2024년 1분기 고점 → 2023년 12월 ~ 2024년 1월 고점

2024년 2분기 역레포 소진, 위험한 시기 → 2024년 1분기 위험한 시기?

2024년 3분기 TGA 유동성 풀기, 안정화

2025년 1분기 큰 위기 가능성

4) 추가 고려점

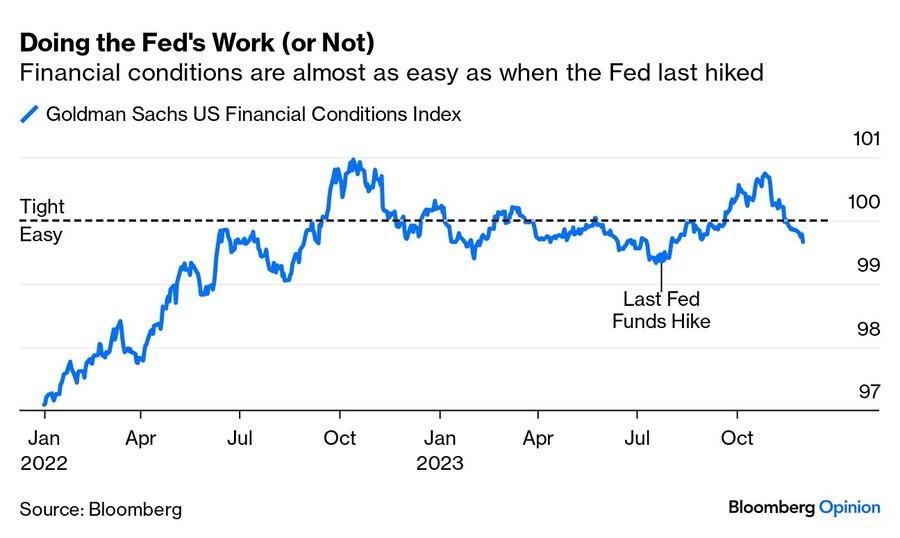

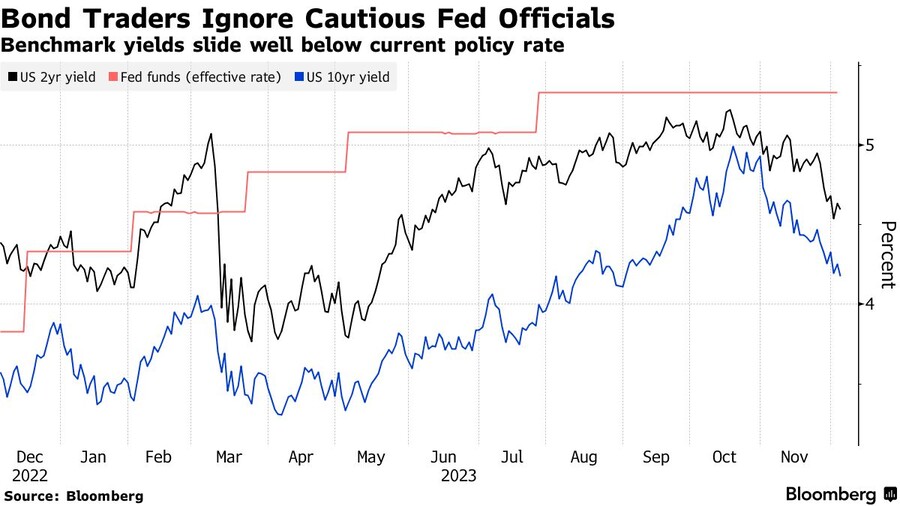

11월 FOMC에서 연준이 비둘기적으로 나왔던 이유 → 10년물 금리 5%대의 긴축 효과

이를 본 시장이 10년물 금리를 4.1% 까지 내렸음 → 그만큼 긴축 효과가 약해지고 있음

연준이 이 간극을 메우기 위해 상당히 매파적으로 나올 가능성도 있음

특히 인플레는 자기현시적 특성이 있어서, 시장이 느슨해지면 더욱 인플레를 잡기 어려워짐

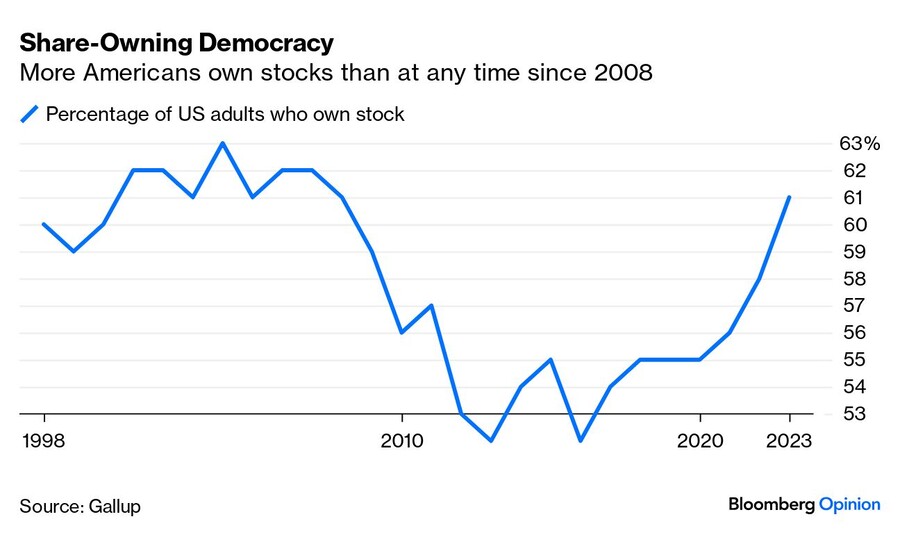

과거에 비해 은퇴자들의 주식 투자 비중도 높아졌음 → 주가 상승 자체가 소비/인플레 압력으로 이어짐

그러나 과연 시장이 이런 매파적 발언을 신경 쓸 것인지는 의문 → 다만 이로 인해 변동성은 커질 수도

코스피의 경우

정부가 시장을 거슬러 증시를 부양하려는 시도는 대부분 실패로 돌아감

지금의 시도도 위태로워 보임 (공매도 금지, 대주주 양도세 기준 상향, 심지어 자사주 강제 소각?)

이 모든 것을 고려하면 코스피에 위기가 오는 시점은 2024년 2분기 보다 빠를 수도 있음

■ 요약

2023년 12월 ~ 2024년 1월 정도에서 고점이 나올 가능성이 높음

2024년 1분기 ~ 2분기가 상당히 위험한 구간

2024년 3분기 ~ 대선 가까워질수록 안정화

→ TGA가 풀리든, 트럼프가 우세해지든 이를 시장이 호재로 받아들일 것

2024년 4분기 대선이 지나고 2025년 1분기에 상당히 큰 악재가 터질 수 있음

→ 양적 긴축이 계속된다면

항상 이 정도로 자세한 예측은 늘 틀린다

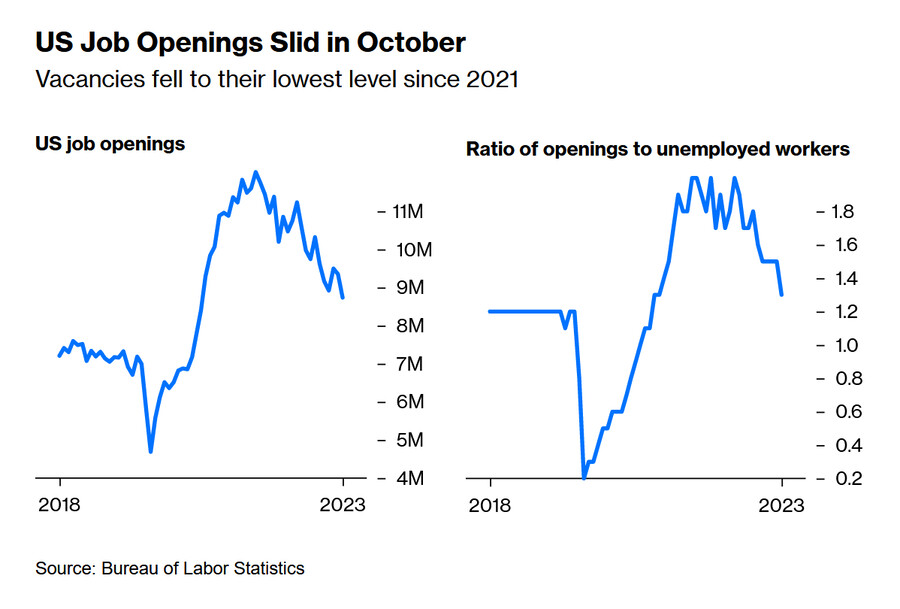

당장 이번 주 실업률이 나쁘게 나오면(feat. JOLTs) 오늘 뷰를 수정해야 할 것

■ 작별 인사 & 앞으로 남은 3회차 예고

38회차 : 연준의 제3의 목표

39회차 : CBDC 이야기

40회차 : 시즌2 마무리, 작별 인사

시즌 3 : 시즌 1의 기조로 복귀할 것

소류모 독자들과 모닥불도 때던 시즌 1 분위기로 복귀

시즌 2 크루들은 (Avery, Stella, Eric, 홍진채 대표님) 등은 Valley AI 플랫폼 내에서 컨텐츠 활동 및 라이브 진행

user error : Error. B.