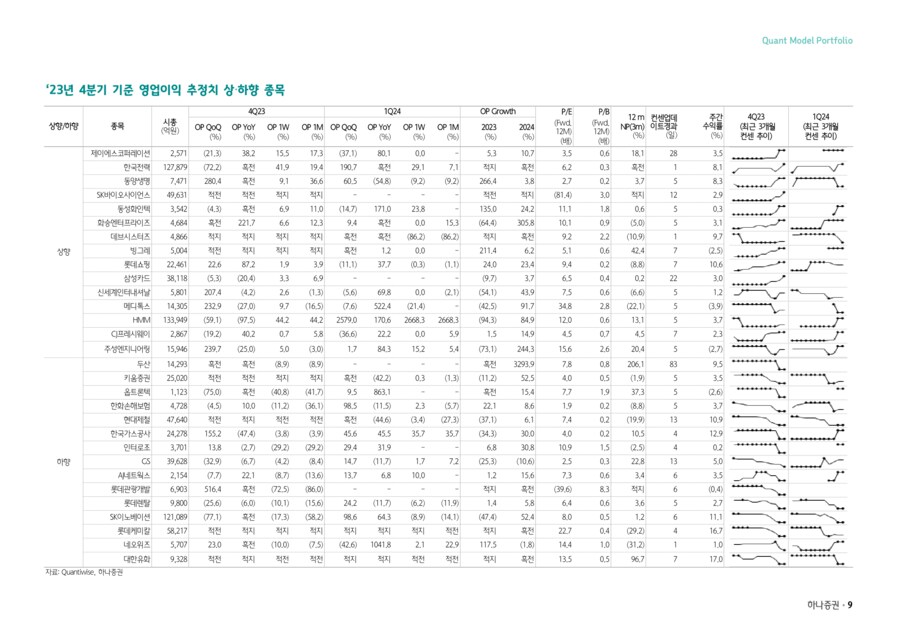

-

[퀀트] [하나증권 퀀트 이경수] 지금이라도 저PBR 사는게 맞어?2024.01.31 AM 08:47

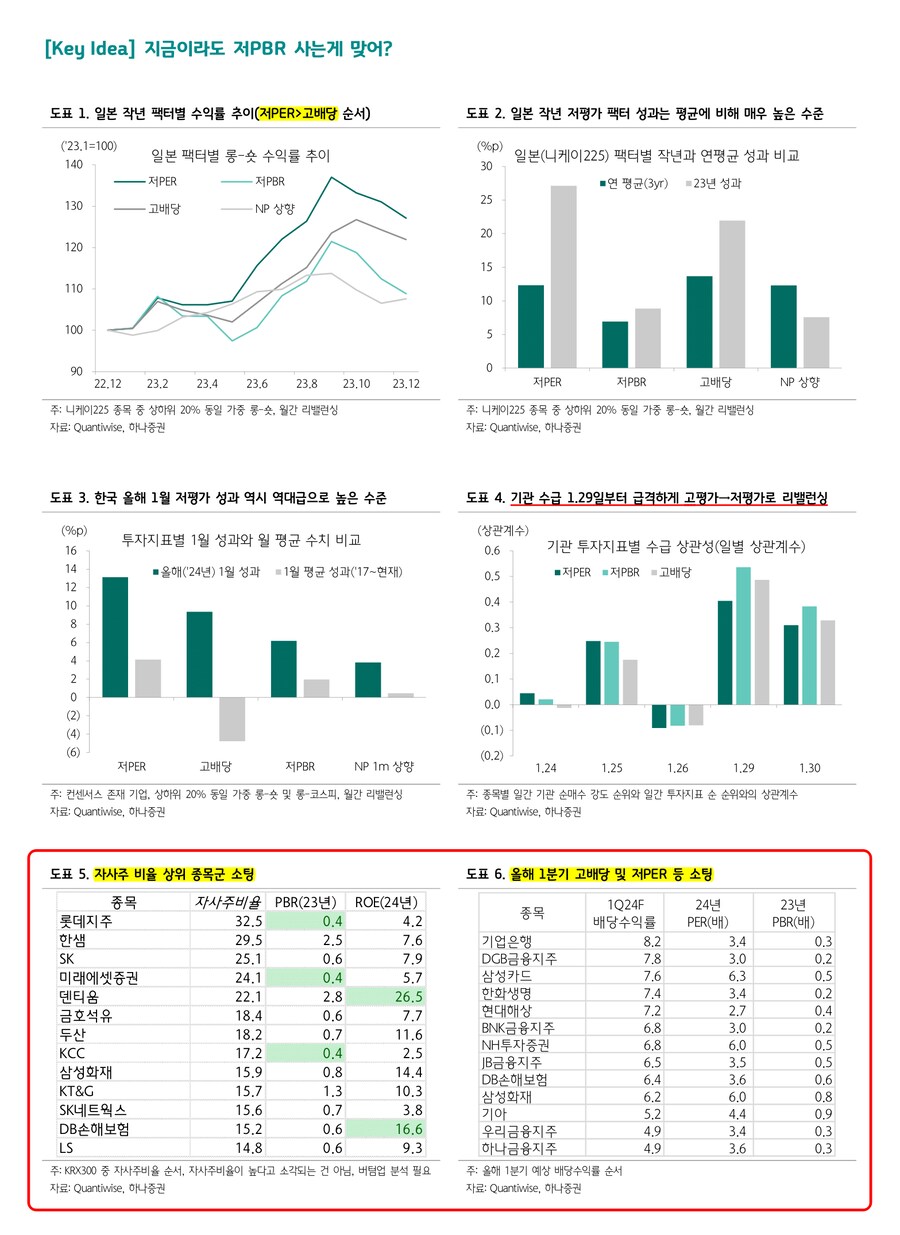

▲ 작년 일본, 저PBR보다는 저PER 및 고배당이 성과 더 높아

- 결론적으로 저PBR에만 해당하는 종목에만 관심을 갖기보다 고배당 및 저PER, 저PBR 등 배당 및 가치 스타일에 고르게 관심을 갖고 이 중 자사주 매입 및 소각 포텐셜이 높고 안정된 고배당 기업의 선별 투자가 바람직

- 1) 작년 1월 도쿄증권거래소의 자본 시장 개선안(기업별 PBR 1배 미만 기업들에 이를 극복하기 위한 성장 전략 공개하도록 하는 방안)을 발표한 후 일본의 작년~현재의 니케이225의 주요 스타일별 롱-숏 성과는 저PER +27.1%p(이하 연 평균 +12.3%p), 고배당 +21.9%p(+13.7%p), 저PBR +8.9%p(+6.9%p), 실적(NP) 상향 +7.6%p(+12.3%p) 순서

- 가치주 중 저PER, 고배당, 저PBR 팩터가 모두 작년에 연 평균 대비 높은 성과 기록. 결과적으로 저PBR 스타일이 핵심 시장성향은 아니었음. 대신 저PER, 고배당 스타일의 성과가 특히 더 높았고 여기서 일본 자본 시장 개선안 이후에 주주환원의 재원이 되는 '순익' 요소가 핵심 팩터

- 저평가도 '자본'대비보다 '순익'대비 시총이 더 낮은 컨셉이 핵심. 또한, 순익이 꾸준하여 시총대비 배당이 높은 기업들에게도 관심이 몰리는 경향. 이는 한국에서도 비슷하게 발생. 한국의 1월 스타일 성과는 저PER이 +13.1%p, 고배당 +9.4%p, 저PBR +6.2%p 순서

- PBR이라는 지표는 주주환원책이 불량한 기업들을 통제하기 위한 상징적 지표지만, 실질로는 모든 기업의 주가를 가르는 결정변수로 저PER 및 고배당에 비해 다소 부족

- 2) 기업 밸류업 프로그램 정책을 화답하듯 기관 위주의 의미있는 수급적인 변화에 주목. 현재 종목별 투자주체별 수급과 저PBR 등의 투자지표의 상관성을 보면, 기관 > 외인 순으로 저PER 및 저PBR에 따라 리밸런싱(저평가 매수, 고평가 매도) 진행

- 특히 29일부터 연금, 투신, 사모, 외국인들까지 이러한 움직임이 거세졌음. 기관이 가장 적극적인 반면 개인들은 철저히 외면. 물론 국내 주식에 대한 기관 수급은 신규 자금으로 팽창한다고 보기 어려워 수급의 한계는 분명. 그런데 저평가 기업들에 대한 수급이 고평가 기업으로부터 나온다면 다른 얘기. 또한 기관의 스타일 베팅은 쉽게 바뀌지 않는 특성

- 결국 저평가 및 고배당주에 유리한 시기라는 판단. 추가로 순익 변화도 핵심 변수. 물론 자사주 매입 및 소각 예정도 중요하지만 기업마다 상황이 천차만별이라 종목별 버텀업 접근법 권고

- 지속 가능한 주주환원의 정점은 안정적인 ‘순익’ 창출로 인한 꾸준하고 높은 ‘배당’로 귀결될 것으로 판단. 올해 3월 말(일부 2월말) 0.9%인 역대 1분기 최고 배당금에 집중할 필요

- 자사주 비율 상위 종목군 소팅 : 롯데지주, 한샘, SK, 미래에셋증권, 덴티움, 금호석유, 두산, KCC, 삼성화재, KT&G, SK네트웍스, DB손해보험, LS 등

- 24년 1분기 고배당 및 저PER 등 소팅 : 기업은행, DGB금융지주, 삼성카드, 한화생명, 현대해상, BNK금융지주, NH투자증권, JB금융지주, DB손해보험, 삼성화재, 기아, 우리금융지주, 하나금융지주 등

- 하나증권 Quant Analyst 이경수 -

user error : Error. B.