-

[IT | 기술] 몸값 뛰는 HBM, ‘프리미엄’ 500%까지 치솟아… 삼성전자·SK하이닉스, 수익성 개선 기대2024.02.08 PM 02:16

HBM 가격, 역대 최고가 경신 중

주고객사 엔비디아에 인텔, AMD도 주문 가세

“AI 메모리로 HBM 대세 굳어졌다”

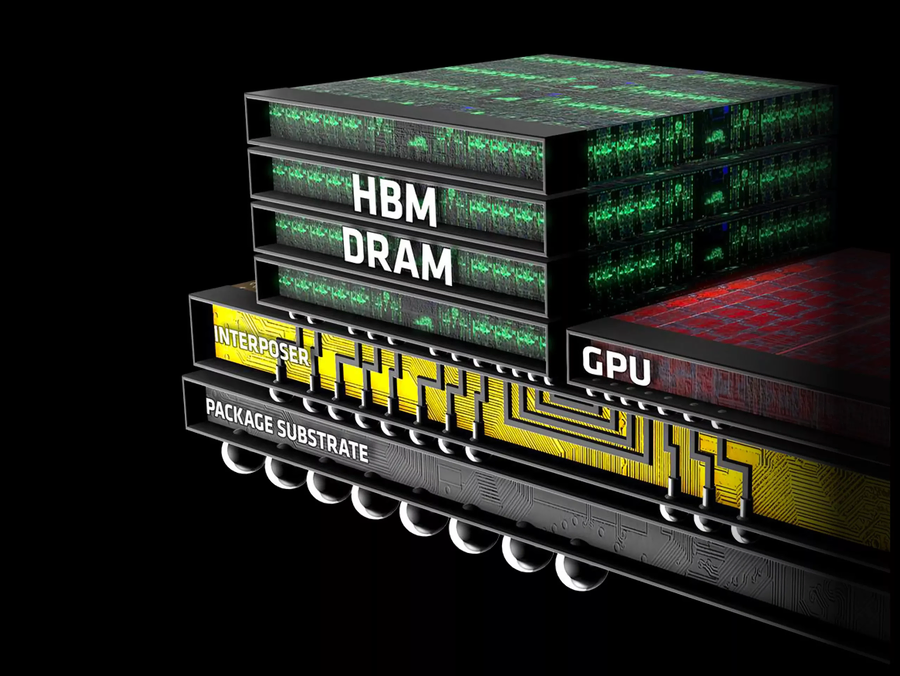

엔비디아, AMD 등 인공지능(AI) 반도체 시장을 이끌고 있는 기업들의 고대역폭메모리(HBM) 주문량이 급격히 늘고 있는 가운데 삼성전자, SK하이닉스가 생산하는 HBM 가격도 천정부지로 뛰고 있다. 올해 들어 HBM3(4세대) 제품의 평균판매단가(ASP)는 기존 주력제품인 D램 가격 대비 500% 수준으로 치솟으며 역대 최고가를 경신하고 있다.

8일 시장조사업체 욜그룹에 따르면 올해 들어 HBM 평균판매단가가 기존 DDR4 D램과 비교해 500% 수준의 프리미엄이 더해져 판매되고 있는 것으로 나타났다. 욜그룹은 HBM 공급량이 지난해부터 오는 2028년까지 연평균 45% 수준의 성장률을 기록할 것으로 전망했다. 수요에 비해 공급량을 급격히 늘리기 어려운 HBM의 특성상 가격 프리미엄이 한동안 지속될 것이라는 전망이다.

그동안 엔비디아를 중심으로 형성돼 있었던 고객사 기반도 인텔, AMD 등의 가세로 확대될 가능성이 높다. 욜그룹은 “인텔과 AMD 같은 중앙처리장치(CPU) 기업들도 HBM을 차세대 CPU 제품의 캐시(Cashe) 메모리로 사용할 것으로 보인다”고 설명했다. 기존에 그래픽처리장치(GPU)와 짝을 이루는 HBM의 저변이 더 넓어진다는 얘기다.

HBM은 데이터 용량이 기존 D램보다 크고 전력 소모는 적어, 높은 성능과 효율이 필요한 AI용 메모리로 각광받고 있다. 시장조사업체 옴디아는 전체 D램 시장에서 HBM이 차지하는 비중이 지난해 9%에서 올해 18%를 넘을 것으로 전망하고 있다. 업계 관계자는 “현재 기술 트렌드로 볼 때 AI 컴퓨팅 시스템에서 HBM을 대체할 만한 메모리 반도체는 없다”며 “지난해까지 검증기였다면 이제는 대세로 굳혀졌다”고 설명했다.

삼성전자, SK하이닉스는 올 들어 HBM 설비투자 확대에 나서며 수요에 대응하고 있다. HBM 시장 확대에 따른 수혜를 앞당기기 위해 설비투자의 대부분을 HBM 관련 장비에 집중시키고 있다. 삼성전자 DS(반도체) 부문과 SK하이닉스의 지난해 누적 적자는 각각 12조6900억원, 7조7303억원이다. 작년 4분기 적자폭이 완화되면서 일정 부분 개선됐지만 올해 반등이 절실한 만큼 수익률이 일반 D램의 5배가 넘는 HBM에 거는 기대가 크다.

미국 빅테크 기업들의 AI 서버 투자가 본격화되면서 HBM 수요에 불을 붙이고 있다. 하이투자증권에 따르면 올해 미·중 빅테크 업체 14개사의 설비투자(CAPEX) 증감율 전망치는 18.4%다. 지난해 얼어붙었던 대형 IT 기업들의 인프라 투자가 생성형 AI 광풍에 힘입어 되살아나는 것이다.

SK하이닉스는 최근 작년 4분기 실적 컨퍼런스콜을 통해 HBM3 매출이 전년 대비 5배 이상 증가했다고 밝혔다. 삼성전자도 HBM3 등 첨단 제품의 비중이 50%에 근접했고 연말까지 차세대 HBM3를 포함한 비중이 90%까지 늘어날 것이라고 예고했다.

한편 삼성전자, SK하이닉스의 설비투자가 대부분 HBM에 집중되면서 기존 범용 D램, 낸드플래시 시장은 공급량이 줄어들 공산이 크다. 삼성전자, SK하이닉스 입장에서는 수익성이 높은 HBM에 집중하는 동시에 주력 매출원인 D램 시장의 공급 부족 상태를 유도할 수 있어 어느 때보다 유리한 지위를 확보했다는 분석이 나온다.

user error : Error. B.