-

[경제] 2월 29일 주식테마 동향2024.02.29 PM 03:55

■ 강세 테마 : 창투사, 기업인수목적회사(SPAC), 해운, 피팅(관이음쇠)/밸브, 재택근무/스마트워크, 야놀자(Yanolja), 두나무(Dunamu), NFT(대체불가토큰), 탄소나노튜브(CNT), 미용기기, 은행, PCB(FPCB 등), 가상화폐(비트코인 등), 조선기자재, 증권, 손해보 험, 출산장려정책, 사료, 골프 등...

■ 약세 테마 : 밥솥, 전기자전거, 인터넷 대표주, 3D 프린터, 콜드체인(저온 유통), 제4이동통신, HBM(고대역폭메모리), SNS(소셜네트워크서비스), 항공/저가 항공사(LCC), NI(네트워크통합), 웹툰, 자전거, 지능형로봇/인공지능(AI), CCTV&DVR, 바이오인식(생체인식), 초전도체, 보안주(물리), 의료AI, 폐배터리, 메타버스(Metaverse), 광고 등...

■ 저PBR 관련주

이복현, 밸류업 프로그램 기준 미달 불량 상장사 상폐 검토 언급 소식에 상승

▷전일 이복현 금융감독원장은 서울 여의도 켄싱턴호텔에서 열린 '2024 금융산업 트렌드 간담회' 직후 기자들과 만나 "주주환원 등 기업 관련 특정 지표를 만들어 이를 충족하지 않는 상장사는 퇴출시키는 안 등 여러 안을 보고 있다"고 밝힘. 이어 "오랜 기간 별다른 성장을 못 하거나, 재무지표가 나쁘거나, 인수합병(M&A)의 수단이 되는 기업을 계속 시장에 두는 게 맞는지 의문"이라고 덧붙였음.

▷이 같은 소식에 최근 기업 밸류업 프로그램 세부내용 실망감에 부진한 모습을 보였던 하나금융지주, 제주은행, JB금융지주, KB금융, 롯데손해보험, 흥국화재, 동양생명, 한화생명, SJM홀딩스, 아세아, 영원무역홀딩스, 기아, 현대모비스 등 은행/손해보험/생명보험/지주사/자동차 등의 테마가 상승. 동양생명은 지난해 4분기 호실적 모멘텀 등도 지속되고 있음.

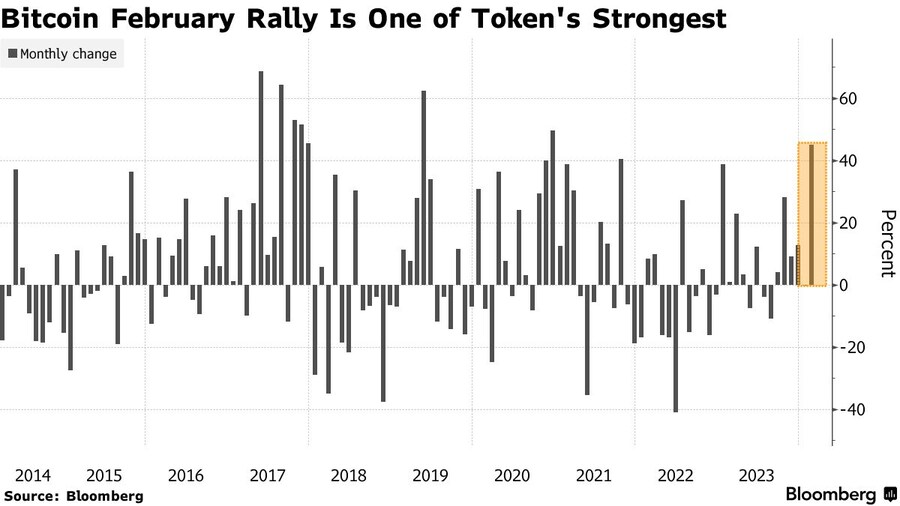

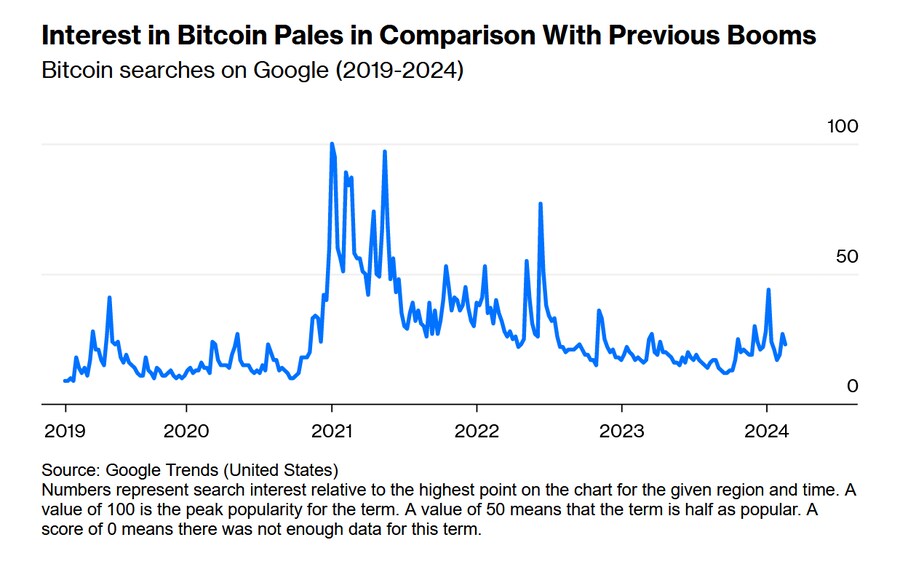

■ 가상화폐(비트코인 등)/ 두나무(Dunamu)

비트코인, 6만달러 돌파 소식에 상승

▷최근 급등세를 이어가고 있는 가상화폐 대장주 비트코인 가격이 6만달러를 돌파했음. 코인마켓캡에 따르면, 이날 오전 11시 기준 비트코인 가격은 24시간 전거래일 대비 8% 가까이 상승한 61,305달러선에서 거래중이며, 빗썸과 업비트 에서는 8,590~8,600만원선에서 거래중임.

▷업계에서는 연초 미국 증권거래위원회(SEC)의 현물 상장지수펀드(ETF) 승인 이후 비트코인 시장에 매수세가 지속 유입되는 상황 속 비트코인 공급량이 절반으로 줄어드는 반감기를 앞둔 점이 상승세에 기름을 붓고 있다고 분석하는 모습.

▷이 같은 소식에 우리기술투자, 위지트, 한일진공, 제이씨현시스템 등 가상화폐(비트코인 등)/두나무(Dunamu) 테마가 상승.

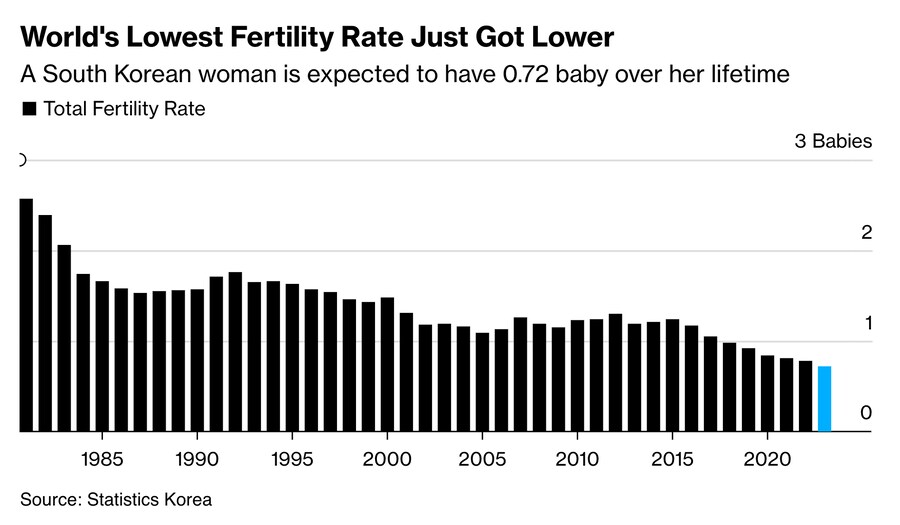

■ 출산장려정책/ 엔젤산업

출산 지난해 출산율 역대 최저에 따른 정부 정책 기대감 등에 상승

▷전일 언론에 따르면, 지난해 4분기 합계출산율은 사상 처음으로 0.6명대로 떨어졌고 올해는 연간 기준으로도 0.7명선이 무너질 것으로 전해짐. 통계청이 28일 발표한 '2023년 출생·사망 통계'와 '2023년 12월 인구동향'을 보면 지난해 출생아 수는 23만명으로 전년(24만9,200명)보다 1만9,200명(7.7%) 감소해 지난해에 이어 또 역대 최저를 기록했음. 아울러 여자 1명이 평생 낳을 것으로 예상되는 평균 출생아 수를 뜻하는 합계출산율은 지난해 0.72명으로 역대 최저치를 기록했음.

▷이 같은 소식에 정부 차원에서 저출산 해결을 위한 대책 마련에 나설 것이라는 기대감이 커지며 아가방컴퍼니, 꿈비, 삼성출판사, 제로투세븐 등 출산장려정책/ 엔젤산업 테마가 상승.

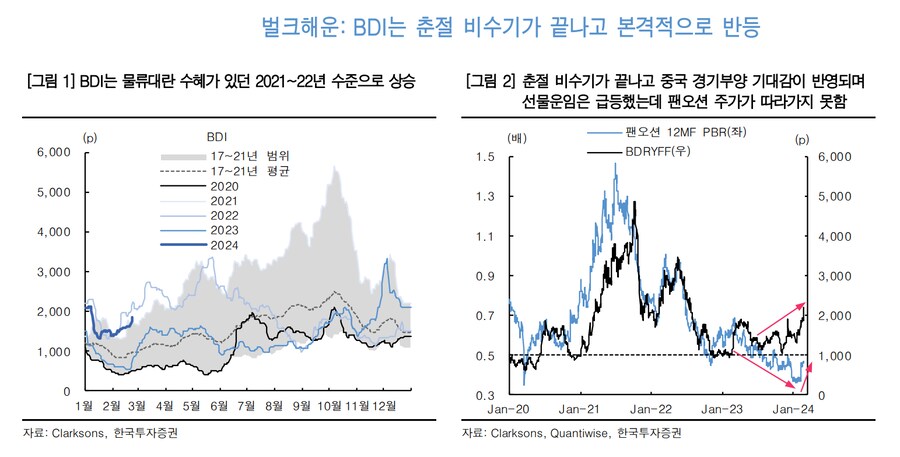

■ 해운

BDI 반등 기대감 등에 상승

▷한국투자증권은 보고서를 통해 중국 춘절연휴를 바닥으로 BDI는 기다렸다는 듯이 빠르게 반등하고 있으며, 파나마/수에즈 운하의 병목현상이 길어지는 가운데 철광석 재고비축과 곡물 물동량이 올라오고 있다고 밝힘. 이어 중국 경기 불확실성에 대한 우려와 양회를 앞두고 부양책 기대감이 공존하고 있는데, 선물운임 시황을 보면 BDI 상승에 무게가 실리고 있다고 밝힘.

▷또한, 지난해 벌크해운 시황이 기대에 못 미치며 부진했지만 전용선 계약 중심인 대한해운은 상대적으로 선방했다고 밝힘. 여기에 LNG 신규 물량들이 추가된 덕분에 연간 영업이익은 전년대비 7% 감소에 그쳤다고 밝힘. 이는 2019년과 비교하면 두 배 가까이 성장한 실적이라고 밝힘.

▷이 같은 소식에 팬오션, 대한해운 등 해운 테마가 상승.

■ OLED(유기 발광 다이오드)

OLED Up-cycle 진입 분석 등에 일부 관련주 상승

▷현대차증권은 올해 상반기 북미향 IT OLED 양산 시작으로 OLED Value Chain 내 P, Q 증가, Mobile 내 OLED 침투율 증가(Q), 전장, TV용 OLED 패널 출하 확대가 기대된다고 전망. 국내 디스플레이 Value Chain(패널, 소재, 부품)은 OLED로의 체질전환을 시도하고 있으며, 기존의 Mobile, TV의 OLED 전환을 지나 2024년에는 새로운 응용처(IT)에서의 OLED 전환이 시작될 것이라고 설명. 특히, 전체 application에서 약 40%(LGD 기준)를 차지하는 IT(Monitor, Notebook PC, Tablet)에서의 OLED 전환 시작은 업황 반등의 요인이 될 것이며, IT OLED 패널에서 적용되는 Two-stack tandem 기술로 패널 ASP는 더욱 상승할 것이고 소재 수요가 증가할 것(Mobile 패널 기준 5.2배)으로 예상.

▷아울러 전장에서의 성장률은 14% 수준으로 SDV 전환 및 ADAS의 level-up 등으로 성장은 가속화될 것으로 보이며, OLED TV 패널은 삼성전자의 W-OLED 패널 수요 확대, 기저 효과로 인해 2023년 저점 이후 회복 cycle에 진입할 것으로 전망.

▷이와 관련 덕산테코피아, 원익IPS, 이녹스첨단소재, 덕산네오룩스 등 일부 OLED(유기 발광 다이오드) 테마 상승.

■ IT 대표주/ 인터넷 대표주/ 반도체 관련주

Fed 조기 금리 인하 기대감 약화 속 美 기술주 약세 영향 등에 하락

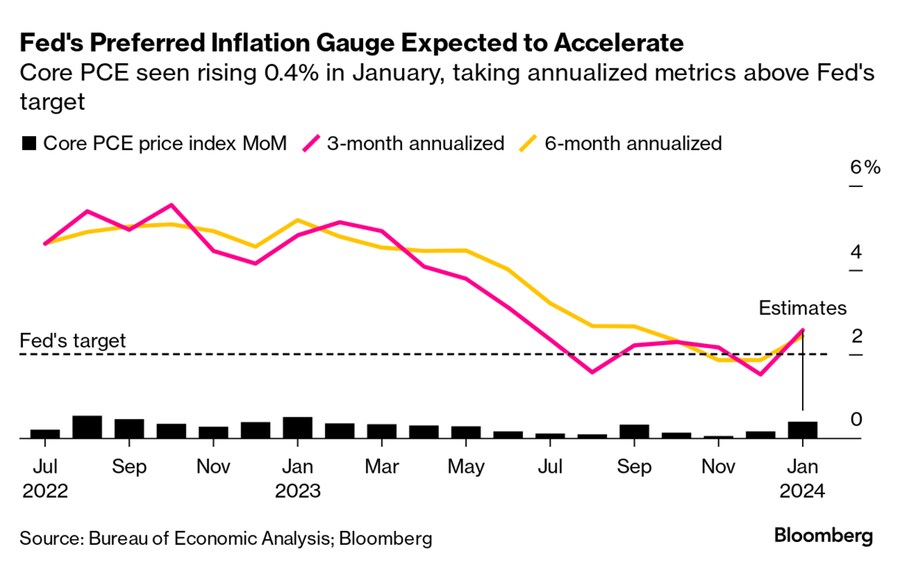

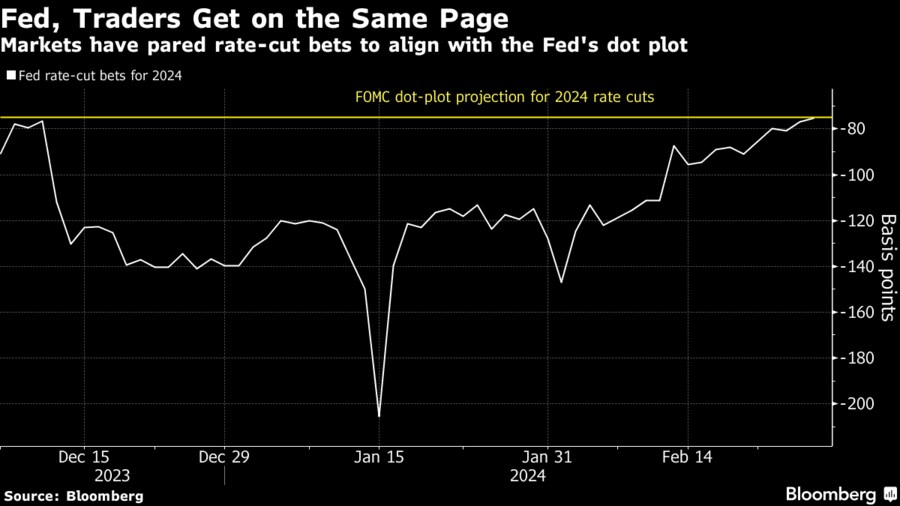

▷지난밤 뉴욕증시는 1월 개인소비지출(PCE) 물가지표 발표를 하루 앞두고 경계감이 지속된 가운데 3대 지수 모두 하락. 다우지수와 S&P500지수가 0.06%, 0.17% 하락했으며, 기술주 중심의 나스닥지수도 0.55% 하락. 필라델피아 반도체지수도 1.12% 하락.

▷지난 1월 소비자물가지수(CPI)가 예상보다 강한 모습을 보인 가운데, 1월 PCE 물가지수도 인플레이션 우려를 자극할 것이란 우려가 제기되고 있으며, Fed의 조기 금리 인하 기대감이 약화되는 모습. 엔비디아(-1.32%), AMD(-0.82%), 마이크론 테크놀로지(-2.33%), 인텔(-1.73%) 등 반도체 관련주들을 비롯해 애플(-0.66%), 아마존(-0.22%), 알파벳A(-1.80%), 메타(-0.62%), 넷플릭스(-0.86%) 등 대형 기술주 대부분 하락했음.

▷이 같은 소식에 LG디스플레이, SK하이닉스, 삼성전자, NAVER, 카카오 등 인터넷 대표주, IT 대표주, 반도체 관련주 등이 하락.

■ 태양광에너지/ 풍력에너지/ 수소차(연료전지/부품/충전소 등)

에너지 기업들의 친환경 투자 감소 분석 등에 하락

▷한화투자증권은 Aramco와 Exxon Mobil 등 글로벌 주요 34개 에너지 기업의 2023년 친환경 관련 투자액은 630억달러로 전년대비 -40% 감소하였다고 분석. 코로나 영향권에 있었던 ‘21년 대비로도 -7% 감소했으니 부진했으며, 부문별로 보면 태양광/풍력 등에 대한 투자액이 전년대비 -35% 줄었고 수소/저탄소 연료에 대한 투자는 -68%나 감소했다고 설명.

▷한편, 에너지 기업의 친환경 투자액 중 유럽 기업의 비중은 ‘22년 73%에서 ‘23년 58%로 줄기는 했으나 여전히 가장 많은 반면, 미국 기업의 투자액 비중은 ‘22년 10%에서 ‘23년 6%로 급감했다고 밝힘.

▷이와 관련 KC그린홀딩스, LS머트리얼즈, 대명에너지, 효성화학, 신도기연, 범한퓨얼셀 등 태양광에너지/ 풍력에너지/ 수소차(연료전지/부품/충전소 등) 테마 하락.

user error : Error. B.