-

[금융/시황/전략] 의회가 재정지출을 결의하면 연준이 돈을 찍어내는가?2024.03.08 PM 02:41

출처 : 『양영빈』 님 트위터

Cynthia Lummis 와이오밍주 상원의원(공화당)이 파월에게 한 질문

https://twitter.com/i/status/1765930362578838000

"의회가 재정지출을 결의하면 연준이 돈을 찍어내는가?"

이 질문에 파월은 잠시 할 말을 잊었는데 곧이어 "우리는 재정적자를 펀딩하기 위해 돈을 찍지 않습니다."라고 답변했습니다.

파월의 답변을 제대로 이해하기 위해서는 대차대조표를 통해 보는 것이 제일 명확하다고 생각합니다.

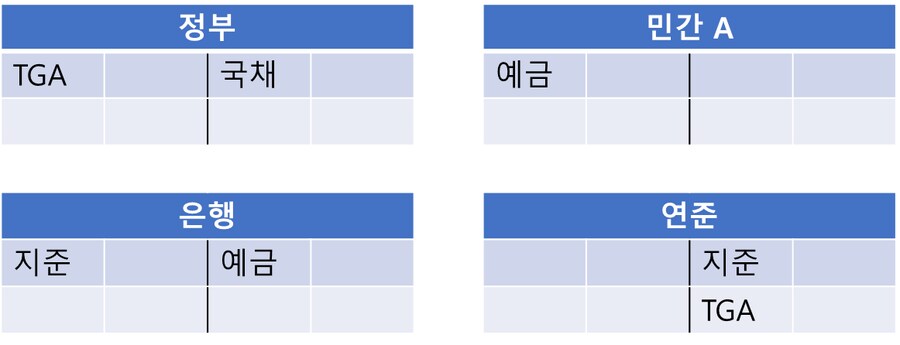

① 초기 상태

각각의 대차대조표의 중요 항목을 나타냈습니다.

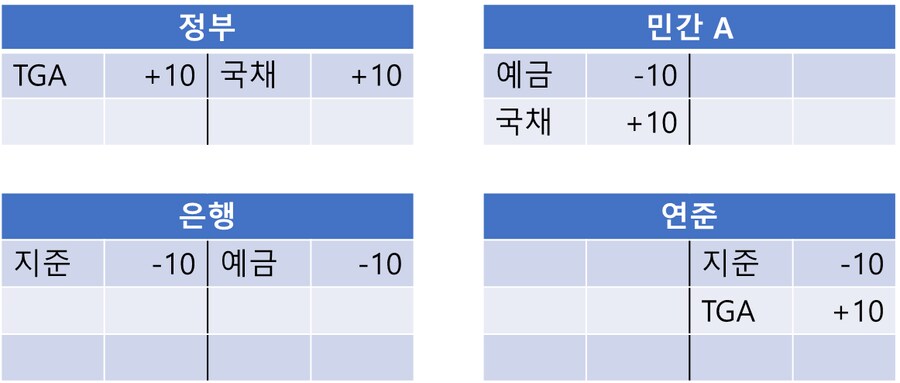

② 정부가 국채를 발행하고 민간 A가 국채 매입

민간 A는 예금을 사용해서 국채를 매입하고 이 예금은 거래 은행에서 빠져나가고 정부는 최종적으로 연준 TGA 계좌 잔고가 늘어납니다.

이 과정에서 은행은 민간과 정부의 거래를 연결해주는 역할을 담당합니다.

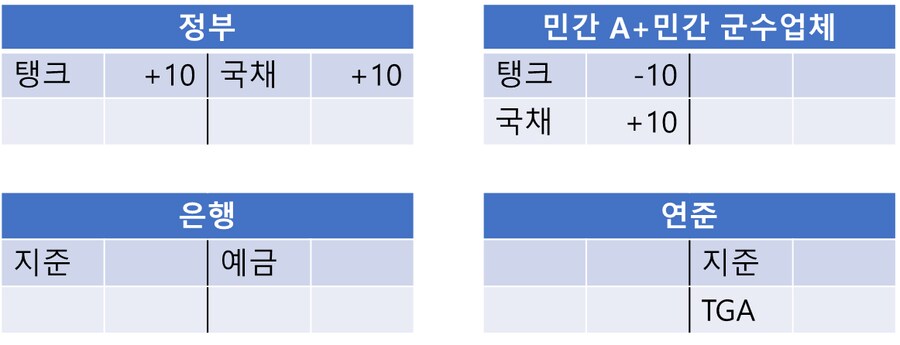

③ 정부가 민간 군수업체에서 탱크를 구매

정부가 국채를 발행한 것은 재정지출에 쓰기 위해서 입니다. 여기서는 민간 군수업체로부터 탱크를 구매하는 경우를 보겠습니다.

민간 군수업체는 자산의 탱크를 정부에 납품하고 은행 예금이 늘어납니다. 이 과정에서 은행은 ②와 마찬가지로 민간과 정부를 연결하는 역할을 담당합니다.

은행을 보면 지준은 -10, +10으로 초기상태 ①과 동일하게 됩니다. 연준도 마찬가지로 지준(-10, +10), TGA(+10, -10)는 초기 상태와 동일하게 됩니다.

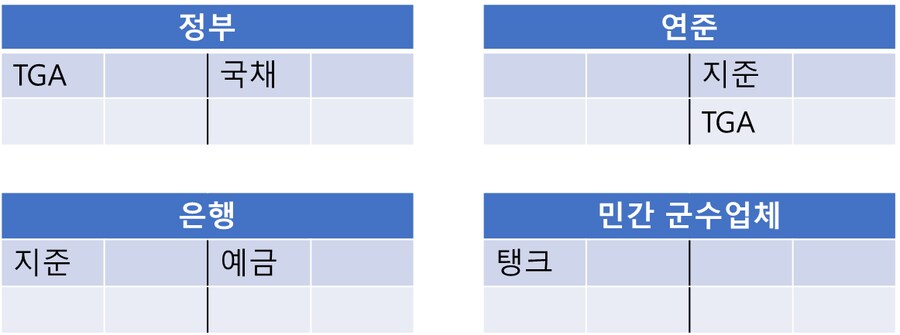

④ 최종 결과

은행과 연준은 초기상태로 돌아왔습니다.

민간 A와 민간 군수업체의 대차대조표를 병합하면 전체적으로 예금은 변화가 없고 국채가 10 늘었습니다.

최종결과를 보면 Cynthia Lummis 상원의원이 파월에게 한 질문인 "의회가 재정지출을 결의하면 연준이 돈을 찍어내는가?"에 대한 답변을 할 수 있습니다.

최종결과에서 연준과 은행의 대차대조표 변화는 없습니다. 다시 말하자면 파월 의장의 대답이 일단은 맞다고 봅니다.

파월 의장의 말이 틀리는 경우는 연준이 국채를 매입하는 경우입니다. 현재 미국은 연준이 정부 발행 국채를 입찰에 참여해서 직접 매입하는 것을 금지하고 있습니다.

통화정책을 위해 이른바 유통시장(Secondary market)에서 매입하는 것은 허용합니다.

지금 연준은 많은 양의 미국 국채를 보유하고 있습니다. 이 국채들이 재무부 입찰에서 직접 매입한 것은 아니고 유통시장에서 매입한 것이라고 하지만 과연 발행시장(Primary market)에서 직접 매입과 큰 차이가 있을 것인가는 다음에 다시^^

==================================================================================

연준이 국채를 직접 매입하는 경우

① 초기 상태

② 연준이 국채를 정부로부터 직접 매입

이 경우에 연준은 정부가 국채를 발행해서 재정지출의 자금으로 쓸 TGA 계좌 자금을 펀딩해줍니다.

보통 이것을 Debt Monetization이라고 부릅니다. 또는 통속적으로 머니 프린팅이라고 부르기도 합니다.

③ 정부 재정 지출

④ 최종 결과

연준이 국채를 직접 매입하지 않은 경우와 비교했을 때 연준, 은행의 대차대조표가 다르게 됩니다.

⑤ 연준의 직접 매입과 유통시장 매입

연준은 2008년 이후 있었던 QE에서 국채를 매입할 때 반드시 유통시장에서 매입을 했습니다. 과연 유통시장에서 매입했다고 이것을 debt monetization이 아니라고 이야기할 수 있을까요?

연준이 국채를 유통시장에서 매입하는 과정은 첫째, 전문딜러(또는 민간)가 먼저 국채 입찰에서 국채를 매입하고 둘째, 전문딜러(또는 민간)는 이것을 연준에게 매각하는 과정을 거칩니다.

이 거래가 완성되면 전문 딜러의 대차대조표는 매입 후 매각을 거치므로 변화가 없고 연준이 대차대조표는 ②의 경우처럼 바뀌게 됩니다. 그 다음부터는 동일한 과정을 겪게 됩니다.

따라서 연준이 QE처럼 유통시장에서 민간이 보유한 국채를 매입하더라도 직접 매입하는 것과 효과가 같게 됩니다.

따라서 제가 보기에는 연준의 국채 매입이 통화 정책인가 아니면 debt monetization인가의 구분이 매우 모호해 지게 됩니다.

아마도 기준이 있다면 중앙은행의 국채 보유량의 과도함 정도일 텐데, 과도하다는 표현도 매우 애매합니다.

현재 Marketable Treasury의 시가는 24.9조달러이고 이중에서 연준은 4.6조를 보유하고 있습니다. 18.5%를 보유하고 있는데 연준인사들은 이런 상황을 싫어하는 것 같습니다.

정부의 돈 찍어내기의 하수인으로 전락했다는 인상을 주기 싫어서인 것 같습니다.

이런 배경이 연준이 대차대조표 정상화라는 명분으로 QT를 진행하는 매우 큰 이유이기도 합니다.

user error : Error. B.