-

[경제] 美증시 변동성 감소에 베팅하는 자금 늘어…'하락장서 큰 손실'2024.03.12 PM 02:16

옵션인컴 ETF 자금 규모 2년 만에 4배로…작년 말 기준 83조원 넘어

(서울=연합뉴스) 차병섭 기자 = 최근 미국 증시에서 인공지능(AI) 관련주 상승을 비롯한 랠리가 이어지는 가운데, 다른 한편에서는 증시 변동성 감소에 베팅하는 자금이 늘어나고 있다는 평가가 나왔다.

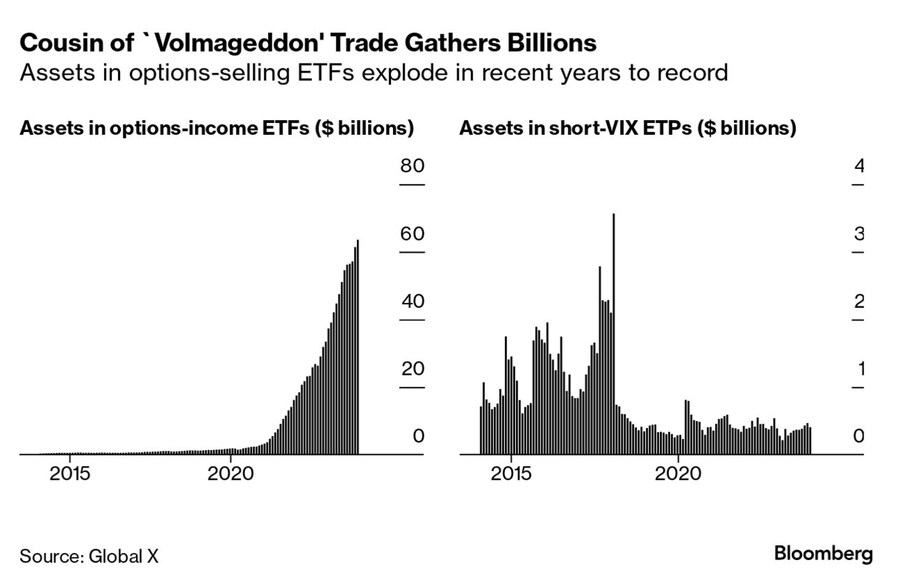

상장지수펀드(ETF) 제공업체 글로벌X ETF 집계에 따르면 수익을 위해 주식·지수에 대한 옵션을 판매하는 '옵션인컴 상장지수펀드'(ETF)를 통해 증시 변동성 감소에 베팅한 자금 규모가 2년 만에 4배로 늘었다고 블룸버그통신이 10일(현지시간) 전했다.

2021년 말 162억 달러(약 21조3천억원)였던 해당 자금 규모가 지난해 말 기록적 수준인 635억 달러(약 83조6천억원)로 늘어났다는 것이다.

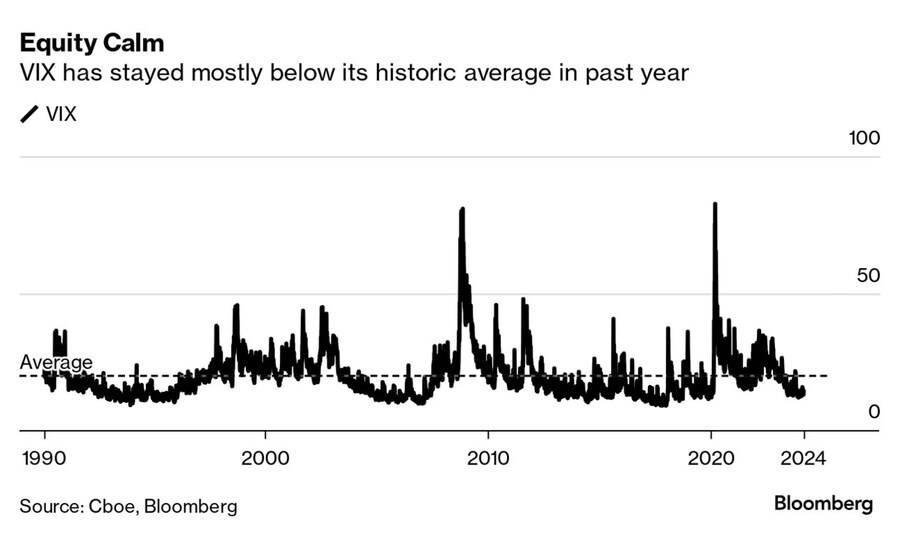

앞서 2018년 초까지 몇 년간에도 이러한 흐름에 돈을 거는 자금이 늘어났는데, 2018년 2월 스탠더드 앤드 푸어스(S&P) 500지수 급락 당시 S&P 500의 변동성을 추종하는 지수(VIX)가 급등하면서 투자자들은 수십억 달러의 손실을 본 바 있다.

증시 변동성 감소에 베팅했던 자금이 당시 지수 하락의 주요 요인 중 하나였다는 게 블룸버그 설명이다.

당시 VIX 하락(숏)에 직접적으로 베팅한 ETF 자금 규모는 약 21억 달러(약 원)가량으로 현재보다 적었다.

서스쿼해나 국제그룹의 크리스 머피는 "변동성 감소에 베팅하는 거래 및 그에 따른 여파가 올해 가장 일관된 문제"라면서 "2018년과 2020년 큰 충격이 있기 전까지 변동성 감소에 베팅하는 거래가 늘어난 바 있다"고 말했다.

옵션인컴 ETF 자금은 주식을 매수하고 옵션을 매도하여 프리미엄을 얻는 전략을 쓰기 때문에 반드시 주식 변동성에 반대 방향으로 베팅하는 것은 아니고 2018년보다 2배 오른 미 증시가 전염효과에 더 잘 견딜 수 있는 점은 다행으로 평가된다.

하지만 이러한 투자 흐름이 주가 변동성을 억제하면서 변동성 축소에 더 많은 자금이 몰리게 한다는 의구심이 나오며, 이러한 흐름은 주가 하락 등과 함께 순식간에 뒤집힐 수 있다는 점은 문제로 지적된다.

지난해 미국의 공격적인 금리인상, 중동 정세 불안을 비롯한 지정학적 충돌 등에도 불구하고 지난해 대부분 기간 VIX가 역사적 평균보다 낮은 수준에 머물렀는데, 그 원인 중 하나로 증시 변동성 감소에 대한 베팅이 거론된다.

옵션 매도자들이 주가가 내려가면 주식을 매수하고 주가가 오르면 주식을 팔아 변동성을 줄이는 롱 감마 (Long Gamma) 상태에 있기 때문이다.

다른 한편에서는 지난해 미국의 금리정책이나 경제 상황에 따른 큰 충격이 없었고 주식시장이 꾸준히 고공 행진한 덕분에 변동성이 작았다는 해석도 내놓고 있다.

만기가 24시간도 남지 않은 옵션(ODTE) 거래가 늘어나다 보니 만기가 1개월가량 남은 옵션 계약으로 변동성을 계산하는 VIX가 제대로 시장 상황을 반영하지 못한다는 지적도 있다.

댓글 : 0 개

user error : Error. B.