-

[경제] (KB증권) 변동성 매수 포지션의 위험과 매도 포지션의 매력이 돋보이는 시장2024.05.28 PM 05:26

Global Insights

변동성을 매수하기에는 위험한 환경. 긴가민가할 때가 의외로 좋은 변동성 매도 투자

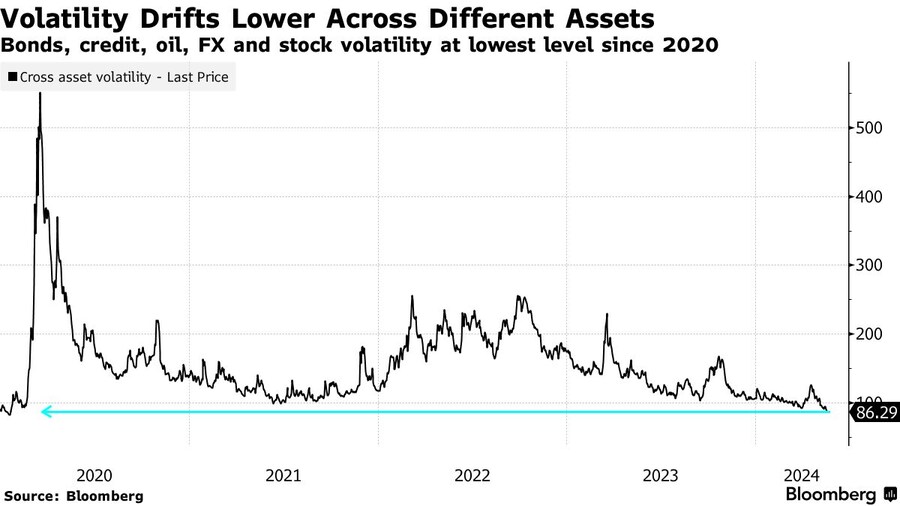

— 역발상 관점이 위험한 변동성 투자. CBOE가 발표하는 S&P 500의 변동성 지수 (VIX)는 12.36pt. 현재 VIX는 역사적으로 꽤 낮은 수준. VIX와 같은 변동성 지수가 낮으면 투자자들은 역발상 (contrarian) 관점에서 변동성 상승을 예상. 그러나 변동성 지수는 여느 지표들과는 달리 정규분포하지 않음. 대체로 상승세를 보이고 가끔 크게 하락하는 주식시장의 특성 때문에, 주식시장 (S&P 500)과 반대 흐름을 보이는 주가지수의 변동성 지수 (VIX)는 대체로 안정되다가 가끔 크게 상승하는 모습을 보임. 변동성 지수의 급등 사례가 가끔 나타나는 걸 반영해서, 변동성 지수의 분포는 오른쪽으로 치우친 비대칭이고 (positively skewed), 꼬리가 두꺼운 (leptokurtic) 특징이 있음. 이를 반대 관점에서 보면, 대부분의 기간에서 변동성 지수는 안정되어 있다는 의미이기도 함. 따라서 변동성 지수가 낮다는 이유로 변동성 지수의 상승에 배팅하는 포지션 (Long Volatility)은 대체로 성공적이지 않음. 특히, VIX는 선물을 활용해서 주로 투자하는데, VIX 현물 지수가 낮다는 이유로 VIX의 상승을 전망하면서 VIX 선물에 투자 (Long Volatility)하는 건 위험. 일반적으로 VIX 선물 가격은 원월물로 갈수록 높아지는 콘탱고 (contango) 환경 (시간의 길이가 길어질수록, 그 기간에 불확실한 일이 발생할 확률이 높아지는 특성을 반영해서 변동성은 기간의 제곱근에 비례하는 특성이 있음. 그래서 만기까지의 기간이 긴 원월물로 갈수록 VIX 선물 가격은 상승하는 콘탱고 환경이 일반적). 그리고 이런 콘탱고 환경에서는 선물을 보유하는 것만으로 손실이 발생. 시간이 지날수록 선물 가격이 현물 가격에 수렴 (time decay)하는데, 현물 가격이 선물 가격보다 낮아서 만기가 다가올수록 손실이 발생하기 때문 (negative roll yield). 따라서 VIX가 낮다는 이유로 VIX의 반등을 예상하며 VIX를 매수하는 전략은 위험

— VIX가 낮을 때는 오히려 변동성을 매도하는 전략을 고려해봐야 함. VIX의 분포를 보면, 'VIX가 낮기 때문에 앞으로 오를 확률이 높다'보다 'VIX가 낮으면 낮게 유지될 확률이 높다'고 볼 수 있음. VIX가 낮게 유지될 때는 VIX 선물의 만기가 다가올수록 변동성 상승에 배팅하는 포지션 (Long Vol)에서 손실이 큰데 (negative roll yield가 크기 때문), 반대로 변동성 하락에 배팅하는 포지션 (Short Vol)에서는 수익이 큼 (매수 포지션과는 반대이기 때문에, 매도 포지션은 positive roll yield가 큼). 한 예로, 팬데믹 이전인 2017년에 VIX는 10pt를 하회하면서 매우 낮은 수준에 머물렀음. VIX의 반등을 기대하는 투자자들이 많았지만, 반대로 VIX 매도 포지션 (Short Vol)에 투자하는 ETF가 매우 높은 수익률을 기록. 그런데 당시 시장 상황을 떠올려 보면, 시장에 걱정이 없지 않았음. 2016년 초에는 중국 시장 변동성이 급등했고, 중반에는 브렉시트, 후반에는 트럼프 후보의 미국 대통령 당선 등의 굵직한 이벤트들이 연달아 발생. 2016년에 극단적인 변동성을 경험한 시장은 2017년에도 예상치 못한 일들이 발생하면서 변동성이 높아질 수 있다는 우려가 컸음. 유례없는 양적긴축 (QT)이 예고됐고, 주식시장에서는 FAANG (페이스북, 애플, 아마존, 넷플릭스, 구글)으로의 쏠림이 심화. 그러나 QT와 같은 통화정책은 시장에 부담을 주지 않았고, 소수 종목 쏠림이 심하다는 우려와는 달리 FAANG이 이끄는 주가 상승세는 지속. 시장 안정기에는 아무 걱정이 없었을 거라고 생각하기 쉬운데, 실제로는 불안이 현실화되지 않았을 뿐, 불안은 항상 있었음. 그래서 시장 변동성을 크게 높일 만한 불안 요인들이 잘 통제되고 있는지를 살피는게 중요. 대표적으로 통화정책 기조가 불안을 통제하기에 적합한지를 판단해야 함. 그런데 이게 반드시 기준금리 인하와 같은 통화완화 정책을 동반해야 한다는 의미는 아님. 2017년에 연준은 기준금리 인상을 3차례 단행하면서 QT도 시작한 바 있음. 따라서 기준금리 방향보다, 연준이 경기를 조심스럽게 살피고 있는지와 같은 기조를 살피는 게 중요. 연준은 인플레이션 하향 안정에 아직 확신이 없어서 기준금리 인하를 결정하지 못하고 있지만, 고용시장의 급격한 위축을 걱정하기 시작했음 (3/21). QT 속도를 낮추면서 단기자금시장에 생길 수 있는 변동성 상승도 미연에 방지하기 위해 노력

- 크로스에셋/해외주식 Strategist 김일혁, CFA, FRM -

user error : Error. B.