-

[경제] [금융가 사람들] 슈로더캐피탈 ILS팀 아흐마드 '고금리 기조, 캣본드에 긍정'2024.07.01 PM 06:12

(서울=연합인포맥스) 한상민 기자 = 기후변화에 대응하고자 하는 보험 수요 속에 보험연계증권(ILS, Insurance-Linked Securities) 시장이 커지고 있다.

슈로더투자신탁운용의 사모자산 전문 운용사 슈로더캐피탈은 다양한 대체 크레디트를 포함해 거시경제 리스크가 적은 '캣본드'(Catastrophe bond·재해 채권) 시장에서 주요 플레이어로서 투자 기회를 모색하고 있다.

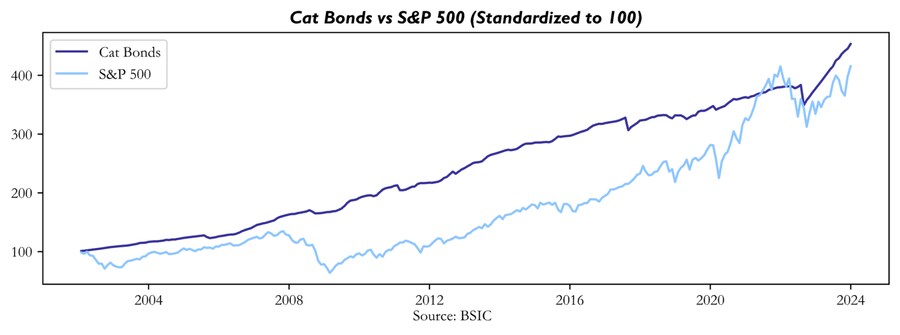

제바 아흐마드 슈로더캐피탈 ILS팀 수석 전략가는 1일 연합인포맥스와 인터뷰에서 "캣본드는 시장 리스크와 상관관계가 아주 적은 인컴 전략으로 대체 채권 영역에서 변동성이 적은 상품"이라며 "현재 사이클상 리스크 프리미엄도 높은 시기"라고 말했다.

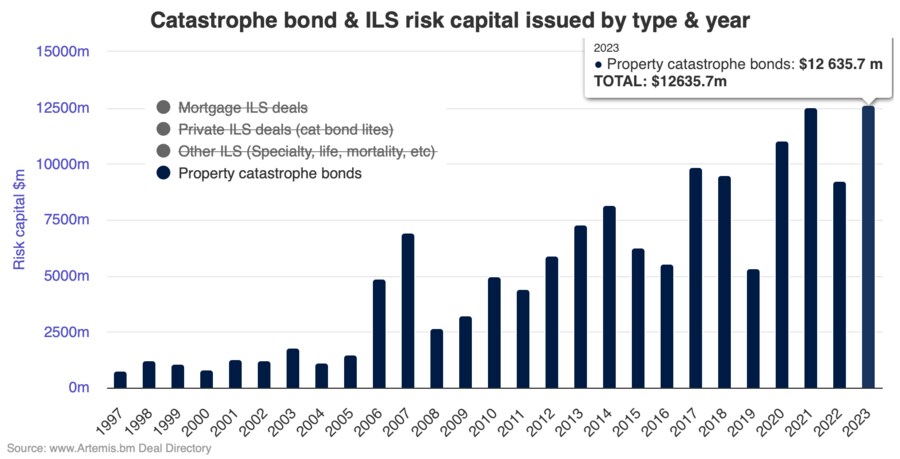

전 세계 캣본드 시장 규모는 지난해 말 기준 450억달러 수준인데, 시장 규모가 커지고 있다. 아르테미스에 따르면 올해 5월까지의 캣본드 판매액은 지난해 같은 기간 대비 40% 가까이 늘어났다. 지난달에는 40억달러가량의 캣본드가 발행돼 월간 기준 최고치를 경신했다.

세계은행(WB)은 올 4월 멕시코의 폭풍과 지진 등에 대비해 총 4억2천만달러 규모의 캣본드를 발행하는 등 보험사뿐 아니라 다양한 발행 주체가 시장에 나서고 있다.

캣본드는 손해보험사나 재보험사 등이 대규모 자연재해에 대해 보험 가입자에 지급하는 보험금을 자본시장에 채권 발행으로 리스크를 나누는 상품이다. 대체 크레디트로서 ILS 범주에도 들어가는 사모시장 채권이다.

발행 채권의 대상 지역은 미국 중심이다. 대서양 허리케인, 캘리포니아의 지진부터 일본의 태풍이나 지진 등이 대표적인 예시다.

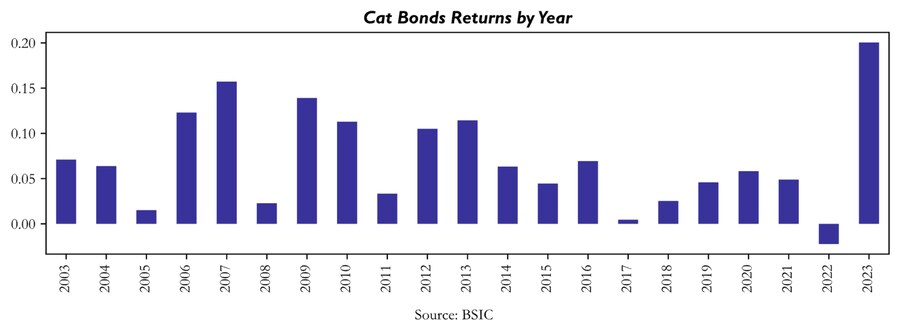

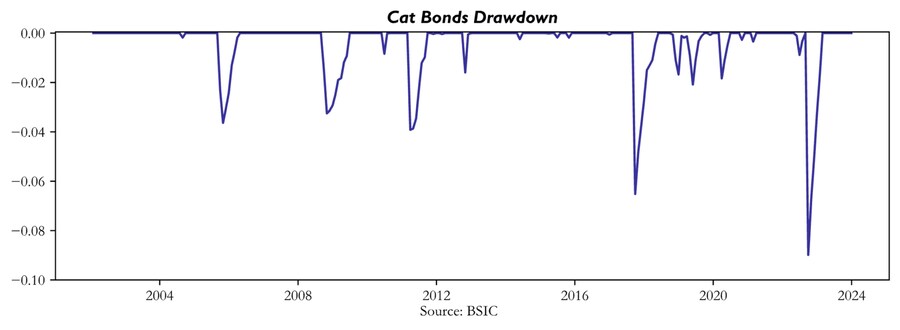

만약 대형 재해가 발생하지 않으면 캣본드 투자자들은 높은 인컴 수익이 발생하지만, 재해가 일어나 보험금 지급 조건이 발동되면 원금이 손실된다.

◇ 하이일드 대비 600bp 프리미엄…"고금리 기조 불리하지 않아"

캣본드는 현재 미 국채 대비 9% 수준의 리스크 스프레드가 얹히고 있다. 즉, 10% 중반대 수익률을 거뜬히 보이며 하이일드 채권 대비 600bp 정도 프리미엄이 있다.

아흐마드 수석은 최근 캣본드의 금리 상승에 대해 인플레이션(물가 상승)을 요인으로 꼽았다. 인플레이션으로 인해 자택이나 건물이 파괴되면 더 큰 비용을 내야 하기 때문이다.

아흐마드 수석은 "하이일드 섹터는 금리 인상에 타격을 입을 수 있는데, 사모 크레디트 시장은 높은 금리가 긍정적으로도 작용한다"며 "캣본드는 고금리 기조가 불리하지 않다"고 강조했다.

아흐마드가 속한 ILS팀은 올해 4월 말 기준 54억달러의 자산을 운용하고 있다. 그가 담당하는 사모부채 및 대체크레디트 부문의 총 운용자산(AUM)은 322억달러로 슈로더 캐피탈의 지난해 말 기준 AUM(937억달러) 중 34.4%를 차지한다.

앞서 ILS팀에 오기 전 아흐마드 수석은 스위스계 헤지펀드인 하코트 인베스트먼트에서 애널리스트이자 펀드 매니저로 일했다. 신용채권과 부실 헤지펀드 전략을 총괄했다. 또한 그는 스위스계 프라이빗뱅크인 롬바드르 오디에에서 근무하며 포트폴리오 매니저로 일했다. 이러한 경험은 투자자의 자산배분 관점을 이해하는 데 큰 도움이 됐다.

제바 아흐마드 슈로더캐피탈 ILS팀 수석 전략가

(서울=연합인포맥스) 제바 아흐마드 슈로더캐피탈 사모대출 및 대체 크레디트 부문(ILS팀) 수석 전략가가 연합인포맥스와 인터뷰를 진행하고 있다.

◇ 자연재해 분석 전문가 총출동…"몬테카를로 시뮬레이션 활용"

캣본드의 리스크는 채무불이행(디폴트)이 아닌, 자연재해가 일어날지에 대한 리스크다. 따라서, 퀀트 분석 등을 통해 이를 계산한다.

아흐마드 수석은 "자연 전문가들, 지진, 홍수 전문가를 비롯해 기상학자 등으로 구성된 리서치팀이 있다"며 "보험사의 데이터를 바탕으로 판단하지만, 어떤 부분을 조정해야 하는지 결정한다"고 설명했다.

몬테카를로 시뮬레이션을 활용해서 손실 가능성 등을 살피고 있다. 몬테카를로 시뮬레이션은 확률적 시스템을 이용한 모의실험을 의미한다. 모형에서 가정한 확률분포에 따라 무작위 표본추출을 해 시뮬레이션을 돌린다.

여기에 보험사 외의 제삼자의 리서치 기업이나 모형화(모델링) 에이전시 등도 동시에 활용해 결과에 대해 비교검토를 한다.

그는 "인플레이션, 기후 변화, 해수면의 온도부터 허리케인이 한 번 온 곳에 두 번째로 올 수 있는 확률 등 시간에 따라 변화할 수 있는 여러 가지 요인들을 다 조정한다"고 말했다.

이러한 분석을 통해 예상 손실의 위험 프리미엄을 비교하며 캣본드를 선택하게 된다. 통계적으로 캣본드가 10년 중 손실을 보는 시기는 1년 정도다. 이에 그는 캣본드의 예상 손실은 전체 포트폴리오의 3% 이하로 잡고 있다. 올해 1분기 말 기준 미국 투기등급 하이일드 채권의 부도율 3%와 비슷한 수준이다.

◇ 자산 다각화…"주택담보대출·CRE 기회 있어"

자산 다각화 차원에서 주택담보대출 분야도 그는 눈여겨보고 있다. 또 오퍼튜니스틱(Opportunistic) 전략 관점에서 상업용 부동산(CRE)에도 기회가 있다고 봤다.

다만 CRE 투자는 신중해야 한다고 봤다. 일명 '건강한'(Healthy) 섹터를 파악해서 새롭게 대출을 일으키는 방안을 모색하고 있다. 일례로 재택근무가 안 되는 헬스케어, 제약 분야 등에서 CRE와 관련한 흥미로운 딜이 앞으로 있을 것이라고 그는 내다봤다.

아흐마드 수석은 앞으로 CRE 대출부터 시장과 상관관계 적은 ILS, 주택담보 쪽에서 제2차 크레디트 라인을 제공하는 식으로 사모시장에서 기회를 잡을 것이라고 포부를 밝혔다.

그는 "항상 '영웅이 되려고 애쓰지 말고 리스크를 잘 관리하는 게 더 중요하다'고 얘기한다"며 "아무리 분석을 많이 해도 어떤 자연재해 때문에 큰 타격을 입을 수 있어서, 예상 손실 대비 수익 등을 잘 파악하고 있다"고 말했다.

user error : Error. B.