-

[월가 아재] [월가아재 시즌3 - 12편] 비트코인에 대한 전망 - 길어지는 내 혓바닥 [상편]2024.07.20 PM 03:33

■ 비트코인 전망에 대한 생각

● 수요 측면

● 공급 측면

■ 전망 열 번 중 최소 4개는 틀린다

예측을 열 번하면 (잘할 때) 최소 4번 이상은 틀릴 것이다

→ 유튜브 컨텐츠는 자신의 투자의사결정에서 하나의 인풋 정보 소스로만 활용할 것

하루에 본인의 포트폴리오 수익률이 '평균적으로' 3% 이상 변동한다면 문제가 있는 것

→ 그만한 리스크라면 연 60% 수익률은 내야 실력으로 돈을 번 것

→ 실력으로 돈을 버는 것이 아닌 리스크를 많이 져서 하이리스크 하이리턴을 노리는 것에 불과 (결과가 좋지 않음)

■ 비트코인에 대한 과거의 생각

2021.05.12, 비트코인 $55,000

● 비트코인에 대해 매우 부정적, 탈중앙화/탈규제/탈정부의 허상, 코인계의 각종 사기꾼들

2022.01.23, 비트코인 $36,000

● 비트코인의 본질은 네트워크 효과: 기술적으로 $30,000이 뚫리면 $15,000로 가고, 네크워크 효과가 사라질 것

2023.03.09, 비트코인 $20,000

● 네트워크 효과가 사라질 것이라던 생각이 틀렸다

● 이제 비트코인이 제도권에 편입되면서 진지한 자산으로 자리잡을 것이 공부해야 한다

가장 최근 생각

2024.01.05, 비트코인 $43,000 https://youtu.be/fxdOlOIDUdY?si=7vEKPLnjOJ52kWaq

● 1단계 : 비트코인에 대한 관심과 신규 수요가 계속 증가하는 시기

● 2단계 : 신규 수요가 평탄해진 후

→ 1단계 : 골드의 시장 점유율을 가져올 수 있을 것인지가 관건

→ 2단계 : 골드보다 변동성이 높고 주식보다 수익률 낮은 자산이 될 것

■ 펀더멘털과 수급, 리스크 프리미엄

자산 가격의 변화 요인

● 펀더멘털과 수급

● 펀더멘털의 불확실성이 변동성을 결정

→ 리스크 프리미엄에 영향

● 리스크 프리미엄의 본질은 '할인'

→ 리스크가 없다면 응당 받아야할 가격에서, 리스크 때문에 할인해서 매수할 수 있기 때문에 얻는 '추가 이익'

● 일반적인 오해와 달리, 주식/채권처럼 현금흐름을 창출하는 자산만 프리미엄을 얻을 수 있는 것은 아님

● 예일대 교수 논문, '원자재 선물에 대한 진실과 허구' : 원자재 선물에도 리스크 프리미엄이 있음

→ 전통적으로 원자재 선물을 파는 쪽은 원자재를 생산하는 공급업체가 대부분

→ 따라서 이들은 생존을 위협하는 가격 하락 리스크를 반드시 헷지해야 할 필요가 있음

→ 반면, 선물을 매수하는 쪽은 보통 시세 차익을 노리는 트레이더들이 많음

→ 그래서 가격이 괜찮지 않으면 굳이 매매할 필요가 없음

→ 따라서 원자재 선물 가격은 원자재 현물의 미래 기대 가격 대비 항상 조금 저평가되어 있음

→ 그래서 원자재 선물을 꾸준히 매수해서 롤오버하면 이 리스크 프리미엄을 얻을 수 있음

→ 원자재 현물 매수 대비 월등한 수익률을 낼 수 있음

즉, 무조건 현금흐름을 창출하는 자산만이 가치를 가지고 리스크 프리미엄에서 오는 수익을 꾸준히 주는 것은 아님

■ 비트코인은 펀더멘털이 없다

비트코인은 오로지 수급으로 움직임

● 현금흐름을 창출하는 자산이 아님

● 원자재 선물처럼 한쪽의 일방적인 니즈로 가격이 한쪽으로 기울어진 상태가 유지되지도 않음

즉 ,비트코인의 가격 변화는 시장 참여자들의 컨센서스로 결정된다

비트코인의 수요 측면

● 얼마 전의 현물 ETF 승인은, 사실상 마지막 거대 수요 이벤트

● 1차적으로 수요는 안정화 단계

→ 수요 측면에서 골드와 비슷한 성질

→ 통화 정책으로 인한 달러 가치 하락 등에 영향을 받는 일상적인 수요의 등락에만 영향을 받을 것

■ 반감기는 그 자체로 가격 상승 기제가 아니다

비트코인의 공급 측면

● 반감기는 그 자체로 가격 상승 이벤트가 아니다

→ 신규 수요가 폭발적으로 증가하고 있을 때, 반감기가 일어나야 가격이 폭등함

→ 최초 3번의 반감기에는 비트코인 가격이 몇 배씩 폭등

→ 가장 최근의 반감기 (4월 19일) 이후로는 아직 수익률이 마이너스 상태

● 반감기는 비트코인 개수가 절반이 되는 게 아니라, 공급량의 증가 속도가 절반

→ 반감기의 가격 상승은 수요 측면에 의존

비트코인 반감기의 기제

비트코인 수요가 우상향하고 있어야만, 반감기가 수급 불균형을 만들어낸다

● 수요 : 1000, 1100, 1200, 1300, 1400...

● 공급 : 1000, 1100, 1200, (반감기) 1250, 1300...

● 수급 불균형 : 0, 0, 0, -50, -100, -150...

→ 이는 수요가 꾸준히 증가하는 상황을 가정

수요가 평탄해진 이후의 반감기는 오히려 리스크 요인

● 반감기 마다 채굴에 대한 보상이 반감

● 비트코인 네트워크의 해시율이 낮아지고, 보안 취약점이 드러남

● 초장기적으로 보면 채굴에 대한 보상 없이도 채굴자들이 채굴을 할 동기를 줘야하는데

그러기 위해서는 비트코인 거래 수수료가 천정부지로 올라야하는 구조적 문제도 있음

■ 비트코인 vs 골드

현물 ETF 승인 이후

● 비트코인의 네크워크 효과가 유지된다는 가정 하에, 골드와 비슷한 포지션

A) 달러 화폐 가치 하락에서 오는 상승분 : 연평균 2~4%

B) 골드의 수요를 빼앗아 오는 부분

골드 vs 비트코인

● 골드 시가총액 16.6조 vs 비트코인 1.27조 (약 13배)

● 골드 시가총액 20% 뺏을 경우 → $20만 + 2~4% 상승률

● 안전자산으로 인정 못받을 경우 → $2만 혹은 사라질 가능성

어느 시나리오일지 아무런 감이 없음

■ 비트코인에 대한 가치평가 방법론1: TAM

Total Addressable Market Approach : TAM, SAM, SOM

이 개념을 비트코인에 적용

비트코인이라는 상품이 가지는 효용

● 화폐의 가치 측정 단위

● 가치 저장 수단

● 가치 교환 수단

→ 골드, 달러(M2 통화량), 중앙은행 지급준비금, 국제 송금수단 등

비트코인 가치 = (시장 침투율 × 시장 사이즈) / 완전희석 공급량

완전 희석 공급량 : 앞으로 나올 공급량이 다 나왔다고 가정

① 가치교환 측면 = 1% × $7400억 / 2100만개 = $352

2023년 국제 송금 = $7400억

②가치저장 측면 = 10% × $16.6조 / 2100만개 = $79000

골드 시총 = $16.6조

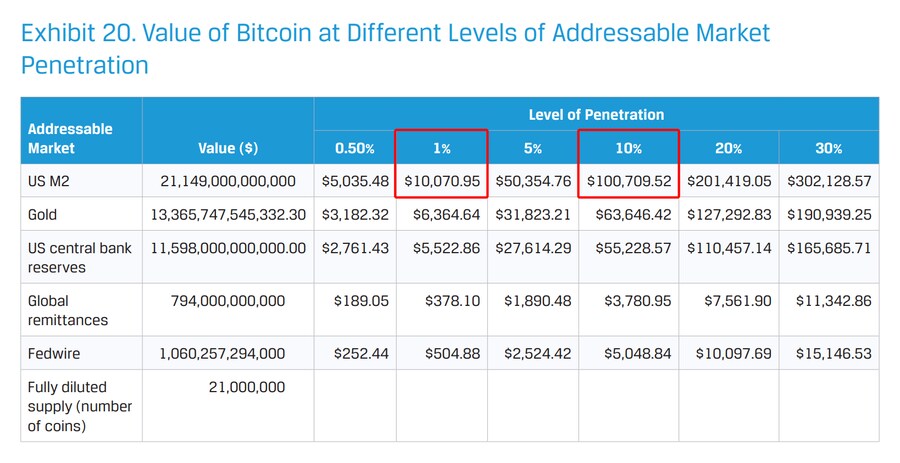

TAM 방법론 (스타트업의 시장 규모 추산 방법)

CFA 협회의 비트코인 가치평가 방법론

→ 시장 침투율에 따른 비트코인 가치

활용법 1 : 시나리오를 짜고, 시나리오별로 확률을 계산한 뒤 기대값 계산

예) M2 측면에서 침투율 1% 시나리오 확률 30%, 침투율 10% 시나리오 확률 70%

→ 30% × $10,070.95 + 10% × 100,709 = $73,518

달러에 대한 신뢰도가 비트코인에 매우 중요

다음 침체에서 미국과 연준이 어떻게 행동할 것인가?

이번에도 금융위기 이후나 COVID 이후처럼 양적완화(돈파티)를 하면

안그래도 중국/러시아와 같은 비서방국가들이 탈달러 하는 상황에서

달러의 신뢰도가 급락하면서 침투율이 상당히 올라갈 수도 있을 것

아니면, 이번에는 인플레와 채권자경단으로 인해

고통스러운 긴축 과정을 거치는 길을 연준이 택한다고 한다면

달러에 대한 신뢰도가 올라가서 침투율은 내려갈 것

활용법2 : 현재 시장 가격에 내재되어 있는 침투율을 추정

예) 현재 비트코인 가격 $65,000 = 미국 M2 통화량 역할 중 7% 정도 침투를 시장이 가정

이러한 가정이 적절한지 자문해 보는 용도로 활용

user error : Error. B.