-

[월가 아재] [월가 아재 시즌3 - 13편] 비트코인 가치평가 방법론 8가지 [하편]2024.07.23 AM 11:32

■ Metcalfe의 법칙

Metcalfe의 법칙 : 네트워크의 가치는, 그 네트워크에 접속된 사용자의 제곱에 비례한다

● 이더넷의 창시자 Robert Metcalfe가 1980년대에 제시

● 네트워크는 그 자체로서 가치를 가진다

● Sarnoff - O(n) : 일방향 네트워크 (라디오)

● Metcalf - O(n^2) : 쌍방향 네트워크

→ 네트워크에 n명이 있다면 가능한 연결의 개수는 n(n-1)/2

→ (n^2 - n)/2 에서 n이 매우 커지면 n은 무의미 해지고, 1/2은 상수이기 때문에 네크워크의 가치가 증가하는 속도는 사실상 n^2이 주도

→ 즉, 네트워크의 가치는 사용자 수의 제곱에 비례해서 증가

● 2013년 Metcalfe 본인이 페이스북 유저 데이터와 매출 간의 관계를 통해 입증

→ 텐센트 같은 다른 SNS 기업의 가치평가에 성공적으로 활용됨

● Reed - O(2^n)

→ 네트워크가 충분히 커지면 그 안에 서브그룹이 생기기 때문에 네트워크 가치는 2의 제곱으로 증가

● 비트코인은 쌍방향 거래 체인이기 때문에 Metcalfe 법칙에 연관성이 높음

● 비트코인 : 사용자의 제곱(2)보다는 조금 작은 1.69가 승수 (모두가 모두에게 연결 X)

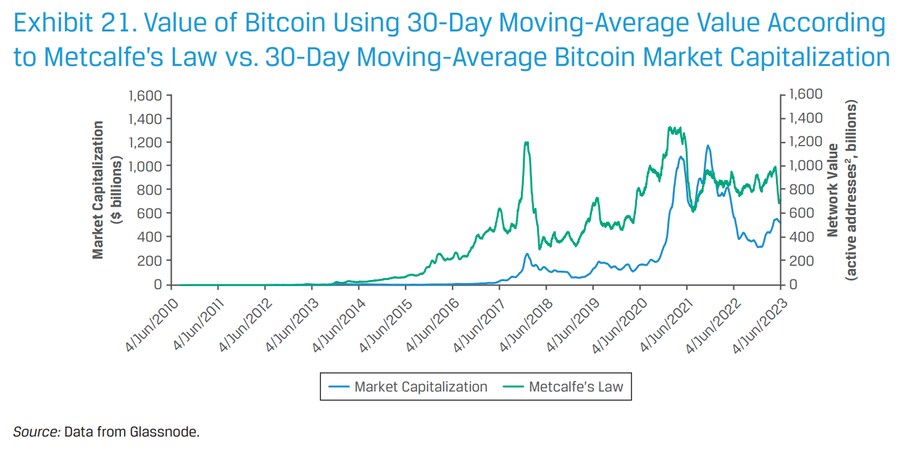

CFA Institute에서 나온 페이퍼에서 Glassnode 데이터로 계산한 그래프

비트코인 가격과 Metcalfe 법칙 기반 추정 간의 상관관계가 2009년부터 2023년까지 0.789로 굉장히 높게 나타난다고 함

이미 실시간으로 구현된 그래프가 있으니 찾아보면 될 것

■ Cost of Production 생산단가 모델

원자재 생산단가 모델

● 은 생산단가가 $20일 경우, 생산자들이 $20 이하로는 생산하지 않으니 거기가 바닥

● 비트코인의 생산단가의 기본은 전기요금 → 전기료보다 비트코인이 싸면, 채굴을 덜할 것 → 공급 감소

● 한계비용 E/day = ($/kWh × 24 × WperGH/s)(GH/1,000),

● 한계효용 P × BTC/day = θ(βρ/δ),

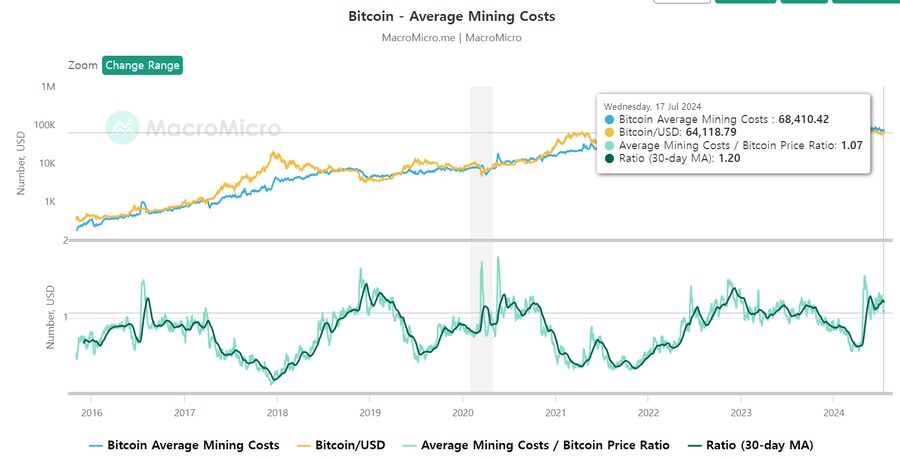

케임브리지 대학에서 이렇게 계산한 값을 MacroMicro 사이트에서 그래프로 제공해 줌

https://en.macromicro.me/series/8194/bitcoin-production-total-cost

지난주 기준 비트코인 평균 채굴 비용 = $68410

비트코인 가격 = $65000 ~ $66000

따라서 이 모델에 따르면 좀 더 상승할 여력이 있음

● 문제점1: 원자재에 비해 비트코인은 수요탄력성이 훨씬 낮다

→ 원자재 채굴 기업의 가격 결정력

→ 생산 비용 상승 시 원자재 기업들은 원자재 가격을 인상

→ 반면, 비트코인은 수요탄력성이 훨씬 높음

→ 비트코인이 너무 비싸면 사지 않으면 됨

→ 그래서 비트코인 채굴자들은 가격 결정력이 없음

● 문제점2: 비트코인 생산비용은 가격이 오를수록 증가하는 경향이 있음

비트코인 가격 상승 → 채굴의 동기가 높아짐 → 해시레잇이 올라감 → 채굴 비용도 올라감

인과 관계의 역전 : 비트코인 가격이 오르면 비트코인 생산비용도 상승

물론, 생산단가가 비싸지면 공급이 줄면서 가격이 상승하는 효과도 있을 것

반대로 가격이 비싸지면 채굴자들이 늘어나면서 생산단가가 상승하는 효과도 있을 것

단지, 이것을 한쪽 극단으로 해석해서 비트코인 가격은 생산단가 이하로 내려갈 수 없다고 해석하는 것은 리스크가 있음

그러므로 원자재 생산단가 모델을 근거로 비트코인에 투자할 때는 실상을 정확히 파악해야 함

■ NVT Ratio

주식의 PER, PBR과 같은 비율 활용

NVT Ratio = Network Value to Transaction

시가총액을 블록체인 거래 볼륨으로 나눈 값 → Metcalfe 법칙과 동일선상 로직

비트코인의 가치는 얼마나 활발히 거래되느냐에 비례한다

비트코인 가격이 로그차트로 표시되어 있음

NVT Ratio가 80이상으로 치솟을 때 하락장이 왔음

PER, PBR과 마찬가지로 이러한 비율도 항상 정확하지는 않음

여러 보조적 참고 자료 중 하나로 봐야함

■ Stock-to-Flow Ratio

현재 발행되어 있는 비트코인 개수(Stock) / 연간 발행되는 비트코인 (Flow)

골드의 경우 비율이 60정도로 일정해서 가끔 쓰이기도 함

문제점

① 신규 공급량에 의해 어떤 상품의 가격이 결정된다는 논리를 뒷받침할 실증적 자료가 부족함

② 비트코인 개수는 고정되어 있기 때문에 구조적으로 무한대로 발산하는 그래프

수요가 꾸준히 상승한다는 가정 하에 초장기에는 맞았지만, 시간이 흐를수록 설명력을 잃어버릴 지표

■ MVRV Ratio

MVRV Ratio = Market Cap to Realized Cap

시가총액을 비트코인 매수자들의 매수 가격 기준 총액(Cost Basis)로 나눈 값

→ 현재 비트코인 보유자들의 수익성을 나타내는 지표

이 비율이 1보다 높으면 높을수록, 현재 비트코인 보유자들이 많은 미실현 수익을 내고 있다는 의미

반면 1보다 낮으면 손실을 보고있는 보유자들이 많다는 의미

2019년, 2021년에 이 지표가 올라왔을 때 비트코인이 하락

2022년, 2023년에 이 지표가 1보다 낮을 때는 비트코인이 서서히 상승

단점 : 단기 변동성을 잘 잡아내지 못하고, 유동성이 부족할 때는 잘 작동하지 않음

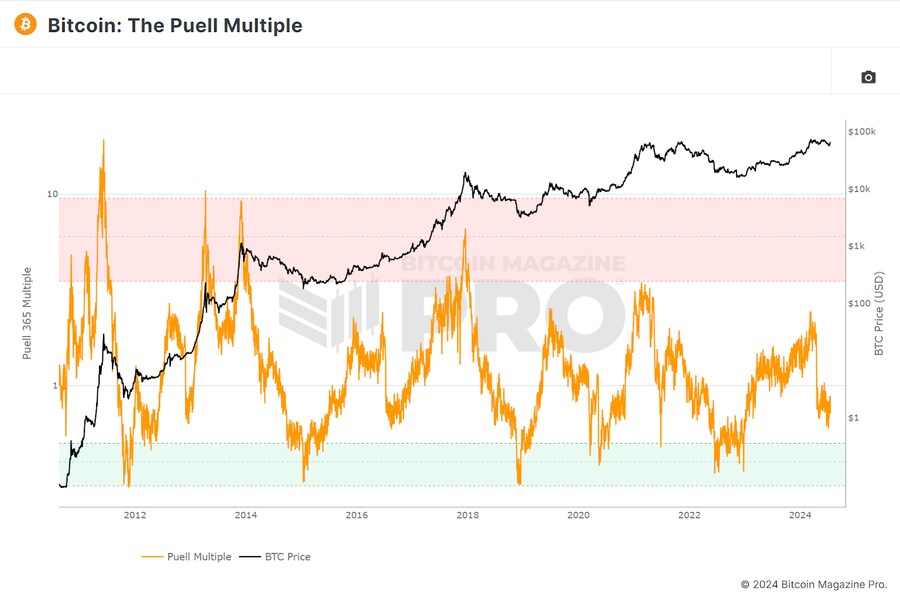

■ Puell Multiple

공급 사이드 지표 (cf. MVRV Ratio)

매일 공급되는 비트코인 시장가치 / 지난 365일 동안 공급된 비트코인의 평균 가격

● 채굴자들은 고정비/변동비를 커버하기 위해, 채굴한 비트코인을 주기적으로 팔아야 함

● 채굴자가 지난 365일간 채굴로 획득한 평단가 대비 시세차익을 얼마나 챙기고 있는가?

→ 이 비율이 높아질수록 채굴자들이 자신들이 채굴한 비트코인을 처분할 가능성이 높아짐

차트로 봤을 때 나름 괜찮은 정확도를 보여줌

차트로 봤을 때 나름 괜찮은 정확도를 보여줌

Stock-to-Flow Ratio에 비해 논리적임

이 지표에 따르면 의외로 현 시점의 비율은 그리 높지 않음

채굴자들이 대량 매도에 나설 유인이 적다는 것

■ Reserve Risk 모델

비트코인 가격 / HODL Bank : 비트코인 장기 보유자들의 신뢰를 보여주는 지표

● Bitcoin Days Destroyed (BDD) : 거래로 인해 소멸되는 BD(=지난 거래 이후 며칠이 지났는지)

→ 비트코인 일수(Bitcoin Days) : 비트코인이 누군가의 지갑에 들어간지 얼마나 오래되었는지

→ 소멸 비트코인 일수(BDD) : 어떤 비트코인이 새로 거래됨으로 인해 리셋되는 일수

예 : 어떤 비트코인이 어떤 지갑에 10일간 있다가 거래가 일어나 다른 지갑으로 이동하면 10일간 쌓인 것이 파괴되고 처음부터 1일이 카운트 됨

→ 따라서 BDD가 높으면 높을수록 장기 보유자들이 많이 팔고 있다는 뜻

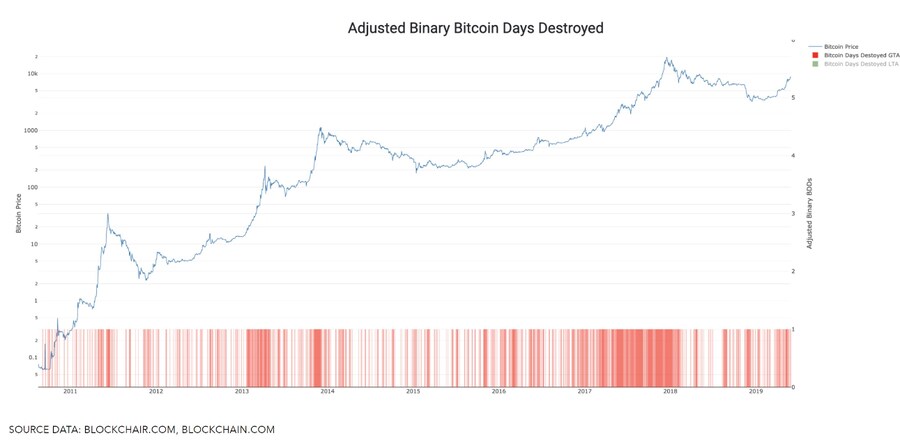

● Adjusted Bitcoin Days Destroyed (ABDD) : BDD를 현재 발행된 비트코인 수로 나눈 값

→ 매일 평균 ABDD를 계산하면 각 날짜에 장기 보유자들이 팔고 있는지 단기 보유자들이 팔고있는지를 계산 가능

→ 이 지표의 로직 : 비트코인을 오래 알고 오래 보유했던 사람일수록 비트코인에 대한 지식이 많고 매도 타이밍도 잘 잡는다는 가정

ABDD 차트

차트에서 빨간 선들이 짙을수록 장기보유자가 매도를 많이 하고 있다는 뜻

장기 보유자들이 피크에서 많이 파는 것을 알 수 있음

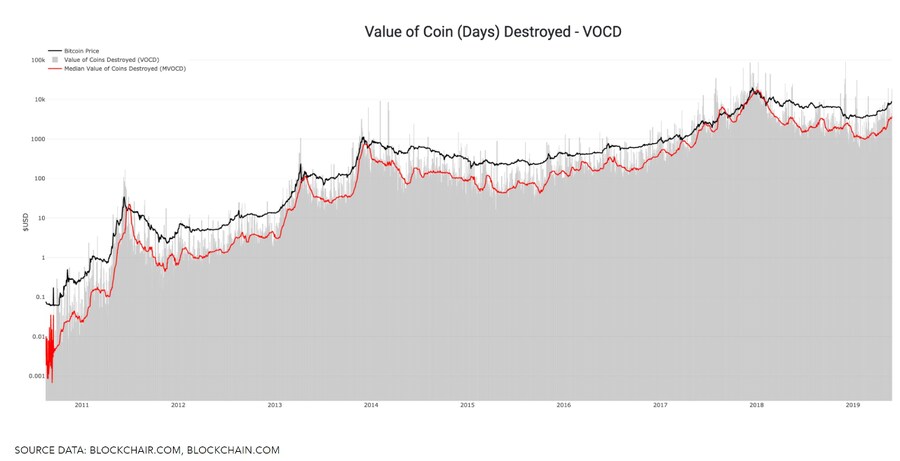

● Value of Coin (Days) Destroyed (VOCD) : ABDD를 비트코인 가격으로 곱한 값

● Median Value of Coin (Days) Destroyed (MVOCD) : 지난 30일간 중앙값

Value of Coin (Days) Destroyed = VOCD 그래프

검은선 : 비트코인 가격

회색 : VOCD

빨간선 : VOCD의 30일 간의 중앙값 (MVOCD)

→ 이평선과 같은 개념이지만 평균 대신 중앙값을 사용

→ 30일 이동중앙값이라서 약간의 시차가 있음

이 그래프의 의미

하루에 생성되는 비트코인 일수 (Bitcon Days)는 비트코인 총 발행 개수 만큼 생성

하루에 생성되는 BDD는 결국 비트코인의 총 발행개수와 같음

예) 2000만개 비트코인이 있다면 매일 생성되는 비트코인 일수는 2000만일

그럼 이걸 총 발행개수로 나눈 ABDD는 1

이 ABDD에 비트코인 가격을 곱한 VOCD는 결국 비트코인 가격과 같음

따라서

검은선 : 매일 생성되는 비트코인 일수의 시장가치 (비트코인 가격)

회색선 : 매일 소멸되는 비트코인 일수의 시장가치

① 검은선 < 회색선 (빨간 이평선)

생성되는 것보다 소멸되는 것이 많다는 의미이기 때문에 장기 보유자들이 많이 팔고 있다는 뜻

② 검은선 > 회색선 (빨간 이평선)

소멸되는 것보다 생성되는 것이 많다는 뜻으로 비트코인 보유자들이 매도를 미루고 있다는 뜻

즉, 기회비용을 감수하고 비트코인을 보유하고 있다는 것

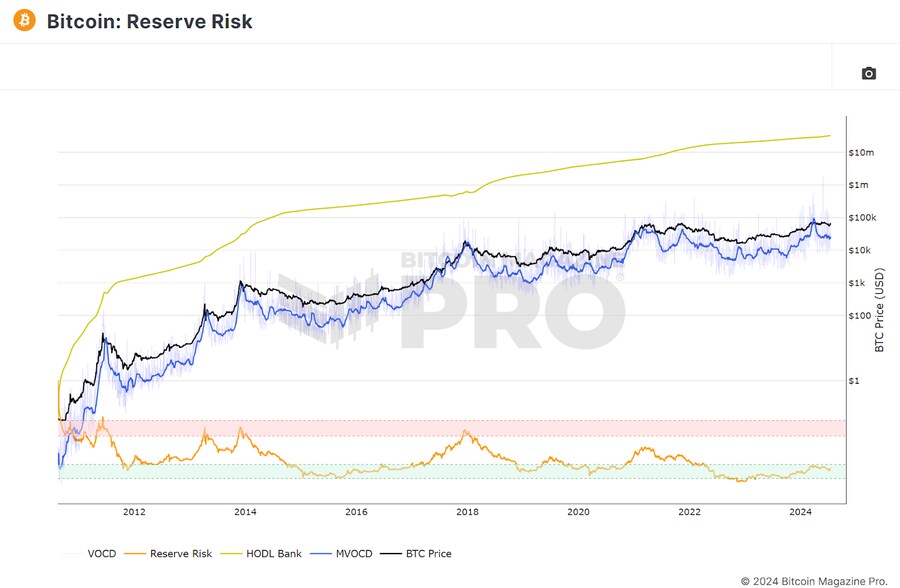

이 기회비용을 누적으로 계산한게 HODL bank이고, 비트코인 가격을 HODL bank로 나눈 비율을 Reserve Risk라고 함

어떤 곳에서는 HODL Bank를 단순하게 BDD 누적값으로 계산하고, 시가총액을 HODL Bank로 나눠서 계산하기도 함

사실 인터넷에 여러 소스마다 정의가 다 다름

● RR 수치가 높을수록 장기보유자들의 확신 대비 가격이 높은 매도 시그널

● RR 수치가 낮을수록 장기보유자들의 확신 대비 가격이 낮은 매수 시그널

Bitcoin : Reserve Risk 차트

현재 이 시그널에 따르면 매수 신호

하지만 어쨌든 여러 가지 시그널들은 보조적인 참고 자료일 뿐임

■ 싸우지 말고 사이좋게... Yo

코인이라는 주제는 사람들을 감정적으로 만드는 경향

● 미래 추이가 거대 담론, 신념에 의거하는 측면 → 종교, 정치와 유사함

● 그러나 투자는 신념보다 논리와 근거의 영역

● 내 의견과 다른 의견에 적대적 태도를 보이는 것은 자신의 포트폴리오 유연성을 떨어뜨림

● 내가 어떤 투자에 확신이 있을수록, 다양한 의견을 찾아보는 것은 리스크 관리에 필수

비트코인에 투자를 하든, 하지 않든

서로에 대한 존중을 갖고 생산적인 논의로 함께 성장했으면 하는 바램

user error : Error. B.