-

[월가 아재] [월가아재 시즌3 - 23편] 엔화 강세로 인한 폭락, 또 일어나지는 않을까?2024.08.09 PM 05:24

■ 짤막한 증시 Recap

● S&P 500 지수 5300 위로 안착, 분위기 나쁘지 않음

● VIX가 20 초반까지 꺽이는 걸 봐서 조정이 끝났을 가능성 높아짐

● 다만 요즘 같은 장세에서는 또 어떤 돌발 이벤트가 발생할지 모르기 때문에 긴장을 늦추지 않아야할 것

● 2020년대는 바햐흐로 "정치의 시대" → 양극화된 정치가 경제에 막대한 영향 → 정치적 이벤트 + 변동성

● 이번 조정 대비해서 쌓아둔 현금들은 금주 거의 소진, 일정 부분 남긴 현금은 다음 주 하락하면 소진, 아니면 쭉 현금 보유

● 다음 주에도 상승 시 헷지 포지션 진입 예정 - 후보는 S&P 500 풋옵션, 코스피 숏, 골드 3가지 (다음 시간 주제)

■ 엔캐리 트레이드 기본 개념

캐리 트레이드

● 이자율이 싼 국가에서 돈을 빌려서, 이자율이 비싼 국가에 투자

● 일본에서 1%에 돈을 빌려서, 미국에서 5% 이자/수익률 → 내 돈은 한 푼도 안쓰고 4% 이익!

● 90년대 이후 일본의 긴 제로금리 시대 → 엔화를 빌려서 해외에 투자하는 어마어마한 '엔캐리 트레이드' 물량

최근의 변동성

● 일본은 금리 인상, 미국/해외 국가들은 금리 인하 → 엔캐리 트레이드가 대거 일본으로 돌아가는 현상

■ 엔캐리 규모는 어느 정도일까?

외환거래는 중앙화된 거래소가 아닌, 장외 (Over the Counter) 거래

→ 정확한 규모를 추산할 수 없음 (파편화된 거래)

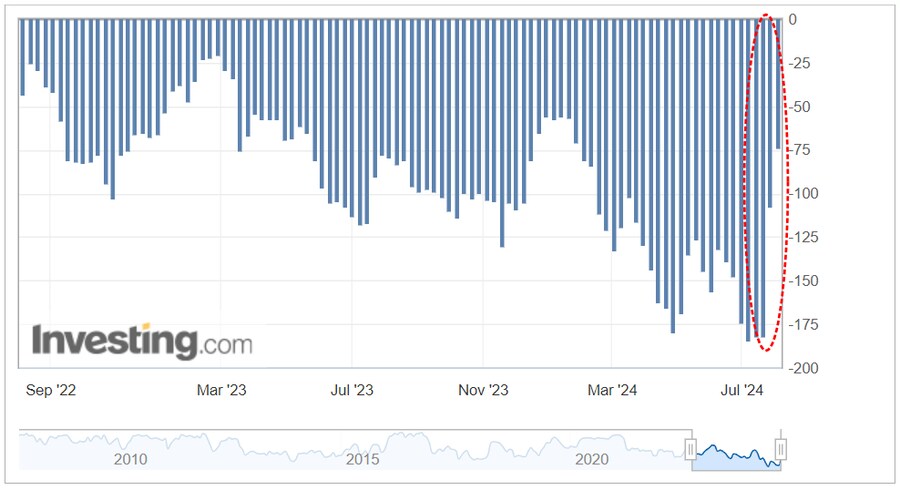

다만, CFTC의 CoT 레포트 (외환) 선물계약 추이로 추정은 가능

→ 7월초 기준 투기 거래 규모 180억 달러, 지난 주 기준 70억 달러

→ 2022 ~ 2023 평균 규모로 축소됨

→ 선물시장의 과도한 엔화 약세 베팅 투기 수요는 정상화

단, 금융시장에서 어떤 현상을 바라볼 때는

→ 상관관계, 인과관계, 선후관계를 꼼꼼히 파악할 필요성

■ 엔캐리 트레이드 인과관계

엔캐리 트레이드

● 미국 고용지표 둔화 → 연준의 금리인하 뉘앙스 → 일본은행의 금리 인상 → 양국간 금리차 축소 → 엔화 강세 전망 → 미국 금융 자산 청산 → 엔화 강세

여기서 금리차는 어떤 금리일까?

● 엔캐리 트레이드는 일본은행이 처음 제로 금리로 내렸던 1990년대 중반부터 본격적으로 시작

● 해당 기간부터 현재까지 USD/JPY와 국채 1개월, 2년, 5년, 10년물의 일일 등락을 비교

→ 1개월물에 대한 상관관계는 매우 낮고, 3~5년물이 가장 상관관계가 높음

→ 기관의 입장에서 투자하는 3~5년의 시간지평 간의 통화정책, 인플레, 성장 기대감이 중요하다는 의미

■ 시간지평의 중요성

5년동안 투자를 묻어두는 사람 → 시시콜콜한 가격레벨, 기술적 분석보다 중장기 펀더멘털이 중요

몇개월 단위의 시황 이야기 → 중장기적 이슈와 단기적 이슈를 구분할 필요성

엔캐리 트레이드

● 기본적으로는 중장기 요인이지만, 이번에는 임계치에 다다르면서 폭발적인 단기 변동성으로 표출

→ 달러엔 160엔 - 21세기 이래 고점, S&P 500 지수 5650 - 사상 최고치, 미국 경기 침체 우려, 연준 금리 인하 기대감, 일본의 금리 인상

● 폭락이 일어난 후 몇 주간의 단기적인 시황 → 엔캐리 트레이드 주체인 기관들의 단기적인 관점 파악

엔화를 빌려서 S&P 500에 투자하는 기대수익률 (편의상 주가지수 1포인트 = 1달러 가정)

● USD/JPY 160엔, S&P 지수 5650 = 90만 4000엔

● USD/JPY 141엔, S&P 지수 5100 = 71만 9100엔

● S&P 500 지수는 고점대비 10%, 달러엔은 12% 하락

● 일본 기관 입장에서는 엔화 기준 S&P가 무려 20% 하락

■ 단기적인 인과관계의 역전

엔화 기준 S&P 500 주가지수 -20% 하락

→ 적어도 단기적으로는, '엔화 기준 S&P 500 주가지수'가 추가 하락할 것이라는 기대가 있어야 엔캐리 트레이드 청산 가능

→ 만약 엔화 기준 -20% 하락으로 인해 매력적인 레벨이라면, 단기적으로는 엔캐리 트레이드 되돌림 가능

중요 포인트 : 인과관계 역전

● 폭락 전 : 엔화 전망 변화 → 금융자산 가격 변화

● 폭락 후 : 금융자산 기대수익률 전망 → 엔화 가격 변화

즉, 펀더멘털 쪽에서 다시 지각변동이 생기지 않는 한,

● 적어도 단기적으로는 엔캐리 트레이드가 청산될까? 보다는

● S&P 500 주가지수 레벨이 매력적인? 가 분석의 초점이 되어야할 것

→ 추가적인 통화정책 쇼크가 있지 않다면, 달러엔은 S&P 500에 연동될 것

통화정책 측면 단기 불확실성 해소

일본은행 우치다

● 일본은행은 미국/유럽의 금리인상 시기처럼 높은 인플레를 겪고 있지 않다

● 따라서 금융시장이 불안정하면 추가 금리 인상을 하지 않겠다

그런데 단기적이라 함은 구체적으로 언제까지인가?

● 최소한 9월 FOMC로 스포트라이트가 돌아오는 9월 초

● 그 동안 달러엔은 S&P 500에 연동되어 움직이는 종속 변수

요약

● 7월 (USD/JPY 160엔) ~ BOJ 금리인상 시점 : 설명변수로서의 달러엔, 달러엔에 초점

● BOJ 금리인상 이후 ~ 9월 FOMC 전 : 종속변수로서의 달러엔, S&P 500에 초점

이런 시시콜콜한 뉘앙스가 왜 중요한가?

일반적으로 인과관계, 선후관계는 그렇게까지 중요하지 않음 → 대부분의 시황에 뒤섞이기 마련

● 하지만 2024년 하반기 시장은, 굉장히 좁은 길을 통해 조심스럽게 가야하는, 난이도가 매우 높은 시장

예) 연준이 금리인하를 할 경우

● 금리 인하로 인한 미국 금융자산 기대수익률 상승, 경기 전망 개선 → 엔화 약세 요인

● 금리 인하로 인한 미국과 일본 간 금리 격차가 좁혀지는 부분 → 엔화 강세 요인

● 예전과 달리, 매우 좁은 길을 세밀하게 살피면서 항해할 필요성

→ 따라서 이러한 인과관계에 있어서의 미묘한 선후관계조차도 우리가 인지하고 FOMC 같은 부분을 읽어야 함

→ 이 부분은 9월 FOMC 이야기에서 이어갈 예정

■ 다음 시간

● 엔 캐리 트레이드

● 불안한 장세 속 자산을 지키는 헷지

● 해리스 vs 트럼프 당선 시 수혜산업 총정리

user error : Error. B.