-

[월가 아재] [월가아재 시즌3 - 24편] 다가오는 4분기 시장, 살아남기 위해 꼭 버려야할 사고 방식 2024.08.11 PM 03:25

■ 시장에서 반드시 손실로 이어지는 사고 방식

Preview

● 확률적 사고란 무엇인가?

● 노동소득의 중요성

● 투자 공부는 왜 중요한가?

● 어떤 투자 공부를 해야 하는가?

● 추세와 무작위성

■ 시황과 근원적 불확실성

조정 끝나고 대선까지 랠리한다더니, 왜 벌써 헷지(숏) 이야기를 하는가?

→ 시황에서 말씀드리는 모든 의견은, 가능성과 확률에 대한 이야기

시장에서 추론을 완벽하게 100% 확률로 할 수 없는 이유

① 현 시점에서 파악한 정보가 불완전하기 때문

→ 수많은 시장 참여자들의 상호작용을 모두 파악하는 것은 불가능

② 현 시점에서 파악한 정보가 미래에 변하기 때문

→ 다음 주 진도 9의 난카이 대지진이 일본에서 발생하면 주가는 폭락할 것

시장에 대한 뷰는 아무리 정밀하고 합리적이더라도 어디까지나 가능성의 영역

그래서 사야되냐 팔아야되냐, 속 시원하게 말해라!

● 자꾸 결정론적 답변을 외부에서 찾는 태도는 반드시 손실로 이어진다

불확실성이 지배하는 투자의 세계에서 한 가지 확실한 것은

무언가 확실한 것이 있다고 믿는 사람들은 반드시 손실을 본다는 것

■ 확률적 사고, 실천의 어려움

문제는 확률적 사고는 피곤하다는 점

● 말하는 사람의 입장에서도 설명이 길어짐

● 듣는 사람 입장에서도 뇌의 에너지를 소모 (총 에너지의 20%)

● 반면, 속시원하게 이거 사라, 혹은 오를테니 걱정 말라

→ 감정적 위안 + 에너지 보존(생존 본능)

불가지론, 허무주의

● 분석 실컷 해 봐야 뭐 하나?

● 경제지표 계속 쳐다봐야 뭐하나? 다들 틀리던데

● 어떤 종목이 오를지 누가 아냐? 인덱스나 사지

● 언제 오를지 타이밍 누가 아냐?

→ 불확실성의 과대 해석

시장의 변동성 = 설명 가능한 변동성 + 설명 불가능한 무작위성

→ 분석이란 50대 50을 60대 40으로 만들기 위해 노력하는 과정

→ 100% 맞출 방법이 없다고 이 모든 공부와 노력이 쓸모 없다고 하는 건 어리석음

초과수익이란 시장의 실수

초과수익 (알파)

● 적정가치 $100인 종목을 $80에 매수하기 위해서는, 누군가가 $100짜리를 $80에 파는 실수를 해야 함

● 투자 철학 : 시장의 실수를 바라보는 관점

● 종목선택 철학 (가치투자) vs 시점선택 철학 (트레이딩 등)

세상에 타이밍 맞추는 사람이 누가 있는가?

● 6000조 규모의 헤지펀드 산업

● 종목 선택의 영역에서 종목을 분산, 시점 선택의 영역에서는 시점을 분산

→ 상승 확률 100%인 종목/시점을 알 수 없기 때문

→ 다만, 개인 투자자로서 개별 종목이나 타이밍을 가늠하기 위해 어느 정도 노력을 쏟을 것인가는 고민

■ 노동소득을 경시하지 말 것

주가지수 패시브 투자의 기대 수익률 6~9%

● S&P 500 주가지수 Total Return 9~11% (가장 잘된 케이스)

→ 기타 국가들은 전부 처참, 미국의 패권도 지고 있는 중 (높은 국가 부채, 중국과 경쟁)

● 소로스, 버핏 등 투자 거장들의 수익률 20~30%

● 투자 전략의 Capacity (자금수용력) → 운용자금이 많아질수록 수익률이 낮아지는 현상

→ 버핏 정도의 투자자가 특정 종목을 매수하려고 하면 시장이 움직이기 때문

→ 기관들은 보통 중소형주에 투자하기 어렵고, Capacity가 낮은 투자전략은 포기해야 함

→ 매매 과정에서도 여러모로 손해를 많이 봄

→ 기관은 고객의 자금을 계속 운용해줘야 하기 때문에 시황이 좋지 않다고 생각할 때도

일정 비중 이상은 무조건 주식 시장에 투자한 상태여야 하는 등 여러모로 불리한 점이 많음

● 버핏, "내 자금이 몇십억 수준이면 연평균 50% 이상의 수익률을 낼 수 있을 것"

개인이 목표할 수 있는 수익률

● 패시브 전략 연 6~9%

● 캐쥬얼한 부업투자자 연 12~15%

● 전업투자자/금융전문가 연 18~25%

● 버핏급의 실력자 연 30~40% → 운용자금이 많아지며 20~30% 수렴

패시브 자산배분의 6~9% → 3~5% 초과 수익을 내는 것이 얼마나 가치 있는가?

● 1억원으로 30년간 연평균 10% → 17억원

● 1억원으로 30년간 연평균 14% → 51억원

● 1억원으로 30년간 연평균 18% → 143억원

→ 복리의 마법 : 후반으로 갈수록 기하급수적으로 증가

→ 처음에 쥐꼬리 만한 시드로는 효과가 별로 없다는 뜻이기도 함

시드가 천만원이면, 1억 만드는데 14년 걸림

● 시드가 적다면 본업, 부업으로 노동소득에 집중할 것

● 복리의 마법은 시드가 많아질 때 진가를 발휘하는 것

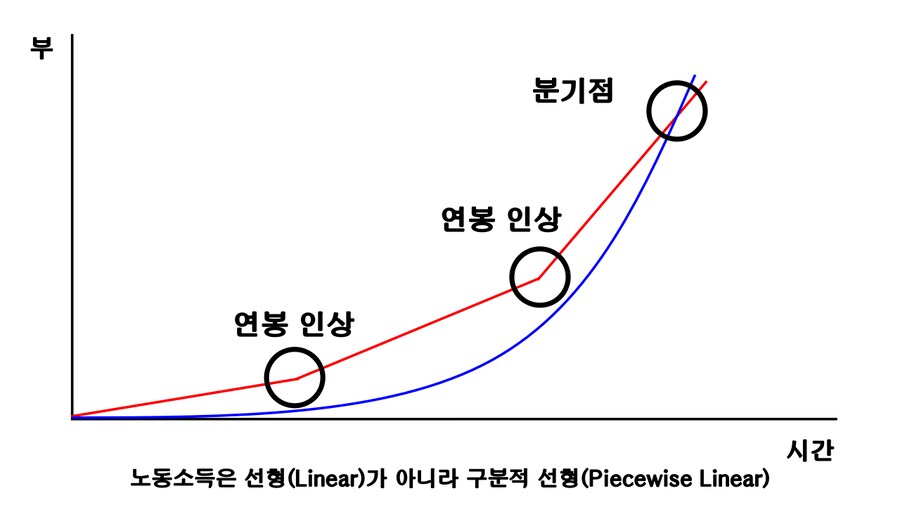

● 노동소득은 선형이라 초반부에 훨씬 더 효율적

→ 최소 시드 1억원을 만들 때까지는 노동소득에 방점을 더 두고 시간/노력을 많이 쓰는 것이 좋음

■ 투자 공부는 이르면 이를수록 좋다

시장의 중요한 원칙 : 어느 극단보다는 중용을 추구

● 사회초년생 때는 노동소득이 중요 → 시드 1억원 이상 → 40~50대부터는 자본소득이 중요

● 40~50대에 주식 투자를 처음 시작하면 어떻게 될까? → 오히려 더 위험

그러면 대체 어쩌란 말인가?

● 투자 공부는 일찍 시작하면 할수록 좋다

● 실전 투자에 과몰입하여, 본업이에 쏟아야 할 감정적/시간적 리소스를 쏟지 말라는 것!

● 젊을 때는 투자 공부하면서 실전은 적립식 패시브, 나이들수록 초과수익 노려보기

생각보다 우리는 투자 공부를 하지 않는다

투자 공부를 하고 경험을 쌓는다는 착각

● 이런 저런 투자 유튜브를 수동적으로 시청

● Tesla Day에서 일론 머스크의 이야기를 들으며 인사이트 쩐다고 생각

● 차트 캔들스틱 패턴을 하염없이 바라보며 매매

● 시장 폭락 시 끊임없이 MTS에 접속하여 수익률 확인

→ 시간과 감정적 에너지를 있는대로 허비하지만, 본질적인 투자 실력을 늘리는 행위는 아님

투자 공부 : 어떤 정보에 대해 스스로 비판적으로 사고, 가설을 통한 추론, 사후검토를 하는 행위

● 조금은 하기 싫고, 조금은 내 머리에 과부하가 걸리고, 피곤하고 반복적인 일

● 유튜브 넘기면서 입맛에 맞고 솔깃해 보이고 지적인 것처럼 보이는 이야기를 찾아다니는 일이 아님

● 이런 과정에서 가장 감정적 에너지를 쓸데없이 많이 소모하게 하는 것 → 레버리지

■ 레버리지는 기댓값을 올려주지 않는다

시드가 적기 때문에 레버리지를 사용해야 한다?

● 생물학자 토마스 카라코의 실험 → 배고프고 목마른 생물일수록 도박적 행동

● 통계적으로 저소득층일수록 복권을 더 많이 구매

● 그러나 레버리지는 변동성을 키워줄 뿐, 기대값을 올려주지 않음

기대값

● 내 판단이 맞았을 때 +100 이익, 틀리면 -100 손실

● 투자공부 없는 도박으로 맞을 확률 45%, 틀릴 확률 55%

● 나의 매매 기대값 (+100) × 45% + (-100) × 55% = -10

● 레버리지 활용은 +100, -100을 +300, -300으로 만들고, 기대값을 -10에서 -30으로 만들어 줌

● 결국 본질은 투자 공부, 레버리지는 땄을 때 도파민 중독, 잃었을 때 강박적 감정 소모 극대화

→ 시드가 작다면, 노동 소득과 투자 공부에 집중해야 함

■ 어떤 투자 공부를 해야할까?

헤지펀드 업계의 수십가지 다양한 투자전략 → 일반 개인 투자자라면 노동소득, 커리어, 삶에도 도움이 되는 방향을 선택

① 버핏과 멍거가 추구하는, 기업/산업/사회를 읽는 가치투자 계열

② 소로스와 드러켄밀러가 추구하는, 경제/지정학/역사를 글로벌 매크로 계열

→ 주체적이고 합리적인 의사결정을 위한 사고력과 정보처리 능력을 증진하는, 삶과 본업에도 도움이 되는 공부

→ 100세 시대, 60~70년 투자할 것이라는 사실을 인지하고, 긴 호흡으로 시간을 조금씩 내서 양질의 독서와 공부

■ 100세 시대, 장기적 안목으로 살자

공부/분석/노력의 성과가 단기적으로는 가시적이지 않을 것

우리의 삶도 주식시장도, 추세와 무작위성이 존재하는 곳

● 장기적으로는 추세대로 가지만, 단기적으로는 변동성이 움직임 대부분을 설명

● 투자 수익률도 당장 어떤 투자 특강이나 비법을 전수받아 30~40%씩 내는 일은 없음

● 열심히 공부하고 노력하고 분석하고 투자해도 시장이 나쁘면 손실

● 반면, 아무런 노력없이 지인 추천 종목 사고, 무지성으로 해도 운 좋으면 이익

● 그러나 3년, 4년...10년, 20년... 노력하는 사람의 장기 추세는 반드시 우상향

→ 확률적 우위가 있는 선택을 장기간 꾸준히 지속해 나가야 함

→ 토끼와 거북이의 우화 (진리)

긴 호흡으로 일주일 1~2시간 할애

● 좋은 글 읽고 일기도 쓰면서 사고력 키우기

● 사고가 깊고 좋은 사람들이 있는 환경에 자신을 계속 노출시키기

● 관심가는 기업에 대해 보고서 읽어보기

● 내 본업/노동소득 분야 산업에 대한 분석 읽어보기

● 정치/지정학 관련 양질의 사설 읽어보기 (WSJ, 이코노미스트)

● 건강관리 : 달리기, 유산소 등

처음에는 지루하고, 느리고, 재미없겠지만

2~3년차 이후부터는 삶이 다채롭고 풍요로워지는 건전한 취미들로 자리 잡힐 것

지적 쾌감 : 반대급부가 없는 유일한 쾌락

이를 느끼기 위해서는 2~3년 정도 노력해서 일정 수준까지 올라가는 과정이 필요

영화에서 흡혈귀가 도서관에 틀어박혀 있는 이유?

■ 요약

1) 투자에 있어서 가장 중요한 태도는 확률적 사고 → 결정론적 사고와 불가지론/허무주의를 지양

2) 젊은 날에 자본소득을 올리는데 감정적 소모를 하지 말고, 시드 1억까지는 노동 소득에 집중

3) 그래도 투자 공부는 게을리하지 말 것, 실전 투자에서 MTS 쳐다보는 것과 투자공부는 다르다

→ 자본주의 사회에 태어났고, 정부가 화폐가치를 계속 절하시키는 세상에 사는 이상, 지금 이 순간에도 줄세우기는 계속 진행되고 있음

→ 내가 눈을 감는다고 해서 자본주의 경쟁에서 벗어날 있는 것은 아님

4) 투자 공부를 한다면 삶과 본업에도 도움이 되는 방향으로 → 가치투자(기업/산업/사회)와 글로벌 매크로(경제/지정학/세계)

5) 투자 공부를 하더라도 단기적 성과를 바라지 말 것 → 세상은 단기적으로는 변동성이, 장기적으로는 추세가 지배

가치있는 삶이란 경제적 자유, FIRE라는 결과 그 자체를 얻는 것이 아니라

그 결과를 획득하기 위해 나아가면서 지적으로 내면을 단단하게 채워나가는 과정 그 자체

■ 다음 시간

● 엔 캐리 트레이드

● 불안한 장세 속 자산을 지키는 헷지

● 해리스 vs 트럼프 당선 시 수혜산업 총정리

user error : Error. B.