-

[경제] [김현석의 월스트리트나우] 엔비디아 '호퍼도 부족' vs 월가 '마진 감소 불안' | 버핏이 현금 쌓는 이유2024.08.29 AM 11:21

<8월 28일 수요일>

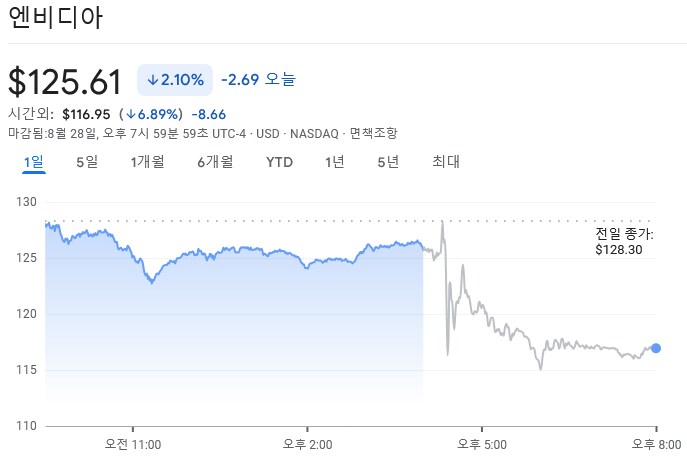

엔비디아의 2분기 실적 발표를 앞두고 29일(미 동부시간) 뉴욕 증시에서는 장중 매도세가 거셌습니다. 엔비디아 주가는 한때 4.4%까지 하락하기도 했습니다. 올해 약 160% 올랐고 2022년 10월 저점부터는 1000% 뛰었으니 경계감이 없을 수 없습니다. CNBC는 아침에 ▲이익은 늘겠지만, 증가율은 둔화하고 있다 ▲예상을 넘는 이익의 폭도 감소할 것이다 ▲주가수익비율(P/E)은 높아졌다며 "엔비디아의 실적이 시장에 감동을 주긴 어려울 것"이라고 보도했습니다. 또 월가 셀사이드(증권사)는 2분기 매출을 287억 달러로 추정하지만, 바이사이드(자산운용사)는 더 좋은 수치를 기대했습니다. JP모건은 "바이사이드는 매출 298억 달러, 주당순이익 69센트를 바란다"라고 썼습니다. 대표적 인공지능(AI) 수혜 주인 슈퍼마이크로가 갑자기 회계보고서 제출을 연기한 뒤 20% 가까이 폭락한 것도 투자 심리에 부정적이었습니다. 월말 리밸런싱과 사흘간의 노동절(9월 2일) 연휴가 이어지는 데 따른 불안감도 나타났고요. 그리고 장 마감 뒤 엔비디아는 월가 기대를 뛰어넘는 실적을 공개했습니다.

엔비디아의 실적은 정말 중요합니다. AI와 반도체 업종 뿐 아니라 빅테크에게도 영향을 줄 수 있으니까요. 미시적으로 중요하기만 한 게 아닙니다. 거시 경제적으로도 중요합니다. 아폴로 매니지먼트는 "경제학 교과서에서는 금리가 높아지면 기업들의 자본 지출(cap ex)이 줄어들 것이라고 말한다. 하지만 AI에 대한 막대한 투자로 인해 자본 지출은 현재 금리에 훨씬 덜 민감해졌다. 기준금리가 수십 년 만에 가장 높은 수준에 있음에도 불구하고, '매그니피선트 7'의 자본 지출은 역대 최고에 달한다. 긴축적 통화 정책의 전달 메커니즘이 평소보다 훨씬 약했던 또 다른 이유다. 기업들이 AI에 투자하려는 강한 의지를 갖고 있어서 금리 인상이 기업 투자 결정에 과거보다 훨씬 적은 부정적 영향을 미치고 있다"라고 설명했습니다.

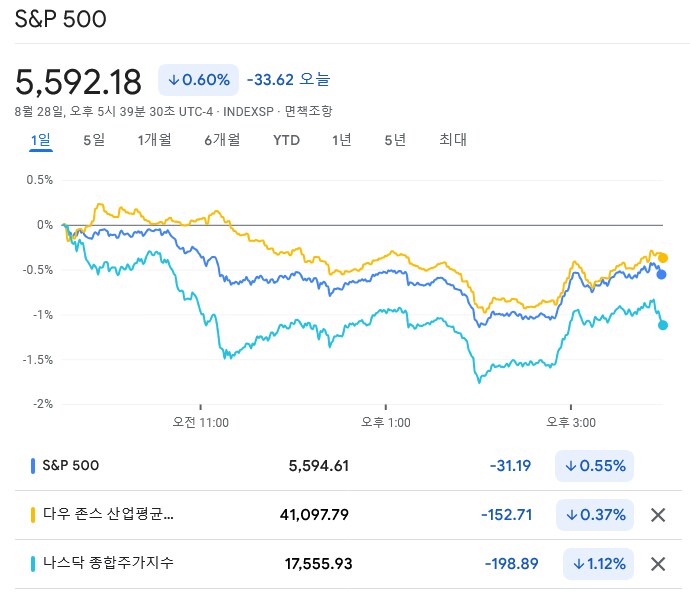

뉴욕 증시의 주요 지수는 아침에 0%의 보합 선에서 거래를 시작했습니다. 채권 시장에서도 금리가 보합 수준에서 움직였습니다. 오전 10시 30분까지는 관망세가 시장을 지배했습니다. 그러나 그때쯤부터 빅테크 중심으로 매물이 나오기 시작했습니다. 엔비디아 실적 발표 전에 노출을 줄이려는 투자자들이 있던 것이죠.

슈퍼마이크로, 사업보고서 제출 연기… 주가 25% 폭락

슈퍼마이크로(-19.02%)도 시장 분위기를 흐렸습니다. 개장 직전 연차보고서 제출을 연기한다고 발표해 주가가 폭락세를 보였습니다. 어제 공매도 전문 힌덴버그 리서치가 이 회사에 대해 "확연한 회계상의 경고신호, 관계 당사자의 미공개 거래 증거, 제재 및 수출통제 실패, 소비자 이슈 등을 찾아냈다"라고 공격한 지 하루 만에 뭔가 문제가 있음을 자인한 것입니다. 힌덴버그는 2020년 8월 슈퍼마이크로가 미 증권거래위원회(SEC)에 회계 문제로 적발되어 1750만 달러의 벌금을 냈지만 이후 회계 관행은 개선되지 않았고 문제에 연루된 임원도 재입사했다고 지적했었죠. 전날 "소문과 추측에 대해 논평하지 않는다"라고 밝혔던 슈퍼마이크로는 연차보고서 제출 지연에 대해선 "경영진이 재무 보고에 대한 내부통제 설계 및 운영 효과에 대한 평가를 완료하기 위해 시간이 필요하다"라고 설명했습니다. 데이터센터용 서버를 만드는 슈퍼마이크로는 대표 AI 수혜주로 꼽히면서 2018년 말 13.80달러였던 주가가 지난 3월 1229달러까지 치솟기도 했었습니다. 찰스 량 CEO는 대만계로 젠슨황 CEO와 긴밀한 관계여서 엔비디아 칩을 먼저 공급받는 것으로 알려졌지요.

웰스파고는 "연차보고서 제출 지연은 어제 힌덴버그 리서치가 과거 회계 문제를 강조한 공매도 보고서를 발표한 데 따른 것이다. 슈퍼마이크로는 2017 회계년도 연차보고서 지연으로 2018년 나스닥 상장이 폐지되기도 했다. 2020년 SEC와 합의해 1750만 달러 벌금을 냈으며, 찰스 량 CEO도 210만 달러에 달하는 주식 보상을 물어내야 했다. 매출 인식에 대한 이런 불확실성과 과거를 고려하여 목표 주가를 650달러에서 375달러로 낮춘다. 이는 2O25 회계연도 주당순이익(EPS) 추정치에 9~10배 주가수익비율(P/E)을 적용한 것"이라고 밝혔습니다.

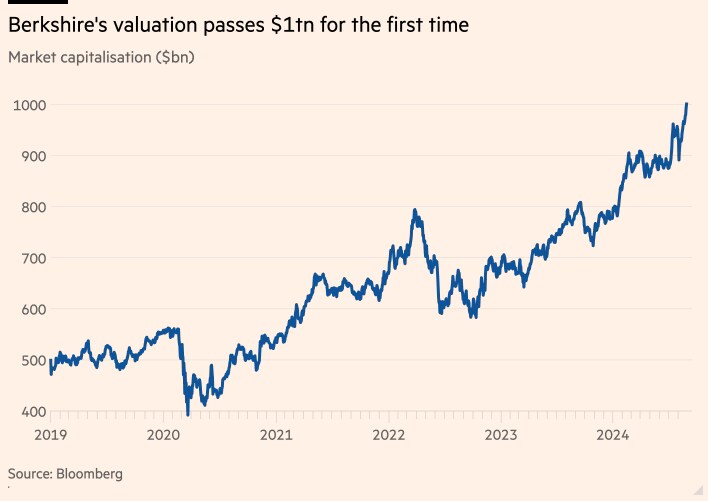

버크셔 시총 1조달러 돌파…빅테크 제외 美 기업 최초

아침에 워런 버핏의 버크셔 해서웨이(+0.86%)는 한때 시가총액 1조 달러를 넘었습니다. 빅테크를 빼고는 처음으로 '1조 달러 클럽'에 진입한 것이죠. 버크셔가 가진 애플, 아메리칸 익스프레스, 비자 등의 주가가 크게 상승한 덕분입니다. 하지만 버크셔의 행동을 보면서 투자자들은 불안해하고 있습니다. 버크셔는 애플 주식 500억 달러 규모에 이어 뱅크오브아메리카 주식도 54억 달러어치를 매도하는 등 주식을 계속 팔고 있습니다. 새로 사는 주식은 옥시덴털 페트롤리엄, 얼타뷰티 등 작은 주식 몇 개밖에 없죠. 그래서 현금이 쌓이고 있습니다. 버크셔의 현금 및 단기국채 보유액은 3월 말 1890억 달러에서 6월 말 2769억 달러로 늘었습니다. 버핏은 지난 5월 주주총회에서 '왜 새로운 투자를 하지 않느냐'는 질문에 "우리는 마음에 드는 투구에만 (방망이를) 휘두른다"라고 답했었습니다.

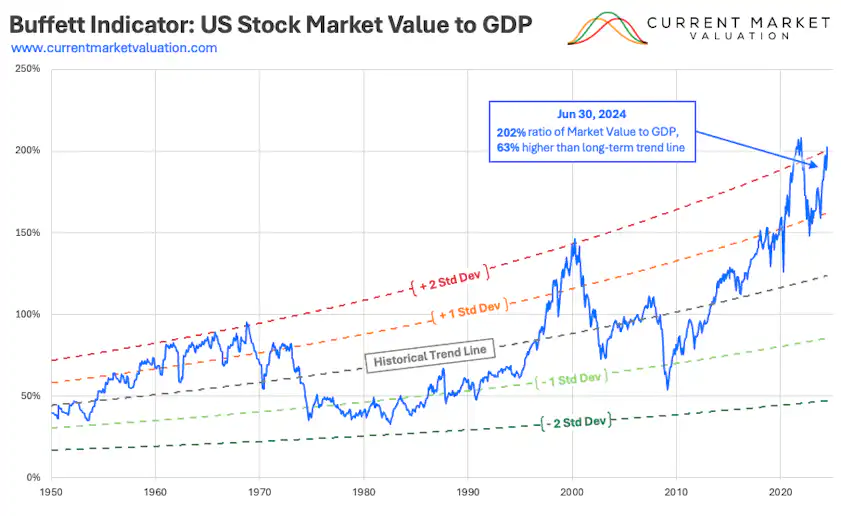

버핏 지수 200% 돌파, 주식 시장 과열 신호?

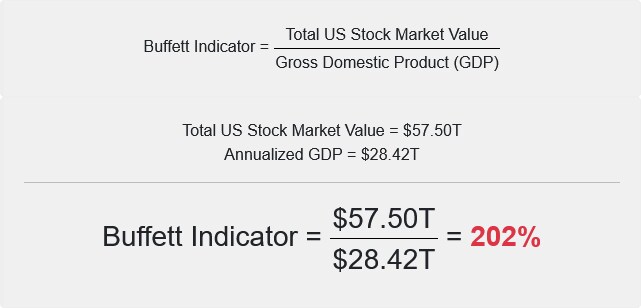

월가에서는 주가가 너무 비싸서 팔고 현금을 보유하는 것으로 봅니다. 버핏 지수라는 게 있는데요. 한 국가의 전체 시가총액을 GDP로 나눈 것입니다. 버핏은 2001년 포천지 인터뷰에서 버핏 지수에 대해 “어떤 순간에 밸류에이션이 어느 수준인지 보여주는 가장 좋은 단일 지표”라면서 "나에게 주는 메시지는 이 비율이 70~80%로 떨어지면 주식을 사는 게 매우 좋다는 것이고 이 비율이 1999년과 2000년처럼 200% 가까이 근접하면 불장난을 하는 것과 같다는 것"이라고 설명한 바 있습니다. 지금 미국 증시의 시총은 57조 달러가 넘습니다. 미국의 GDP 28조 달러로 나누면 202%에 달합니다.

버핏 지수 = 미국 전체 시가 총액 / 미국 GDP

그래서 금리 인하가 예상되는데도 수혜 주로 꼽히는 뱅크오브아메리카 주식을 계속 팔고 있을 수 있습니다. 월스트리트저널(WSJ)은 이와 관련, '버핏이 뱅크오브아메리카를 팔고 있지만, 당신은 아마 사야 할지도 모른다'(Warren Buffett Is Selling Bank of America. Maybe You Should Buy It)라는 제목의 기사에서 구매를 권고했습니다. Fed가 금리를 내리기 시작하면 많은 은행의 이자 수입을 잠식할 것이지만, 뱅크오브아메리카는 이를 상쇄할 강점이 있다는 것입니다. 그동안 약점이었던 방대한 채권 포트폴리오가 금리 하락으로 이점으로 바뀔 것이란 얘기입니다. 시중 금리가 하락하면 채권 가치가 상승하겠지요. 또 낮은 수익률의 채권이나 고정금리로 내준 자동차 대출, 주택담보 대출 등이 만기를 맞으면서 상대적으로 높은 금리로 운용함으로써 2025년 순이자 수입은 5% 성장할 것으로 예상했습니다. 그러나 주가수익비율(P/E)는 S&P500 은행 업종의 11.3배보다 낮은 10.8배로 거래되고 있다고 WSJ은 분석했습니다.

결국, 뉴욕 증시에서 다우 지수는 0.39%, S&P500 지수는 0.60% 내렸고 나스닥은 1.12% 떨어졌습니다. 엔비디아가 2.1% 떨어졌고요. △브로드컴(-1.99%) △AMD(-2.75%) △마이크론(-3.07%) 등 반도체 주식들도 동반 하락했습니다. 나머지 매그니피선트 7 주식들도 마찬가지입니다. △테슬라(-1.65%) △아마존(-1.34%) 등 모두 하락세를 보였습니다. CNBC 매그니피선트 7지수는 1.22% 내림세를 보였습니다.

업종별로는 △금융주(+0.30%) △헬스케어(0.12%)만 올랐습니다. △IT(-1.30%) △임의소비재(-1.05%) △커뮤니케이션 서비스(-0.84%)가 가장 성과가 나빴습니다.

대형 성장주 약세, 대형 가치주 강보합

소형 가치주도 선방

대형성장주가 1.26% 내리면서 가장 많이 떨어졌지만, 대형가치주는 0.03% 강보합세를 보였습니다. 소형주도 하락했지만 덜 떨어졌습니다. 소형성장주는 1.02% 떨어졌지만, 소형가치주는 0.19% 내렸습니다.

뉴욕 채권 시장에서 오후 4시 20분께 국채 10년물 수익률은 0.9bp 오른 3.842%, 2년물은 0.6bp 상승한 3.871%에 거래됐습니다. 별 이슈가 없었습니다. 국채 5년물 경매(700억 달러)가 있었는데요. 응찰률은 2.41배로 지난 6회 평균(2.38배)과 비슷했고, 발행 금리는 3.645%로 발행 당시의 시장 금리보다 0.3bp 높게 형성됐습니다. 그다지 영향은 없었습니다.

개장 전 발표된 기업 실적은 나쁘지 않았습니다. 애완동물 용품 업체인 추이는 매출, 활성 고객 및 EPS가 월가 기대치를 넘어섰습니다. 또 EBITDA 마진이 전년 대비 증가했고 잉여현금흐름도 개선되었습니다. 주가는 11.6% 치솟았습니다. 노드스트롬은 매출은 추정과 같았고 EPS(96센트)는 예상(71센트)을 크게 상회했습니다. 가이던스도 기대보다 나았습니다. 노드스트롬은 "올해 남은 기간의 전망에 자신감을 느끼고 있다"라고 밝혔습니다. 주가는 4.21% 뛰었죠. 에버크롬비앤드피치(ANF)는 기대를 뛰어넘는 매출, 이익을 기록하고 동일 매장 매출도 전년 대비 18% 증가했습니다. 가이던스도 상향 조정하고요. 하지만 "점점 더 불확실해지는 환경"을 언급한 여파로 주가는 16.99%나 급락했습니다. 향후 성장에 대해 우려하는 투자자들이 가이던스에 매우 민감하다는 걸 보여준 것입니다.

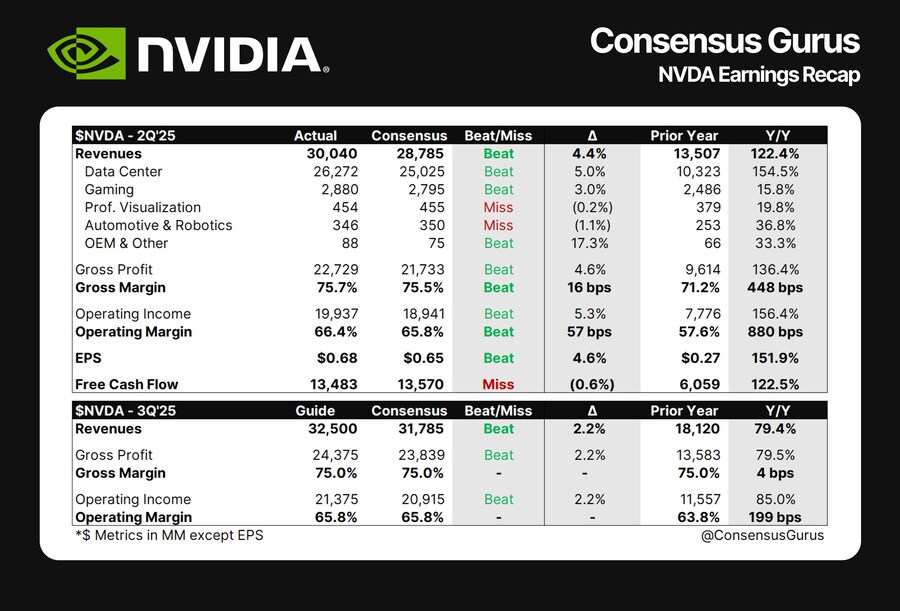

엔비디아 2분기 실적 vs 예상치

→ 매출이 적은 일부 부문 제외하고 대부분 예상치 상회

그리고 장 마감 뒤인 오후 4시 20분 엔비디아의 2분기 실적이 공개됐습니다.

▶조정 EPS : 0.68달러 vs 예상 0.65달러

▶매출 : 300억 달러 vs 예상 288억6000만 달러

▶데이터센터 매출 : 263억 달러 vs 예상 250억8000만 달러

▶총 마진 : 75.7% vs 75.6%

▶3분기 매출 가이던스 : 325억 달러±2% vs 예상 319억 달러

▶자사주 매입 500억 달러

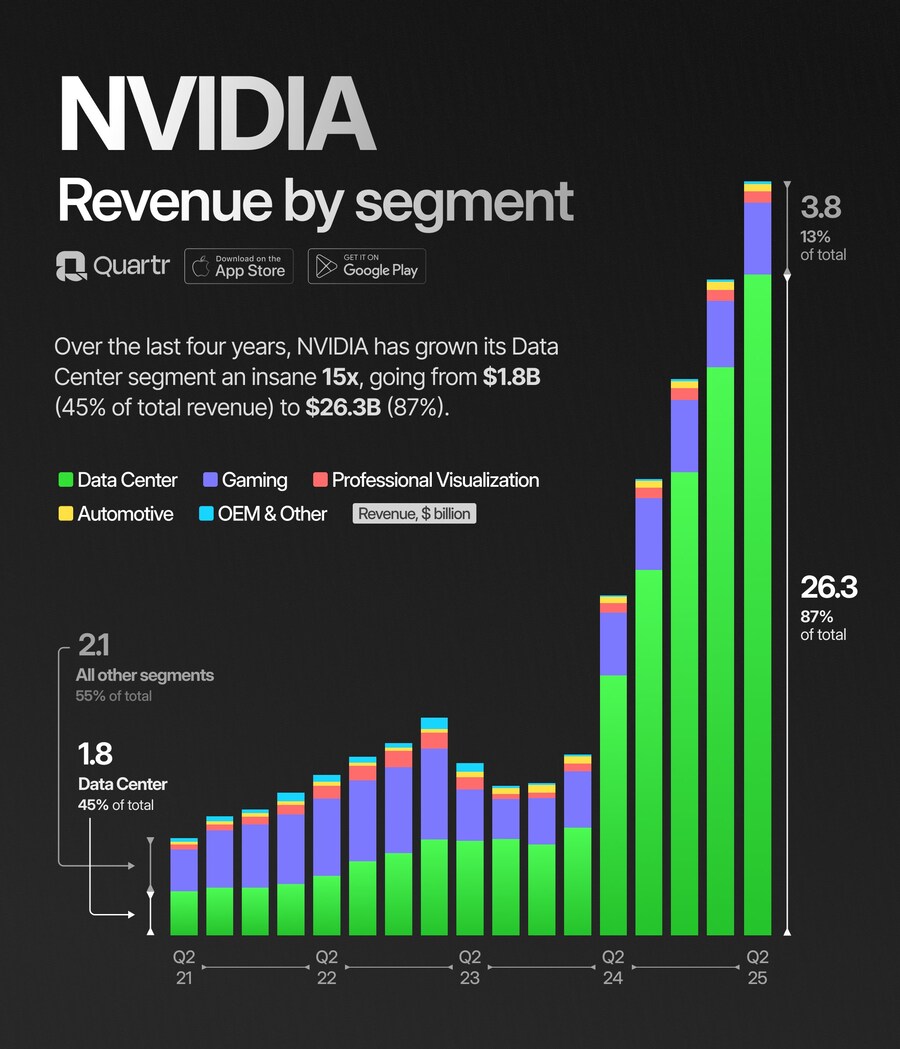

엔비디아의 2분기 매출은 122% 급증한 300억 달러를 기록, 월가 추정뿐 아니라 바이사이드의 높은 기대도 뛰어넘었습니다. 특히 AI 중심의 데이터센터 매출은 263억 달러(매출의 88%)에 달했습니다. 아마존, 마이크로소프트 등 클라우드 사업자들이 매출의 약 45%를 기여한 것으로 나타났습니다. 3분기 매출도 325억 달러에 달할 것으로 봤는데요. 월가 예상 319억 달러(바이사이드는 330억~370억 달러 기대)를 넘는 것입니다. 순이익은 166억 달러로 1년 전 61억8000만 달러보다 두 배 이상 늘어났고요.

엔비디아 부문별 매출액

지난 4년 동안, 엔비디아 데이터 센터 매출은 15배 성장

18억 달러 (전채 매출 비중 45%) → 263억 달러 (전체 매출 비중 87%)

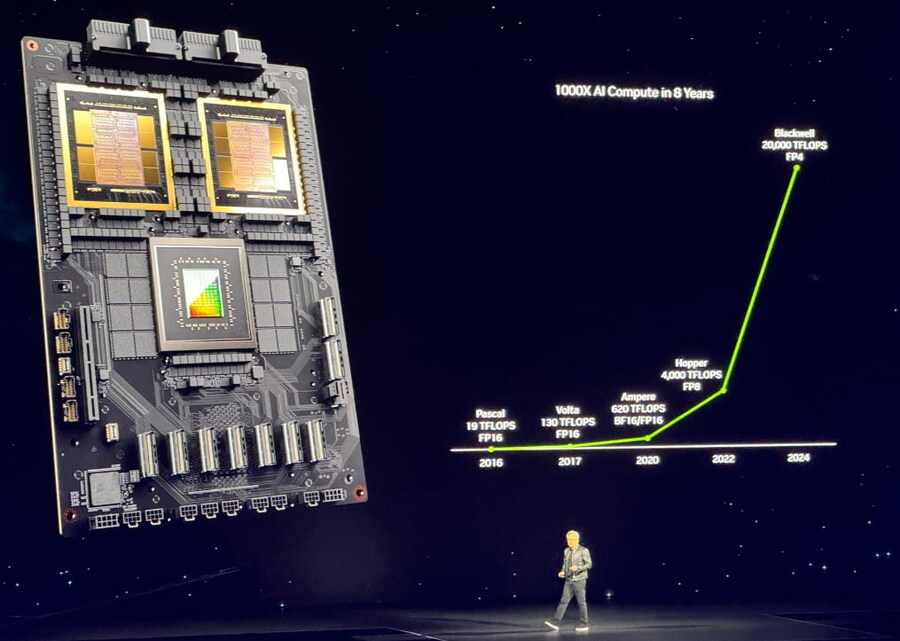

차세대 AI 칩 블랙웰 출시는 지연되고 있는 듯합니다. 엔비디아는 2분기 중 블랙웰 샘플을 출하했으며, 제조 효율을 높이기 위해 다지인을 변경했다고 밝혔습니다. 문제가 있었다는 걸 인정한 셈이죠. 콜렛 크레스 CFO는 "변경은 완료됐다. 4분기 배송 시작을 예상한다. 4분기 블랙웰에서 수십억 달러 매출을 낼 것으로 예상한다. 블랙웰 수요는 공급보다 훨씬 높으며 내년까지도 이런 추세가 지속할 것"이라고 밝혔습니다. 그러면서도 "기존 호퍼칩 출하량이 향후 2분기 동안 늘어날 것으로 예상한다. 호퍼칩도 공급 부족을 겪고 있으며 이는 내년까지도 이어질 것"이라고 덧붙였습니다. 젠슨황 CEO는 "호퍼 수요는 여전히 강하고 블랙웰에 대한 기대감도 엄청나다"라고 말했습니다.

크레스 CFO는 중국 매출도 미국 정부의 수출통제 시행 전보다는 적지만 "데이터센터 매출은 지속해서 성장했으며 전체 매출에 상당한 기여를 했다"고 밝혔습니다. 또 국가 AI(자체 인프라를 구축하는 국가)가 계속 확대되고 있다고 설명했습니다. 낮은 두 자릿수(수십억 달러)에 도달할 것이라고 덧붙였습니다.

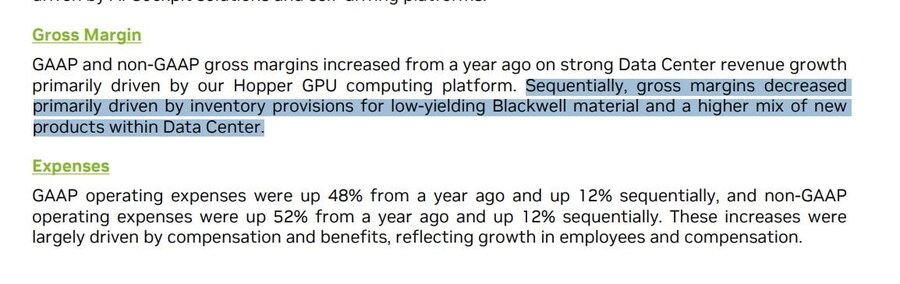

엔비디아 2분기 마진, 블랙웰 재고 충당금/데이터센터 내 신제품 비중 증가로 인해 감소

투자자들이 지적한 단점은 총 마진입니다. 2분기 75.1%를 기록해 1년 전 70.1%보다는 높았지만, 지난 1분기 78.4%보다 떨어진 것이죠. 75.1%는 월가 컨센서스(75%)보다는 높지만, 바이사이드 기대(76.2%)보다는 낮았습니다. 일부에서는 마진이 정점을 찍은 게 아니냐는 지적이 나왔습니다. 크레스 CFO는 "(매출로 이어지지 못하는) 블랙웰 재고 충당금과 데이터센터 내 신제품 비중 증가에 따라 지난 분기보다는 총 마진이 감소했다"라고 설명했습니다. 엔비디아는 연간 총 마진이 “70% 중반 범위”가 될 것으로 예상했는데, 월가는 연간 76.4%를 기대하고 있습니다.

딥워터 매니지먼트의 진 먼스터 매니징 파트너는 "엔비디아는 3분기 매출이 2분기보다 약 3% 늘어날 것으로 안내했는데, 여기에는 2~3개월간 블랙웰 출시 지연으로 인한 것 같은 부정적 영향이 포함되어 있다. 지연이 없었다면 가이던스가 눈에 띄게 더 높았을 것이다. 3분기에는 일부 고객이 블랙웰 출시를 기다려 구매를 연기하면서 매출에 역풍이 생길 수 있다"라고 분석했습니다.

엔비디아의 주가는 오후 6시 30분 현재 장외 거래에서 5.94% 하락하고 있습니다.

user error : Error. B.