-

[금융/시황/전략] (iM증권) 유가 급락이 담고 있는 여러 의미2024.09.11 PM 02:29

Today’s Chart

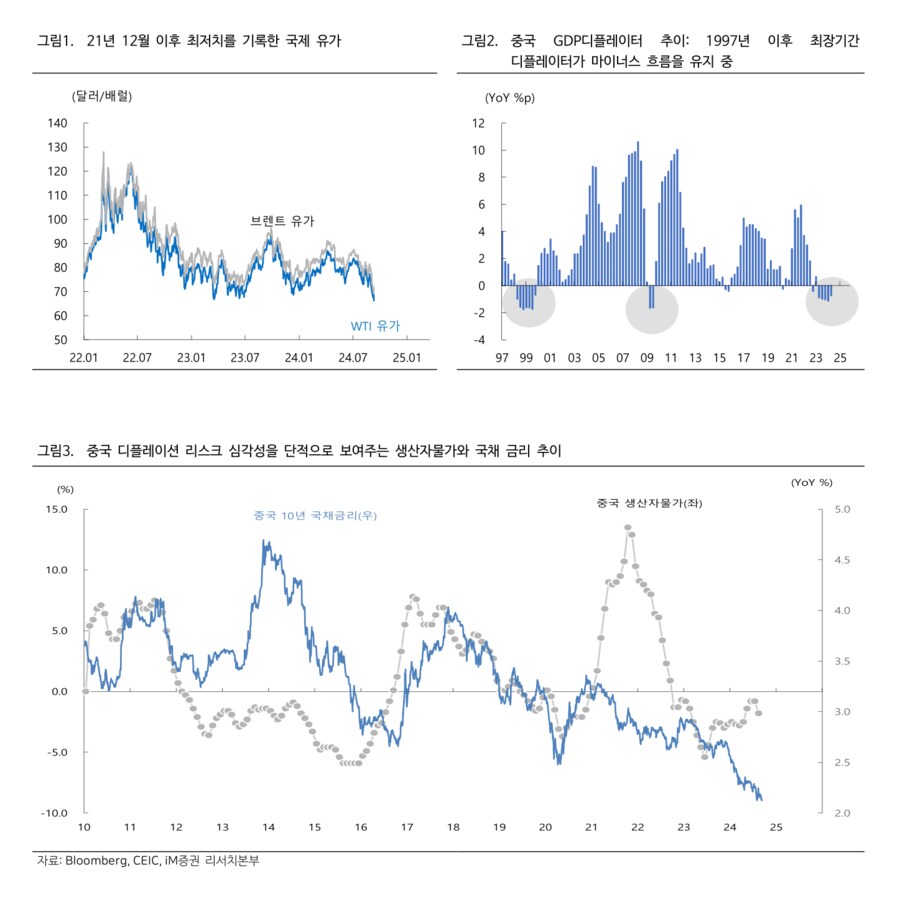

■ WTI 가격, 21년 12월 이후 최저치: 침체 우려가 유가 급락의 일차적 원인

- 국제 유가가 급락하면서 2021년 12월 이후 최저치를 기록함. 특히 브렌트유 가격도 2년만에 70달러/배럴을 하회함. 국제유가(WTI기준)는 이번 달 들어서 약 10% 가까이 하락하는 급락세를 이어가고 있음

- 유가 급락의 가장 큰 원인은 당사의 9월 5일자 보고서(유가 급락 어떻게 봐야하나)에서 지적한 바와 같이 경기둔화 혹은 침체 리스크에 따른 원유수요 둔화임. 이를 뒷받침하듯 OPEC은 올해와 내년 원유 수요 전망치를 각각 하향 수정함. 올해 원유 수요 증가분 전망치를 기존 211만 배럴/일에서 203만 배럴/일로 하향 수정했고 내년 수요 전망치 역시 기존보다 4만 배럴/일 낮은 170만 배럴/일로 전망함

- OPEC의 원유 수요 전망 하향에는 최근 불거지고 있는 미국 침체 우려도 일부 작용했지만 잇따른 디플레이션 경고에 직면한 중국 경제 둔화가 큰 몫을 차지함. 최근 블룸버그는 중국 디플레이션 상황이 새로운 악순환 단계에 진입하고 있다는 경고를 내 놓음

- 블룸버그통신은 10일 중국 경제 전반의 물가를 측정하는 지표 중 하나인 국내총생산(GDP) 디플레이터(명목 GDP와 실질 GDP 증가율 차로 계산)가 지난 2분기까지 5개 분기 연속 마이너스를 기록했는데, 이는 1999년 이후 최장 기간이라고 보도함. 특히 이러한 디플레이션 현상이 중국 정부의 추가 부양정책이 실시되지 않을 경우 내년까지 이어질 수도 있다고 지적함(연합인포맥스, 9월 10일 기사 참조)

- 중국 디플레이션 리스크는 이미 생산자물가 하락 추세와 더불어 장기 금리 급락세에서도 확인되고 있음. 중국 정부가 역점을 두고 부양했던 내수 경기가 기대와 달리 더욱 악화되고 있다는 점에서 일본형 장기 디플레이션 국면 진입, 소위 '잃어버린 수십 년' 사이클을 소환시키고 있음에 주목할 필요가 있음

- 글로벌 제조업 공장으로서의 중국 위상이 이전보다 약화된 것은 분명하지만 중국 경제의 디플레이션 장기화는 궁극적으로 글로벌 제조업 및 경제에는 부정적 영향을 미칠 수 밖에 없음. 더욱이 중국 경제 발전에도 불구하고 글로벌 수요처로서 역할을 해주지 못하는 현 상황은 향후 글로벌 경기 회복에 큰 장애물이 될 가능성도 잠재해 있음. 즉, 중국 경제가 글로벌 수요를 흡수한 이후 새로운 수요를 창출하는 역할을 해야 하지만 수요의 블랙홀 역할만을 하고 있음은 글로벌 경제 차원에서 중국발 과잉리스크와 함께 심각한 리스크로 평가됨

- 요약하면 예상과 달리 디플레이션 늪에서 조기에 탈출하지 못하는 중국 경제 상황이 원유 공급 증가 우려와 맞물려 유가 급락의 주요 원인을 제공 중임

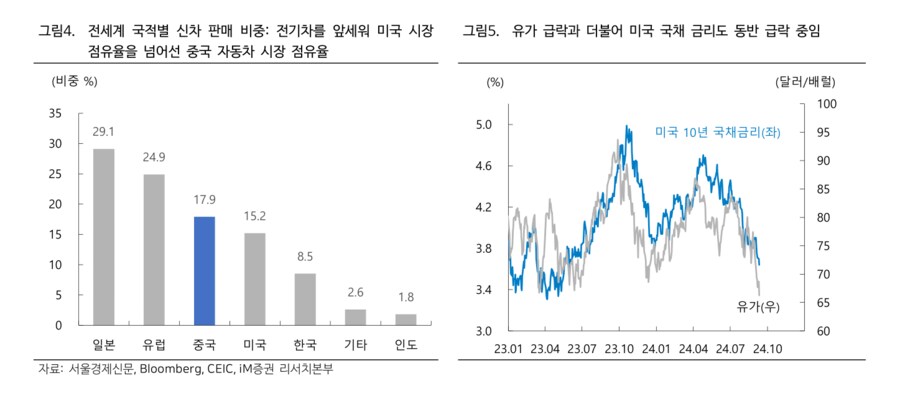

■ 중국이 주도하는 전기차산업 급성장도 주목

- 중국발 디플레이션 우려와 함께 유가 급락의 또 다른 원인 중에 하나로 중국 전기차 시장의 급성장을 지적할 수 있음. 글로벌 전기차 수요가 일시적 수요 둔화(Chasm, 캐즘 현상) 국면에 진입했지만 중국 내 전기차 수요와 생산은 급성장 하고 있음. 일례로 중국 내 자동차 판매 중 전기차를 포함한 신에너지 자동차 판매 대수는 이미 내연기관 판매대수를 넘어섰고 중국 자동차 수출은 전기차 수출을 중심으로 글로벌 자동차 시장 점유율을 잠식하고 있는 중임. 중국 전기차가 글로벌 전기차 시장은 물론 글로벌 자동차 업체의 지각 변동을 주도하고 있음

- 일부 우려도 있지만 전기차 산업이 중국을 중심으로 꾸준히 성장하는 추세가 원유 수요에도 큰 영향을 미치기 시작한 것임. 그리고 이러한 추세가 지속될 수 있음을 고려할 때 향후 중국 전기차 산업의 성장 속도는 글로벌 과잉 리스크와 함께 앞으로도 유가 흐름에 지대한 영향을 줄 것인 점은 분명함

■ ‘유가 + 금리 동반 급락’ 현상, 어떻게 봐야할까?

- 유가 급락의 여파로 미국 국채금리가 또 다시 연중 최저치를 경신하면서 3.6%대까지 하락함. ‘유가+금리의 동반 하락’세가 일단 경기 침체 리스크를 반영하고 있다는 점에서 단기적 관점에서 긍정적으로 바라보기는 어려운 것이 사실임. 그러나, 유가 하락이 시차를 두고 미칠 나비효과, 즉 비용감소와 소비심리 회복 등을 고려하면 꼭 부정적으로 해석하지는 말아야 한다는 판단임

- 즉, 미국과 중국의 동반 침체라는 최악의 시나리오로 인한 원유 수요 감소로 유가가 현 수준보다 추가로 급격히 하락, 즉 40~50달러대로 급락하지는 않는다면 ‘유가+금리의 동반 하락’은 글로벌 경기, 특히 미국 경기 연착륙에 긍정적 영향을 미칠 것으로 판단됨

- 다만, 중국 경제가 하루빨리 디플레이션 리스크에 벗어나는 것이 필요해 보임. 중국 디플레이션 리스크 탈출이 글로벌 경제 회복을 위해 필요하지만 한국 경제와 금융시장 회복을 위해서도 무엇보다 필요해 보임. 만약 중국 경제의 디플레이션 악순환이 예상과 달리 더욱 장기화될 경우 중국발 디플레이션 리스크는 글로벌 경제, 특히 한국 경제와 금융시장에 시커먼 먹구름이 될 공산이 높음

- IM증권 전문위원 박상현 -

user error : Error. B.