-

[경제] (블룸버그) 글로벌 통화 정책 완화로 월스트리트의 리스크 선호가 외면받던 자산까지 확장2024.09.29 PM 01:46

■ 긍정적인 글로벌 정책 조치가 외면받던 시장을 부양

■ 소시에테제네랄의 교차 자산 (cross-asset) 심리 지표가 상승하며 강세론자들이 주도권을 잡다

작성자: Isabelle Lee 및 Denitsa Tsekova

2024년 9월 28일 오전 5:30 GMT+9

올해 내내 거세게 불어온 수조 달러 규모의 리스크 자산 붐이 월스트리트 전반으로 확산되고 있으며, 이번에는 글로벌 정책 결정자들이 이에 대한 지원을 시작했다.

최근 발표된 "골디락스" 경제 지표에 힘입어, 한때 외면받던 시장 영역이 연준의 비둘기파적 전환 이후 새롭게 랠리를 펼치고 있다. 동시에 중국에서 유럽에 이르기까지 세계 각국이 정책 완화의 흐름에 동참하고 있다.

이번 주 상승세를 보인 최신 자산 중에는 한때 외면받았던 신흥시장 주식, 경제 주기에 민감한 기업들, 그리고 금리 하락기에 크게 성공하는 투기적 기술주들이 포함되었다.

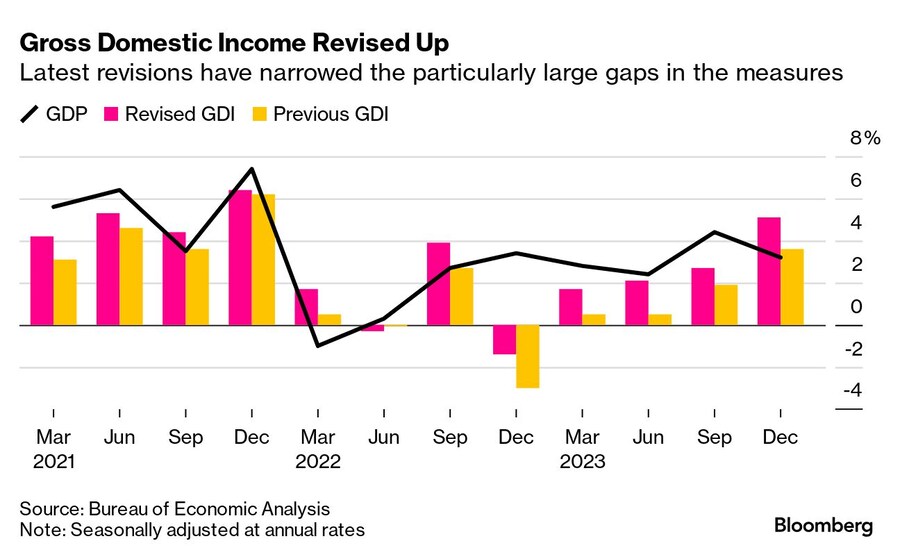

이러한 상승세는 연준의 완화적 통화 정책이 시작되고 있는 와중에도, 미국 기업의 호실적과 여전히 건강한 소비자를 보여주는 긍정적인 데이터를 기반으로 하고 있다.

이에 따라 약세론자들은 매일같이 압박을 받고 있으며, 주식에 올인하지 못한 투자자들에게는 매수 기회가 사라지고 있다.

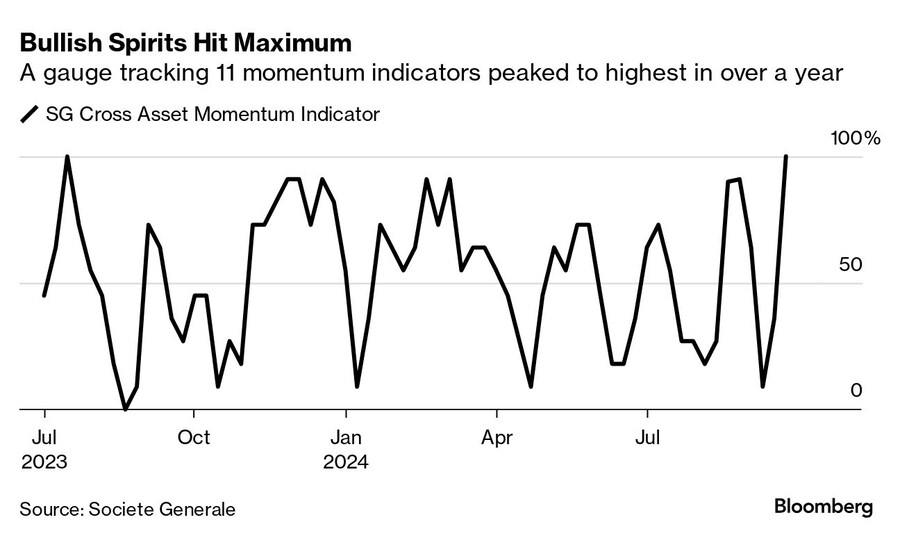

월스트리트의 리스크 선호 현상을 분석하는 한 가지 방법은 시장의 일일 변동을 살펴보는 것이다. 소시에테제네랄(Societe Generale) SA가 추적하는 자산별 모멘텀 지수는 1년 만에 최고치를 기록했다. 구리 대 금, 경기 민감주 대 방어주, 암호화폐, 하이 일드 채권 등 11개 구성 요소가 모두 뜨겁게 움직이면서 이 지수는 2011년 이후 5% 이하의 빈도로만 이뤄졌던 매우 강한 수준에 도달했다.

존 행콕 투자관리(John Hancock Investment Management)의 공동 투자 전략 책임자인 맷 미스킨(Matt Miskin)은 "투자자들은 경기 침체 위험, 정치적 불확실성, 9월의 약한 계절성을 알고 있었지만, 실제로는 연준의 대규모 금리 인하와 중국의 부양책이 시장 심리를 크게 상방으로 전환시켰다"며 "미국 소형주, 중국 주식, 고수익 채권을 중심으로 리스크 선호가 가득한 분기를 마무리 중"이라고 말했다.

미래를 예측하는 사람들이 직면한 여러 위험들 중에는 과도한 밸류에이션이 가장 큰 이슈로 자리잡고 있지만, 이번 주에는 걱정하는 목소리를 찾기 어려웠다.

경제 낙관론이 급등하면서 금에서 암호화폐에 이르는 거의 모든 자산군에서 투자자들의 '야성적 본능'이 살아났다. 이는 미국 제조업은 여전히 침체 중이지만, 전반적인 경제가 여전히 확장 중이라는 희망이 커지고 있다는 점을 반영한다.

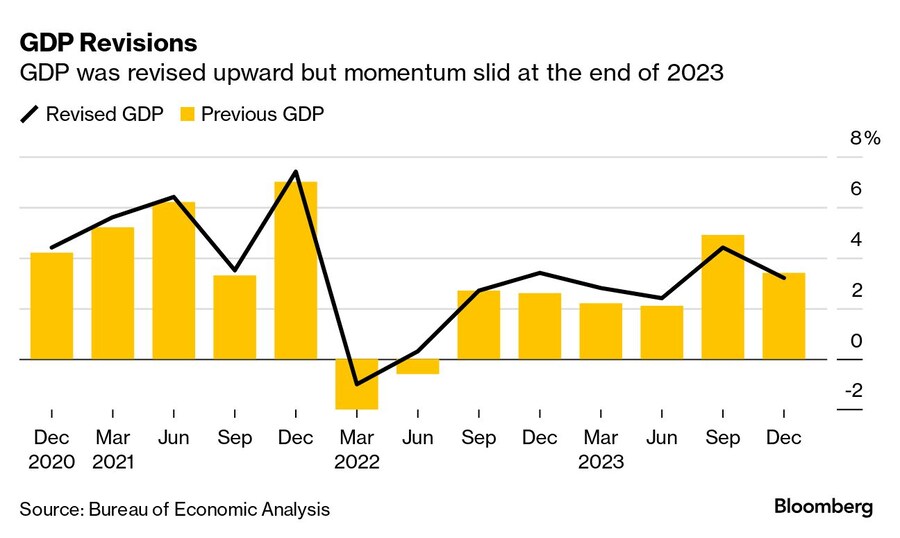

이번 주에는 연준이 선호하는 인플레이션 지표(PCE 물가 지수)가 미미하게 상승했고, GDP가 강력한 증가세를 보였으며, 실업수당 청구 건수는 감소했다. 그리고 인공지능(AI) 붐은 여전히 멈출 줄 모르며, 마이크론 테크놀로지(Micron Technology Inc.)가 최근 승자로 부각되었다.

이 모든 요인 덕분에 S&P 500 지수는 이번 주에 소폭 상승했으며, 2024년에 20% 상승하며 1997년 이후 가장 좋은 첫 3분기를 기록하게 되었다.

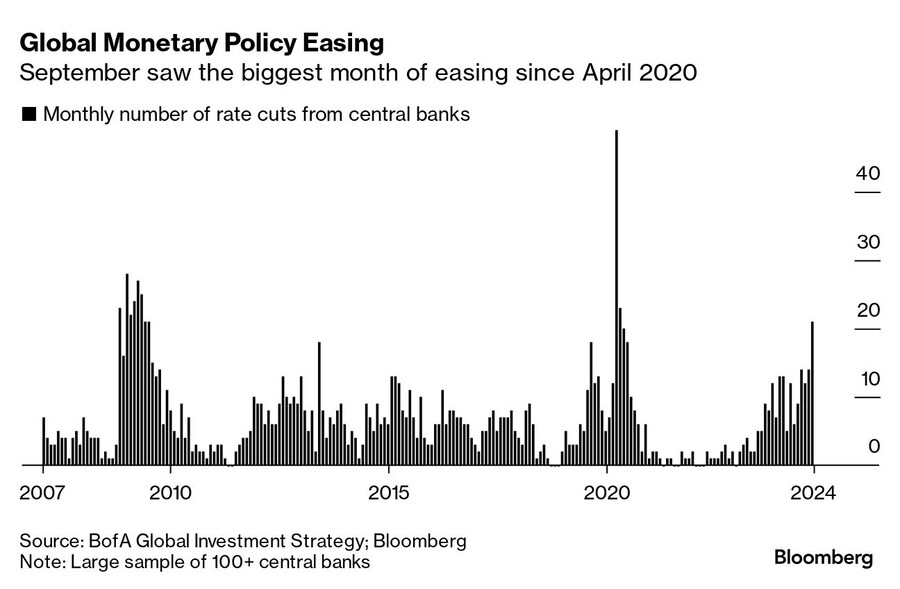

스테이트 스트리트의 선임 멀티에셋 전략가인 마리야 베이트만(Marija Veitmane)은 "연준 주도의 공격적인 정책 완화가 경제 활동이 여전히 비교적 견조할 때 이루어지면서 연착륙에 대한 희망을 유지시키고 있다"며 "다른 중앙은행들도 정책 완화에 동참하면서 리스크 자산에 추가적인 지원을 제공하고 있다"고 말했다.

골드만삭스(Goldman Sachs) 그룹의 가장 공매도가 많았던 주식으로 구성된 바스켓은 연초 이후 17% 상승했으며, 이는 주식 약세론자들에게 고통을 안겨주고 있다. 그리고 모든 종류의 헤지 상품들이 이른바 '에브리씽 랠리(everything rally)'에서 부진한 성과를 보이고 있다. 극단적인 시장 붕괴에 대비한 Cambria Tail Risk ETF(TAIL)는 4년 연속 손실을 기록할 예정이다.

모든 것이 긍정적인 것은 아니다. 모멘텀 지표는 큰 그림에서는 낙관적이지만, 단기적으로는 이러한 유쾌한 분위기를 지속하기 어려울 것임을 시사한다.

소시에테제네랄의 마니시 카브라(Manish Kabra)는 "전술적으로는 주의가 필요하다"고 말했다. "하지만 본질적으로 우리의 견해는 변하지 않았다. 만약 연준이 채권 시장이 예고한 금리 경로를 따른다면, 경기순환주들이 강력한 개선을 보이고, 시장의 약한 부분에서도 이익이 증가할 것이다."

최근 몇 주간 미국 국채 시장이 상승한 이후, 채권 투자에서 리스크가 높은 자산들이 상승하고 있다. 블룸버그의 미국 하이일드 신용 지수는 연초 이후 약 8% 상승하며 지난 5년간 최고의 시작을 기록할 전망이다.

나머지 세계도 낙관적인 분위기를 이어가고 있다. 중국 정치국의 팬데믹 이후 최대 규모의 부양책은 중국 주식이 2008년 이후 최고의 주간 실적을 기록하도록 도왔으며, 사우디아라비아는 비공식 유가 목표를 포기하고 새로운 저유가 시대를 열 준비를 하고 있다. 연준과 함께 글로벌 중앙은행들도 경제 성장을 지원하기 위한 금리 인하 사이클에 동참할 의사를 표명했다.

2024년 9월은 팬데믹 충격 이후 가장 큰 글로벌 통화 정책 완화의 달로 기록될 전망이라고 뱅크오브아메리카(Bank of America) 자료는 보여주고 있다. 미국에서는 트레이더들이 2024년 말까지 누적 75bp의 금리 인하를 예상하고 있다.

롬바르드 오디에 투자관리(Lombard Odier Investment Managers)의 플로리안 이엘포(Florian Ielpo)는 현재 시장이 위험해 보이기 시작했다고 말했다. 이에 그의 팀은 주식 베팅을 다양화하고 변동성 시장(volatility market)에서 헤지하고 있다.

그는 "이번 달에 '조심스럽게 낙관적'이라는 표현이 정말로 의미 있게 다가왔다"고 말했다. "연준의 톤 변화와 중국의 조율된 부양책이 금융 시장의 가장 큰 두 가지 우려를 상당히 완화시켰다."

지금 당장은 시장에 긍정적인 분위기가 가득하다. 블랙록(BlackRock Inc.)의 모멘텀 ETF는 이번 주 사상 최고치를 기록했고, 연초 이후 거의 30% 상승했다. 반면, 250억 달러 규모의 반도체 ETF는 이번 주 4% 상승하며 S&P 500과 기술주 중심의 나스닥 100 지수의 상승폭을 뛰어넘었다.

인베스코(Invesco)의 채권, 대체 투자 및 ETF 전략 책임자인 제이슨 블룸(Jason Bloom)은 "시장이 지금은 이전의 금리 인하 사이클과는 다르다는 메시지를 전하고 있다"며 "충분한 스트레스와 변동성의 충격이 있었다. 만약 거품이 있었다면 이미 터졌을 것이다. 지금은 상황이 다르다"고 말했다.

user error : Error. B.