-

[경제] (블룸버그) 2024년의 리스크 선호 랠리를 정당화한 충격적 고용 보고서2024.10.05 PM 03:08

■ 9월 고용 보고서가 2024년의 리스크 선호 랠리를 정당화하다

■ HSBC의 Kettner, 고객들에게 '공격적으로' 리스크 자산 비중 확대를 유지하라고 조언

작성자: Isabelle Lee와 Lu Wang

2024년 10월 5일 오전 5시 39분 (한국시간 기준)

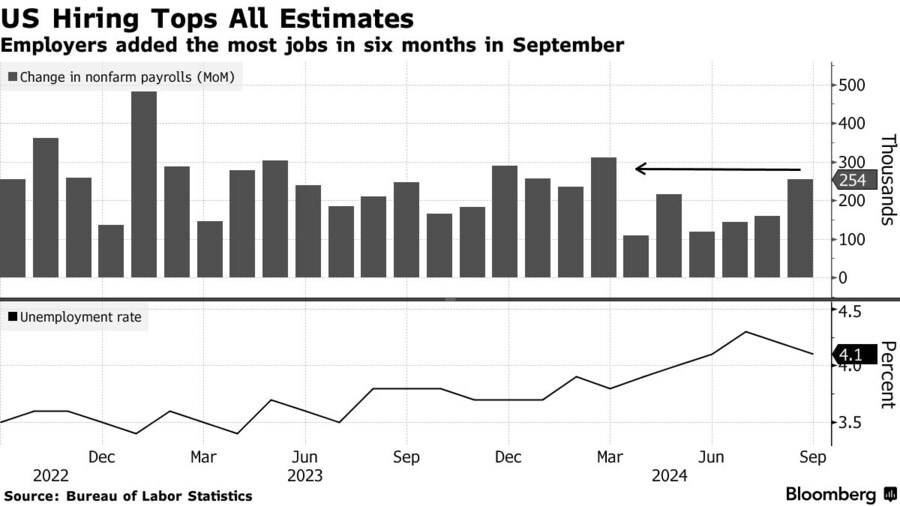

미국 경제의 꾸준한 회복력이 다시 한 번 월스트리트의 비관론자들에게 혼란을 야기하고 있다. 올해 내내 경기 침체 경고가 이어져 왔지만, 금요일 발표된 고용 보고서가 지난 6개월 동안 가장 큰 미국 고용 증가를 보여주며, 경기 둔화에 베팅했던 채권 시장에서 극적인 반전이 일어났다.

금요일에는 소형주들이 상승을 주도했고, 이는 미국 노동 시장의 강인한 회복력이 국내 투자 및 소비 주기의 활력을 나타내는 신호로 작용했다. 그동안 주식과 회사채와 함께 상승했던 장기 국채 ETF는 4월 이후 최악의 한 주를 기록하며 마감했다. 기술주들은 반등했지만, 금리 대폭 인하에 대한 기대감은 급히 재고됐다.

단 하루였지만, 이번 주는 중동 전쟁과 글로벌 공급망 위협에 대한 우려가 커지는 가운데 S&P 500 지수는 대체로 변화가 없었다. 다음 주 예정된 소비자물가지수(CPI) 보고서를 앞두고 인플레이션 위협이 여전히 남아 있다는 경고도 조심스러운 분위기를 자아냈다.

그러나 연준의 대폭적인 조치가 없으면 경기 침체가 불가피하다는 시각을 고수하던 회의론자들에게 비농업 부문 고용이 254,000명 증가한 이번 보고서는 그들의 베팅이 지나쳤다는 증거로 받아들여졌다.

리스크 자산 투자자들에게는 승리를 확인시켜주는 보고서였고, 이는 HSBC 은행의 Max Kettner와 같은 이들에게 자신감을 부여했다. 그는 고객들에게 전 세계 주식, 하이 일드 채권, 신흥시장 채권을 ‘공격적으로 비중 확대’하라고 조언하고 있다.

“이번 보고서는 리스크 자산에 대한 우리의 매우 낙관적인 입장을 재확인시켜 줍니다.”라고 Kettner는 말했다. “연속적인 금리 인하, 3분기 실적 시즌을 앞둔 낮은 수익 예상치, 그리고 지속적인 강력한 미국 경제 지표 모두가 향후 몇 주 동안 리스크 자산에 매우 긍정적인 전망을 보여줍니다.”

미국 경제가 예상보다 덜 위기에 처해 있다는 신호가 달러를 상승시키고, 10년물 국채 수익률은 주간 말 3.97%로 상승하며 8월 초 이후 하락세를 뒤집었다. 금요일의 고용 보고서 외에도 민간 부문 고용 데이터와 서비스업 지표 등 최근 여러 지표들이 미국 경제의 긍정적인 그림을 그리고 있다.

금요일에 주식은 소폭 상승했지만, 이 데이터가 연준의 매파적 입장을 강화시킬 것이라는 추측과 채권 수익률 상승이 주택 시장에 불리하게 작용할 것이라는 우려로 상승폭은 제한되었다. 전체적으로 S&P 500 지수는 지난 1년 동안 35% 상승하며 수익 기반 밸류에이션이 높은 수준에 도달했으며, 이는 미국 대선을 앞두고 잠재적인 제약으로 작용할 수 있다.

그럼에도 불구하고, 이번에 발표된 고용 보고서는 주식 투자자들에게 낙관론의 정당성을 부여했다. 그들은 7월과 8월 고용이 예상보다 낮아졌을 때 발생한 손실로부터 대형주 지수를 두 번이나 회복시켰다. 자산 간의 빠른 재조정은 경제의 미래에 대한 주식 투자자와 채권 투자자 간의 큰 견해 차이를 드러냈다. 후자(채권 투자자)는 4월 이후 10년물 수익률을 1% 포인트 이상 낮추는 베팅을 축소했다.

Insight Investment의 투자 전문가 팀장 April LaRusse는 “우리는 이번 국채 움직임을 8월 초에 발표된 부진한 노동 시장 데이터 이후 시장이 집중해왔던 성장 우려에 대한 실용적인 조정으로 보고 있습니다.”라고 말했다. “미국 경제는 일부 투자자들이 베팅한 것보다 더 강력합니다.”

2023년 3월 실리콘밸리은행 붕괴 이후, 경기 침체에 너무 크게 베팅한 투자자들은 자주 패배했다. S&P 500 지수는 블룸버그의 1월 조사에서 월스트리트 예측자들이 제시한 연말 목표치를 이미 넘어섰고, 도이치뱅크의 Binky Chadha와 BMO 캐피탈 마켓의 Brian Belski와 같은 전략가들은 계속해서 전망을 상향 조정해야 했다.

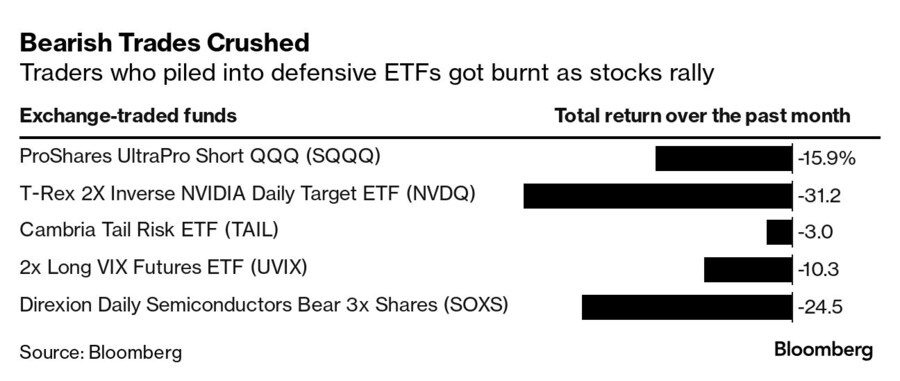

주식 시장에서는 지난 4주 동안 나스닥 100 지수가 하락할 때 큰 수익을 올릴 수 있는 ETF(SQQQ)에 약 5억 달러가 유입되었지만, 해당 펀드는 지난 한 달 동안 약 17% 하락했다. 변동성이 상승할 때 수익을 내는 베팅을 했던 투자자들 역시 비슷한 결과를 겪었다. 이들은 일반적인 옵션 헷지부터 더 복잡한 블랙스완 보험 상품까지 다양한 상품을 사용했지만, 소프트 랜딩 기대가 우세한 상황에서 큰 대가를 치렀다.

금요일 발표된 고용 데이터로 인해 뱅크오브아메리카(Bank of America)의 경제학자들은 11월 연준 금리 인하 전망을 25bp로 줄였다. “또 다른 50bp 금리 인하는 정당화되지 않습니다.”라고 그들은 금요일에 작성했다. JPMorgan Chase & Co.의 분석가들도 금요일에 9월 50bp 인하를 정확하게 예측한 이후 11월 인하 전망을 25bp로 줄였다.

스왑 계약은 11월과 12월에 약 54bp의 인하를 반영하고 있으며, 금요일 발표된 데이터 이후 약 10bp 하락했다.

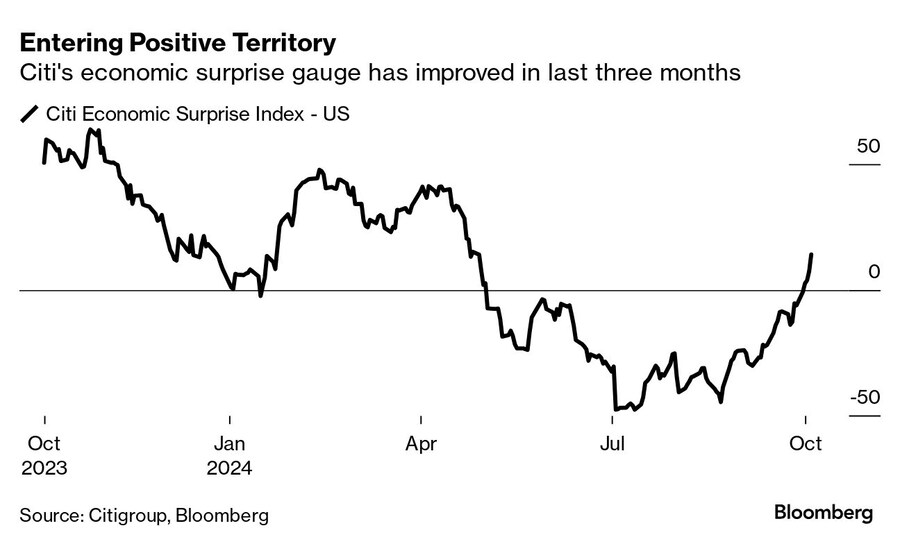

연준은 지난달 경기 침체나 시장 위기 시에 통상적으로 사용되는 50bp 금리 인하로 예상된 완화 사이클을 시작했다. 이번에는 명백한 스트레스 신호가 거의 없는 상황에서 대폭적인 인하가 이루어졌다. Citi 경제 서프라이즈 지수는 지난 3개월 동안 개선되어 다시 플러스 영역에 진입했다.

Federated Hermes의 수석 포트폴리오 매니저이자 멀티 에셋 매니저인 Steve Chiavarone는 “주식에 있어서는 금리가 하락하고 성장세가 급격히 꺾이지 않는 이 시나리오가 가장 좋다고 생각합니다.”라고 말했다. 그러나 그는 단일 고용 보고서가 연준이 첫 번째 완화 조치를 성급하게 취했다는 증거는 아니라고 덧붙였다.

고용 보고서의 한 구성 요소인 임금 상승은 인플레이션이 여전히 고착되어 있다는 우려를 낳았다. 예상보다 높은 수치가 나왔고, 유가는 큰 폭으로 상승했으며, 중국이 대규모 경기 부양책을 발표한 이후 니켈 가격이 급등했다.

“오늘 크게 간과되고 있는 점은 중국의 경제, 부동산 시장, 소비 기반이 약화되면서 산업 금속 가격이 하락했으며, 그들이 이를 통해 디플레이션을 수출하고 있었다는 점입니다.”라고 Penn Mutual Asset Management의 포트폴리오 매니저인 George Cipolloni는 말했다. “지난주 중국은 대규모 경기 부양책을 내놓으면서 주요 산업 금속 가격을 상승시켰습니다.”

user error : Error. B.