-

[금융/시황/전략] (블룸버그) 어닝 시즌 개막: 트레이더들이 주목해야 할 5가지 핵심 테마2024.10.13 PM 02:10

■ 분석가들, S&P 500 기업의 4.3% 이익 성장 예상 (출처: 블룸버그 인텔리전스)

■ 메가테크 기업 제외 시, S&P 500의 이익 성장세 둔화 전망

뉴욕 증권거래소에서 한 트레이더가 일하는 모습. 사진: Michael Nagle/Bloomberg

작성자: Jess Menton & Sagarika Jaisinghani

2024년 10월 12일 오후 9시 GMT+9

어닝 시즌이 시작되었고, 올해 9조 달러 규모의 랠리를 이어온 미국 증시는 올해 가장 큰 시험대에 올라 있다.

전략가들은 S&P 500 지수에 포함된 기업들이 지난 4분기 중 가장 약한 실적을 기록할 것이라고 예측하고 있으며, 3분기 이익은 전년 대비 4.3% 증가하는 데 그칠 것으로 보인다고 블룸버그 인텔리전스(BI) 데이터는 보여준다. 6월 중순까지만 해도 8.4% 성장이 예상됐고, 2분기에는 14%의 성장을 기록했었다.

기대치가 낮아졌음에도 불구하고, S&P 500 지수는 금요일 또다시 사상 최고치를 기록하며 올해 22% 상승했다. 이는 1997년 이후 최고의 출발이다. 주가를 계속 끌어올리는 투자자들이 주목하고 있는 것은 어쩌면 이러한 비관적인 예측이 지나치게 부정적일 수 있다는 점이다. 1분기에도 3.8% 성장이 예상되었지만, 실제로는 7.9% 성장을 기록한 바 있다.

기업들의 3분기 이익 전망 하향 조정

“애널리스트들이 보고를 앞두고 이익 추정치를 평소보다 더 낮췄기 때문에, 이번 분기에는 예상보다 높은 실적 발표와 함께 주식 시장의 성과가 더 좋을 수 있다”고 Baird의 투자 전략가 Ross Mayfield는 말했다.

어닝 시즌은 공식적으로 금요일에 JPMorgan Chase & Co., Wells Fargo & Co., BlackRock Inc. 등의 금융 대기업들에 의해 시작되었다. 다음 주에는 Citigroup Inc., Netflix Inc., JB Hunt Transport Services Inc. 등 주요 기업들이 실적을 발표할 예정이다.

다음은 실적 발표와 함께 주목해야 할 다섯 가지 주요 테마이다:

1. AI 성장 둔화

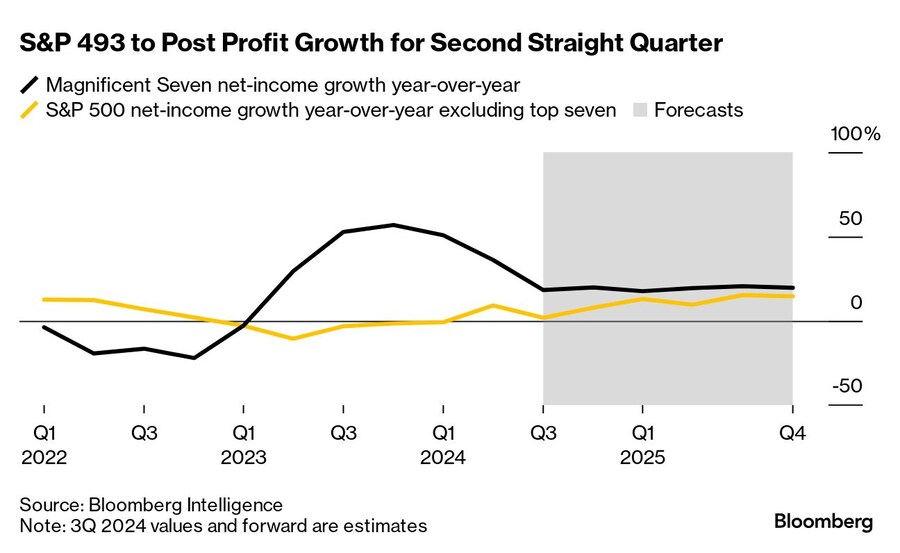

S&P 500 기업의 이익 성장 대부분은 인공지능(AI) 개발의 주요 수혜자로 간주되는 대형 기술 기업에서 나오고 있다. 이른바 '매그니피센트 세븐'으로 불리는 애플, 마이크로소프트, 알파벳(구글 모회사), 아마존, 엔비디아, 메타 플랫폼, 테슬라는 3분기에 18%의 이익 증가가 예상된다. 그러나 BI(블룸버그 인텔리전스)에 따르면 이들 기업의 성장률은 2023년 30% 이상에서 둔화되고 있다.

한편, 나머지 S&P 500 기업들의 이익은 7~9월 동안 1.8% 증가할 것으로 예상된다. 이는 두 분기 연속 이익 증가이긴 하지만, 매우 미미한 수준이다. 이들 기업은 2분기에 9.1%의 성장을 기록했다.

BI 자료에 따르면, S&P 500 지수의 ‘나머지 493개’ 기업은 2025년 1분기에 두 자릿수 성장을 기록할 것으로 전망되며, 이익 성장이 크게 가속화될 것으로 예상된다.

2. 종목 선별 투자자의 천국

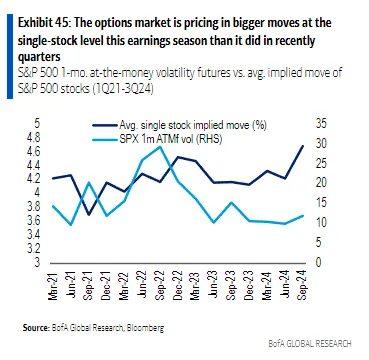

이번 어닝 시즌에는 개별 종목에서 큰 변동성이 발생할 것으로 보인다.

옵션 시장에서는 개별 주식의 실적 발표 후 예상되는 평균 변동 폭이 2021년 이후 가장 큰 것으로 평가되고 있다. 하지만 지수 수준에서의 내재 변동성은 상대적으로 낮아 이번 어닝 시즌이 ‘종목 선별 투자자의 천국’이 될 수 있다고 Bank of America의 전략가인 Ohsung Kwon은 화요일 고객들에게 보낸 메모에서 밝혔다.

BI의 자료에 따르면 11개 S&P 500 섹터 중 기술, 커뮤니케이션 서비스, 헬스케어 부문은 10% 이상의 이익 성장을 기록할 것으로 예상된다. 반면 에너지 부문은 20% 이상 이익 감소가 예상되며, 11개 산업군 중 가장 큰 이익 추정치 하락을 기록했다. 이는 지난 분기 유가 급락이 주요 원인이다.

3. 마진에 대한 집중

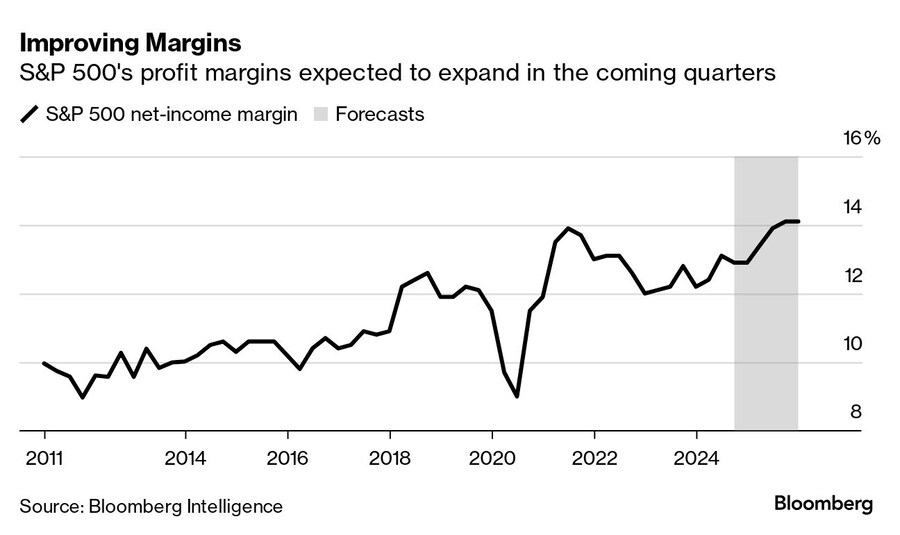

월스트리트 전문가들은 기업들이 매출에서 얼마나 효과적으로 이익을 창출하는지를 보여주는 중요한 지표인 이익 마진을 면밀히 주시할 것이다.

BI에 따르면 순이익 마진은 12.9%로 2분기에 보고된 13.1%보다 낮아질 것으로 예상된다. 하지만 2023년 3분기의 12.8%보다는 소폭 상승할 것으로 보인다. 이 소폭의 하락은 자동화가 어려운 저생산성 산업이 임금 상승 압박으로 인한 비용 증가를 고객에게 전가하는 데 어려움을 겪고 있기 때문이다.

에너지와 부동산 주식의 이익 마진은 가장 약할 것으로 예상되지만, 전반적으로는 향후 몇 분기 동안 회복될 것으로 전망된다.

4. 유럽 시장의 변동성

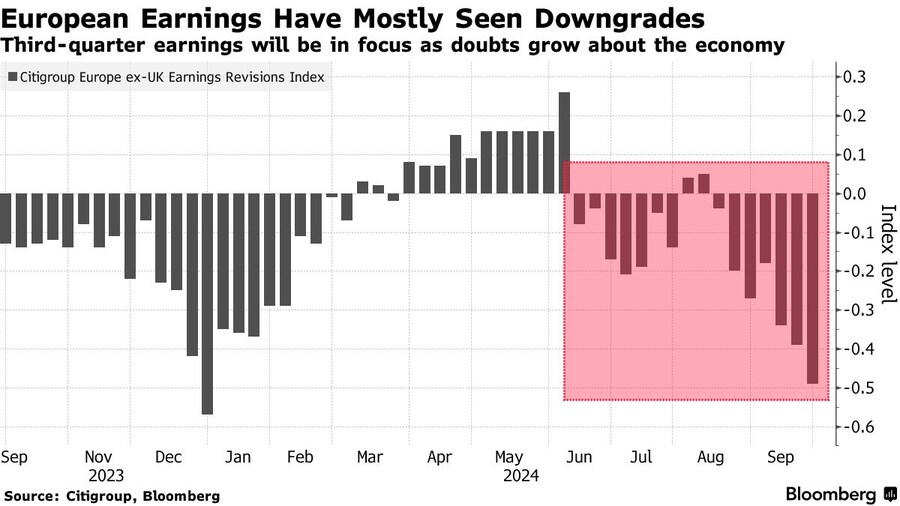

유럽에서는 이번 어닝 시즌이 Stoxx 600 지수에 전환점이 될 수 있다. 이 지수는 현재 사상 최고치에 근접해 있다.

분석가들은 3분기를 앞두고 이익 전망을 하향 조정했으며, 시티그룹 지수에 따르면 6월 중순 이후 하향 조정이 상향 조정보다 많았다. 한편, 지역 경제는 부진한 성장을 겪고 있으며, 제조 강국인 독일은 2년 연속 GDP 역성장을 예고하고 있다.

이익 전망치가 낮아지면서 기업들이 기대치를 뛰어넘기가 쉬워졌지만, 2025년 전망은 여전히 높게 설정되어 있다. 만약 소비자 수요 약화에 대한 가이던스가 나올 경우, 이러한 높은 기대치는 하향 조정될 수 있으며 이는 주가에도 영향을 미칠 것이다. 스웨덴 의류 소매업체 Hennes & Mauritz AB와 폭스바겐 AG를 포함한 여러 대기업들이 최근 몇 주 동안 수익 경고를 발표했다. 또한 중국의 회복 부진은 LVMH와 같은 명품 제조업체의 실적에도 부담이 될 가능성이 크다.

5. 선거에 대한 관심

미국 대선이 몇 주 앞으로 다가오면서, 투자자들은 기업 경영진이 경제 및 무역 정책 리스크와 기타 정치적 이슈에 대해 언급하는지 주목할 것이다. BofA 자료에 따르면, 2분기 실적 발표에서 약 110개의 기업이 "선거"라는 단어를 언급했으며, 이는 4년 전보다 62% 증가한 수치다.

역사적으로 미국 대선 이후 기업들의 투자 활동이 가속화되는 경향이 있어, 이는 특히 저금리 상황에서 기업들이 향후 몇 분기 동안 자본을 적극적으로 투입하는 촉매제가 될 수 있다고 BofA의 권 애널리스트는 분석했다. 그러나 동시에 일부 확장 계획이나 기타 지출이 지연될 수도 있다.

LPL 파이낸셜의 수석 주식 전략가 제프 부크빈더는 “요즘 자본 투자의 상당 부분이 AI와 관련되어 있어, 선거가 이 부분에 큰 영향을 미칠 가능성은 적다”고 말했다. “하지만 대선이 가까워짐에 따라 정치적 불확실성으로 인해 전통적인 자본 투자 결정들은 지연될 가능성이 있다”고 덧붙였다.

user error : Error. B.